Страница:

Другая проблема при использовании мультипликатора на основе сопоставимых фирм заключается в том, что он подвержен ошибкам (переоценке или недооценке), которые рынок мог совершить, оценивая данные фирмы. Например, если рынок переоценил все производящие программное обеспечение фирмы, представленные в иллюстрации 2.2, то использование среднего мультипликатора «цена/прибыль» для оценки первичного предложения акций приведет к переоценке и данного выпуска. В отличие от этого, оценка дисконтированных денежных потоков базируется на темпах роста и денежных потоках фирмы, поэтому данный метод с меньшей вероятностью будет подвержен влиянию ошибок рынка при оценке фирмы.

ОЦЕНКА УСЛОВНЫХ ТРЕБОВАНИЙ

ЗАКЛЮЧЕНИЕ

КОНТРОЛЬНЫЕ ВОПРОСЫ

Глава 3. ОСНОВЫ ФИНАНСОВОЙ ОТЧЕТНОСТИ

ОСНОВЫ БУХГАЛТЕРСКОЙ ОТЧЕТНОСТИ

ИЗМЕРЕНИЕ И ОЦЕНКА АКТИВОВ

ОЦЕНКА УСЛОВНЫХ ТРЕБОВАНИЙ

Возможно, самым значительным и революционным продвижением в теории и практике оценки стало признание того факта, что по крайней мере в некоторых случаях стоимость актива может быть больше, чем текущая стоимость ожидаемых денежных потоков, если они зависят от наступления или ненаступления некоторого события. Принятие этого факта стало обычным делом вследствие развития моделей определения стоимости опциона. Хотя данные модели первоначально использовались исключительно для оценки опционов, в последние годы были предприняты попытки расширения применимости этих моделей на более традиционные оценки. Многие доказывают, что такие активы, как патенты или неразработанные запасы природных ресурсов, на самом деле есть вид опциона, а потому они должны оцениваться как опционы, а не с позиций традиционных моделей дисконтированных денежных потоков.

Основы подхода

Условное требование (contingent claim), или опцион, представляет собой требование, выплата по которому производится только при определенных условиях: если стоимость базового актива (underlying asset) превосходит предварительно определенное значение колл-опциона (call option), или опциона покупателя, или же она окажется меньше предварительно определенного значения пут-опциона (put option), или опциона продавца. За последние 20 лет была проделана значительная работа по развитию моделей оценки опционов, и эти модели можно использовать для оценки любых активов, обладающих чертами опционов.

Рисунок 2.1 иллюстрирует выплаты по опционам продавца и покупателя в качестве функции стоимости базового актива. Стоимость опциона можно оценить как функцию таких переменных, как приведенная стоимость, дисперсия стоимости базового актива, цена исполнения опциона, время до истечения срока опциона, а также безрисковая процентная ставка. Впервые формула ценообразования опциона была выведена Фишером Блэком и Майроном Шоулзом (Fisher Black and Myron Scholes) в 1972 г., позднее она была последовательно расширена и детализирована и сейчас представлена во множестве версий. Хотя модель ценообразования опционов Блэка-Шоулза (Black-Sholes option pricing model – BSOPM) игнорировала дивиденды и предполагала, что опционы не подлежат исполнению раньше срока, ее можно модифицировать для учета обеих возможностей. Свой вклад в развитие линии моделей, предназначенных для оценки опционов, внесли также: версия с дискретным временем, биномиальная модель ценообразования для опциона и прочие модели.

Рисунок 2.1 иллюстрирует выплаты по опционам продавца и покупателя в качестве функции стоимости базового актива. Стоимость опциона можно оценить как функцию таких переменных, как приведенная стоимость, дисперсия стоимости базового актива, цена исполнения опциона, время до истечения срока опциона, а также безрисковая процентная ставка. Впервые формула ценообразования опциона была выведена Фишером Блэком и Майроном Шоулзом (Fisher Black and Myron Scholes) в 1972 г., позднее она была последовательно расширена и детализирована и сейчас представлена во множестве версий. Хотя модель ценообразования опционов Блэка-Шоулза (Black-Sholes option pricing model – BSOPM) игнорировала дивиденды и предполагала, что опционы не подлежат исполнению раньше срока, ее можно модифицировать для учета обеих возможностей. Свой вклад в развитие линии моделей, предназначенных для оценки опционов, внесли также: версия с дискретным временем, биномиальная модель ценообразования для опциона и прочие модели.

Если выплаты являются функцией стоимости базового актива, то можно произвести оценку актива как опциона. Актив можно определить как опцион покупателя, если при росте стоимости базового актива, превышающем предварительно определенный уровень, разница стоимости между ними стирается, а при снижении стоимости базового актива опцион теряет свою стоимость вплоть до нуля. Актив можно оценивать как опцион продавца, если его стоимость увеличивается, когда стоимость базового актива падает ниже предварительно определенного уровня, и он не стоит ничего, когда стоимость базового актива превышает заранее определенный уровень.

Исходные положения оценки условных требований

Фундаментальная предпосылка, лежащая в основе использования моделей ценообразования опционов, заключается в том, что модели дисконтированных денежных потоков приводят к недооценке активов, обеспечивающих выплаты по достижении определенных условий. В качестве простого примера можно привести недооцененные нефтяные запасы, принадлежащие компании Exxon. Можно оценивать эти запасы на основе ожиданий, опираясь на цену нефти в будущем, но в данной оценке не учитывается тот факт, что нефтяная компания будет разрабатывать данные запасы, только если цены на нефть пойдут вверх, и не будет разрабатывать, если цены снизятся. Модель ценообразования опционов дала бы оценку, которая включала это правило.

Когда мы используем модели ценообразования опционов для оценки таких активов, как патенты и неразрабатываемые запасы природных ресурсов, мы предполагаем, что рынки – достаточно искушенные, чтобы быть в состоянии распознать подобные опционы и включить их в рыночную цену. Если рынки не оправдывают наших ожиданий, то мы предполагаем, что со временем они исправят эту ошибку. Выигрыши от использования данных моделей возникают именно после такой коррекции.

Классификация моделей ценообразования на опционы

Первая классификация опционов основывается на различии между финансовыми и реальными базовыми активами. Чаще всего встречаются опционы, основывающиеся на финансовых активах (например, на акциях и облигациях), включая опционы, торгуемые на Чикагской бирже опционов, а также опционы, основывающиеся на ценных бумагах с фиксированным доходом, которые можно выкупить досрочно. Однако опционы могут основываться и на реальных активах, таких как товары, недвижимость и даже инвестиционные проекты. Такие опционы часто называют реальными опционами.

Вторая и во многом пересекающаяся с первой классификация основывается на различии между обращающимися и не находящимися в обороте базовыми активами. Данная классификация исходит из того, что большинство финансовых активов находится в торговом обороте, в то время как лишь немногие реальные активы являются обращающимися. Вообще говоря, опционы на обращающиеся активы легче оценивать, поскольку все входные данные для моделей оценки опционов можно получить напрямую с финансовых рынков. Опционы на основе не находящихся в обращении активов оценить значительно труднее, поскольку входные данные, касающиеся базовых активов, в таком случае оказываются недоступными.

Применимость и ограничения моделей ценообразования на опционы

Существует несколько непосредственных примеров ценных бумаг, которые являются опционами, – это опционы LEAPS, представляющие собой долгосрочные опционы на основе обращающихся акций; условные права на компенсацию (contingent value rights), обеспечивающие держателям акций защиту от падения цен на акции; а также варранты, являющиеся долгосрочными опционами покупателя, выпускаемыми фирмами.

Некоторые активы обычно не рассматриваются в качестве опционов, хотя и обладают определенными их характеристиками. Например, собственный капитал можно рассматривать как опцион на покупку, в основе которого лежит стоимость базовой фирмы, при этом номинальная стоимость долга представляет цену исполнения, а срок долга выражает продолжительность жизни опциона. Патент можно рассматривать как опцион на покупку продукта, где инвестиционные расходы, необходимые для реализации проекта, представляют собой цену исполнения опциона, а срок жизни патента – срок до истечения опциона.

При использовании моделей ценообразования опционов для оценки долгосрочных опционов на необращающиеся активы существуют определенные ограничения. Предположения, принимаемые в отношении постоянной дисперсии и размера дивидендов, которые трудно серьезно оспаривать применительно к краткосрочным опционам, становятся куда более проблематичными, когда речь идет о долгосрочных опционах. Когда базовые активы не являются обращающимися, входные данные по поводу стоимости базового актива и вариаций данной стоимости невозможно получить на финансовых рынках, поэтому их приходится оценивать. Таким образом, в данной ситуации заключительная оценка стоимости на основе модели ценообразования опционов в значительно большей степени оказывается подверженной ошибкам, чем более стандартная оценка краткосрочных опционов.

Основы подхода

Условное требование (contingent claim), или опцион, представляет собой требование, выплата по которому производится только при определенных условиях: если стоимость базового актива (underlying asset) превосходит предварительно определенное значение колл-опциона (call option), или опциона покупателя, или же она окажется меньше предварительно определенного значения пут-опциона (put option), или опциона продавца. За последние 20 лет была проделана значительная работа по развитию моделей оценки опционов, и эти модели можно использовать для оценки любых активов, обладающих чертами опционов.

Если выплаты являются функцией стоимости базового актива, то можно произвести оценку актива как опциона. Актив можно определить как опцион покупателя, если при росте стоимости базового актива, превышающем предварительно определенный уровень, разница стоимости между ними стирается, а при снижении стоимости базового актива опцион теряет свою стоимость вплоть до нуля. Актив можно оценивать как опцион продавца, если его стоимость увеличивается, когда стоимость базового актива падает ниже предварительно определенного уровня, и он не стоит ничего, когда стоимость базового актива превышает заранее определенный уровень.

Исходные положения оценки условных требований

Фундаментальная предпосылка, лежащая в основе использования моделей ценообразования опционов, заключается в том, что модели дисконтированных денежных потоков приводят к недооценке активов, обеспечивающих выплаты по достижении определенных условий. В качестве простого примера можно привести недооцененные нефтяные запасы, принадлежащие компании Exxon. Можно оценивать эти запасы на основе ожиданий, опираясь на цену нефти в будущем, но в данной оценке не учитывается тот факт, что нефтяная компания будет разрабатывать данные запасы, только если цены на нефть пойдут вверх, и не будет разрабатывать, если цены снизятся. Модель ценообразования опционов дала бы оценку, которая включала это правило.

Когда мы используем модели ценообразования опционов для оценки таких активов, как патенты и неразрабатываемые запасы природных ресурсов, мы предполагаем, что рынки – достаточно искушенные, чтобы быть в состоянии распознать подобные опционы и включить их в рыночную цену. Если рынки не оправдывают наших ожиданий, то мы предполагаем, что со временем они исправят эту ошибку. Выигрыши от использования данных моделей возникают именно после такой коррекции.

Классификация моделей ценообразования на опционы

Первая классификация опционов основывается на различии между финансовыми и реальными базовыми активами. Чаще всего встречаются опционы, основывающиеся на финансовых активах (например, на акциях и облигациях), включая опционы, торгуемые на Чикагской бирже опционов, а также опционы, основывающиеся на ценных бумагах с фиксированным доходом, которые можно выкупить досрочно. Однако опционы могут основываться и на реальных активах, таких как товары, недвижимость и даже инвестиционные проекты. Такие опционы часто называют реальными опционами.

Вторая и во многом пересекающаяся с первой классификация основывается на различии между обращающимися и не находящимися в обороте базовыми активами. Данная классификация исходит из того, что большинство финансовых активов находится в торговом обороте, в то время как лишь немногие реальные активы являются обращающимися. Вообще говоря, опционы на обращающиеся активы легче оценивать, поскольку все входные данные для моделей оценки опционов можно получить напрямую с финансовых рынков. Опционы на основе не находящихся в обращении активов оценить значительно труднее, поскольку входные данные, касающиеся базовых активов, в таком случае оказываются недоступными.

Применимость и ограничения моделей ценообразования на опционы

Существует несколько непосредственных примеров ценных бумаг, которые являются опционами, – это опционы LEAPS, представляющие собой долгосрочные опционы на основе обращающихся акций; условные права на компенсацию (contingent value rights), обеспечивающие держателям акций защиту от падения цен на акции; а также варранты, являющиеся долгосрочными опционами покупателя, выпускаемыми фирмами.

Некоторые активы обычно не рассматриваются в качестве опционов, хотя и обладают определенными их характеристиками. Например, собственный капитал можно рассматривать как опцион на покупку, в основе которого лежит стоимость базовой фирмы, при этом номинальная стоимость долга представляет цену исполнения, а срок долга выражает продолжительность жизни опциона. Патент можно рассматривать как опцион на покупку продукта, где инвестиционные расходы, необходимые для реализации проекта, представляют собой цену исполнения опциона, а срок жизни патента – срок до истечения опциона.

При использовании моделей ценообразования опционов для оценки долгосрочных опционов на необращающиеся активы существуют определенные ограничения. Предположения, принимаемые в отношении постоянной дисперсии и размера дивидендов, которые трудно серьезно оспаривать применительно к краткосрочным опционам, становятся куда более проблематичными, когда речь идет о долгосрочных опционах. Когда базовые активы не являются обращающимися, входные данные по поводу стоимости базового актива и вариаций данной стоимости невозможно получить на финансовых рынках, поэтому их приходится оценивать. Таким образом, в данной ситуации заключительная оценка стоимости на основе модели ценообразования опционов в значительно большей степени оказывается подверженной ошибкам, чем более стандартная оценка краткосрочных опционов.

ЗАКЛЮЧЕНИЕ

Существуют три, причем не взаимоисключающих друг друга подхода к оценке стоимости. Первый – это оценка дисконтированных денежных потоков, когда для получения оценки денежные потоки дисконтируются по ставке, зависящей от риска. Можно выполнить анализ, основываясь только на видении будущего со стороны тех, кто инвестирует в собственный капитал, т. е. дисконтируя денежные потоки на собственный капитал по стоимости собственного капитала. А можно отталкиваться от позиции всех обладателей требований к фирме (claimholders), когда дисконтируются ожидаемые денежные потоки фирмы по ставке, равной средневзвешенной стоимости привлечения капитала (WACC). Второй метод – это сравнительная оценка, которая для оценки собственного капитала фирмы основывается на рыночной оценке сопоставимых фирм, соотнесенной с прибылью, денежными потоками, балансовой стоимостью или объемом продаж. Третий подход – это оценка условных требований, когда некий актив с характеристиками опциона оценивается при помощи модели ценообразования опционов.

КОНТРОЛЬНЫЕ ВОПРОСЫ

1. Оценка дисконтированных денежных потоков основывается на идее о том, что стоимость актива является текущей стоимостью ожидаемых денежных потоков, создаваемых этим активом и дисконтированных по ставке, которая отражает риск этих потоков. Вынесите свое суждение относительно истинности или ложности следующих утверждений, касающихся оценки дисконтированных денежных потоков. При этом предполагается, что все переменные постоянны, за исключением одной, упомянутой отдельно.

а) По мере увеличения ставки дисконтирования стоимость актива растет.

Истинно______Ложно______

б) По мере повышения ожидаемых темпов роста денежных потоков стоимость актива увеличивается.

Истинно______Ложно______

в) При удлинении срока жизни актива его стоимость повышается. Истинно______Ложно______

г) При увеличении неопределенности относительно ожидаемых денежных потоков стоимость актива повышается.

Истинно______Ложно______

д) Актив с бесконечным сроком жизни (т. е. ожидается, что он будет существовать всегда) будет иметь бесконечную стоимость. Истинно__Ложно______

2. Почему оценку дисконтированных денежных потоков трудно выполнить применительно к следующим видам фирм:

а) Частная фирма, собственники которой собираются ее продать.

б) Биотехнологическая фирма, ничего не производящая и не продающая в данный момент, но имеющая на подходе несколько перспективных патентов.

в) Циклическая фирма во время спада.

г) «Аварийная» фирма, потерпевшая значительные убытки, в отношении которой не предвидится никаких улучшений в течение нескольких лет.

д) Фирма, находящаяся в процессе реструктуризации, продающая некоторые из своих активов и меняющая финансовую стратегию.

е) Фирма, владеющая значительными угодьями ценной земли, которые в данный момент не используются.

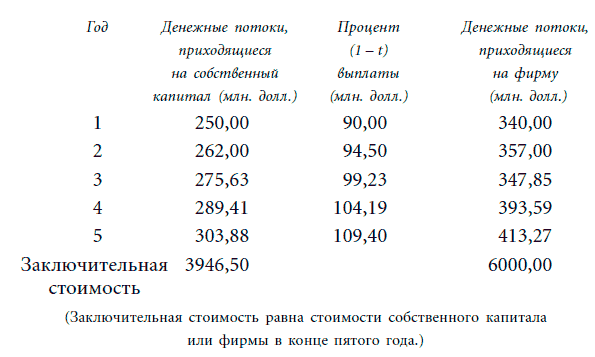

3. Далее приведены планируемые денежные потоки на собственный капитал некоей фирмы в течение будущих пяти лет.

Стоимость привлечения собственного капитала фирмы равна 12 %, а стоимость привлечения капитала – 9,94 %. Ответьте на следующие вопросы:

Стоимость привлечения собственного капитала фирмы равна 12 %, а стоимость привлечения капитала – 9,94 %. Ответьте на следующие вопросы:

а) Какова стоимость собственного капитала фирмы?

б) Какова стоимость фирмы?

4. Вы оцениваете мультипликатор «цена/прибыль» для оценки Paramount Corporation, сопоставляя со средним показателем для сопоставимых фирм. Далее следуют мультипликаторы «цена/прибыль» фирм в развлекательном бизнесе:

а) Каков средний мультипликатор «цена/прибыль»?

а) Каков средний мультипликатор «цена/прибыль»?

б) Стали бы вы использовать все фирмы при вычислении среднего значения? Почему стали бы или почему не стали бы?

в) Какие предположения вы бы сделали при использовании среднего по отрасли мультипликатора «цена/прибыль» для оценки Paramount Corporation?

а) По мере увеличения ставки дисконтирования стоимость актива растет.

Истинно______Ложно______

б) По мере повышения ожидаемых темпов роста денежных потоков стоимость актива увеличивается.

Истинно______Ложно______

в) При удлинении срока жизни актива его стоимость повышается. Истинно______Ложно______

г) При увеличении неопределенности относительно ожидаемых денежных потоков стоимость актива повышается.

Истинно______Ложно______

д) Актив с бесконечным сроком жизни (т. е. ожидается, что он будет существовать всегда) будет иметь бесконечную стоимость. Истинно__Ложно______

2. Почему оценку дисконтированных денежных потоков трудно выполнить применительно к следующим видам фирм:

а) Частная фирма, собственники которой собираются ее продать.

б) Биотехнологическая фирма, ничего не производящая и не продающая в данный момент, но имеющая на подходе несколько перспективных патентов.

в) Циклическая фирма во время спада.

г) «Аварийная» фирма, потерпевшая значительные убытки, в отношении которой не предвидится никаких улучшений в течение нескольких лет.

д) Фирма, находящаяся в процессе реструктуризации, продающая некоторые из своих активов и меняющая финансовую стратегию.

е) Фирма, владеющая значительными угодьями ценной земли, которые в данный момент не используются.

3. Далее приведены планируемые денежные потоки на собственный капитал некоей фирмы в течение будущих пяти лет.

а) Какова стоимость собственного капитала фирмы?

б) Какова стоимость фирмы?

4. Вы оцениваете мультипликатор «цена/прибыль» для оценки Paramount Corporation, сопоставляя со средним показателем для сопоставимых фирм. Далее следуют мультипликаторы «цена/прибыль» фирм в развлекательном бизнесе:

б) Стали бы вы использовать все фирмы при вычислении среднего значения? Почему стали бы или почему не стали бы?

в) Какие предположения вы бы сделали при использовании среднего по отрасли мультипликатора «цена/прибыль» для оценки Paramount Corporation?

Глава 3. ОСНОВЫ ФИНАНСОВОЙ ОТЧЕТНОСТИ

Финансовые отчеты предоставляют фундаментальную информацию, используемую для анализа и решения задач оценки. По этой причине важно понимать принципы, лежащие в основе финансовой отчетности. И здесь необходимо ответить на четыре следующих вопроса:

1. Какова стоимость активов фирмы? Активы фирмы бывают нескольких видов: активы длительного срока жизни, такие как земля и строения; активы более короткого срока жизни, такие как материальнопроизводственные запасы; а также нематериальные активы, но производящие при этом доходы для фирмы (к ним относятся, например, патенты и торговые марки).

2. Каким образом фирма мобилизует средства для финансирования своих активов? Для приобретения активов фирмы могут использовать средства собственников (собственный или акционерный капитал) или заимствованные деньги (обязательства, долг), а также сочетание различных источников, которое, по всей вероятности, будет изменяться на протяжении жизни активов.

3. Насколько прибыльны данные активы? Инвестицию можно назвать удачной, если доход от нее выше, чем издержки на ее финансирование. Для оценки сделанных фирмой инвестиций нужно оценить доходы, созданные данными инвестициями.

4. Какая степень неопределенности (или риска) связана с данными активами? Пока мы не столкнулись непосредственно с проблемой риска, первым шагом, по всей вероятности, является оценка степени неопределенности в существующих инвестициях и последствия их для фирмы.

В настоящей главе будут рассмотрены методы, на основе которых бухгалтеры отвечают на все эти вопросы. Кроме того, здесь будет обсуждаться вопрос, почему при выполнении оценки ответы могут быть различными. Некоторые из этих расхождений могут быть сведены к различиям в целях – бухгалтеры пытаются измерить текущее состояние фирмы и эффективность предыдущего периода, в то время как оценка в значительно большей степени ориентирована на будущее.

1. Какова стоимость активов фирмы? Активы фирмы бывают нескольких видов: активы длительного срока жизни, такие как земля и строения; активы более короткого срока жизни, такие как материальнопроизводственные запасы; а также нематериальные активы, но производящие при этом доходы для фирмы (к ним относятся, например, патенты и торговые марки).

2. Каким образом фирма мобилизует средства для финансирования своих активов? Для приобретения активов фирмы могут использовать средства собственников (собственный или акционерный капитал) или заимствованные деньги (обязательства, долг), а также сочетание различных источников, которое, по всей вероятности, будет изменяться на протяжении жизни активов.

3. Насколько прибыльны данные активы? Инвестицию можно назвать удачной, если доход от нее выше, чем издержки на ее финансирование. Для оценки сделанных фирмой инвестиций нужно оценить доходы, созданные данными инвестициями.

4. Какая степень неопределенности (или риска) связана с данными активами? Пока мы не столкнулись непосредственно с проблемой риска, первым шагом, по всей вероятности, является оценка степени неопределенности в существующих инвестициях и последствия их для фирмы.

В настоящей главе будут рассмотрены методы, на основе которых бухгалтеры отвечают на все эти вопросы. Кроме того, здесь будет обсуждаться вопрос, почему при выполнении оценки ответы могут быть различными. Некоторые из этих расхождений могут быть сведены к различиям в целях – бухгалтеры пытаются измерить текущее состояние фирмы и эффективность предыдущего периода, в то время как оценка в значительно большей степени ориентирована на будущее.

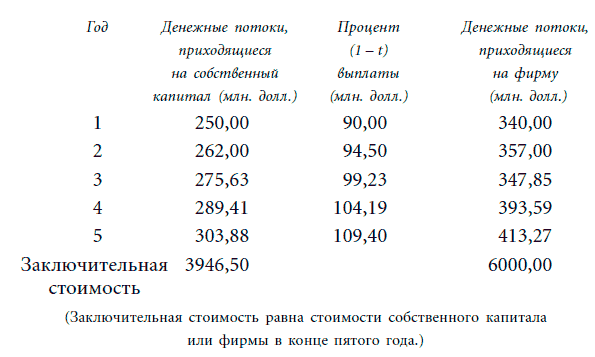

ОСНОВЫ БУХГАЛТЕРСКОЙ ОТЧЕТНОСТИ

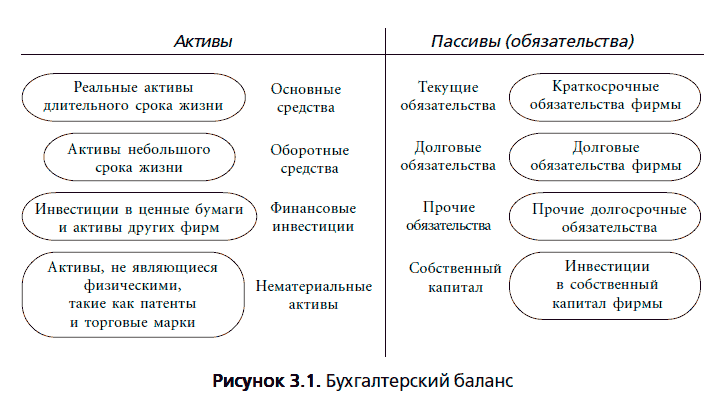

Существуют три вида бухгалтерской отчетности, которые представляют обобщенную информацию о фирме. Первый – это бухгалтерский баланс (balance sheet) (см. рисунок 3.1), в котором суммируются активы, принадлежащие фирме, стоимость данных активов, а также их источники (обязательства и собственный капитал), используемые для финансирования данных активов в определенный момент времени.

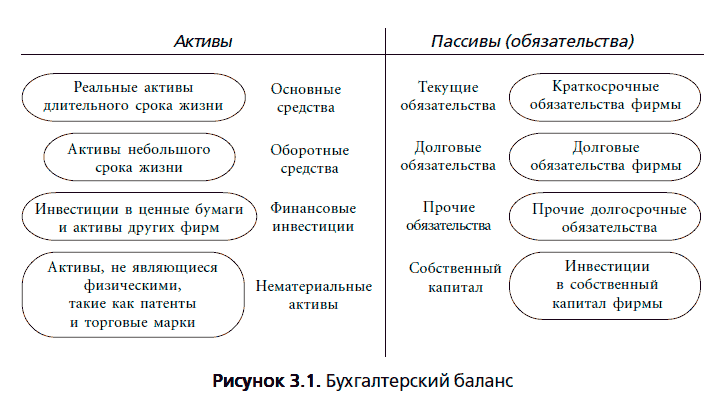

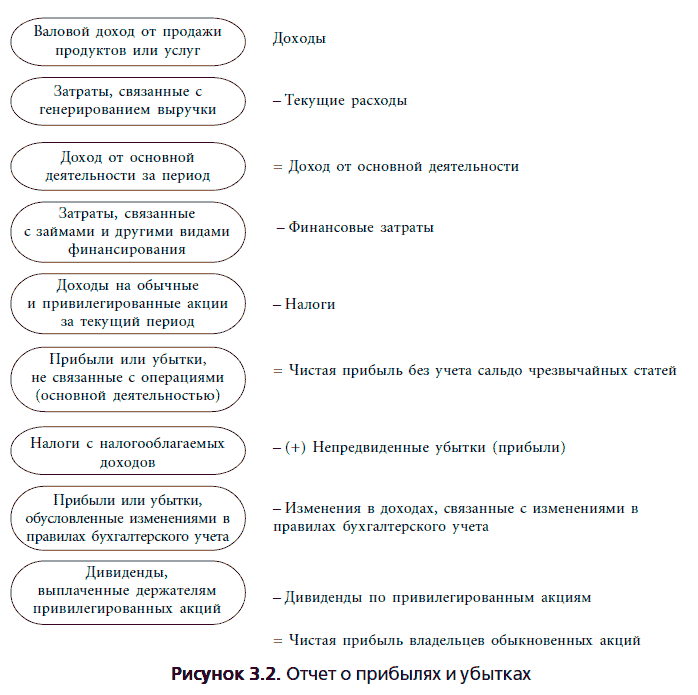

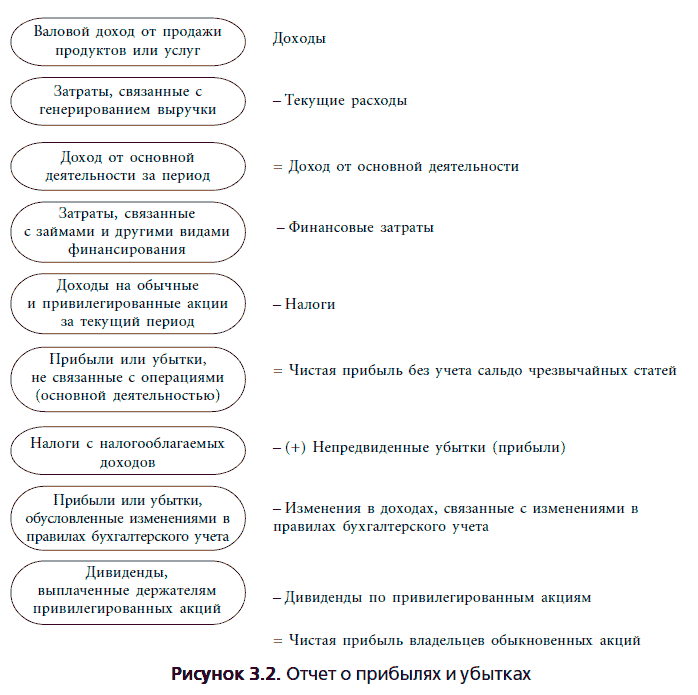

Затем следует отчет о прибылях и убытках (income statement) (см. рисунок 3.2), который дает информацию относительно доходов и затрат фирмы, а также информирует об итоговом доходе фирмы за определенный период. Этот период может быть равен кварталу (в случае квартального отчета о прибылях и убытках) или году (в случае годового отчета).

Затем следует отчет о прибылях и убытках (income statement) (см. рисунок 3.2), который дает информацию относительно доходов и затрат фирмы, а также информирует об итоговом доходе фирмы за определенный период. Этот период может быть равен кварталу (в случае квартального отчета о прибылях и убытках) или году (в случае годового отчета).

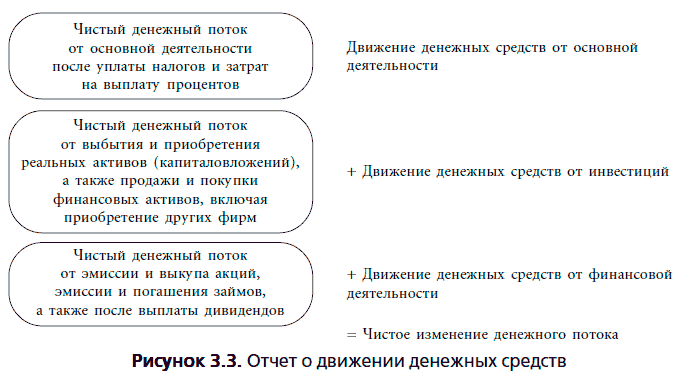

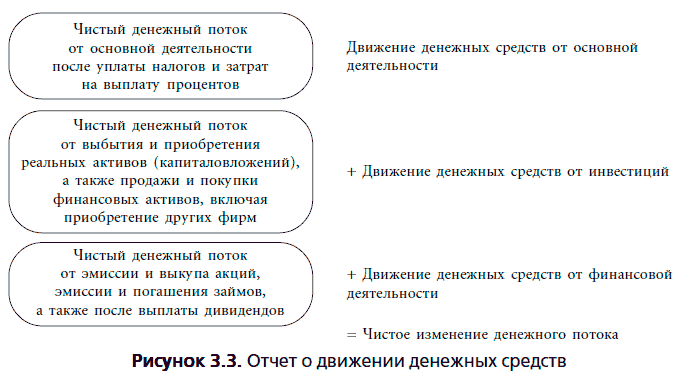

И наконец, существует отчет о движении денежных средств (statement of cash flow) (см. рисунок 3.3), определяющий источники и использование денежных средств фирмы от основной деятельности, инвестиций и финансовой активности за отчетный период. Отчет о движении денежных средств можно рассматривать в качестве попытки детализировать движение денежных средств, а также как попытку ответить на вопрос, почему кассовый остаток менялся в течение данного периода.

И наконец, существует отчет о движении денежных средств (statement of cash flow) (см. рисунок 3.3), определяющий источники и использование денежных средств фирмы от основной деятельности, инвестиций и финансовой активности за отчетный период. Отчет о движении денежных средств можно рассматривать в качестве попытки детализировать движение денежных средств, а также как попытку ответить на вопрос, почему кассовый остаток менялся в течение данного периода.

ИЗМЕРЕНИЕ И ОЦЕНКА АКТИВОВ

При анализе какой-либо фирмы мы хотели бы, в первую очередь, узнать классы принадлежащих ей активов, их стоимость и степень неопределенности относительно данной стоимости. Бухгалтерские отчеты хорошо выполняют задачу классификации принадлежащих фирме активов, неплохо справляются с оценкой их стоимости, но плохо отражают неопределенность относительно ее величины. Данный раздел начнется с обзора принципов бухгалтерского учета, лежащих в основе классификации и измерения стоимости активов, а также с рассмотрения ограниченности финансовой отчетности, раскрывающей соответствующую информацию об активах.

Принципы учета, лежащие в основе измерения стоимости активов

Актив – это любой ресурс, способный либо создавать в будущем приток денежных средств, либо сокращать их отток. Хотя данное определение достаточно широко, чтобы охватить почти все виды активов, бухгалтеры поясняют: ресурс может считаться активом, если фирма приобрела его в какой-то предшествующей сделке, которая способна с должной точностью количественно оценить будущие выгоды. Стоимость активов с бухгалтерской точки зрения в значительной степени основывается на представлении исторической стоимости, т. е. исходной стоимости актива, скорректированной в сторону повышения с учетом улучшений, произведенных над активом с момента покупки, а также и в направлении понижения – с учетом потери стоимости, связанной с устареванием ресурса. Эта историческая стоимость называется «балансовой стоимостью» (book value). Хотя общепринятые принципы бухгалтерского учета (generally accepted accounting principles – GAAP) меняются в зависимости от конкретного ресурса, в основе метода оценки активов в бухгалтерской отчетности лежат три принципа:

1. Неизменная вера в балансовую стоимость как наилучшую оценку стоимости. Бухгалтерские оценки стоимости актива начинаются с балансовой стоимости, и, если нет веских причин для иного решения, бухгалтеры рассматривают историческую стоимость в качестве наилучшей оценки стоимости актива.

2. Недоверие к рыночной или оценочной стоимости. Когда текущая рыночная стоимость актива отличается от балансовой стоимости, бухгалтерское сообщество склонно относиться к рыночной стоимости с подозрением. Рыночная цена актива часто считается слишком уж изменчивой и подверженной манипуляциям, чтобы использовать ее для оценки стоимости актива. Подозрения еще больше углубляются, когда стоимость актива оценивается на основе движения денежных средств, ожидаемого в будущем.

3. Предпочтение отдается недооцененной стоимости перед переоцененной. Когда существует несколько подходов к оценке стоимости актива, в бухгалтерском деле принято использовать более консервативную (более низкую), а не более оптимистичную (более высокую) оценку стоимости. Таким образом, когда известны рыночная и балансовая стоимости актива, требования бухгалтерского учета часто предполагают использование наименьшей из двух величин.

Измерение стоимости актива

Финансовый отчет, где бухгалтеры указывают и суммируют стоимость активов, называется «бухгалтерским балансом». Измерение стоимости активов мы начнем изучать с рассмотрения методики классификации активов в бухгалтерском балансе. Во-первых, существуют основные средства, включающие долгосрочные активы, такие как фабрики, оборудование, земля и строения. Затем следуют краткосрочные активы фирмы, охватывающие материально-производственные запасы (сырье, полуфабрикаты и готовые изделия), дебиторскую задолженность (все денежные средства, одолженные фирмой), а также денежные средства. Данные активы классифицируются как оборотные средства. Затем следуют инвестиции в активы и ценные бумаги других фирм, обычно классифицируемые как финансовые инвестиции. Наконец, следует то, что неопределенно классифицируется как нематериальные активы. Они включают не только такие активы, как патенты и торговые марки, предположительно создающие будущие доходы и движение денежных средств, но и индивидуально оцениваемые активы, такие как репутация, возникающая вследствие приобретений, сделанных фирмой.

Основные средства. Общепринятые принципы бухгалтерского учета (GAAP) в США требуют оценки основных средств на основе исторической стоимости, скорректированной в соответствии с любой потерей в стоимости вследствие старения данных активов. Хотя теоретически корректировки, связанные с устареванием, должны отражать потерю в способности создавать доход по мере старения, на практике они в большей степени являются продуктом правил и соглашений, принятых в бухгалтерском деле. При этом данная поправка называется «износом» (depreciation). Методы начисления износа в широком смысле можно разбить на две категории: существует равномерный износ (когда потеря в стоимости актива предполагается одинаковой каждый год на протяжении всей жизни актива) и ускоренный износ (при котором актив в первые годы теряет в стоимости больше, чем в последующие). Хотя налоговые правила, по крайней мере в США, ограничивают свободу фирмы в выборе срока жизни активов и метода износа, компании все же обладают значительным простором действий при создании отчетов. Таким образом, износ, указываемый в годовых отчетах, может оказаться неравным (и обычно не соответствует) износу, используемому в налоговых декларациях.

Поскольку основные средства оцениваются согласно балансовой стоимости, причем их оценка корректируется с учетом износа, то стоимость этих основных средств в значительной степени зависит и от срока, и от используемого метода начисления износа. Многие фирмы в США для целей составления финансовой отчетности используют равномерный износ, а для налоговых целей – ускоренный, поскольку фирмы могут представить более выгодные показатели, пользуясь первым способом, по крайней мере в первые годы после приобретения актива[11]. В отличие от этого, немецкие и японские фирмы часто используют ускоренный износ как для финансовых, так и для налоговых отчетов, что приводит к недооценке доходов по сравнению с их американскими коллегами.

Оборотные средства. Оборотные средства включают материально-производственные запасы, наличные денежные средства и счета к получению. Именно в этой категории бухгалтеры наиболее склонны использовать рыночную стоимость, особенно при оценке ликвидных ценных бумаг.

Счета к получению (accounts receivable). Счета к получению представляют деньги, которые другие организации должны данной фирме за продажу продуктов в кредит. Когда Home Depot продает материалы строителям-под-рядчикам и дает им несколько недель отсрочки для осуществления платежей, возникают счета к получению. Согласно общепринятым в бухгалтерском деле стандартам, счета к получению записываются как сумма, которую другие организации должны фирме, на основе счета, выписанного в момент продажи в кредит. Серьезные задачи бухгалтерской оценки возникают, когда фирма вынуждена признать некоторые счета к получению не подлежащими оплате. Фирмы могут зарезервировать часть своих доходов для покрытия безнадежных долгов, возникших в результате продажи в кредит. При этом счета к получению сокращаются на величину этого резерва. Кроме того, безнадежные долги могут признаваться по мере их возникновения, и фирма может сокращать в соответствии с этим счета к получению. Однако существует риск, что в отсутствие решительного признания безнадежного долга фирмы могут продолжать указывать в качестве счетов к получению суммы, которые, по их представлению, едва ли будут когда-либо оплачены.

Денежные средства (cash). Денежные средства – один из немногих активов, относительно стоимости которого у бухгалтеров и финансовых аналитиков отсутствуют разногласия. Стоимость кассового остатка не вызывает разногласий. Тем не менее следует заметить, что все меньшее число фирм действительно держит наличность в прямом смысле этого слова (в виде монет и банкнот или счетов до востребования в банках). Фирмы часто помещают ее на депозитные счета или вкладывают в краткосрочные казначейские векселя, чтобы получать проценты со своих вкладов. В любом случае рыночная стоимость может отклоняться от балансовой стоимости, особенно если вложения носят долгосрочный характер. Хотя в обоих видах инвестиций отсутствует серьезный риск дефолта, изменения процентной ставки могут влиять на их стоимость. Оценка ликвидных ценных бумаг будет рассмотрена ниже.

Материально-производственные запасы (inventory). Существуют три базовых подхода к оценке стоимости материально-производственных запасов, допускаемые стандартом GAAP, – FIFO, LIFO и метод средневзвешенной стоимости.

Принципы учета, лежащие в основе измерения стоимости активов

Актив – это любой ресурс, способный либо создавать в будущем приток денежных средств, либо сокращать их отток. Хотя данное определение достаточно широко, чтобы охватить почти все виды активов, бухгалтеры поясняют: ресурс может считаться активом, если фирма приобрела его в какой-то предшествующей сделке, которая способна с должной точностью количественно оценить будущие выгоды. Стоимость активов с бухгалтерской точки зрения в значительной степени основывается на представлении исторической стоимости, т. е. исходной стоимости актива, скорректированной в сторону повышения с учетом улучшений, произведенных над активом с момента покупки, а также и в направлении понижения – с учетом потери стоимости, связанной с устареванием ресурса. Эта историческая стоимость называется «балансовой стоимостью» (book value). Хотя общепринятые принципы бухгалтерского учета (generally accepted accounting principles – GAAP) меняются в зависимости от конкретного ресурса, в основе метода оценки активов в бухгалтерской отчетности лежат три принципа:

1. Неизменная вера в балансовую стоимость как наилучшую оценку стоимости. Бухгалтерские оценки стоимости актива начинаются с балансовой стоимости, и, если нет веских причин для иного решения, бухгалтеры рассматривают историческую стоимость в качестве наилучшей оценки стоимости актива.

2. Недоверие к рыночной или оценочной стоимости. Когда текущая рыночная стоимость актива отличается от балансовой стоимости, бухгалтерское сообщество склонно относиться к рыночной стоимости с подозрением. Рыночная цена актива часто считается слишком уж изменчивой и подверженной манипуляциям, чтобы использовать ее для оценки стоимости актива. Подозрения еще больше углубляются, когда стоимость актива оценивается на основе движения денежных средств, ожидаемого в будущем.

3. Предпочтение отдается недооцененной стоимости перед переоцененной. Когда существует несколько подходов к оценке стоимости актива, в бухгалтерском деле принято использовать более консервативную (более низкую), а не более оптимистичную (более высокую) оценку стоимости. Таким образом, когда известны рыночная и балансовая стоимости актива, требования бухгалтерского учета часто предполагают использование наименьшей из двух величин.

Измерение стоимости актива

Финансовый отчет, где бухгалтеры указывают и суммируют стоимость активов, называется «бухгалтерским балансом». Измерение стоимости активов мы начнем изучать с рассмотрения методики классификации активов в бухгалтерском балансе. Во-первых, существуют основные средства, включающие долгосрочные активы, такие как фабрики, оборудование, земля и строения. Затем следуют краткосрочные активы фирмы, охватывающие материально-производственные запасы (сырье, полуфабрикаты и готовые изделия), дебиторскую задолженность (все денежные средства, одолженные фирмой), а также денежные средства. Данные активы классифицируются как оборотные средства. Затем следуют инвестиции в активы и ценные бумаги других фирм, обычно классифицируемые как финансовые инвестиции. Наконец, следует то, что неопределенно классифицируется как нематериальные активы. Они включают не только такие активы, как патенты и торговые марки, предположительно создающие будущие доходы и движение денежных средств, но и индивидуально оцениваемые активы, такие как репутация, возникающая вследствие приобретений, сделанных фирмой.

Основные средства. Общепринятые принципы бухгалтерского учета (GAAP) в США требуют оценки основных средств на основе исторической стоимости, скорректированной в соответствии с любой потерей в стоимости вследствие старения данных активов. Хотя теоретически корректировки, связанные с устареванием, должны отражать потерю в способности создавать доход по мере старения, на практике они в большей степени являются продуктом правил и соглашений, принятых в бухгалтерском деле. При этом данная поправка называется «износом» (depreciation). Методы начисления износа в широком смысле можно разбить на две категории: существует равномерный износ (когда потеря в стоимости актива предполагается одинаковой каждый год на протяжении всей жизни актива) и ускоренный износ (при котором актив в первые годы теряет в стоимости больше, чем в последующие). Хотя налоговые правила, по крайней мере в США, ограничивают свободу фирмы в выборе срока жизни активов и метода износа, компании все же обладают значительным простором действий при создании отчетов. Таким образом, износ, указываемый в годовых отчетах, может оказаться неравным (и обычно не соответствует) износу, используемому в налоговых декларациях.

Поскольку основные средства оцениваются согласно балансовой стоимости, причем их оценка корректируется с учетом износа, то стоимость этих основных средств в значительной степени зависит и от срока, и от используемого метода начисления износа. Многие фирмы в США для целей составления финансовой отчетности используют равномерный износ, а для налоговых целей – ускоренный, поскольку фирмы могут представить более выгодные показатели, пользуясь первым способом, по крайней мере в первые годы после приобретения актива[11]. В отличие от этого, немецкие и японские фирмы часто используют ускоренный износ как для финансовых, так и для налоговых отчетов, что приводит к недооценке доходов по сравнению с их американскими коллегами.

Оборотные средства. Оборотные средства включают материально-производственные запасы, наличные денежные средства и счета к получению. Именно в этой категории бухгалтеры наиболее склонны использовать рыночную стоимость, особенно при оценке ликвидных ценных бумаг.

Счета к получению (accounts receivable). Счета к получению представляют деньги, которые другие организации должны данной фирме за продажу продуктов в кредит. Когда Home Depot продает материалы строителям-под-рядчикам и дает им несколько недель отсрочки для осуществления платежей, возникают счета к получению. Согласно общепринятым в бухгалтерском деле стандартам, счета к получению записываются как сумма, которую другие организации должны фирме, на основе счета, выписанного в момент продажи в кредит. Серьезные задачи бухгалтерской оценки возникают, когда фирма вынуждена признать некоторые счета к получению не подлежащими оплате. Фирмы могут зарезервировать часть своих доходов для покрытия безнадежных долгов, возникших в результате продажи в кредит. При этом счета к получению сокращаются на величину этого резерва. Кроме того, безнадежные долги могут признаваться по мере их возникновения, и фирма может сокращать в соответствии с этим счета к получению. Однако существует риск, что в отсутствие решительного признания безнадежного долга фирмы могут продолжать указывать в качестве счетов к получению суммы, которые, по их представлению, едва ли будут когда-либо оплачены.

Денежные средства (cash). Денежные средства – один из немногих активов, относительно стоимости которого у бухгалтеров и финансовых аналитиков отсутствуют разногласия. Стоимость кассового остатка не вызывает разногласий. Тем не менее следует заметить, что все меньшее число фирм действительно держит наличность в прямом смысле этого слова (в виде монет и банкнот или счетов до востребования в банках). Фирмы часто помещают ее на депозитные счета или вкладывают в краткосрочные казначейские векселя, чтобы получать проценты со своих вкладов. В любом случае рыночная стоимость может отклоняться от балансовой стоимости, особенно если вложения носят долгосрочный характер. Хотя в обоих видах инвестиций отсутствует серьезный риск дефолта, изменения процентной ставки могут влиять на их стоимость. Оценка ликвидных ценных бумаг будет рассмотрена ниже.

Материально-производственные запасы (inventory). Существуют три базовых подхода к оценке стоимости материально-производственных запасов, допускаемые стандартом GAAP, – FIFO, LIFO и метод средневзвешенной стоимости.