Страница:

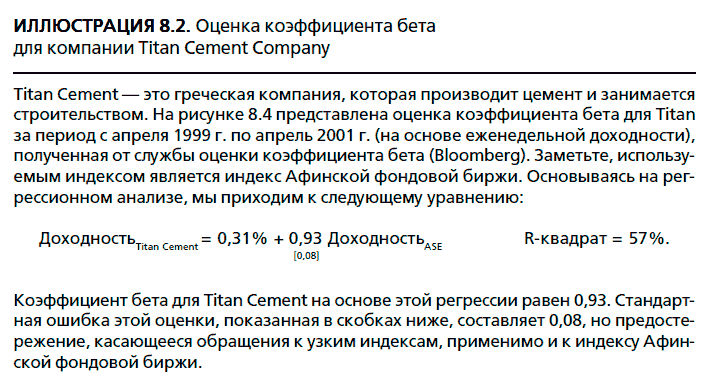

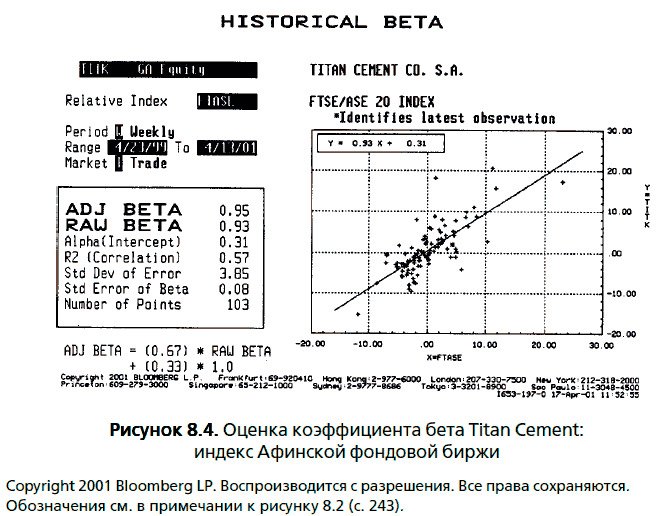

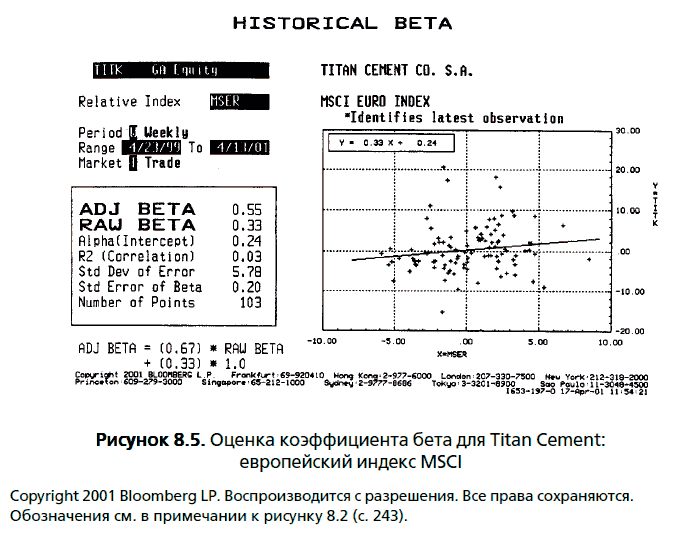

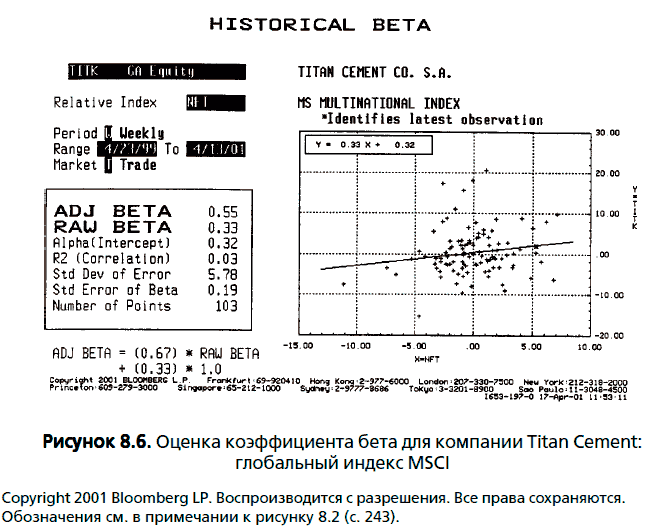

Третья проблема, связанная с оценкой, относится к выбору рыночного индекса для использования в регрессионном анализе. Стандартная практика, применяемая большинством служб, которые занимаются оценкой коэффициента бета, заключается в оценке коэффициентов бета компании относительно рыночного индекса, в который входят ее акции. Таким образом, коэффициенты бета немецких акций оцениваются в сопоставлении с индексом Frankfurt DAX, акции Великобритании – с FTSE, японские акции – Nikkei, американские акции – NYSE Composite или S&P 500. Хотя данная практика может обеспечить оценку, оказывающуюся приемлемой мерой риска для местного инвестора, возможно, она не будет наилучшим подходом для зарубежного или работающего на международном рынке инвестора, которому лучше бы подошел коэффициент бета, оцененный в сопоставлении с международным индексом. Например, коэффициент бета компании Boeing за период 1996–2000 гг., оцененный по индексу Morgan Stanley Capital International, который составлен из акций с различных глобальных рынков, равен 0,82.

Поскольку разные службы используют неодинаковые периоды при проведении оценки, обращаются к различным рыночным индексам и по-разному корректируют регрессионный коэффициент бета, они часто дают отличающиеся оценки коэффициента бета для одной и той же фирмы в один и тот же момент времени. Эти различия в значениях коэффициента бета вызывают затруднения, поэтому стоит обратить внимание на то, что оценки, предоставляемые каждой из этих служб, характеризуются определенной стандартной ошибкой и, весьма вероятно, что все коэффициенты бета, назначенные для определенной фирмы, находятся в интервале стандартных ошибок, полученных в регрессионном анализе.

ИНДЕКСНЫЕ ДОМИНАНТЫ И ОЦЕНКА КОЭФФИЦИЕНТА БЕТА

РАЗМЕР, РОСТ И КОЭФФИЦИЕНТЫ БЕТА

Поскольку разные службы используют неодинаковые периоды при проведении оценки, обращаются к различным рыночным индексам и по-разному корректируют регрессионный коэффициент бета, они часто дают отличающиеся оценки коэффициента бета для одной и той же фирмы в один и тот же момент времени. Эти различия в значениях коэффициента бета вызывают затруднения, поэтому стоит обратить внимание на то, что оценки, предоставляемые каждой из этих служб, характеризуются определенной стандартной ошибкой и, весьма вероятно, что все коэффициенты бета, назначенные для определенной фирмы, находятся в интервале стандартных ошибок, полученных в регрессионном анализе.

ИНДЕКСНЫЕ ДОМИНАНТЫ И ОЦЕНКА КОЭФФИЦИЕНТА БЕТА

В некоторых индексах доминируют одна или несколько акций. В качестве одного из наиболее поразительных примеров можно привести Хельсинкскую фондовую биржу (Helsinki Stock Exchange – HEX) конца 1990-х годов. Компания Nokia, телекоммуникационный гигант, представляла 75 % индекса Helsinki Index по рыночной стоимости. Неудивительно, что регрессия Nokia относительно HEX дала результаты, показанные на рисунке 8.3.

Регрессия выглядит безукоризненной. В действительности же, здесь просто исчезает проблема шума, замеченная нами при анализе компании Boeing, которая проистекает из высоких стандартных ошибок. Оценка коэффициента бета имеет стандартную ошибку, равную 0,03, однако эти результаты обманчивы. Низкая стандартная ошибка есть итог регрессии Nokia на саму себя, поскольку она доминирует в индексе. Коэффициент бета лишен смысла для типичного инвестора в Nokia, который, по всей вероятности, диверсифицирован, если не глобально, то по крайней мере в отношении европейских акций. Что еще хуже: коэффициенты бета всех финских акций относительно HEX становятся коэффициентами бета, оцененными по Nokia. В действительности, коэффициент бета любой другой финской акции в момент проведения этого регрессионного анализа был менее 1. «Как такое возможно, – спросите вы, – если средний коэффициент бета равен единице?» Этот взвешенный средний коэффициент бета равен единице, и если Nokia (составляющая три четверти индекса) обладает коэффициентом бета, превосходящим единицу (а это так и есть), то любая другая акция в индексе могла бы иметь коэффициент бета меньше единицы.

Регрессия выглядит безукоризненной. В действительности же, здесь просто исчезает проблема шума, замеченная нами при анализе компании Boeing, которая проистекает из высоких стандартных ошибок. Оценка коэффициента бета имеет стандартную ошибку, равную 0,03, однако эти результаты обманчивы. Низкая стандартная ошибка есть итог регрессии Nokia на саму себя, поскольку она доминирует в индексе. Коэффициент бета лишен смысла для типичного инвестора в Nokia, который, по всей вероятности, диверсифицирован, если не глобально, то по крайней мере в отношении европейских акций. Что еще хуже: коэффициенты бета всех финских акций относительно HEX становятся коэффициентами бета, оцененными по Nokia. В действительности, коэффициент бета любой другой финской акции в момент проведения этого регрессионного анализа был менее 1. «Как такое возможно, – спросите вы, – если средний коэффициент бета равен единице?» Этот взвешенный средний коэффициент бета равен единице, и если Nokia (составляющая три четверти индекса) обладает коэффициентом бета, превосходящим единицу (а это так и есть), то любая другая акция в индексе могла бы иметь коэффициент бета меньше единицы.

Оценка исторических коэффициентов бета для компаний на небольших (или формирующихся) рынках. Процесс оценки коэффициентов бета на рынках с небольшим количеством зарегистрированных акций не отличается от процесса, описанного выше. Однако выбор интервалов доходности, рыночного индекса и периода доходности может привести к значительно более серьезным различиям в оценках.

• Когда ликвидность ограничена, как это часто бывает для многих акций на формирующихся рынках, коэффициент бета, оцененный на коротких интервалах доходности, как правило, окажется очень предвзятой оценкой. В действительности, использование ежедневной или даже еженедельной доходности на этих рынках будет обычно показывать коэффициент бета, не отвечающий критериям эффективной меры истинного рыночного риска компании.

• На многих формирующихся рынках как анализируемые компании, так и сам по себе рынок существенно меняются на протяжении относительно коротких интервалов времени. Использование 5-летних доходов, как в случае с компанией Boeing, для регрессионного анализа может дать коэффициент бета для компании (и рынка), имеющий мало сходства с истинным текущим положением дел с акциями компании (и рынка).

• Наконец, в индексах, представляющих рыночную доходность на многих небольших рынках, как правило, доминирует несколько крупных компаний. Например, в индексе Bovespa (бразильский индекс) несколько лет доминировала компания Telebras, представлявшая почти половину индекса. Эта проблема касается не только формирующихся рынков. В германском фондовом индексе DAX одно время доминировали фирмы Allianz, Deutsche Bank, Siemens и Daimler. Когда в индексе доминируют одна или несколько компаний, коэффициенты бета, оцененные в сопоставлении с этим индексом, вряд ли покажут истинную меру рыночного риска. В действительности, коэффициенты бета, скорее всего, будут близки к единице для крупных компаний, доминирующих в индексе, и сильно отличаться для остальных компаний.

Оценка исторического коэффициента бета для частных фирм. Исторический поход к оценке коэффициента бета работает только для торгуемых активов, имеющих рыночные цены. Частные компании не имеют истории рыночных цен. Следовательно, для них мы не можем оценить регрессионный коэффициент бета с помощью регрессионного анализа. Тем не менее нам необходимо оценивать стоимость собственного капитала и стоимость капитала для этих компаний.

Оценка исторического коэффициента бета для частных фирм. Исторический поход к оценке коэффициента бета работает только для торгуемых активов, имеющих рыночные цены. Частные компании не имеют истории рыночных цен. Следовательно, для них мы не можем оценить регрессионный коэффициент бета с помощью регрессионного анализа. Тем не менее нам необходимо оценивать стоимость собственного капитала и стоимость капитала для этих компаний.

Можно заявить, что данная проблема возникает только при оценке частных компаний. Тем не менее вы столкнетесь с ней даже при оценке фирм, акции которых торгуются на открытом рынке. Например, рассмотрим следующие сценарии:

• Если необходимо оценить частную фирму для первичного размещения акций, то для выполнения оценки вам потребуется определение ставок дисконтирования.

• Даже после того, как акции фирмы появились на открытом рынке, по меньшей мере два года будет длиться период, когда данных для регрессии будет недостаточно.

• Если вам требуется оценить предназначенное для продажи отделение фирмы, акции которой обращаются на открытом рынке, в вашем распоряжении не будет исторических цен, на основе которых можно вывести регрессию.

• Наконец, если ваша фирма в недавнем прошлом претерпела значительную реструктуризацию (избавилась от активов или изменила структуру капитала), регрессионные коэффициенты бета становятся бессмысленными, поскольку компания самостоятельно изменила собственные характеристики риска.

Таким образом, во многих случаях регрессионные коэффициенты бета либо недоступны, либо бессмысленны.

Некоторые аналитики предполагают, что в этих сценариях оценка через дисконтирование денежных потоков невозможна. Вместо этого они применяют мультипликаторы. Другие делают предположения о ставках дисконтирования, пользуясь эмпирическими методами. Ни один из этих подходов не выглядит привлекательным. В последующем разделе будет предложен достаточно общий подход к оценке коэффициента бета, который применим ко всем компаниям подобного рода.

Ограничения регрессионных коэффициентов бета. Значительная часть материала, помещенного в этом разделе, представляет собой обвинительный акт для регрессионных коэффициентов бета. В случае с компанией Boeing самой большой проблемой была значительная стандартная ошибка коэффициента бета. В действительности, данная проблема не касается исключительно компании Boeing. На рисунке 8.7 представлено распределение стандартных ошибок для оценки коэффициента бета для американских компаний.

Ограничения регрессионных коэффициентов бета. Значительная часть материала, помещенного в этом разделе, представляет собой обвинительный акт для регрессионных коэффициентов бета. В случае с компанией Boeing самой большой проблемой была значительная стандартная ошибка коэффициента бета. В действительности, данная проблема не касается исключительно компании Boeing. На рисунке 8.7 представлено распределение стандартных ошибок для оценки коэффициента бета для американских компаний.

Относительно регрессии Nokia можно сказать, что здесь мы, по-видимому, решаем проблему стандартной ошибки, но при этом очень дорогой ценой. Низкая стандартная ошибка отражает господство в индексе одной из акций, что приводит к коэффициентам бета, которые, по всей вероятности, точны, но не дают ни малейшего представления о действительном риске.

Изменение рыночного индекса, периода доходности, а также интервала доходности не дает никакого облегчения. Если индекс становится более представительным, то стандартная ошибка для коэффициента бета повышается, отражая тот факт, что большая часть риска в акциях относится к конкретной фирме. Если коэффициент бета изменяется по мере изменения периода доходности или оцениваемого интервала, то это создает больше неопределенности об истинном значении коэффициента бета компании.

Короче говоря, регрессионные коэффициенты бета почти всегда будут слишком подвержены воздействию рыночного шума или слишком асимметричны под влиянием выбора методики оценки, позволяющей получить полезную меру риска инвестирования в акции компании. Стоимость привлечения собственного капитала является слишком важной входной величиной в модели дисконтирования денежных потоков, чтобы отдаваться на откуп статистической случайности.

Фундаментальные коэффициенты бета. Вторым способом оценки коэффициента бета является рассмотрение фундаментальных показателей бизнеса. Коэффициент бета фирмы можно оценить исходя из регрессии. Однако результат определяется решением фирмы о том, на какой вид деятельности направить свои усилия в будущем и в какой мере следует привлекать в этом виде деятельности операционный рычаг, а также степенью использования фирмой финансового рычага. В данном разделе рассматривается альтернативный путь оценки коэффициентов бета, когда мы в меньшей степени опираемся на исторические коэффициенты бета и в большей мере используем фундаментальные показатели фирм.

Детерминанты коэффициентов бета. Коэффициенты бета фирмы определяются следующими тремя переменными: 1) вид (или виды) деятельности фирмы; 2) уровень операционного рычага фирмы; 3) финансовый рычаг фирмы. Хотя мы будем использовать все эти детерминанты для нахождения коэффициентов бета в модели оценки финансовых активов, тот же самый анализ можно выполнить при вычислении коэффициента бета в модели арбитражной оценки и многофакторной модели.

Вид деятельности (бизнеса). Коэффициент бета измеряет риск фирмы в сопоставлении с рыночным индексом, поэтому чем чувствительнее данный вид деятельности к рыночным обстоятельствам, тем выше получаемый коэффициент бета. Таким образом, при прочих равных условиях циклические фирмы обычно имеют более высокий коэффициент бета, чем нециклические. Компании, занимающиеся жилищным строительством и производством автомобилей (два весьма чувствительных к экономическим обстоятельствам сектора экономики), должны обладать повышенными коэффициентами бета по сравнению с компаниями, занимающимися переработкой пищевых продуктов или табака, которые относительно нечувствительны к деловым циклам.

Данную точку зрения можно распространить и на продукцию компаний. Степень добровольности покупки продуктов потребителями влияет на коэффициент бета фирмы, производящей продукцию. Фирмы, продукция которых не относится к разряду обязательных покупок потребителей (т. е. они могут отсрочить или отложить покупку данной продукции), должны обладать более высокими коэффициентами бета, чем фирмы, продукция которых считается необходимой. Таким образом, коэффициент бета компании Procter & Gamble, производящей детские памперсы и продукцию повседневного потребления, должен быть ниже, чем коэффициент бета фирмы Gucci, выпускающей предметы роскоши.

Данную точку зрения можно распространить и на продукцию компаний. Степень добровольности покупки продуктов потребителями влияет на коэффициент бета фирмы, производящей продукцию. Фирмы, продукция которых не относится к разряду обязательных покупок потребителей (т. е. они могут отсрочить или отложить покупку данной продукции), должны обладать более высокими коэффициентами бета, чем фирмы, продукция которых считается необходимой. Таким образом, коэффициент бета компании Procter & Gamble, производящей детские памперсы и продукцию повседневного потребления, должен быть ниже, чем коэффициент бета фирмы Gucci, выпускающей предметы роскоши.

Уровень операционного рычага. Уровень операционного рычага является функцией структуры издержек фирмы и обычно выражается соотношением между фиксированными и общими издержками. Предполагается, что фирма, имеющая высокие фиксированные издержки по сравнению с общими издержками, обладает высоким операционным рычагом. Фирма с высоким операционным рычагом также будет отличаться повышенным непостоянством операционного дохода по сравнению с фирмой, выпускающей аналогичную продукцию, но обладающей низким операционным рычагом.

Оценка исторических коэффициентов бета для компаний на небольших (или формирующихся) рынках. Процесс оценки коэффициентов бета на рынках с небольшим количеством зарегистрированных акций не отличается от процесса, описанного выше. Однако выбор интервалов доходности, рыночного индекса и периода доходности может привести к значительно более серьезным различиям в оценках.

• Когда ликвидность ограничена, как это часто бывает для многих акций на формирующихся рынках, коэффициент бета, оцененный на коротких интервалах доходности, как правило, окажется очень предвзятой оценкой. В действительности, использование ежедневной или даже еженедельной доходности на этих рынках будет обычно показывать коэффициент бета, не отвечающий критериям эффективной меры истинного рыночного риска компании.

• На многих формирующихся рынках как анализируемые компании, так и сам по себе рынок существенно меняются на протяжении относительно коротких интервалов времени. Использование 5-летних доходов, как в случае с компанией Boeing, для регрессионного анализа может дать коэффициент бета для компании (и рынка), имеющий мало сходства с истинным текущим положением дел с акциями компании (и рынка).

• Наконец, в индексах, представляющих рыночную доходность на многих небольших рынках, как правило, доминирует несколько крупных компаний. Например, в индексе Bovespa (бразильский индекс) несколько лет доминировала компания Telebras, представлявшая почти половину индекса. Эта проблема касается не только формирующихся рынков. В германском фондовом индексе DAX одно время доминировали фирмы Allianz, Deutsche Bank, Siemens и Daimler. Когда в индексе доминируют одна или несколько компаний, коэффициенты бета, оцененные в сопоставлении с этим индексом, вряд ли покажут истинную меру рыночного риска. В действительности, коэффициенты бета, скорее всего, будут близки к единице для крупных компаний, доминирующих в индексе, и сильно отличаться для остальных компаний.

Можно заявить, что данная проблема возникает только при оценке частных компаний. Тем не менее вы столкнетесь с ней даже при оценке фирм, акции которых торгуются на открытом рынке. Например, рассмотрим следующие сценарии:

• Если необходимо оценить частную фирму для первичного размещения акций, то для выполнения оценки вам потребуется определение ставок дисконтирования.

• Даже после того, как акции фирмы появились на открытом рынке, по меньшей мере два года будет длиться период, когда данных для регрессии будет недостаточно.

• Если вам требуется оценить предназначенное для продажи отделение фирмы, акции которой обращаются на открытом рынке, в вашем распоряжении не будет исторических цен, на основе которых можно вывести регрессию.

• Наконец, если ваша фирма в недавнем прошлом претерпела значительную реструктуризацию (избавилась от активов или изменила структуру капитала), регрессионные коэффициенты бета становятся бессмысленными, поскольку компания самостоятельно изменила собственные характеристики риска.

Таким образом, во многих случаях регрессионные коэффициенты бета либо недоступны, либо бессмысленны.

Некоторые аналитики предполагают, что в этих сценариях оценка через дисконтирование денежных потоков невозможна. Вместо этого они применяют мультипликаторы. Другие делают предположения о ставках дисконтирования, пользуясь эмпирическими методами. Ни один из этих подходов не выглядит привлекательным. В последующем разделе будет предложен достаточно общий подход к оценке коэффициента бета, который применим ко всем компаниям подобного рода.

Относительно регрессии Nokia можно сказать, что здесь мы, по-видимому, решаем проблему стандартной ошибки, но при этом очень дорогой ценой. Низкая стандартная ошибка отражает господство в индексе одной из акций, что приводит к коэффициентам бета, которые, по всей вероятности, точны, но не дают ни малейшего представления о действительном риске.

Изменение рыночного индекса, периода доходности, а также интервала доходности не дает никакого облегчения. Если индекс становится более представительным, то стандартная ошибка для коэффициента бета повышается, отражая тот факт, что большая часть риска в акциях относится к конкретной фирме. Если коэффициент бета изменяется по мере изменения периода доходности или оцениваемого интервала, то это создает больше неопределенности об истинном значении коэффициента бета компании.

Короче говоря, регрессионные коэффициенты бета почти всегда будут слишком подвержены воздействию рыночного шума или слишком асимметричны под влиянием выбора методики оценки, позволяющей получить полезную меру риска инвестирования в акции компании. Стоимость привлечения собственного капитала является слишком важной входной величиной в модели дисконтирования денежных потоков, чтобы отдаваться на откуп статистической случайности.

Фундаментальные коэффициенты бета. Вторым способом оценки коэффициента бета является рассмотрение фундаментальных показателей бизнеса. Коэффициент бета фирмы можно оценить исходя из регрессии. Однако результат определяется решением фирмы о том, на какой вид деятельности направить свои усилия в будущем и в какой мере следует привлекать в этом виде деятельности операционный рычаг, а также степенью использования фирмой финансового рычага. В данном разделе рассматривается альтернативный путь оценки коэффициентов бета, когда мы в меньшей степени опираемся на исторические коэффициенты бета и в большей мере используем фундаментальные показатели фирм.

Детерминанты коэффициентов бета. Коэффициенты бета фирмы определяются следующими тремя переменными: 1) вид (или виды) деятельности фирмы; 2) уровень операционного рычага фирмы; 3) финансовый рычаг фирмы. Хотя мы будем использовать все эти детерминанты для нахождения коэффициентов бета в модели оценки финансовых активов, тот же самый анализ можно выполнить при вычислении коэффициента бета в модели арбитражной оценки и многофакторной модели.

Вид деятельности (бизнеса). Коэффициент бета измеряет риск фирмы в сопоставлении с рыночным индексом, поэтому чем чувствительнее данный вид деятельности к рыночным обстоятельствам, тем выше получаемый коэффициент бета. Таким образом, при прочих равных условиях циклические фирмы обычно имеют более высокий коэффициент бета, чем нециклические. Компании, занимающиеся жилищным строительством и производством автомобилей (два весьма чувствительных к экономическим обстоятельствам сектора экономики), должны обладать повышенными коэффициентами бета по сравнению с компаниями, занимающимися переработкой пищевых продуктов или табака, которые относительно нечувствительны к деловым циклам.

Уровень операционного рычага. Уровень операционного рычага является функцией структуры издержек фирмы и обычно выражается соотношением между фиксированными и общими издержками. Предполагается, что фирма, имеющая высокие фиксированные издержки по сравнению с общими издержками, обладает высоким операционным рычагом. Фирма с высоким операционным рычагом также будет отличаться повышенным непостоянством операционного дохода по сравнению с фирмой, выпускающей аналогичную продукцию, но обладающей низким операционным рычагом.

РАЗМЕР, РОСТ И КОЭФФИЦИЕНТЫ БЕТА

Как правило, мелкие фирмы с высоким потенциалом роста считаются более рискованными, чем крупные стабильные фирмы. Хотя обоснование данного положения очевидно, если говорить об общем риске, оно становится затруднительным при рассмотрении рыночного риска или коэффициента бета. Должна ли небольшая фирма, производящая программное обеспечение, обладать более высоким риском, чем более крупная фирма, занимающаяся тем же видом деятельности? Одна из причин подобного мнения – это операционный рычаг. Если существуют издержки запуска в производство новых продуктов, связанные с инвестированием в инфраструктуру или экономией на масштабах, то более мелкие фирмы будут нести более значительные фиксированные издержки по сравнению с более крупными фирмами, что, в свою очередь, приведет к повышенным коэффициентам бета для этих фирм.

Что касается растущих фирм, то доводы в пользу более высоких коэффициентов бета основываются на противопоставлении дискреционных и недискреционных покупок (товаров немассового спроса и повседневного спроса). Для обеспечения роста быстро растущей фирмы необходимо появление новых покупателей ее продукции или же ее старые покупатели должны будут покупать дополнительный объем этой продукции. Но будут ли они это делать – в значительной степени зависит от того, насколько обеспеченными они себя чувствуют. Это, в свою очередь, ставит прибыль быстро растущих фирм в прямую зависимость от благополучия экономики в целом, что повышает их коэффициенты бета.

При прочих равных условиях более высокая изменчивость операционного дохода приведет к повышенному коэффициенту бета для фирмы с высоким операционным рычагом.

Способна ли фирма изменить свой операционный рычаг? Хотя иногда структура издержек фирмы определяется видом ее деятельности (энергетические предприятия должны строить дорогостоящие электростанции, а авиакомпании покупать или арендовать дорогие самолеты), американские фирмы становятся все более изобретательными в вопросах снижения доли фиксированных издержек в общих затратах. Например, фирмы сделали структуру своих издержек более гибкой благодаря нескольким способам:

• Заключение трудовых договоров, предполагающих гибкость и позволяющих фирмам ставить затраты на рабочую силу в зависимость от финансовых успехов.

• Заключение соглашений о создании смешанных предприятий, где фиксированные издержки распределяются между несколькими сторонами.

• Производство на основе субдоговоров, сокращающее потребность в дорогостоящих фабриках и оборудовании.

Хотя доводы в пользу подобных действий можно было бы сформулировать в терминах достижения конкурентного преимущества и гибкости, они все же сокращают операционный рычаг фирмы и приближают ее к рыночному риску.

Хотя операционный рычаг влияет на коэффициент бета, его трудно измерить, по крайней мере со стороны, поскольку фиксированные и переменные издержки часто агрегируются в отчетах о прибылях и убытках. Приблизительную меру операционного рычага фирмы можно получить путем анализа изменений в операционном доходе как функции колебания уровня продаж.

Уровень операционного рычага = % изменений в операционной прибыли / % изменений в объеме продаж.

У фирм с высоким операционным рычагом при изменении объема продаж операционная прибыль может изменяться с более ярко выраженной пропорциональностью.

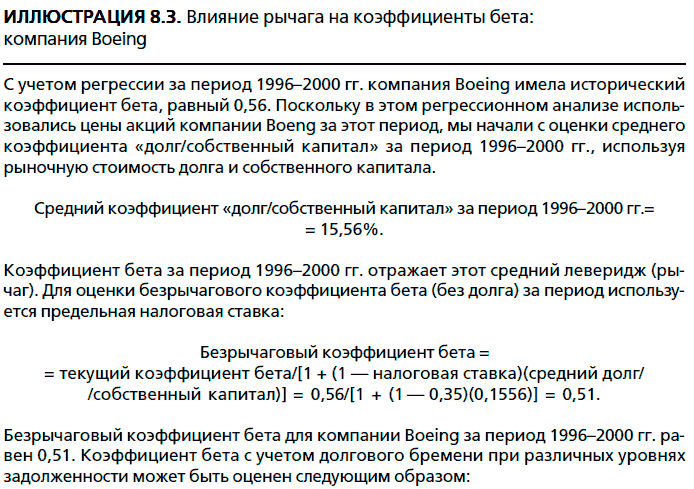

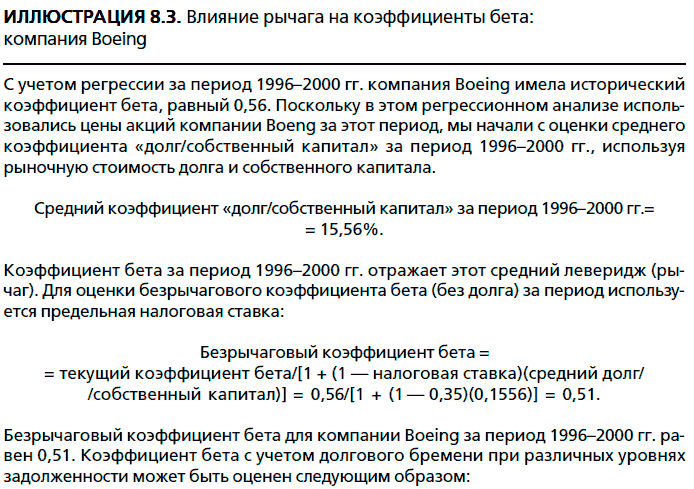

Уровень финансового рычага. При прочих равных условиях увеличение финансового рычага повысит коэффициент бета собственного капитала фирмы. С интуитивной точки зрения следовало бы ожидать, что фиксированные процентные платежи, возникающие в связи с долгом, приведут к повышению дохода в хорошие времена и к его понижению в плохие периоды. Более значительный финансовый рычаг повышает дисперсию чистой прибыли и делает инвестиции в фирму более рискованными. Если весь риск фирмы возлагается на акционера (т. е. коэффициент бета долга равен нулю)[70], а долг позволяет получить налоговые преимущества, то:

ΒL =Βu[1 + (1 – t)(D/E)],

где ΒL = коэффициент бета собственного капитала фирмы с учетом долгового бремени;

Βu = коэффициент бета фирмы без учета долгового бремени;

t = корпоративная налоговая ставка;

D/E = коэффициент «долг/собственный капитал» (рыночная стоимость).

Интуитивно можно ожидать, что по мере повышения рычага (измеренного с помощью коэффициента «долг/собственный капитал») инвестор акций будет подвергаться все большему рыночному риску, приходящемуся на фирму, что выразится в более высоких коэффициентах бета. Налоговый фактор в уравнении измеряет исключение налогов из процентных выплат.

Коэффициент бета фирмы без учета долгового бремени определяется видами деятельности, которыми занимается фирма, и ее операционным рычагом. Часто данный коэффициент бета называется «коэффициентом бета активов», поскольку он определяется активами, принадлежащими фирме. Таким образом, коэффициент бета с учетом налогов, который также является коэффициентом бета инвестиций в собственный капитал фирмы, определяется как «рискованность сферы деятельности фирмы», а также зависит от степени принимаемого риска, связанного с финансовым рычагом.

Финансовый рычаг умножает базовый риск, связанный с данным видом деятельности, поэтому предполагается, что фирмы, характеризующиеся высокой степенью этого вида риска, должны неохотно принимать на себя финансовый рычаг. Кроме того, предполагается, что фирмы, занимающиеся стабильным видом деятельности, в значительно большей степени склонны к повышению доли заемных средств. Например, коммунальные предприятия исторически обладают высокими долговыми коэффициентами, но вовсе не отличаются при этом высокими коэффициентами бета. В основном это обусловлено тем, что их основной вид деятельности стабилен и хорошо предсказуем.

Восходящие коэффициенты бета. Разделение коэффициентов бета на компоненты риска, связанного с бизнесом, и компоненты финансового рычага предоставляет нам альтернативный способ оценки коэффициентов бета. При использовании этого подхода мы не нуждаемся в исторических ценах акций отдельной фирмы или стоимости активов для оценки их коэффициентов бета.

Восходящие коэффициенты бета. Разделение коэффициентов бета на компоненты риска, связанного с бизнесом, и компоненты финансового рычага предоставляет нам альтернативный способ оценки коэффициентов бета. При использовании этого подхода мы не нуждаемся в исторических ценах акций отдельной фирмы или стоимости активов для оценки их коэффициентов бета.

Для развития этого альтернативного подхода нам нужно ввести дополнительную характеристику коэффициента бета, которая доказала свою огромную стоимость. Коэффициенты бета двух отдельных активов, сложенные вместе, оказываются средневзвешенным коэффициентом бета совокупности этих активов. При этом веса определяются в соответствии с рыночной стоимостью. Таким образом, коэффициент бета фирмы равен средневзвешенной величине коэффициентов бета, порождаемых всеми видами деятельности. Мы можем оценить коэффициент бета фирмы в пять этапов.

Шаг 1. Определить вид (или виды) деятельности, которым занимается фирма.

Шаг 2. Найти другие фирмы, занимающиеся соответствующими видами деятельности, акции которых обращаются на открытом рынке. Получить для них регрессионные коэффициенты бета, которые мы используем для вычисления среднего коэффициента бета фирм.

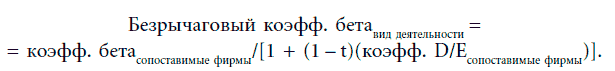

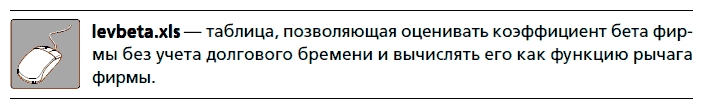

Шаг 3. Оценить средний коэффициент бета без учета долгового бремени для данного вида деятельности путем деления среднего коэффициента бета фирм на средний коэффициент «долг/собственный капитал». Кроме того, мы можем оценить коэффициент бета без учета долга для каждой фирмы в отдельности, а затем вычислить средний коэффициент бета без учета долга. Первый подход предпочтительнее, поскольку деление ошибочно определенного регрессионного коэффициента бета на коэффициент «долг/собственный капитал», по всей вероятности, компенсирует ошибку:

Шаг 4. Оценить коэффициент бета без (учета) долга для анализируемой фирмы на основе средневзвешенных бездолговых коэффициентов бета для различных видов деятельности, которыми занимается фирма, используя в качестве веса долю стоимости фирмы в каждом виде деятельности. Если нет в распоряжении необходимых значений стоимости, то в качестве весов следует использовать операционный доход или выручку. Полученная средневзвешенная величина называется восходящим бездолговым (безрычаговым) коэффициентом бета (bottom-up unlevered beta).

Шаг 4. Оценить коэффициент бета без (учета) долга для анализируемой фирмы на основе средневзвешенных бездолговых коэффициентов бета для различных видов деятельности, которыми занимается фирма, используя в качестве веса долю стоимости фирмы в каждом виде деятельности. Если нет в распоряжении необходимых значений стоимости, то в качестве весов следует использовать операционный доход или выручку. Полученная средневзвешенная величина называется восходящим бездолговым (безрычаговым) коэффициентом бета (bottom-up unlevered beta).

В этой формуле предполагается, что фирма участвует в k видах деятельности.

В этой формуле предполагается, что фирма участвует в k видах деятельности.

Шаг 5. Наконец, следует оценить текущую рыночную стоимость долга и собственного капитала фирмы, используя полученный коэффициент «долг/собственный капитал» для оценки коэффициента бета с учетом долга.

Коэффициенты бета, оцененные при помощи данной процедуры, называют восходящими коэффициентами бета (bottom-up betas).

Случай восходящих коэффициентов бета. На первый взгляд, использование восходящих коэффициентов бета может оставить нас с теми же проблемами, которые касаются регрессионных коэффициентов бета. В конце концов, коэффициенты бета других фирм, акции которых обращаются на открытом рынке и которые работают в данном бизнесе, получают на основе регрессионного анализа. Тем не менее восходящие коэффициенты бета представляют собой значительное усовершенствование по сравнению с регрессионными коэффициентами бета по следующим причинам:

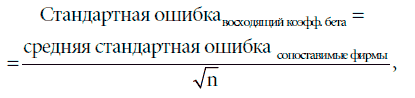

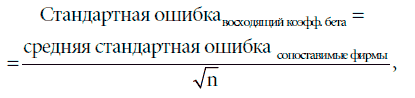

• Хотя любой регрессионный коэффициент бета оценивается со стандартной ошибкой, среднее из нескольких регрессионных коэффициентов бета имеет значительно более низкую стандартную ошибку. Этот факт объяснить просто. Большая стандартная ошибка при оценке коэффициента бета означает, что он может оказаться значительно выше или ниже, чем истинный коэффициент бета. Усреднение этих коэффициентов бета приведет к среднему коэффициенту бета, значительно более точному, чем отдельные коэффициенты бета, входящие в него. Действительно, если ошибки при оценке коэффициентов бета отдельных фирм не коррелируют между собой, то стандартную ошибку можно представить в виде функции средней стандартной ошибки или оценок коэффициента бета и числа фирм в выборке:

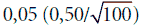

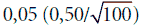

где n – число фирм в выборке. Таким образом, если стандартная ошибка при оценке коэффициента бета фирм, производящих программное обеспечение, составляет 0,50, а число таких фирм = 100, то стандартная ошибка среднего коэффициента бета равна всего лишь

где n – число фирм в выборке. Таким образом, если стандартная ошибка при оценке коэффициента бета фирм, производящих программное обеспечение, составляет 0,50, а число таких фирм = 100, то стандартная ошибка среднего коэффициента бета равна всего лишь  .

.

• Восходящий коэффициент бета можно использовать для представления действительных изменений, происходящих в комбинации видов деятельности фирмы и ожидаемых в будущем изменений. Таким образом, если фирма распродала значительную часть своих операций на прошлой неделе, то веса отдельных видов деятельности должны быть преобразованы для отражения этой распродажи. Так же следует обращаться и с приобретениями. Тем самым стратегические планы фирмы по введению новых видов деятельности в будущем могут быть учтены в оценках коэффициентов бета, проводимых для будущих периодов.

• Со временем фирмы изменяют свои долговые коэффициенты. Хотя регрессионные коэффициенты бета отражают средний коэффициент «долг/собственный капитал», наблюдаемый у фирмы в течение периода регрессии, в восходящих коэффициентах бета используется текущий коэффициент «долг/собственный капитал». Если фирма в будущем планирует изменить свой коэффициент «долг/собственный капитал», то коэффициент бета может быть скорректирован с учетом этих изменений.

• Наконец, восходящие коэффициенты бета освобождают нас от зависимости от исторических цен на акции. Хотя нам по-прежнему нужны цены для получения коэффициентов бета сопоставимых фирм, непосредственно для анализа фирмы нам требуется лишь классификация видов деятельности, которыми она занимается. Таким образом, восходящие коэффициенты бета можно оценить для частных фирм, филиалов и акций, которые только что появились в продаже на финансовом рынке.

Что касается растущих фирм, то доводы в пользу более высоких коэффициентов бета основываются на противопоставлении дискреционных и недискреционных покупок (товаров немассового спроса и повседневного спроса). Для обеспечения роста быстро растущей фирмы необходимо появление новых покупателей ее продукции или же ее старые покупатели должны будут покупать дополнительный объем этой продукции. Но будут ли они это делать – в значительной степени зависит от того, насколько обеспеченными они себя чувствуют. Это, в свою очередь, ставит прибыль быстро растущих фирм в прямую зависимость от благополучия экономики в целом, что повышает их коэффициенты бета.

При прочих равных условиях более высокая изменчивость операционного дохода приведет к повышенному коэффициенту бета для фирмы с высоким операционным рычагом.

Способна ли фирма изменить свой операционный рычаг? Хотя иногда структура издержек фирмы определяется видом ее деятельности (энергетические предприятия должны строить дорогостоящие электростанции, а авиакомпании покупать или арендовать дорогие самолеты), американские фирмы становятся все более изобретательными в вопросах снижения доли фиксированных издержек в общих затратах. Например, фирмы сделали структуру своих издержек более гибкой благодаря нескольким способам:

• Заключение трудовых договоров, предполагающих гибкость и позволяющих фирмам ставить затраты на рабочую силу в зависимость от финансовых успехов.

• Заключение соглашений о создании смешанных предприятий, где фиксированные издержки распределяются между несколькими сторонами.

• Производство на основе субдоговоров, сокращающее потребность в дорогостоящих фабриках и оборудовании.

Хотя доводы в пользу подобных действий можно было бы сформулировать в терминах достижения конкурентного преимущества и гибкости, они все же сокращают операционный рычаг фирмы и приближают ее к рыночному риску.

Хотя операционный рычаг влияет на коэффициент бета, его трудно измерить, по крайней мере со стороны, поскольку фиксированные и переменные издержки часто агрегируются в отчетах о прибылях и убытках. Приблизительную меру операционного рычага фирмы можно получить путем анализа изменений в операционном доходе как функции колебания уровня продаж.

Уровень операционного рычага = % изменений в операционной прибыли / % изменений в объеме продаж.

У фирм с высоким операционным рычагом при изменении объема продаж операционная прибыль может изменяться с более ярко выраженной пропорциональностью.

Уровень финансового рычага. При прочих равных условиях увеличение финансового рычага повысит коэффициент бета собственного капитала фирмы. С интуитивной точки зрения следовало бы ожидать, что фиксированные процентные платежи, возникающие в связи с долгом, приведут к повышению дохода в хорошие времена и к его понижению в плохие периоды. Более значительный финансовый рычаг повышает дисперсию чистой прибыли и делает инвестиции в фирму более рискованными. Если весь риск фирмы возлагается на акционера (т. е. коэффициент бета долга равен нулю)[70], а долг позволяет получить налоговые преимущества, то:

ΒL =Βu[1 + (1 – t)(D/E)],

где ΒL = коэффициент бета собственного капитала фирмы с учетом долгового бремени;

Βu = коэффициент бета фирмы без учета долгового бремени;

t = корпоративная налоговая ставка;

D/E = коэффициент «долг/собственный капитал» (рыночная стоимость).

Интуитивно можно ожидать, что по мере повышения рычага (измеренного с помощью коэффициента «долг/собственный капитал») инвестор акций будет подвергаться все большему рыночному риску, приходящемуся на фирму, что выразится в более высоких коэффициентах бета. Налоговый фактор в уравнении измеряет исключение налогов из процентных выплат.

Коэффициент бета фирмы без учета долгового бремени определяется видами деятельности, которыми занимается фирма, и ее операционным рычагом. Часто данный коэффициент бета называется «коэффициентом бета активов», поскольку он определяется активами, принадлежащими фирме. Таким образом, коэффициент бета с учетом налогов, который также является коэффициентом бета инвестиций в собственный капитал фирмы, определяется как «рискованность сферы деятельности фирмы», а также зависит от степени принимаемого риска, связанного с финансовым рычагом.

Финансовый рычаг умножает базовый риск, связанный с данным видом деятельности, поэтому предполагается, что фирмы, характеризующиеся высокой степенью этого вида риска, должны неохотно принимать на себя финансовый рычаг. Кроме того, предполагается, что фирмы, занимающиеся стабильным видом деятельности, в значительно большей степени склонны к повышению доли заемных средств. Например, коммунальные предприятия исторически обладают высокими долговыми коэффициентами, но вовсе не отличаются при этом высокими коэффициентами бета. В основном это обусловлено тем, что их основной вид деятельности стабилен и хорошо предсказуем.

Для развития этого альтернативного подхода нам нужно ввести дополнительную характеристику коэффициента бета, которая доказала свою огромную стоимость. Коэффициенты бета двух отдельных активов, сложенные вместе, оказываются средневзвешенным коэффициентом бета совокупности этих активов. При этом веса определяются в соответствии с рыночной стоимостью. Таким образом, коэффициент бета фирмы равен средневзвешенной величине коэффициентов бета, порождаемых всеми видами деятельности. Мы можем оценить коэффициент бета фирмы в пять этапов.

Шаг 1. Определить вид (или виды) деятельности, которым занимается фирма.

Шаг 2. Найти другие фирмы, занимающиеся соответствующими видами деятельности, акции которых обращаются на открытом рынке. Получить для них регрессионные коэффициенты бета, которые мы используем для вычисления среднего коэффициента бета фирм.

Шаг 3. Оценить средний коэффициент бета без учета долгового бремени для данного вида деятельности путем деления среднего коэффициента бета фирм на средний коэффициент «долг/собственный капитал». Кроме того, мы можем оценить коэффициент бета без учета долга для каждой фирмы в отдельности, а затем вычислить средний коэффициент бета без учета долга. Первый подход предпочтительнее, поскольку деление ошибочно определенного регрессионного коэффициента бета на коэффициент «долг/собственный капитал», по всей вероятности, компенсирует ошибку:

Шаг 5. Наконец, следует оценить текущую рыночную стоимость долга и собственного капитала фирмы, используя полученный коэффициент «долг/собственный капитал» для оценки коэффициента бета с учетом долга.

Коэффициенты бета, оцененные при помощи данной процедуры, называют восходящими коэффициентами бета (bottom-up betas).

Случай восходящих коэффициентов бета. На первый взгляд, использование восходящих коэффициентов бета может оставить нас с теми же проблемами, которые касаются регрессионных коэффициентов бета. В конце концов, коэффициенты бета других фирм, акции которых обращаются на открытом рынке и которые работают в данном бизнесе, получают на основе регрессионного анализа. Тем не менее восходящие коэффициенты бета представляют собой значительное усовершенствование по сравнению с регрессионными коэффициентами бета по следующим причинам:

• Хотя любой регрессионный коэффициент бета оценивается со стандартной ошибкой, среднее из нескольких регрессионных коэффициентов бета имеет значительно более низкую стандартную ошибку. Этот факт объяснить просто. Большая стандартная ошибка при оценке коэффициента бета означает, что он может оказаться значительно выше или ниже, чем истинный коэффициент бета. Усреднение этих коэффициентов бета приведет к среднему коэффициенту бета, значительно более точному, чем отдельные коэффициенты бета, входящие в него. Действительно, если ошибки при оценке коэффициентов бета отдельных фирм не коррелируют между собой, то стандартную ошибку можно представить в виде функции средней стандартной ошибки или оценок коэффициента бета и числа фирм в выборке:

.

.• Восходящий коэффициент бета можно использовать для представления действительных изменений, происходящих в комбинации видов деятельности фирмы и ожидаемых в будущем изменений. Таким образом, если фирма распродала значительную часть своих операций на прошлой неделе, то веса отдельных видов деятельности должны быть преобразованы для отражения этой распродажи. Так же следует обращаться и с приобретениями. Тем самым стратегические планы фирмы по введению новых видов деятельности в будущем могут быть учтены в оценках коэффициентов бета, проводимых для будущих периодов.

• Со временем фирмы изменяют свои долговые коэффициенты. Хотя регрессионные коэффициенты бета отражают средний коэффициент «долг/собственный капитал», наблюдаемый у фирмы в течение периода регрессии, в восходящих коэффициентах бета используется текущий коэффициент «долг/собственный капитал». Если фирма в будущем планирует изменить свой коэффициент «долг/собственный капитал», то коэффициент бета может быть скорректирован с учетом этих изменений.

• Наконец, восходящие коэффициенты бета освобождают нас от зависимости от исторических цен на акции. Хотя нам по-прежнему нужны цены для получения коэффициентов бета сопоставимых фирм, непосредственно для анализа фирмы нам требуется лишь классификация видов деятельности, которыми она занимается. Таким образом, восходящие коэффициенты бета можно оценить для частных фирм, филиалов и акций, которые только что появились в продаже на финансовом рынке.