Страница:

Однако столь беспрецедентно высокие темпы индустриальных преобразований не могли не сопровождаться определенными издержками в развитии финансовой и социальной политики. Ряд из них – прежде всего расхождения в ценах на промышленную и сельскохозяйственную продукцию, недостаточные темпы роста производительности труда, убыточность новейших промышленных производств – мы рассмотрим ниже. Здесь же следует сказать, что уже первый пятилетний план по некоторым отраслям промышленности был недовыполнен: по добыче нефти, угля, выплавке чугуна и протяженности железнодорожного строительства. И хотя в целом тяжелая промышленность выполнила первый пятилетний план на 109,8 %, по производству предметов потребления он был выполнен на 84,4 %[33]. В годы третьей пятилетки (1938–1940) важнейшие отрасли тяжелой промышленности также не выполняли план: по производству стали, чугуна, проката, по добыче нефти. В 1940 г. по сравнению с 1937 г. снизилось производство продукции в электротехнической и автомобильной промышленности, в транспортном, тракторном, общем, дорожном и строительном машиностроении.

Тем не менее, подводя итог индустриальных преобразований в предвоенные годы, надо помнить, что к 1941 г. по объему промышленного производства СССР вышел на первое место в Европе и второе в мире. Крупное промышленное производство в СССР по объему выпускаемой продукции в 12 раз превосходило производство Российской империи 1913 г., а валовая продукция советского машиностроения и металлообрабатывающей промышленности в 35 раз превышала объемы производства машиностроения и металлообработки в дореволюционной России. Произошли серьезные изменения и в сельскохозяйственном производстве: дореволюционная Россия не имела собственной базы сельскохозяйственного машиностроения, а в СССР в 1940 г. 43 % площади зерновых культур возделывалось с использованием отечественной сельскохозяйственной техники. За беспрецедентно короткий срок в 10–12 лет наша страна смогла достичь современного для того периода уровня научно-технического развития производства.

2. Трансформация бюджетной политики индустриализации

Тем не менее, подводя итог индустриальных преобразований в предвоенные годы, надо помнить, что к 1941 г. по объему промышленного производства СССР вышел на первое место в Европе и второе в мире. Крупное промышленное производство в СССР по объему выпускаемой продукции в 12 раз превосходило производство Российской империи 1913 г., а валовая продукция советского машиностроения и металлообрабатывающей промышленности в 35 раз превышала объемы производства машиностроения и металлообработки в дореволюционной России. Произошли серьезные изменения и в сельскохозяйственном производстве: дореволюционная Россия не имела собственной базы сельскохозяйственного машиностроения, а в СССР в 1940 г. 43 % площади зерновых культур возделывалось с использованием отечественной сельскохозяйственной техники. За беспрецедентно короткий срок в 10–12 лет наша страна смогла достичь современного для того периода уровня научно-технического развития производства.

2. Трансформация бюджетной политики индустриализации

В самом начале индустриальных преобразований перед страной стояли задачи стабилизации рубля, упорядочения финансовой системы и минимизации дефицита государственного бюджета.

Государственные расходы в 1921 г. составили 24 471,9 млн руб. при объеме доходов 4139,9 млрд руб. Такое значительное превышение расходов над доходами объяснялось отсутствием налоговых поступлений в связи с дезорганизацией денежного обращения, убыточностью государственных предприятий, наличием системы бесплатного снабжения в обобществленном секторе народного хозяйства. Основной объем государственных доходов в 1921 г. формировался за счет натуральных налогов и сборов, неналоговых поступлений обобществленного сектора и денежной эмиссии. Удельный вес налогов в денежной форме в общей сумме государственных доходов составлял всего 7,7 %. Однако в том же 1921 г. с переходом к НЭПу начала восстанавливаться система налоговых доходов бюджета.

Уже к середине 20-х годов постепенно сформировалась группа налогов, игравших наибольшую роль в мобилизации доходов в государственный бюджет: единый сельхозналог, подоходный налог, промысловый налог, акцизы, таможенные пошлины и сборы (табл. 6)[34].

С формированием системы налоговых доходов сложилась, а вернее – была воссоздана структура бюджета, который делился по дореволюционной традиции на две части: обыкновенный и чрезвычайный.

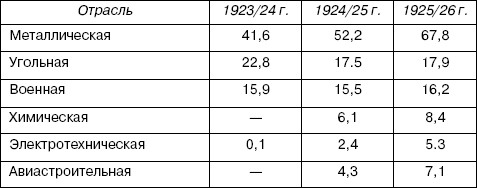

Таблица 167

Динамика поступления налогов в государственный бюджет СССР в 1922/23-1925/26 гг. (млн руб.)

Источник: составлено по: Итоги десятилетия советской власти в цифрах. М., 1928. С. 14, 16, 17.

Источник: составлено по: Итоги десятилетия советской власти в цифрах. М., 1928. С. 14, 16, 17.

В соответствии с утвержденной 16 сентября 1924 г. НКФ СССР классификацией государственных доходов и расходов как по Государственной росписи СССР, так и по росписям союзных республик соответствующие статьи бюджета делились на обыкновенные и чрезвычайные. Так, были выделены две группы государственных доходов: обыкновенные доходы включали налоги (единый сельхозналог, промысловый налог, подоходный налог, акцизы, таможенные доходы, гербовый сбор и прочие налоги и сборы), доходы предприятий транспорта и связи, отчисления от прибылей государственных предприятий, доходы от эксплуатации государственных имуществ, угодий и недр, а также ряд других неналоговых доходов; к чрезвычайным доходам относились поступления от реализации государственных фондов, проведения государственных кредитных операций, выпуска серебряной и медной монеты.

Государственные расходы также делились на две соответствующие категории: к обыкновенным относились расходы, повторяющиеся ежегодно, например заработная плата государственных служащих, расходы по взиманию доходов, обслуживанию государственного долга, содержанию путей сообщения, портов и т. п.; под чрезвычайными понимались расходы, производимые единовременно или через длительные промежутки времени, например постройка железных дорог, строительство крупных государственных предприятий и т. д.

При этом в СССР действовал принцип единства фондов государственных доходов, заключавшийся в том, что все денежные поступления государства из различных источников не идут на покрытие каких-либо определенных расходов, не имеют специального назначения, а образуют единый общий и нераздельный фонд, из которого без различия источников получения покрываются все государственные расходы. Конкретно этот принцип выражался в зачислении всех государственных доходов на единый общий нераздельный счет Государственного казначейства, с которого списывались все производимые государственные расходы.

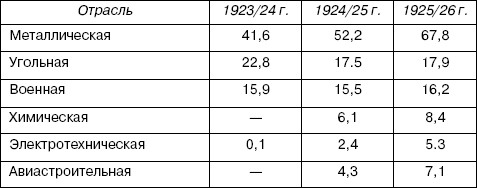

К приоритетным направлениям государственного финансирования в 20-е годы следует отнести прежде всего отрасли тяжелой промышленности: угольную, металлическую, военную и т. д., на их долю приходилось около 85 % со всех ассигнований (табл. 7).

Таблица 7

Динамика бюджетных ассигнований в отдельные отрасли государственной промышленности в 1923/24-1925/26 гг. (млн руб.)

Источники: составлено по: Популярный финансово-экономический словарь. М.: Финансовое изд-во НКФ СССР, 1925. С. 23, 24; Роспись государственных доходов и расходов СССР на 1925/26 г. М.: Финансовое изд-во НКФ СССР, 1926. С. 46.

Источники: составлено по: Популярный финансово-экономический словарь. М.: Финансовое изд-во НКФ СССР, 1925. С. 23, 24; Роспись государственных доходов и расходов СССР на 1925/26 г. М.: Финансовое изд-во НКФ СССР, 1926. С. 46.

Главной задачей финансирования сельского хозяйства являлось содействие кооперированию крестьянства. Средства, отпущенные сельскохозяйственной кооперации из государственного бюджета, составили в 1923/24 г. 2,34 млн руб., а в 1925/26 г. – 9,2 млн руб. Вместе с тем выделялись средства на поддержку и развитие потребительской кооперации – основного поставщика промышленных товаров; за период с 1923/24 по 1925/26 г. она получила 29,8 млн руб.

Значительную роль в расширении государственных расходов играла кредитная система: так, в 1926 г. при Торгово-промышленном банке был создан отдел долгосрочного кредитования промышленности, а в 1928 г. этот банк был преобразован в Банк долгосрочного кредитования промышленности. Операции банка долгосрочного кредитования осуществлялись за счет особых фондов, которые создавались путем отчислений от прибыли промышленности и бюджетных средств. Этим достигалось целевое закрепление средств на капитальные вложения, а также обеспечивалось усиление государственного контроля за экономным использованием средств.

Форсированная индустриализация, начавшаяся на рубеже 20—30-х годов, потребовала резкого увеличения объемов государственных доходов, разработки новых методов их аккумуляции и распределения.

С началом политики форсированной индустриализации промышленности изменились методы распределения государственных финансовых ресурсов. Кредитное финансирование капитальных вложений утратило свое значение. Поскольку денежные доходы государственных предприятий, как и общегосударственные фонды денежных ресурсов, составляли государственную собственность, то с расширением государственной сферы в экономике произошел переход к прямому плановому распределению денежных ресурсов на капитальное строительство. Этот процесс завершился тем, что в 1930 г. все капиталовложения в государственную промышленность союзного и республиканского подчинения стали производиться в порядке прямого безвозвратного бюджетного финансирования. Банк долгосрочного кредитования промышленности был ликвидирован, а задолженность предприятий аннулирована. В последующие годы и по всем остальным отраслям государственного хозяйства было установлено прямое безвозвратное финансирование капитальных вложений из бюджета. В результате капитальные вложения в обобществленный сектор увеличились с 1270 млн руб. в 1926/27 г. до 4275 млн руб. в 1929/30 г., т. е. более чем втрое. Объем государственных расходов вырос с 5779,5 млн руб. в 1926/27 г. до 8329,6 млн руб. в 1928/29 г., т. е. в 1,4 раза, а в годы первой пятилетки – в 3,1 раза[35].

Важную роль в удовлетворении финансовых потребностей форсированной индустриализации, в выполнении плановых назначений по государственным доходам в этот период сыграла налоговая реформа 1930–1932 гг., которая принципиально изменила состав и структуру государственных доходов (постановление ЦИК и СНК СССР от 2 сентября 1930 г.). Была перестроена система налоговых выплат государственных и общественных предприятий в бюджет.

В постановлении ЦИК и СНК СССР от 2 сентября 1930 г. так были сформулированы основные задачи налоговой реформы: «С ростом и укреплением обобществленного сектора народного хозяйства и резким сокращением частного сектора, с усилением планового начала в народном хозяйстве в целом и в отдельных предприятиях действующая налоговая система перестала соответствовать состоянию и организации народного хозяйства.

Множественность налогов и неналоговых видов изъятий средств в бюджет наряду со значительной сложностью их исчисления и взимания создает затруднения в регулировании производства и обмена и, в частности, в проведении политики цен. Сложные взаимоотношения обобществленной промышленности и торговли с бюджетом затрудняют планирование отдельных отраслей и всего народного хозяйства в целом.

Необходимость внести в налоговую систему коренные изменения стала еще острее в связи с реорганизацией управления государственной промышленностью…»[36]

Государственные и местные налоги и сборы составляли список из 61 платежа. Вместо них были установлены два основных платежа обобществленного хозяйства в бюджет: налог с оборота, объединивший 54 платежа, и отчисления от прибылей, объединившие семь платежей.

В налог с оборота реформой 2 сентября 1930 г. были включены: все акцизы, промысловый налог, гербовый сбор, прочие пошлины и сборы, местные налоги и сборы, а также неналоговые доходы – лесной доход, доход от недр, арендная плата за пользование государственными земельными имуществами, торфяными болотами, рыболовными и зверобойными угодьями, поступления от продажи специального фонда, внебюджетные платежи. Налогом с оборота облагались объемы продаж и заготовок государственных отраслевых объединений, предприятий и организаций. По каждому отраслевому объединению устанавливалась единая ставка налога с оборота в процентах к обороту. Однако в 1931 г. был изменен порядок исчисления и взимания налога с оборота: единые ставки налога для отрасли были заменены потоварными; вместо планового стал облагаться фактический оборот; централизованное взимание налога с отраслевых объединений было заменено децентрализованным, т. е. налог стал взиматься с каждого отдельного хозрасчетного предприятия; были установлены частные сроки уплаты налога с сумм, фактически поступивших от покупателей (месячные, декадные, ежедневные – в зависимости от величины оборота). Эти изменения обеспечили непрерывный контроль финансовых органов за хозяйственно-финансовой деятельностью предприятий и организаций и одновременно сформировали мощный фискальный механизм, обеспечивающий непрерывное поступление налоговых отчислений.

Результатом реформы стало увеличение государственных налоговых доходов, которые с 7,6 млрд руб. в 1928/29 г. возросли до 34,5 млрд руб. в 1932 г., т. е. более чем в 4 раза[37]. Основную сумму государственных доходов давали поступления от социалистического сектора экономики, причем наибольшую роль в формировании доходов бюджета играли налог с оборота и, хотя в значительно меньшей степени, отчисления от прибыли предприятий и организаций (табл. 8).

Таблица 8

Поступления в бюджет налога с оборота и замененных им налоговых платежей в 1928/29-1934 гг. (в млн руб.)

* Здесь показаны доходы бюджета без бюджета социального страхования.

* Здесь показаны доходы бюджета без бюджета социального страхования.

Источники: составлено по: Итоги выполнения первого пятилетнего плана развития народного хозяйства СССР. М., 1934. С. 31; Итоги выполнения первого пятилетнего плана развития народного хозяйства СССР. М., 1938. С. 46.

Как видим, объем поступлений от налога с оборота с 1930 по 1934 г. возрос более чем в 6 раз. Каковы же причины такого быстрого роста объемов поступлений от налога с оборота? Попытаемся ответить на этот вопрос.

В 1929–1934 гг. в связи с определенными потерями сельскохозяйственной товарной продукции, особенно в сфере животноводства, возникшими из-за непродуманной политики ускоренной коллективизации, произошел быстрый рост колхозно-базарных цен, обусловивший существенный переток денежных средств из города в деревню. В этих условиях государство сохранило низкие заготовительные цены на сельскохозяйственные продукты и установило продажу промтоваров на селе по особым ценам, в 2–3 раза превышавшим цены нормированного снабжения рабочих и служащих.

Одновременно, учитывая опережающий рост заработной платы рабочих и служащих по сравнению с ростом производства предметов потребления и сохраняя нормированное снабжение рабочих и служащих по твердым ценам, государство ввело реализацию особого товарного фонда по повышенным (коммерческим) ценам. Все указанные изменения в области цен и доходов населения не могли не оказать влияния как на величину поступлений, так и на внутреннюю структуру налога с оборота (табл. 9).

Таблица 9

Отраслевая структура налога с оборота в 1931–1933 гг. (в %)

Источник: Смирнов А. Экономическое содержание налога с оборота. М.: Соцэкгиз, 1963. С. 211.

Источник: Смирнов А. Экономическое содержание налога с оборота. М.: Соцэкгиз, 1963. С. 211.

Следует также учитывать, что в 1933 г. средства производства, выпускавшиеся тяжелой промышленностью, облагались небольшими ставками налога с оборота: торфяная промышленность по ставке 1 %, каменноугольная, основная металлургия, судостроение, основная химия – 2, автотракторная промышленность – 3, котло-турбинная и станкостроительная промышленность – 4, лесная промышленность – 20,6 %. Основная же масса налога с оборота приходилась на продукцию легкой промышленности – свыше 20 % и особенно на товары пищевой промышленности и хлебозаготовок – свыше 60 %.

Рассмотрим теперь, в каких формах аккумулировался налог с оборота и кто являлся его реальным плательщиком.

Во-первых, налог с оборота изымался в форме сельских бюджетных наценок на промышленные товары, а также специализированных бюджетных наценок на товары коммерческого фонда в городах.

Во-вторых, существенная часть налога с оборота формировалась за счет покупки хлебопродуктов заготовительными организациями и сельскохозяйственного сырья предприятиями легкой и пищевой промышленности по ценам ниже стоимости. Такое осуществление заготовок сельскохозяйственных продуктов по заниженным ценам уже в первой пятилетке стало основным экономическим механизмом привлечения значительной части доходов колхозов и единоличников для покрытия расходов бюджета. Определенную часть поступлений оплачивало также городское население через налог с оборота, включенный в цену продовольственных товаров, реализуемых по твердым ценам нормируемого снабжения рабочих и служащих.

В-третьих, сложившаяся в годы первой пятилетки практика установления цен на продукцию тяжелой промышленности ниже их реальной стоимости и со сравнительно низким уровнем налога способствовала занижению оптовых цен в отраслях, использовавших средства производства по заниженным ценам. Таким образом, значительная часть прибыли, созданной в отраслях тяжелой промышленности, трансформировалась в налог с оборота, уплачиваемый предприятиями легкой и пищевой промышленности, а также производителями транспортных услуг в виде разницы между оптовыми и розничными ценами. Например, в текстильной промышленности с этой целью была введена система так называемых разниц, заменившая систему ставок налога с оборота, утверждаемых правительством для отдельных товаров или ассортиментных групп. Были введены два прейскуранта на текстильные изделия – отпускных цен без налога с оборота и розничных цен. В бюджет в виде налога с оборота вносилась разница между ценами обоих прейскурантов, различная для каждого товара, т. е. по сути это был уже не налог, а нормативные отчисления. Такая же система стала действовать и в других отраслях группы «Б». Данные изменения говорят о том, что налог с оборота терял свою фискальную сущность, трансформируясь в механизм плановых платежей.

Однако во всех трех рассмотренных ситуациях реальным плательщиком налога с оборота являлся розничный потребитель, на которого через механизм цен перекладывался основной объем фискальной нагрузки. Следует также учитывать, что свыше 65 % розничных потребителей в первой половине 30-х годов представляло крестьянство.

В середине 30-х годов ситуация несколько изменилась. В связи с развитием производства предметов потребления и организационно-хозяйственным укреплением колхозов товарные ресурсы государства к 1935 г. значительно возросли. За два года, с 1933 по 1935 г., валовая продукция сельского хозяйства увеличилась более чем на 17 %, а валовая продукция легкой и пищевой промышленности – более чем на 30 %. Постепенно уменьшался разрыв между реальными потребностями населения и наличным товарным фондом предметов потребления. Это позволило государству перейти в 1935 г. от закрытой нормированной торговли и множественности цен к открытой торговле по единым ценам с упразднением коммерческой торговли.

Новые единые розничные цены на предметы потребления были установлены на среднем уровне между низкими ценами нормированного снабжения рабочих и служащих и высокими коммерческими ценами. Потери денежных доходов рабочих и служащих в связи с отменой пайковых цен и переходом к более высоким единым розничным ценам были возмещены посредством установления хлебных надбавок к заработной плате. Только в 1935 г. хлебные надбавки увеличили фонд заработной платы на 4,5 млрд руб. В 1935–1938 г. было проведено также поэтапное снижение цен на промышленные товары и ряд продовольственных. Однако в 1939 и 1940 гг. в связи с осложнением международной обстановки и необходимостью увеличения расходов на оборону государство было вынуждено повысить цены на некоторые товары, особенно на водку и вина.

Изменению подверглись и заготовительные цены. На зерно и продукцию животноводства были установлены цены обязательных поставок и цены государственных закупок. Закупочные цены являлись более высокими, чем цены по обязательным поставкам: по зерновым культурам – на 30–50 %, по мясомолочным продуктам – до 120 %.

Одновременно в 1936–1940 гг. был осуществлен пересмотр цен на продукцию тяжелой промышленности. Они были установлены на уровне реальной стоимости, и количество предприятий тяжелой промышленности, дотировавшихся из бюджета, резко сократилось. Восстановления рентабельности в тяжелой промышленности попытались достичь тремя путями: посредством борьбы за снижение себестоимости и отказа самих предприятий от дотаций государства, уменьшения ставок налога с оборота и перемещения соответствующей части налога с оборота в прибыль предприятий и за счет повышения отпускных цен. Так, в 1940 г. в результате пересмотра оптовых цен и ставок налога с оборота часть налога с оборота в сумме 2,3 млрд руб. переместилась в норму прибыли (по всей промышленности СССР). В том же 1940 г. отпускные цены на средства производства были выше цен 1936 г.: на уголь – на 60–80 %, на чугун литейный и железо кровельное – на 30–70, на нефть – на 100–120, на медь и свинец – на 110–130, на олово – на 900 %[38].

Таким образом, в последние годы второй пятилетки и в первые годы третьей пятилетки в соотношении цен и стоимости по подразделениям общественного производства произошли существенные изменения (табл. 10). В результате повышения оптовых цен в 1936–1940 гг. на продукцию отраслей тяжелой промышленности их уровень был значительно приближен к стоимости средств производства. Переход в 1935 г. от множественности розничных цен к единым ценам, а также частичное снижение розничных цен в 1935–1938 гг. способствовали сокращению отклонения общего уровня розничных цен вверх от стоимости предметов потребления. Существенно были повышены цены контрактации на технические культуры сельского хозяйства. Заготовительные же и закупочные цены на зерновые культуры и продукцию животноводства существенному изменению не подверглись.

Данные изменения в политике ценообразования оказали заметное влияние на динамику поступлений налога с оборота и его отраслевую структуру.

Как видим, поступления налога с оборота в годы третьей пятилетки (1938–1940) заметно сократились. Также следует отметить, что если с 1930 по 1934 г. (за 4 года) налог с оборота увеличился в 6,5 раза, то с 1935 по 1940 г. (за 5 лет) он возрос лишь в 2 раза, а если исключить дополнительные поступления налога с оборота в связи с отменой льготных цен для внерыночных потребителей, то прирост налога с оборота окажется значительно меньшим.

Таблица 10

Поступления налога с оборота в госбюджет СССР в 1935–1940 гг.

Источник: Смирнов А. Экономическое содержание налога с оборота. М.: Соцэкгиз, 1963. С. 224.

Источник: Смирнов А. Экономическое содержание налога с оборота. М.: Соцэкгиз, 1963. С. 224.

Попытка несколько ослабить пресс финансового давления на сельское хозяйство и отрасли легкой и пищевой промышленности, вывести ведущие предприятия тяжелой индустрии из категории дотационных, а также повысить уровень благосостояния основной массы населения имели и негативные последствия. Так, параллельно с ростом стоимости продукции в ведущих индустриальных отраслях (электротехнической, автомобильной, тракторном, дорожном, транспортном и строительном машиностроении) снизились их объемы производства, а предприятия этих отраслей в течение 1938–1940 гг. периодически недовыполняли планы производства продукции. Вновь созданная отечественная тяжелая индустрия оказалась неспособна эффективно функционировать без постоянных государственных дотаций, формирующихся в значительной мере за счет продуманной системы налоговых и неналоговых изъятий из доходов населения.

Особо хотелось бы остановиться на налогах, взимаемых непосредственно с населения, и развитии практики внутренних государственных займов в годы второй и третьей пятилеток.

Из общей суммы 45,2 млрд руб. обязательных платежей населения и добровольных взносов за 1933–1937 гг. на городское население приходилось 29,7 млрд руб. (65,5 %), на сельское – 15,5 млрд руб. (34,5 %). Государственные налоги с городского населения включали подоходный налог и введенный в 1931 г. сбор на нужды жилищного и культурно-бытового строительства в городах. Население деревни уплачивало сельскохозяйственный налог, сбор на нужды жилищного и культурно-бытового строительства в сельской местности и единовременный налог с крестьянских единоличных хозяйств. В целом за вторую пятилетку поступления от налогов и сборов с населения составили 18 274,3 млн руб. Они возросли с 3484,1 млн руб. в 1933 г. до 4027,7 млн руб. в 1937 г., т. е. на 15,6 %[39].

При этом сама направленность налоговых изъятий имела ярко выраженный политический характер. Так, налоговая реформа 1930 г. еще более жестко ограничила доходы частного сектора: подоходный налог с капиталистических элементов был повышен до 86,5 %, взимались также налог на сверхприбыль и сбор на нужды культурного и жилищного строительства по ставке 200 % от установленного для них оклада подоходного налога.

Ярким примером последовательного налогового вытеснения частного сектора в сельском хозяйстве является принятый Второй сессией Верховного Совета СССР 21 августа 1938 г. Закон о государственном налоге на лошадей единоличных хозяйств. Ставки этого налога в зависимости от республики, края и области и по группам районов были установлены в размере от 275 до 500 руб. на одну лошадь. Если же в хозяйстве имелись другие лошади, то они облагались по более высоким ставкам. 25 % поступлений от этого налога шло в бюджеты союзных республик, 25 % – в бюджеты краев и областей, 50 % – в районные бюджеты[40]. А новый Закон о сельскохозяйственном налоге, принятый в 1939 г., предусматривал обложение доходов от личного хозяйства колхозников не по твердым, а по прогрессивным ставкам, в зависимости от размера всех доходов, получаемых колхозниками от их личного хозяйства, а также от кустарно-ремесленных промыслов и занятий по найму. Доходы же колхозников, получаемые по трудодням, налогом не облагались. Таким образом, деревня несла тяжелое налоговое бремя, а наиболее значительным оно было для некооперированных товарных хозяйств.

Государственные расходы в 1921 г. составили 24 471,9 млн руб. при объеме доходов 4139,9 млрд руб. Такое значительное превышение расходов над доходами объяснялось отсутствием налоговых поступлений в связи с дезорганизацией денежного обращения, убыточностью государственных предприятий, наличием системы бесплатного снабжения в обобществленном секторе народного хозяйства. Основной объем государственных доходов в 1921 г. формировался за счет натуральных налогов и сборов, неналоговых поступлений обобществленного сектора и денежной эмиссии. Удельный вес налогов в денежной форме в общей сумме государственных доходов составлял всего 7,7 %. Однако в том же 1921 г. с переходом к НЭПу начала восстанавливаться система налоговых доходов бюджета.

Уже к середине 20-х годов постепенно сформировалась группа налогов, игравших наибольшую роль в мобилизации доходов в государственный бюджет: единый сельхозналог, подоходный налог, промысловый налог, акцизы, таможенные пошлины и сборы (табл. 6)[34].

С формированием системы налоговых доходов сложилась, а вернее – была воссоздана структура бюджета, который делился по дореволюционной традиции на две части: обыкновенный и чрезвычайный.

Таблица 167

Динамика поступления налогов в государственный бюджет СССР в 1922/23-1925/26 гг. (млн руб.)

В соответствии с утвержденной 16 сентября 1924 г. НКФ СССР классификацией государственных доходов и расходов как по Государственной росписи СССР, так и по росписям союзных республик соответствующие статьи бюджета делились на обыкновенные и чрезвычайные. Так, были выделены две группы государственных доходов: обыкновенные доходы включали налоги (единый сельхозналог, промысловый налог, подоходный налог, акцизы, таможенные доходы, гербовый сбор и прочие налоги и сборы), доходы предприятий транспорта и связи, отчисления от прибылей государственных предприятий, доходы от эксплуатации государственных имуществ, угодий и недр, а также ряд других неналоговых доходов; к чрезвычайным доходам относились поступления от реализации государственных фондов, проведения государственных кредитных операций, выпуска серебряной и медной монеты.

Государственные расходы также делились на две соответствующие категории: к обыкновенным относились расходы, повторяющиеся ежегодно, например заработная плата государственных служащих, расходы по взиманию доходов, обслуживанию государственного долга, содержанию путей сообщения, портов и т. п.; под чрезвычайными понимались расходы, производимые единовременно или через длительные промежутки времени, например постройка железных дорог, строительство крупных государственных предприятий и т. д.

При этом в СССР действовал принцип единства фондов государственных доходов, заключавшийся в том, что все денежные поступления государства из различных источников не идут на покрытие каких-либо определенных расходов, не имеют специального назначения, а образуют единый общий и нераздельный фонд, из которого без различия источников получения покрываются все государственные расходы. Конкретно этот принцип выражался в зачислении всех государственных доходов на единый общий нераздельный счет Государственного казначейства, с которого списывались все производимые государственные расходы.

К приоритетным направлениям государственного финансирования в 20-е годы следует отнести прежде всего отрасли тяжелой промышленности: угольную, металлическую, военную и т. д., на их долю приходилось около 85 % со всех ассигнований (табл. 7).

Таблица 7

Динамика бюджетных ассигнований в отдельные отрасли государственной промышленности в 1923/24-1925/26 гг. (млн руб.)

Главной задачей финансирования сельского хозяйства являлось содействие кооперированию крестьянства. Средства, отпущенные сельскохозяйственной кооперации из государственного бюджета, составили в 1923/24 г. 2,34 млн руб., а в 1925/26 г. – 9,2 млн руб. Вместе с тем выделялись средства на поддержку и развитие потребительской кооперации – основного поставщика промышленных товаров; за период с 1923/24 по 1925/26 г. она получила 29,8 млн руб.

Значительную роль в расширении государственных расходов играла кредитная система: так, в 1926 г. при Торгово-промышленном банке был создан отдел долгосрочного кредитования промышленности, а в 1928 г. этот банк был преобразован в Банк долгосрочного кредитования промышленности. Операции банка долгосрочного кредитования осуществлялись за счет особых фондов, которые создавались путем отчислений от прибыли промышленности и бюджетных средств. Этим достигалось целевое закрепление средств на капитальные вложения, а также обеспечивалось усиление государственного контроля за экономным использованием средств.

Форсированная индустриализация, начавшаяся на рубеже 20—30-х годов, потребовала резкого увеличения объемов государственных доходов, разработки новых методов их аккумуляции и распределения.

С началом политики форсированной индустриализации промышленности изменились методы распределения государственных финансовых ресурсов. Кредитное финансирование капитальных вложений утратило свое значение. Поскольку денежные доходы государственных предприятий, как и общегосударственные фонды денежных ресурсов, составляли государственную собственность, то с расширением государственной сферы в экономике произошел переход к прямому плановому распределению денежных ресурсов на капитальное строительство. Этот процесс завершился тем, что в 1930 г. все капиталовложения в государственную промышленность союзного и республиканского подчинения стали производиться в порядке прямого безвозвратного бюджетного финансирования. Банк долгосрочного кредитования промышленности был ликвидирован, а задолженность предприятий аннулирована. В последующие годы и по всем остальным отраслям государственного хозяйства было установлено прямое безвозвратное финансирование капитальных вложений из бюджета. В результате капитальные вложения в обобществленный сектор увеличились с 1270 млн руб. в 1926/27 г. до 4275 млн руб. в 1929/30 г., т. е. более чем втрое. Объем государственных расходов вырос с 5779,5 млн руб. в 1926/27 г. до 8329,6 млн руб. в 1928/29 г., т. е. в 1,4 раза, а в годы первой пятилетки – в 3,1 раза[35].

Важную роль в удовлетворении финансовых потребностей форсированной индустриализации, в выполнении плановых назначений по государственным доходам в этот период сыграла налоговая реформа 1930–1932 гг., которая принципиально изменила состав и структуру государственных доходов (постановление ЦИК и СНК СССР от 2 сентября 1930 г.). Была перестроена система налоговых выплат государственных и общественных предприятий в бюджет.

В постановлении ЦИК и СНК СССР от 2 сентября 1930 г. так были сформулированы основные задачи налоговой реформы: «С ростом и укреплением обобществленного сектора народного хозяйства и резким сокращением частного сектора, с усилением планового начала в народном хозяйстве в целом и в отдельных предприятиях действующая налоговая система перестала соответствовать состоянию и организации народного хозяйства.

Множественность налогов и неналоговых видов изъятий средств в бюджет наряду со значительной сложностью их исчисления и взимания создает затруднения в регулировании производства и обмена и, в частности, в проведении политики цен. Сложные взаимоотношения обобществленной промышленности и торговли с бюджетом затрудняют планирование отдельных отраслей и всего народного хозяйства в целом.

Необходимость внести в налоговую систему коренные изменения стала еще острее в связи с реорганизацией управления государственной промышленностью…»[36]

Государственные и местные налоги и сборы составляли список из 61 платежа. Вместо них были установлены два основных платежа обобществленного хозяйства в бюджет: налог с оборота, объединивший 54 платежа, и отчисления от прибылей, объединившие семь платежей.

В налог с оборота реформой 2 сентября 1930 г. были включены: все акцизы, промысловый налог, гербовый сбор, прочие пошлины и сборы, местные налоги и сборы, а также неналоговые доходы – лесной доход, доход от недр, арендная плата за пользование государственными земельными имуществами, торфяными болотами, рыболовными и зверобойными угодьями, поступления от продажи специального фонда, внебюджетные платежи. Налогом с оборота облагались объемы продаж и заготовок государственных отраслевых объединений, предприятий и организаций. По каждому отраслевому объединению устанавливалась единая ставка налога с оборота в процентах к обороту. Однако в 1931 г. был изменен порядок исчисления и взимания налога с оборота: единые ставки налога для отрасли были заменены потоварными; вместо планового стал облагаться фактический оборот; централизованное взимание налога с отраслевых объединений было заменено децентрализованным, т. е. налог стал взиматься с каждого отдельного хозрасчетного предприятия; были установлены частные сроки уплаты налога с сумм, фактически поступивших от покупателей (месячные, декадные, ежедневные – в зависимости от величины оборота). Эти изменения обеспечили непрерывный контроль финансовых органов за хозяйственно-финансовой деятельностью предприятий и организаций и одновременно сформировали мощный фискальный механизм, обеспечивающий непрерывное поступление налоговых отчислений.

Результатом реформы стало увеличение государственных налоговых доходов, которые с 7,6 млрд руб. в 1928/29 г. возросли до 34,5 млрд руб. в 1932 г., т. е. более чем в 4 раза[37]. Основную сумму государственных доходов давали поступления от социалистического сектора экономики, причем наибольшую роль в формировании доходов бюджета играли налог с оборота и, хотя в значительно меньшей степени, отчисления от прибыли предприятий и организаций (табл. 8).

Таблица 8

Поступления в бюджет налога с оборота и замененных им налоговых платежей в 1928/29-1934 гг. (в млн руб.)

Источники: составлено по: Итоги выполнения первого пятилетнего плана развития народного хозяйства СССР. М., 1934. С. 31; Итоги выполнения первого пятилетнего плана развития народного хозяйства СССР. М., 1938. С. 46.

Как видим, объем поступлений от налога с оборота с 1930 по 1934 г. возрос более чем в 6 раз. Каковы же причины такого быстрого роста объемов поступлений от налога с оборота? Попытаемся ответить на этот вопрос.

В 1929–1934 гг. в связи с определенными потерями сельскохозяйственной товарной продукции, особенно в сфере животноводства, возникшими из-за непродуманной политики ускоренной коллективизации, произошел быстрый рост колхозно-базарных цен, обусловивший существенный переток денежных средств из города в деревню. В этих условиях государство сохранило низкие заготовительные цены на сельскохозяйственные продукты и установило продажу промтоваров на селе по особым ценам, в 2–3 раза превышавшим цены нормированного снабжения рабочих и служащих.

Одновременно, учитывая опережающий рост заработной платы рабочих и служащих по сравнению с ростом производства предметов потребления и сохраняя нормированное снабжение рабочих и служащих по твердым ценам, государство ввело реализацию особого товарного фонда по повышенным (коммерческим) ценам. Все указанные изменения в области цен и доходов населения не могли не оказать влияния как на величину поступлений, так и на внутреннюю структуру налога с оборота (табл. 9).

Таблица 9

Отраслевая структура налога с оборота в 1931–1933 гг. (в %)

Следует также учитывать, что в 1933 г. средства производства, выпускавшиеся тяжелой промышленностью, облагались небольшими ставками налога с оборота: торфяная промышленность по ставке 1 %, каменноугольная, основная металлургия, судостроение, основная химия – 2, автотракторная промышленность – 3, котло-турбинная и станкостроительная промышленность – 4, лесная промышленность – 20,6 %. Основная же масса налога с оборота приходилась на продукцию легкой промышленности – свыше 20 % и особенно на товары пищевой промышленности и хлебозаготовок – свыше 60 %.

Рассмотрим теперь, в каких формах аккумулировался налог с оборота и кто являлся его реальным плательщиком.

Во-первых, налог с оборота изымался в форме сельских бюджетных наценок на промышленные товары, а также специализированных бюджетных наценок на товары коммерческого фонда в городах.

Во-вторых, существенная часть налога с оборота формировалась за счет покупки хлебопродуктов заготовительными организациями и сельскохозяйственного сырья предприятиями легкой и пищевой промышленности по ценам ниже стоимости. Такое осуществление заготовок сельскохозяйственных продуктов по заниженным ценам уже в первой пятилетке стало основным экономическим механизмом привлечения значительной части доходов колхозов и единоличников для покрытия расходов бюджета. Определенную часть поступлений оплачивало также городское население через налог с оборота, включенный в цену продовольственных товаров, реализуемых по твердым ценам нормируемого снабжения рабочих и служащих.

В-третьих, сложившаяся в годы первой пятилетки практика установления цен на продукцию тяжелой промышленности ниже их реальной стоимости и со сравнительно низким уровнем налога способствовала занижению оптовых цен в отраслях, использовавших средства производства по заниженным ценам. Таким образом, значительная часть прибыли, созданной в отраслях тяжелой промышленности, трансформировалась в налог с оборота, уплачиваемый предприятиями легкой и пищевой промышленности, а также производителями транспортных услуг в виде разницы между оптовыми и розничными ценами. Например, в текстильной промышленности с этой целью была введена система так называемых разниц, заменившая систему ставок налога с оборота, утверждаемых правительством для отдельных товаров или ассортиментных групп. Были введены два прейскуранта на текстильные изделия – отпускных цен без налога с оборота и розничных цен. В бюджет в виде налога с оборота вносилась разница между ценами обоих прейскурантов, различная для каждого товара, т. е. по сути это был уже не налог, а нормативные отчисления. Такая же система стала действовать и в других отраслях группы «Б». Данные изменения говорят о том, что налог с оборота терял свою фискальную сущность, трансформируясь в механизм плановых платежей.

Однако во всех трех рассмотренных ситуациях реальным плательщиком налога с оборота являлся розничный потребитель, на которого через механизм цен перекладывался основной объем фискальной нагрузки. Следует также учитывать, что свыше 65 % розничных потребителей в первой половине 30-х годов представляло крестьянство.

В середине 30-х годов ситуация несколько изменилась. В связи с развитием производства предметов потребления и организационно-хозяйственным укреплением колхозов товарные ресурсы государства к 1935 г. значительно возросли. За два года, с 1933 по 1935 г., валовая продукция сельского хозяйства увеличилась более чем на 17 %, а валовая продукция легкой и пищевой промышленности – более чем на 30 %. Постепенно уменьшался разрыв между реальными потребностями населения и наличным товарным фондом предметов потребления. Это позволило государству перейти в 1935 г. от закрытой нормированной торговли и множественности цен к открытой торговле по единым ценам с упразднением коммерческой торговли.

Новые единые розничные цены на предметы потребления были установлены на среднем уровне между низкими ценами нормированного снабжения рабочих и служащих и высокими коммерческими ценами. Потери денежных доходов рабочих и служащих в связи с отменой пайковых цен и переходом к более высоким единым розничным ценам были возмещены посредством установления хлебных надбавок к заработной плате. Только в 1935 г. хлебные надбавки увеличили фонд заработной платы на 4,5 млрд руб. В 1935–1938 г. было проведено также поэтапное снижение цен на промышленные товары и ряд продовольственных. Однако в 1939 и 1940 гг. в связи с осложнением международной обстановки и необходимостью увеличения расходов на оборону государство было вынуждено повысить цены на некоторые товары, особенно на водку и вина.

Изменению подверглись и заготовительные цены. На зерно и продукцию животноводства были установлены цены обязательных поставок и цены государственных закупок. Закупочные цены являлись более высокими, чем цены по обязательным поставкам: по зерновым культурам – на 30–50 %, по мясомолочным продуктам – до 120 %.

Одновременно в 1936–1940 гг. был осуществлен пересмотр цен на продукцию тяжелой промышленности. Они были установлены на уровне реальной стоимости, и количество предприятий тяжелой промышленности, дотировавшихся из бюджета, резко сократилось. Восстановления рентабельности в тяжелой промышленности попытались достичь тремя путями: посредством борьбы за снижение себестоимости и отказа самих предприятий от дотаций государства, уменьшения ставок налога с оборота и перемещения соответствующей части налога с оборота в прибыль предприятий и за счет повышения отпускных цен. Так, в 1940 г. в результате пересмотра оптовых цен и ставок налога с оборота часть налога с оборота в сумме 2,3 млрд руб. переместилась в норму прибыли (по всей промышленности СССР). В том же 1940 г. отпускные цены на средства производства были выше цен 1936 г.: на уголь – на 60–80 %, на чугун литейный и железо кровельное – на 30–70, на нефть – на 100–120, на медь и свинец – на 110–130, на олово – на 900 %[38].

Таким образом, в последние годы второй пятилетки и в первые годы третьей пятилетки в соотношении цен и стоимости по подразделениям общественного производства произошли существенные изменения (табл. 10). В результате повышения оптовых цен в 1936–1940 гг. на продукцию отраслей тяжелой промышленности их уровень был значительно приближен к стоимости средств производства. Переход в 1935 г. от множественности розничных цен к единым ценам, а также частичное снижение розничных цен в 1935–1938 гг. способствовали сокращению отклонения общего уровня розничных цен вверх от стоимости предметов потребления. Существенно были повышены цены контрактации на технические культуры сельского хозяйства. Заготовительные же и закупочные цены на зерновые культуры и продукцию животноводства существенному изменению не подверглись.

Данные изменения в политике ценообразования оказали заметное влияние на динамику поступлений налога с оборота и его отраслевую структуру.

Как видим, поступления налога с оборота в годы третьей пятилетки (1938–1940) заметно сократились. Также следует отметить, что если с 1930 по 1934 г. (за 4 года) налог с оборота увеличился в 6,5 раза, то с 1935 по 1940 г. (за 5 лет) он возрос лишь в 2 раза, а если исключить дополнительные поступления налога с оборота в связи с отменой льготных цен для внерыночных потребителей, то прирост налога с оборота окажется значительно меньшим.

Таблица 10

Поступления налога с оборота в госбюджет СССР в 1935–1940 гг.

Попытка несколько ослабить пресс финансового давления на сельское хозяйство и отрасли легкой и пищевой промышленности, вывести ведущие предприятия тяжелой индустрии из категории дотационных, а также повысить уровень благосостояния основной массы населения имели и негативные последствия. Так, параллельно с ростом стоимости продукции в ведущих индустриальных отраслях (электротехнической, автомобильной, тракторном, дорожном, транспортном и строительном машиностроении) снизились их объемы производства, а предприятия этих отраслей в течение 1938–1940 гг. периодически недовыполняли планы производства продукции. Вновь созданная отечественная тяжелая индустрия оказалась неспособна эффективно функционировать без постоянных государственных дотаций, формирующихся в значительной мере за счет продуманной системы налоговых и неналоговых изъятий из доходов населения.

Особо хотелось бы остановиться на налогах, взимаемых непосредственно с населения, и развитии практики внутренних государственных займов в годы второй и третьей пятилеток.

Из общей суммы 45,2 млрд руб. обязательных платежей населения и добровольных взносов за 1933–1937 гг. на городское население приходилось 29,7 млрд руб. (65,5 %), на сельское – 15,5 млрд руб. (34,5 %). Государственные налоги с городского населения включали подоходный налог и введенный в 1931 г. сбор на нужды жилищного и культурно-бытового строительства в городах. Население деревни уплачивало сельскохозяйственный налог, сбор на нужды жилищного и культурно-бытового строительства в сельской местности и единовременный налог с крестьянских единоличных хозяйств. В целом за вторую пятилетку поступления от налогов и сборов с населения составили 18 274,3 млн руб. Они возросли с 3484,1 млн руб. в 1933 г. до 4027,7 млн руб. в 1937 г., т. е. на 15,6 %[39].

При этом сама направленность налоговых изъятий имела ярко выраженный политический характер. Так, налоговая реформа 1930 г. еще более жестко ограничила доходы частного сектора: подоходный налог с капиталистических элементов был повышен до 86,5 %, взимались также налог на сверхприбыль и сбор на нужды культурного и жилищного строительства по ставке 200 % от установленного для них оклада подоходного налога.

Ярким примером последовательного налогового вытеснения частного сектора в сельском хозяйстве является принятый Второй сессией Верховного Совета СССР 21 августа 1938 г. Закон о государственном налоге на лошадей единоличных хозяйств. Ставки этого налога в зависимости от республики, края и области и по группам районов были установлены в размере от 275 до 500 руб. на одну лошадь. Если же в хозяйстве имелись другие лошади, то они облагались по более высоким ставкам. 25 % поступлений от этого налога шло в бюджеты союзных республик, 25 % – в бюджеты краев и областей, 50 % – в районные бюджеты[40]. А новый Закон о сельскохозяйственном налоге, принятый в 1939 г., предусматривал обложение доходов от личного хозяйства колхозников не по твердым, а по прогрессивным ставкам, в зависимости от размера всех доходов, получаемых колхозниками от их личного хозяйства, а также от кустарно-ремесленных промыслов и занятий по найму. Доходы же колхозников, получаемые по трудодням, налогом не облагались. Таким образом, деревня несла тяжелое налоговое бремя, а наиболее значительным оно было для некооперированных товарных хозяйств.