Страница:

Plaza

,было чем-то вроде битвы за остров Мидуэй. Японским притязаниям дали отпор. На мировых рынках японские товары неожиданно стали менее продаваемыми. В течение нескольких месяцев после возвращения министров домой курс иены вырос на 40%, что сделало японские товары почти вдвое более дорогими, чем они были летом. К началу следующего года рост ВВП снизился вдвое. Банк Японии должен был что-то предпринять. Что он мог сделать?

В Японии хорошо знали кейнсианство и монетаризм. Работа руководителя Центробанка была простой: когда экономика на спаде, нужно сделать доступ к деньгам более легким и дешевым. И Банк Японии сделал именно это: понизил процентные ставки. В 1986 г. официальная учетная ставка понижалась четыре раза - до 3%. В то время прибыли корпораций уже начали падать, так же как через десять лет это произошло в США. Но инвесторы в Japan Inc .все еще давили вверх. Снижение учетного процента подстегнуло курс акций, так что они внезапно стали предметом одержимости в каждом суши-баре.

В начале 1987 г. произошли два любопытных события. Национальная телефонная компании, Nippon Telephone and Telegraph ( NTT ),стала публичной, и министры финансов индустриальных стран опять съехались на встречу, на этот раз в парижском Лувре.

Что касается размещения акций NTT ,достаточно сказать, что здесь наблюдались ярко выраженные признаки мыльного пузыря. Экономистам достаточно было заглянуть в отчеты или выглянуть в окно: спрос был настолько велик, что граждане толпились в очередях для заполнения заявок на покупку акций, которые предполагалось разыграть в лотерею. Все это очень напоминало события, происходившие на улице Кенкампуа за 300 лет до этого, когда акций просто не хватало на всех желающих. За два месяца в списке покупателей зарегистрировались примерно 10 млн человек. Частные инвесторы верили, что раз речь идет об акциях государственной компании, они защищены от неприятностей. Инвесторам казалось, будто они покупают клочок самой Японии. Государство, верили они, никогда не даст компании - или рынку - ввести народ в убыток. Поэтому они покупали акции NTT без малейшего сомнения.

Считалось, что японский фондовый рынок имеет ту же надежную защиту, которую позднее Алан Гринспен предложил американским инвесторам. В Америке ее называли «пут-опцион Гринспена», который мы подробно обсуждаем ниже. Люди думали, что председатель Федерального резерва имеет возможность в любой момент вдохнуть жизнь в котировки ценных бумаг - достаточно снизить ставку краткосрочного процента. Японцы, видимо, относились к делу с еще большей уверенностью. Они верили в систему; они думали, что Япония и ее коллективистский капитализм обречены на успех.

После обнародования результатов совещания в Лувре курс японских акций, и без того абсурдно высокий, стал еще абсурднее. В период между соглашением в отеле Plaza и Луврским соглашением курс доллара упал. Курс иены, составлявший в 1985 г. 259 иен за доллар, к концу 1987 г. вырос до 122 иен за доллар. Теперь опасность для США представлял не слишком дорогой, а в слишком дешевый доллар. Министры финансов опять согласились принять меры: на этот раз понизить курс своих валют, чтобы доллар смог приподняться. Японцы опять снизили процентные ставки - до рекордных в послевоенный период 2,5%.

Инвесторам это нравилось. Дешевая иена сделает японские компании еще более конкурентоспособными, рассуждали они, и толкали курс японских акций все выше и выше. Рыночная капитализация Nippon Telephone and Telegraph превысила 50 трлн иен - почти 376 млрд долл. Она одна стоила больше, чем фондовые рынки Западной Германии и Гонконга вместе взятые.

Акции Japan Air Lines торговались по цене, в 400 раз превышавшей годовую прибыль на акцию. Акции рыболовецких и лесопромышленных фирм шли по цене, в 319 раз превышающей прибыль на акцию. Коэффициент акций судостроительной промышленности составлял 176. Чем можно обосновать такие цены? Западные инвесторы, менее охваченные безумием, решили, что ничем. Они начали продавать. Но подобно тому, что случилось через десять лет в Америке, в Японии инвесторы, аналитики и экономисты задействовали воображение в попытке найти объяснение скандально высоких цен.

Какой бы «сырой» логикой японцы ни оправдывали покупку дорогих акций и недвижимости, к концу десятилетия она окончательно раскисла. Люди скупали практически все и по любой цене, сколь угодно абсурдной.

Новая раса

Кутеж мирового класса в кредит

Проедатели сбережений, должники и прочие недовольные

Крах экономического миража

Ставки растут, акции падают, а долги не возвращаются

Потерянное десятилетие

«Богатство ускользает от нас»

В Японии хорошо знали кейнсианство и монетаризм. Работа руководителя Центробанка была простой: когда экономика на спаде, нужно сделать доступ к деньгам более легким и дешевым. И Банк Японии сделал именно это: понизил процентные ставки. В 1986 г. официальная учетная ставка понижалась четыре раза - до 3%. В то время прибыли корпораций уже начали падать, так же как через десять лет это произошло в США. Но инвесторы в Japan Inc .все еще давили вверх. Снижение учетного процента подстегнуло курс акций, так что они внезапно стали предметом одержимости в каждом суши-баре.

В начале 1987 г. произошли два любопытных события. Национальная телефонная компании, Nippon Telephone and Telegraph ( NTT ),стала публичной, и министры финансов индустриальных стран опять съехались на встречу, на этот раз в парижском Лувре.

Что касается размещения акций NTT ,достаточно сказать, что здесь наблюдались ярко выраженные признаки мыльного пузыря. Экономистам достаточно было заглянуть в отчеты или выглянуть в окно: спрос был настолько велик, что граждане толпились в очередях для заполнения заявок на покупку акций, которые предполагалось разыграть в лотерею. Все это очень напоминало события, происходившие на улице Кенкампуа за 300 лет до этого, когда акций просто не хватало на всех желающих. За два месяца в списке покупателей зарегистрировались примерно 10 млн человек. Частные инвесторы верили, что раз речь идет об акциях государственной компании, они защищены от неприятностей. Инвесторам казалось, будто они покупают клочок самой Японии. Государство, верили они, никогда не даст компании - или рынку - ввести народ в убыток. Поэтому они покупали акции NTT без малейшего сомнения.

Считалось, что японский фондовый рынок имеет ту же надежную защиту, которую позднее Алан Гринспен предложил американским инвесторам. В Америке ее называли «пут-опцион Гринспена», который мы подробно обсуждаем ниже. Люди думали, что председатель Федерального резерва имеет возможность в любой момент вдохнуть жизнь в котировки ценных бумаг - достаточно снизить ставку краткосрочного процента. Японцы, видимо, относились к делу с еще большей уверенностью. Они верили в систему; они думали, что Япония и ее коллективистский капитализм обречены на успех.

После обнародования результатов совещания в Лувре курс японских акций, и без того абсурдно высокий, стал еще абсурднее. В период между соглашением в отеле Plaza и Луврским соглашением курс доллара упал. Курс иены, составлявший в 1985 г. 259 иен за доллар, к концу 1987 г. вырос до 122 иен за доллар. Теперь опасность для США представлял не слишком дорогой, а в слишком дешевый доллар. Министры финансов опять согласились принять меры: на этот раз понизить курс своих валют, чтобы доллар смог приподняться. Японцы опять снизили процентные ставки - до рекордных в послевоенный период 2,5%.

Инвесторам это нравилось. Дешевая иена сделает японские компании еще более конкурентоспособными, рассуждали они, и толкали курс японских акций все выше и выше. Рыночная капитализация Nippon Telephone and Telegraph превысила 50 трлн иен - почти 376 млрд долл. Она одна стоила больше, чем фондовые рынки Западной Германии и Гонконга вместе взятые.

Акции Japan Air Lines торговались по цене, в 400 раз превышавшей годовую прибыль на акцию. Акции рыболовецких и лесопромышленных фирм шли по цене, в 319 раз превышающей прибыль на акцию. Коэффициент акций судостроительной промышленности составлял 176. Чем можно обосновать такие цены? Западные инвесторы, менее охваченные безумием, решили, что ничем. Они начали продавать. Но подобно тому, что случилось через десять лет в Америке, в Японии инвесторы, аналитики и экономисты задействовали воображение в попытке найти объяснение скандально высоких цен.

• Япония не такая, как все… здесь долгосрочная ориентация, говорили они.В Японии были на практике опробованы почти все разновидности газов, которыми в 1998 - 2000 it. надували пузырь на Уолл-стрит. Почти любое объяснение делало свое дело или - ни одно из них. Даже землетрясение в Токио в середине 1989 г. подстегнуло настроенных на рост инвесторов умножить покупки.

• Япония - это технологии, указывали они.

• Западная привязанность к «сухим» показателям прибыли на одну акцию не работает в Японии, объясняли они.

• Япония - это ведущая экономика мира… самая новаторская… самая эффективная… самая динамичная… самое высокопроизводительное общество на Земле, продолжали они. Разумеется, к ее акциям нужен особый подход. Если добавить все нематериальные активы [главным образом, крайне переоцененную недвижимость] и подсчитать реальную прибыльность японских компаний, цифры будут выглядеть совсем иначе. (Да, еще хуже.)

• У японцев только один выход - инвестировать в акции…

• Это Новая эпоха…

Какой бы «сырой» логикой японцы ни оправдывали покупку дорогих акций и недвижимости, к концу десятилетия она окончательно раскисла. Люди скупали практически все и по любой цене, сколь угодно абсурдной.

Новая раса

Во второй половине 1980-х и в начале 1990-х годов по всей Японии цены на недвижимость росли настолько быстро, что обычные семьи были не в состоянии поспевать за ними. С марта 1986 по март 1990 г. индексы цен на земельные участки для коммерческого использования в шести главных городских агломерациях утроились. В 1987 г. рост цен на землю оказался настолько резким, что суммарный прирост ее стоимости превысил стоимость совокупного годового производства страны. Средние семьи с изумлением обнаружили, что их доход от роста цен на акции и недвижимость превышает доход от заработной платы. Чтобы купить крошечный невзрачный домик в пригородах Токио, людям приходилось брать ипотечный кредит на 100 лет. И это казалось почти разумным, учитывая склонность японцев к долгосрочному мышлению и неряшливую логику того периода. Когда пузырь достиг максимального размера, стоимость японской недвижимости в 4 раза превосходила стоимость всей недвижимости в США. Утверждалось, что императорский дворец и окружающий его парк стоят больше, чем вся Канада.

Откуда взялось это мнимое богатство? Как и в США через десять лет, уверенность японцев превратилась в порок. В конце 1980-х они насчитывали уже почти полстолетия роста и процветания. Случайность ли это? «Вряд ли, - говорили они себе, - это результат нашего упорного труда, самодисциплины, одаренности к занятиям коммерцией, промышленностью и финансами». Как и в Америке через десять лет, четыре десятилетия успеха превратили японцев в расу гениев!

Мнения формируются на рынках. И ни за одно мнение человек не держится с таким упорством, как за хорошее мнение о самом себе. Как и в США через десять лет, японцы пришли к убеждению, что они не только самые лучшие бизнесмены и инвесторы (ведь только они сумели разглядеть истинную ценность японских акций, не так ли?), но они сочли себя и более высоким биологическим видом. Они стали называть себя «новым видом людей», shinjinrui .Новым в них было то, что они, вроде бы, обладали пониманием того, как устроен мир, тогда как предыдущие поколения были лишены этого знания.

В отличие от своих отцов и дедов, которые на такое никогда не отваживались, shinjinrui легко тратили и занимали деньги, как будто завтра перестало существовать. Они выкладывали 300 долл. за порцию виски в ночном клубе или 1000 долл. за сумочку от Lois Vuitton .Они высоко ценили лейблы дорогих дизайнеров как способ продемонстрировать свою принадлежность к новой расе: Япония стала самым большим в мире рынком для предметов роскоши, и вдоль улиц торгового района Ginza выстроились магазины Hermes , Gianfranco Ferr е, Yves Saint Laurent и других дорогих фирм. И на самом деле shinjin rui любили потреблять, отдавались этому процессу с такой полнотой, что даже себя превращали в публичное зрелище. Но откуда же брались деньги? К 1987 г. прибыль компаний уже начала падать. Заработная плата росла умеренными темпами. Что же случилось?

Откуда взялось это мнимое богатство? Как и в США через десять лет, уверенность японцев превратилась в порок. В конце 1980-х они насчитывали уже почти полстолетия роста и процветания. Случайность ли это? «Вряд ли, - говорили они себе, - это результат нашего упорного труда, самодисциплины, одаренности к занятиям коммерцией, промышленностью и финансами». Как и в Америке через десять лет, четыре десятилетия успеха превратили японцев в расу гениев!

Мнения формируются на рынках. И ни за одно мнение человек не держится с таким упорством, как за хорошее мнение о самом себе. Как и в США через десять лет, японцы пришли к убеждению, что они не только самые лучшие бизнесмены и инвесторы (ведь только они сумели разглядеть истинную ценность японских акций, не так ли?), но они сочли себя и более высоким биологическим видом. Они стали называть себя «новым видом людей», shinjinrui .Новым в них было то, что они, вроде бы, обладали пониманием того, как устроен мир, тогда как предыдущие поколения были лишены этого знания.

В отличие от своих отцов и дедов, которые на такое никогда не отваживались, shinjinrui легко тратили и занимали деньги, как будто завтра перестало существовать. Они выкладывали 300 долл. за порцию виски в ночном клубе или 1000 долл. за сумочку от Lois Vuitton .Они высоко ценили лейблы дорогих дизайнеров как способ продемонстрировать свою принадлежность к новой расе: Япония стала самым большим в мире рынком для предметов роскоши, и вдоль улиц торгового района Ginza выстроились магазины Hermes , Gianfranco Ferr е, Yves Saint Laurent и других дорогих фирм. И на самом деле shinjin rui любили потреблять, отдавались этому процессу с такой полнотой, что даже себя превращали в публичное зрелище. Но откуда же брались деньги? К 1987 г. прибыль компаний уже начала падать. Заработная плата росла умеренными темпами. Что же случилось?

Кутеж мирового класса в кредит

Владельцы акций и недвижимости, разумеется, наслаждались выгодами «богатства». Их доходы не увеличились, но, глядя на свои активы, они с удовлетворением отмечали их рост. Сокращение налогов также стимулировало увеличение расходов.

Но сильнейший толчок потребительской экономике Японии дал кредит. Экономисты в свое время не заметили, что японцы, известные несравненным умением сберегать, за годы бума стали чемпионами по жизни в кредит, так что задолженность выросла до 130% дохода. Как это всегда происходит с людьми, охваченными эйфорией финансовых пузырей, японцы пустились в разгул покупок в кредит. Число кредитных карточек на руках у населения утроилось. Японцы, обычно отличающиеся экономностью, вскоре оказались в долгах не хуже американцев. С 1985 по 1990 г. сумма банковских кредитов выросла на 724 млрд долл. За тот же период «небанковские» компании потребительского кредита увеличили выдачу займов на 700%.

Любой бухгалтер подтвердит вам, что на любой долг есть свой кредит. «На каждый бум есть свой спад», - добавим мы. И на каждый день безответственности есть свой судный день. В период созревания пузыря экономные японцы финансировали разгул мотовства: 95% кредитных средств было отечественного происхождения. Для остального мира весь этот период страна оставалась нетто-кредитором, и сумма ее зарубежных активов стабильно составляла 10% ВВП.

Все эти новые деньги и кредиты не могли не возыметь эффекта. На макроуровне ничто так не взбадривает экономику, как впрыскивание не заработанных денег. При нормальном развитии событий предприятия платят своим работникам, те оплачивают товары и услуги, и все деньги, за вычетом сбережений, возвращаются к предпринимателям. Таким образом, доходы от продаж расходуются на оплату труда. Но когда трудящиеся начинают тратить сбережения или кредиты, в кассы корпораций деньги сыплются, будто с небес. Поскольку для получения этих денег компаниям не приходится выплачивать дополнительную заработную плату, то - с макроэкономической точки зрения - большая часть этих новых поступлений ложится в прибыль. Производители внезапно обнаруживают, что их продажи и прибыль возросли, и воспринимают рост спроса как сигнал для расширения производства. Поэтому они строят новые заводы, нанимают новых работников и предлагают рынку новую продукцию. Но созданный кредитом новый спрос не может быть продолжительным. Люди берут в долг, но его придется отдавать - рано или поздно, так или иначе.

Например, если человек взял в долг миллион долларов, он сможет много чего купить. Его уровень жизни немедленно возрастет. Его увеличенные расходы могут внушить торговцам и промышленникам мысль, что нужно позаботиться о дополнительных товарах. Они тоже могут взять кредит, чтобы выгодно использовать неожиданно возникшие новые возможности. Рано или поздно окажется, что человек не может взять в долг еще один миллион долларов. Его даже попросят вернуть первый миллион. С этого момента все начинает рушиться. Человек не только больше не может тратить деньги, так как он уже привык, но теперь ему приходится урезать свои траты ниже исходного уровня, чтобы вернуть долг. Торговцы и производители, взявшие кредиты для удовлетворения нового спроса, обнаруживают, что их сбыт не только перестал расти, но упал ниже, чем до расширения бизнеса. Вся эта история может растянуться на десятилетия, но итог всегда один.

Но сильнейший толчок потребительской экономике Японии дал кредит. Экономисты в свое время не заметили, что японцы, известные несравненным умением сберегать, за годы бума стали чемпионами по жизни в кредит, так что задолженность выросла до 130% дохода. Как это всегда происходит с людьми, охваченными эйфорией финансовых пузырей, японцы пустились в разгул покупок в кредит. Число кредитных карточек на руках у населения утроилось. Японцы, обычно отличающиеся экономностью, вскоре оказались в долгах не хуже американцев. С 1985 по 1990 г. сумма банковских кредитов выросла на 724 млрд долл. За тот же период «небанковские» компании потребительского кредита увеличили выдачу займов на 700%.

Любой бухгалтер подтвердит вам, что на любой долг есть свой кредит. «На каждый бум есть свой спад», - добавим мы. И на каждый день безответственности есть свой судный день. В период созревания пузыря экономные японцы финансировали разгул мотовства: 95% кредитных средств было отечественного происхождения. Для остального мира весь этот период страна оставалась нетто-кредитором, и сумма ее зарубежных активов стабильно составляла 10% ВВП.

Все эти новые деньги и кредиты не могли не возыметь эффекта. На макроуровне ничто так не взбадривает экономику, как впрыскивание не заработанных денег. При нормальном развитии событий предприятия платят своим работникам, те оплачивают товары и услуги, и все деньги, за вычетом сбережений, возвращаются к предпринимателям. Таким образом, доходы от продаж расходуются на оплату труда. Но когда трудящиеся начинают тратить сбережения или кредиты, в кассы корпораций деньги сыплются, будто с небес. Поскольку для получения этих денег компаниям не приходится выплачивать дополнительную заработную плату, то - с макроэкономической точки зрения - большая часть этих новых поступлений ложится в прибыль. Производители внезапно обнаруживают, что их продажи и прибыль возросли, и воспринимают рост спроса как сигнал для расширения производства. Поэтому они строят новые заводы, нанимают новых работников и предлагают рынку новую продукцию. Но созданный кредитом новый спрос не может быть продолжительным. Люди берут в долг, но его придется отдавать - рано или поздно, так или иначе.

Например, если человек взял в долг миллион долларов, он сможет много чего купить. Его уровень жизни немедленно возрастет. Его увеличенные расходы могут внушить торговцам и промышленникам мысль, что нужно позаботиться о дополнительных товарах. Они тоже могут взять кредит, чтобы выгодно использовать неожиданно возникшие новые возможности. Рано или поздно окажется, что человек не может взять в долг еще один миллион долларов. Его даже попросят вернуть первый миллион. С этого момента все начинает рушиться. Человек не только больше не может тратить деньги, так как он уже привык, но теперь ему приходится урезать свои траты ниже исходного уровня, чтобы вернуть долг. Торговцы и производители, взявшие кредиты для удовлетворения нового спроса, обнаруживают, что их сбыт не только перестал расти, но упал ниже, чем до расширения бизнеса. Вся эта история может растянуться на десятилетия, но итог всегда один.

Проедатели сбережений, должники и прочие недовольные

Тот же эффект имеет место при расходовании сбережений на потребление. На макроэкономическом уровне «проедание сбережений» возникает само по себе и дает поразительно приятные результаты. Но проблема с проеданием сбережений в том, что оно не может длиться долго. Сбережения довольно скоро заканчиваются. После этого, нравится вам это или нет, приходится опять экономить и копить. Добродетель растрачивания больше, чем человек может себе позволить, превращается в порок бережливости: предприятиям по-прежнему приходится платить заработную плату, но объем продаж недостаточен.

Решающий момент, и порой безо всяких видимых причин, настает, когда должники и моты признают, что так дальше продолжаться не может. Уверенность, которая помогала им так беззаботно брать в долг и тратить, начинает слабеть. Вначале возникает беспокойство: а вдруг их расчеты не оправдаются? Они говорят себе: а что если, вопреки прогнозам, акции перестанут расти? Возникает тревога: а что если перестанут расти цены на недвижимость, а вдруг они, не дай бог, упадут? Люди начинают колебаться: «Может, стоит подождать с покупкой нового автомобиля… или более просторной квартиры?» Результатом этих колебаний становится снижение продаж, которое порождает тревогу и расстройство во всей системе. Компании нанимают меньше работников. Расходы на сверхурочные сокращаются. Проекты расширения производства вначале откладываются, а потом и вовсе отвергаются. Прибыли падают. Инвесторы отшатываются. Когда начинается падение продаж и капитализации активов, инвесторы начинают избавляться от акций и недвижимости по все более низким ценам. Воцаряется совсем иная атмосфера. Безграничная уверенность уступает место духу покорности, безысходности и даже паники. Наступает время платить по счетам.

В нижней точке цикла последствия сжатия кредита столь же мучительны, сколь приятны бывают удовольствия фазы подъема. Прежде доходы росли без соответствующего увеличения расходов на заработную плату, теперь доходы падают без компенсирующего роста сбережений. Обычно в ходе рецессий компании сокращают расходы на заработную плату. Потребителям, тем же работникам, приходится снижать траты. Продажи падают, но корпорациям хотя бы удалось для сохранения прибыльности уменьшить издержки. Но когда потребители начинают экономить и откладывать деньги или выплачивать долги, продажи и прибыль находятся в жалком состоянии. При том же самом доходе (или, с точки зрения предпринимателя, при тех же издержках на заработную плату) потребители тратят меньше денег. Результаты оказываются ужасными и могут стать лишь еще хуже, когда компании - для сохранения прибыльности - отвечают на падение продаж сокращением заработной платы. Вот тогда у потребителей и в самом деле оказывается меньше денег, и они еще в большей степени снижают свои расходы.

Третий закон Ньютона приложим не только к физике, но и к экономике. Каждое действие производит равное по силе противодействие. Пузырь, созданный ростом долгов и расходов, схлопывается и превращается в антипузырь усиленных сбережений, банкротств и списания безнадежных долгов. Именно это и произошло в Японии в январе 1990 г. после схлопывания пузыря.

Решающий момент, и порой безо всяких видимых причин, настает, когда должники и моты признают, что так дальше продолжаться не может. Уверенность, которая помогала им так беззаботно брать в долг и тратить, начинает слабеть. Вначале возникает беспокойство: а вдруг их расчеты не оправдаются? Они говорят себе: а что если, вопреки прогнозам, акции перестанут расти? Возникает тревога: а что если перестанут расти цены на недвижимость, а вдруг они, не дай бог, упадут? Люди начинают колебаться: «Может, стоит подождать с покупкой нового автомобиля… или более просторной квартиры?» Результатом этих колебаний становится снижение продаж, которое порождает тревогу и расстройство во всей системе. Компании нанимают меньше работников. Расходы на сверхурочные сокращаются. Проекты расширения производства вначале откладываются, а потом и вовсе отвергаются. Прибыли падают. Инвесторы отшатываются. Когда начинается падение продаж и капитализации активов, инвесторы начинают избавляться от акций и недвижимости по все более низким ценам. Воцаряется совсем иная атмосфера. Безграничная уверенность уступает место духу покорности, безысходности и даже паники. Наступает время платить по счетам.

В нижней точке цикла последствия сжатия кредита столь же мучительны, сколь приятны бывают удовольствия фазы подъема. Прежде доходы росли без соответствующего увеличения расходов на заработную плату, теперь доходы падают без компенсирующего роста сбережений. Обычно в ходе рецессий компании сокращают расходы на заработную плату. Потребителям, тем же работникам, приходится снижать траты. Продажи падают, но корпорациям хотя бы удалось для сохранения прибыльности уменьшить издержки. Но когда потребители начинают экономить и откладывать деньги или выплачивать долги, продажи и прибыль находятся в жалком состоянии. При том же самом доходе (или, с точки зрения предпринимателя, при тех же издержках на заработную плату) потребители тратят меньше денег. Результаты оказываются ужасными и могут стать лишь еще хуже, когда компании - для сохранения прибыльности - отвечают на падение продаж сокращением заработной платы. Вот тогда у потребителей и в самом деле оказывается меньше денег, и они еще в большей степени снижают свои расходы.

Третий закон Ньютона приложим не только к физике, но и к экономике. Каждое действие производит равное по силе противодействие. Пузырь, созданный ростом долгов и расходов, схлопывается и превращается в антипузырь усиленных сбережений, банкротств и списания безнадежных долгов. Именно это и произошло в Японии в январе 1990 г. после схлопывания пузыря.

Крах экономического миража

Обеспокоенный ростом цен на недвижимость, Банк Японии решил вмешаться. В конце мая 1989 г., впервые за девять лет, учетная ставка была увеличена с 2,5 до 3,25%. С января по июнь этого года процент по краткосрочным кредитам вырос на целый процентный пункт, что, вполне возможно, было также результатом ужесточения условий операций Банка Японии на открытом рынке.

11 октября 1989 г. учетная ставка поднялась до 3,75%, а ставка по краткосрочным кредитам продолжала расти и к концу года составила 6,25%, т.е. всего на 0,25% отличалась от ставки, существовавшей в США через десять лет как раз перед началом бума.

29 декабря 1989 г. индекс Nikkei Dow достиг пикового значения - 38 915 пунктов. За следующий 21 месяц он упал на 38,5%. Но все это время цены на недвижимость, регистрируемые Японским институтом недвижимости, продолжали расти. Лишь через два года, в 1991 г., цены на недвижимость достигли максимума - на 15% выше, чем в конце 1989 г. Но в некоторых районах рост цен был намного сильнее: в префектуре Тиба, например, цены на недвижимость выросли более чем на 90%.

Для сравнения: американский фондовый рынок достиг пика почти десять лет спустя - 31 декабря 1999 г. За следующие 33 месяца индекс S amp; P 500 упал на 45%, т.е. сильнее, чем в Японии. За тот же самый период цены на жилые дома в США выросли почти так же, как в Японии. Согласно индексу ипотечной ассоциации Fannie May ,цены выросли - вот поразительно - на те же 15%.

По всем экономическим и финансовым показателям за 1989 г., положение Японии накануне падения фондовой биржи было очень хорошим. Инфляция была незначительной: индекс потребительских цен увеличивался на 3% в год (как и в Америке через десять лет). Безработица оставалась рекордно низкой. По всем внешним признакам дела обстояли лучше некуда: Япония сумела добиться немыслимого, по мнению большинства экономистов, результата - полная занятость при низкой инфляции, высокие темпы роста, значительный рост цен на акции и недвижимость и при всем при этом большой профицит торгового баланса. Кто мог усомниться, что японцы благословенны больше всех других народов? Или что они самые толковые?

11 октября 1989 г. учетная ставка поднялась до 3,75%, а ставка по краткосрочным кредитам продолжала расти и к концу года составила 6,25%, т.е. всего на 0,25% отличалась от ставки, существовавшей в США через десять лет как раз перед началом бума.

29 декабря 1989 г. индекс Nikkei Dow достиг пикового значения - 38 915 пунктов. За следующий 21 месяц он упал на 38,5%. Но все это время цены на недвижимость, регистрируемые Японским институтом недвижимости, продолжали расти. Лишь через два года, в 1991 г., цены на недвижимость достигли максимума - на 15% выше, чем в конце 1989 г. Но в некоторых районах рост цен был намного сильнее: в префектуре Тиба, например, цены на недвижимость выросли более чем на 90%.

Для сравнения: американский фондовый рынок достиг пика почти десять лет спустя - 31 декабря 1999 г. За следующие 33 месяца индекс S amp; P 500 упал на 45%, т.е. сильнее, чем в Японии. За тот же самый период цены на жилые дома в США выросли почти так же, как в Японии. Согласно индексу ипотечной ассоциации Fannie May ,цены выросли - вот поразительно - на те же 15%.

По всем экономическим и финансовым показателям за 1989 г., положение Японии накануне падения фондовой биржи было очень хорошим. Инфляция была незначительной: индекс потребительских цен увеличивался на 3% в год (как и в Америке через десять лет). Безработица оставалась рекордно низкой. По всем внешним признакам дела обстояли лучше некуда: Япония сумела добиться немыслимого, по мнению большинства экономистов, результата - полная занятость при низкой инфляции, высокие темпы роста, значительный рост цен на акции и недвижимость и при всем при этом большой профицит торгового баланса. Кто мог усомниться, что японцы благословенны больше всех других народов? Или что они самые толковые?

Ставки растут, акции падают, а долги не возвращаются

В конце января 1990 г. индекс

Nikkei

225за три дня упал на 5%. Инвесторы проигнорировали это. В феврале индекс упал за три дня еще на 4,3%. Финансовые издания опять оставили это практически без внимания. Вяло отмечалось лишь, что курс акций падает «безо всяких видимых причин».

А тем временем процентные ставки росли. Доходность долгосрочных государственных облигаций поднялась до 7,3%. Коммерческие банки повысили процент для первоклассных заемщиков до 6,25%. 20 марта 1990 г. Банк Японии, все еще пытавшийся выпустить воздух из пузыря, поднял учетную ставку до 5%. Курс акций продолжал падать.

Вторжение Ирака в Кувейт 2 августа 1990 г. вызвало напряжение на мировых рынках. В ожидании роста цен на нефть индекс Nikkei 225за один день упал на 11%. Банк Японии в очередной раз повысил учетную ставку - до 6%. Акции по-прежнему падали.

Цены на землю также начали слабеть. Хотя общее повышение цен на недвижимость продолжалось, в середине 1990 г. началось падение цен на земельные участки в самых дорогих городских районах. В 1990 г. стоимость недвижимости в шести крупнейших городах Японии сравнялась с величиной ее ВВП. К концу 1993 г. цены упали в 2 раза, т.е. стали меньше на половину ВВП. Банковское кредитование, расширявшееся в фазе бума и раздувания пузыря, поддерживалось ростом цен на недвижимость. Следующая фаза была очевидна и неизбежна - займы на триллионы иен перестали возвращаться.

А тем временем процентные ставки росли. Доходность долгосрочных государственных облигаций поднялась до 7,3%. Коммерческие банки повысили процент для первоклассных заемщиков до 6,25%. 20 марта 1990 г. Банк Японии, все еще пытавшийся выпустить воздух из пузыря, поднял учетную ставку до 5%. Курс акций продолжал падать.

Вторжение Ирака в Кувейт 2 августа 1990 г. вызвало напряжение на мировых рынках. В ожидании роста цен на нефть индекс Nikkei 225за один день упал на 11%. Банк Японии в очередной раз повысил учетную ставку - до 6%. Акции по-прежнему падали.

Цены на землю также начали слабеть. Хотя общее повышение цен на недвижимость продолжалось, в середине 1990 г. началось падение цен на земельные участки в самых дорогих городских районах. В 1990 г. стоимость недвижимости в шести крупнейших городах Японии сравнялась с величиной ее ВВП. К концу 1993 г. цены упали в 2 раза, т.е. стали меньше на половину ВВП. Банковское кредитование, расширявшееся в фазе бума и раздувания пузыря, поддерживалось ростом цен на недвижимость. Следующая фаза была очевидна и неизбежна - займы на триллионы иен перестали возвращаться.

Потерянное десятилетие

В следующие десять лет рост был крайне медленным или даже отрицательным. Прометеев огонь в глазах японцев угас. Компьютеры и Интернет - два родственных изобретения, которые, по словам Пола О'Нила, министра финансов США, резко повысили производительность экономики и открыли американцам новую «золотую эпоху процветания» - японцев ничем подобным не одарили.

Сжималась не только экономика Японии, но и ее население. Кроме того, население старело: в Японии доля населения старше 65 лет больше, чем в любой другой крупной стране. Одной из причин этого было снижение рождаемости ниже уровня 2,08 на одну женщину, т.е. ниже уровня воспроизводства населения. Средняя японка рожает за свою жизнь 1,34 ребенка. Поэтому население Японии одно из самых старых в мире - каждому пятому японцу больше 65 лет.

Но летом 1992 г., через 30 месяцев после начала экономического кризиса, вряд ли хоть кто-то верил, что вызывавшая зависть японская экономика попала в серьезный переплет.

В номере от 11 июля 1992 г. журнал Economist опубликовал обзор: «Как Япония переживет спад» { How Japan Will Survive Its Fall ).Отметив рост потребительских расходов на 3,3% за I квартал 1992 г., в обзоре был сделан вывод: «Не следует путать спад в Японии с рецессией в западном стиле. Вот почему Японию ждет новое оживление» (рис. 4.2).

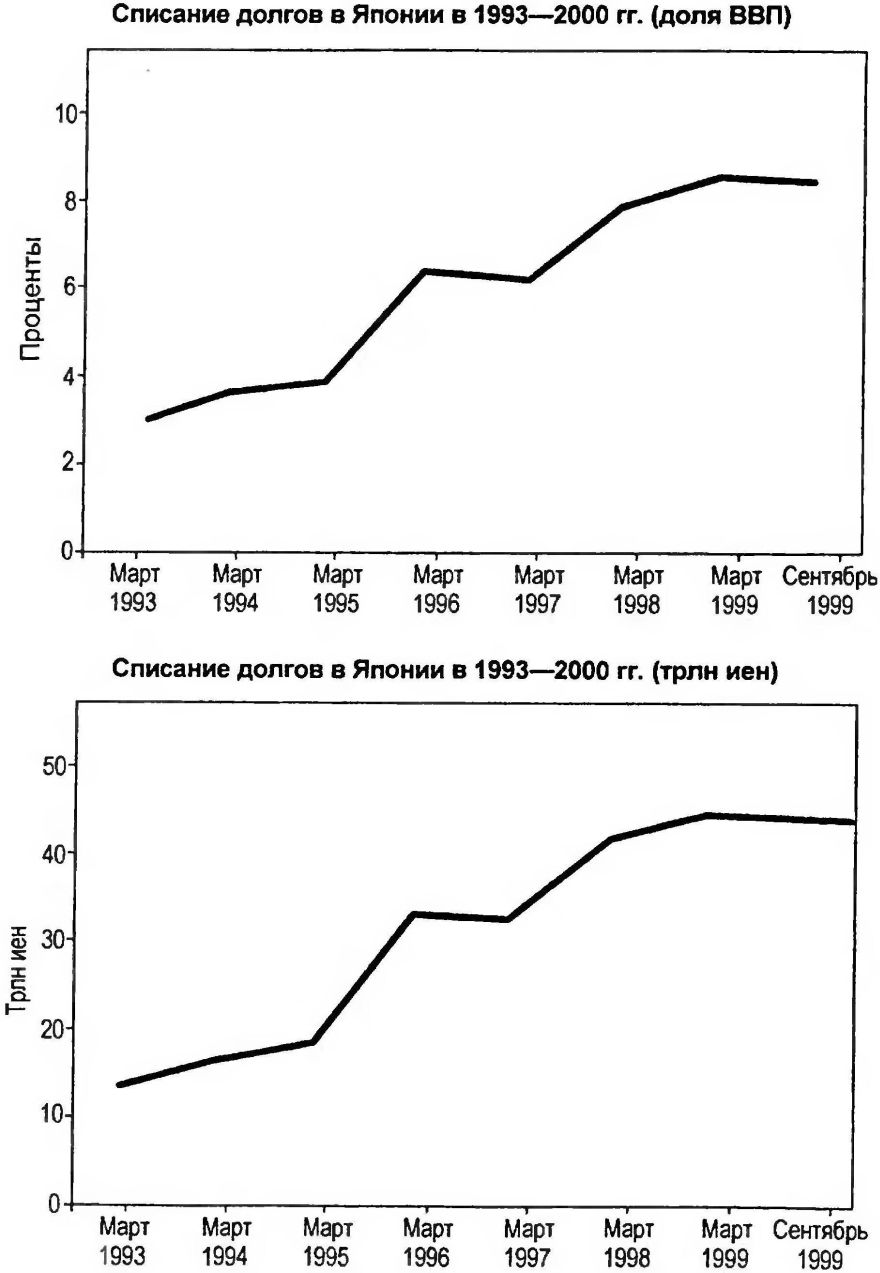

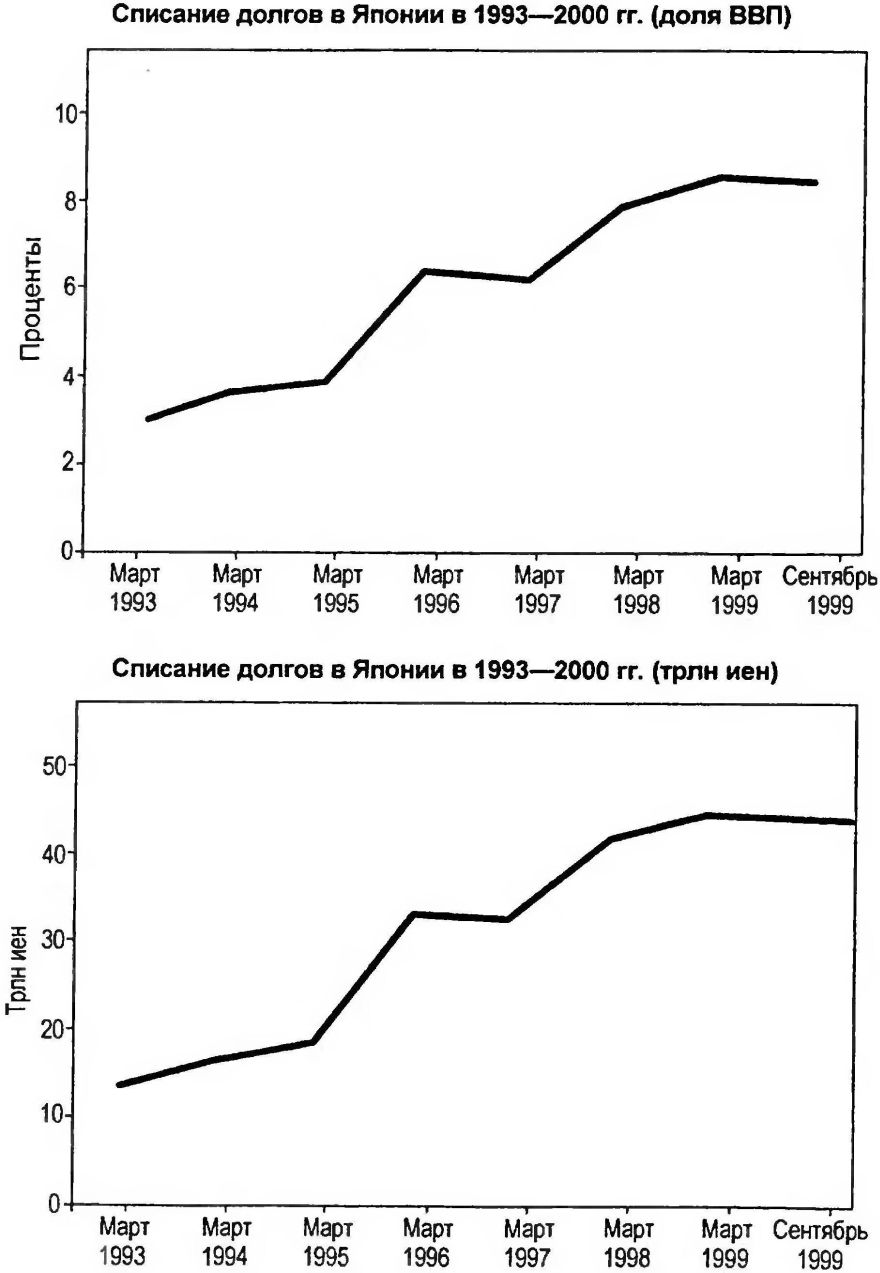

Рис. 4.2. Потерянное десятилетие.Вместо того, чтобы, как в прежние кризисы, пройти через быстрый и эффектный крах, японская экономика в 1990-е годы продолжала мучительно медленно избавляться от безнадежных долгов.

Рис. 4.2. Потерянное десятилетие.Вместо того, чтобы, как в прежние кризисы, пройти через быстрый и эффектный крах, японская экономика в 1990-е годы продолжала мучительно медленно избавляться от безнадежных долгов.

«Большая часть потерь от экономического спада легла па финансовый сектор и на владельцев недвижимости. Высокая занятость поддерживает уверенность потребителей, - объяснил Economist . -Много говорят о падении… производственных инвестиций. Но почти втрое большие потребительские расходы выросли в первом квартале этого года на 3,3%… Япония сможет избежать глубокого спада главным образом потому, что ее фискальная и денежная политика разумнее, чем в любой другой индустриальной стране. Это дает правительству больше средств для отражения глубокого спада».

Сжималась не только экономика Японии, но и ее население. Кроме того, население старело: в Японии доля населения старше 65 лет больше, чем в любой другой крупной стране. Одной из причин этого было снижение рождаемости ниже уровня 2,08 на одну женщину, т.е. ниже уровня воспроизводства населения. Средняя японка рожает за свою жизнь 1,34 ребенка. Поэтому население Японии одно из самых старых в мире - каждому пятому японцу больше 65 лет.

Но летом 1992 г., через 30 месяцев после начала экономического кризиса, вряд ли хоть кто-то верил, что вызывавшая зависть японская экономика попала в серьезный переплет.

В номере от 11 июля 1992 г. журнал Economist опубликовал обзор: «Как Япония переживет спад» { How Japan Will Survive Its Fall ).Отметив рост потребительских расходов на 3,3% за I квартал 1992 г., в обзоре был сделан вывод: «Не следует путать спад в Японии с рецессией в западном стиле. Вот почему Японию ждет новое оживление» (рис. 4.2).

«Большая часть потерь от экономического спада легла па финансовый сектор и на владельцев недвижимости. Высокая занятость поддерживает уверенность потребителей, - объяснил Economist . -Много говорят о падении… производственных инвестиций. Но почти втрое большие потребительские расходы выросли в первом квартале этого года на 3,3%… Япония сможет избежать глубокого спада главным образом потому, что ее фискальная и денежная политика разумнее, чем в любой другой индустриальной стране. Это дает правительству больше средств для отражения глубокого спада».

«Богатство ускользает от нас»

Economist

ошибся практически во всем. Японская экономика не дождалась оживления. Высокая занятость недолго поддерживала уверенность потребителей: потребительские расходы упали. А считавшаяся разумной и выверенной фискальная и денежная политика оказалась совершенно неадекватной.

1 июля 1991 г. Банк Японии сделал то, что делает любой центральный банк во время спада, - ослабил кредитно-денежную политику. Учетная ставка была снижена с 6 до 5,5%. Это было лишь начало серии снижения процентной ставки, повторенное в январе 2001 г. в Соединенных Штатах. К сентябрю 1993 г. учетная ставка упала до 1,75%, самого низкого уровня в истории банка. Однако рецессия продолжалась до конца 1993 г., и это оказался не предел понижения: в апреле 1995 г. Япония еще раз снизила учетную ставку на целый процентный пункт, доведя ее значение, по словам Financial Times ,«практически до нуля».

Более того, номинальные темпы экономического роста, которые в период раздувания пузыря составляли около 7%, в начале 1990-х годов застыли на нуле. Прибыль в промышленности упала почти на 25% в 1991 г. и еще на 32% в 1992 г. Количество банкротств выросло, особенно в сфере финансов и недвижимости.

Банки, столь охотно раздававшие ссуды в период роста цен па недвижимость, неожиданно обнаружили, что кредитовать почти некого. Рейтинги банков упали. Резервы на списание кредитов выросли. В 1993 г. банки списали безнадежных долгов на 4,3 трлн иен, а в 1994 г. - на 5,7 трлн иен. Но до полного избавления от безнадежных долгов было еще далеко. Самый сильный удар японским банкам предстояло получить через десять лет. 22 января 2003 г. крупнейший японский банк Mizuho Holding объявил о 1950 млрд иен убытков и о 2000 млрд иен безнадежных долгов.

До 1994 г. в Японии продолжался рост потребительских цен. Много говорили о том, что кризис удастся преодолеть благодаря сохранению высокого уровня потребительских расходов, а также фискальной и кредитно-денежной политике правительства. Но в середине 1994 г. - ровно через четыре с половиной года после начала спада - потребительские цены начали падать. Впервые со времен Великой де прессии экономика развитой страны переживала дефляцию потребительских цен.

С падением цен Япония вошла в редкую и тревожную фазу своей финансовой истории. После Второй мировой войны в мире не происходило ничего подобного, а потому и лекарств от этого не было. «Богатство ускользает от нас» 48, - заявил в интервью журналу Time бывший заместитель министра финансов Эйсукэ Сакакибара осенью 2002 г., через десять лет после начала кризиса. Почему цены начали падать? Потому что потребители перестали покупать, объяснили экономисты. Почему же они перестали покупать? А потому что цены начали падать.

По всему архипелагу потребители сокращали расходы (если им вообще было еще что расходовать), банки отказывали предприятиям в кредитах, а предприятия снижали заработную плату и увольняли работников. Японцы начали делать покупки в магазинах подержанных товаров. Сообщали, что жители фешенебельных районов подбирают выброшенную на свалки мебель. Банки были настолько перегружены безнадежными долгами, что не имели ни желания, ни денег, чтобы помогать в раскрутке новых предпринимательских идей.

Центральный банк Японии и правительство пытались решить проблему привычными методами - печатали деньги и удешевляли кредит. Мало того, что центральный банк уменьшил учетную ставку почти до нуля и сильно понизил ссудный процент, но еще и государство начало программу общественных работ, ставшую мечтой производителей бетона во всем мире.

Алекс Керр оплакивает разрушение в своей книге «Псы и демоны: взлет и падение современной Японии» ( Dogs and Demons : The Rise and Fall of Modern Japan ) 49:

1 июля 1991 г. Банк Японии сделал то, что делает любой центральный банк во время спада, - ослабил кредитно-денежную политику. Учетная ставка была снижена с 6 до 5,5%. Это было лишь начало серии снижения процентной ставки, повторенное в январе 2001 г. в Соединенных Штатах. К сентябрю 1993 г. учетная ставка упала до 1,75%, самого низкого уровня в истории банка. Однако рецессия продолжалась до конца 1993 г., и это оказался не предел понижения: в апреле 1995 г. Япония еще раз снизила учетную ставку на целый процентный пункт, доведя ее значение, по словам Financial Times ,«практически до нуля».

Более того, номинальные темпы экономического роста, которые в период раздувания пузыря составляли около 7%, в начале 1990-х годов застыли на нуле. Прибыль в промышленности упала почти на 25% в 1991 г. и еще на 32% в 1992 г. Количество банкротств выросло, особенно в сфере финансов и недвижимости.

Банки, столь охотно раздававшие ссуды в период роста цен па недвижимость, неожиданно обнаружили, что кредитовать почти некого. Рейтинги банков упали. Резервы на списание кредитов выросли. В 1993 г. банки списали безнадежных долгов на 4,3 трлн иен, а в 1994 г. - на 5,7 трлн иен. Но до полного избавления от безнадежных долгов было еще далеко. Самый сильный удар японским банкам предстояло получить через десять лет. 22 января 2003 г. крупнейший японский банк Mizuho Holding объявил о 1950 млрд иен убытков и о 2000 млрд иен безнадежных долгов.

До 1994 г. в Японии продолжался рост потребительских цен. Много говорили о том, что кризис удастся преодолеть благодаря сохранению высокого уровня потребительских расходов, а также фискальной и кредитно-денежной политике правительства. Но в середине 1994 г. - ровно через четыре с половиной года после начала спада - потребительские цены начали падать. Впервые со времен Великой де прессии экономика развитой страны переживала дефляцию потребительских цен.

С падением цен Япония вошла в редкую и тревожную фазу своей финансовой истории. После Второй мировой войны в мире не происходило ничего подобного, а потому и лекарств от этого не было. «Богатство ускользает от нас» 48, - заявил в интервью журналу Time бывший заместитель министра финансов Эйсукэ Сакакибара осенью 2002 г., через десять лет после начала кризиса. Почему цены начали падать? Потому что потребители перестали покупать, объяснили экономисты. Почему же они перестали покупать? А потому что цены начали падать.

По всему архипелагу потребители сокращали расходы (если им вообще было еще что расходовать), банки отказывали предприятиям в кредитах, а предприятия снижали заработную плату и увольняли работников. Японцы начали делать покупки в магазинах подержанных товаров. Сообщали, что жители фешенебельных районов подбирают выброшенную на свалки мебель. Банки были настолько перегружены безнадежными долгами, что не имели ни желания, ни денег, чтобы помогать в раскрутке новых предпринимательских идей.

Центральный банк Японии и правительство пытались решить проблему привычными методами - печатали деньги и удешевляли кредит. Мало того, что центральный банк уменьшил учетную ставку почти до нуля и сильно понизил ссудный процент, но еще и государство начало программу общественных работ, ставшую мечтой производителей бетона во всем мире.

Алекс Керр оплакивает разрушение в своей книге «Псы и демоны: взлет и падение современной Японии» ( Dogs and Demons : The Rise and Fall of Modern Japan ) 49:

Можно считать доказанным, что Япония превратилась в самую безобразную страну мира. Это утверждение может показаться поразительным и даже нелепым читателям, знакомым с: Японией по туристическим брошюрам, живописующим храмы Киото и гору Фудзи. Реальное положение дел знают те, кому выпала возможность здесь жить или путешествовать: исконные леса сведены, а вместо них насажены промышленные кедровники; реки запружены, а морские берега укреплены бетоном; холмы срыты, потому что нужен был гравий для строительства плотин и портов; горы покрыты сетью губительных для природы и ненужных дорог; сельская местность утопает в море промышленных отходов.