Страница:

Были созданы новые кредитные инструменты, такие, как продажа в кредит, так что все больше и больше людей могли участвовать в процветании. Джон Рэскоб, директор

General

Motors

и председатель демократической партии, писал: «Каждый должен быть богатым»

65.

В 1929 г., как и в 1999 г., многие верили, что новые технологии - радио, телефон, автомобиль, электрическая техника - открывают новую эру богатства.

Федеральный резерв, снизивший процентную ставку, чтобы помочь Англии, был напуган чрезмерным разбуханием кредита и «иррациональной эйфорией» фондового рынка. В 1925 г. учетная ставка, которую коммерческие банки платили за деньги, предоставляемые Федеральным резервом, составляла всего 3%. К 1928 г. ее в несколько приемов повысили до 5%. Но мания продолжалась. Наконец, в августе 1929 г., Федеральный резерв поднял ставку до 6%, и пузырь лопнул (рис. 5.1).

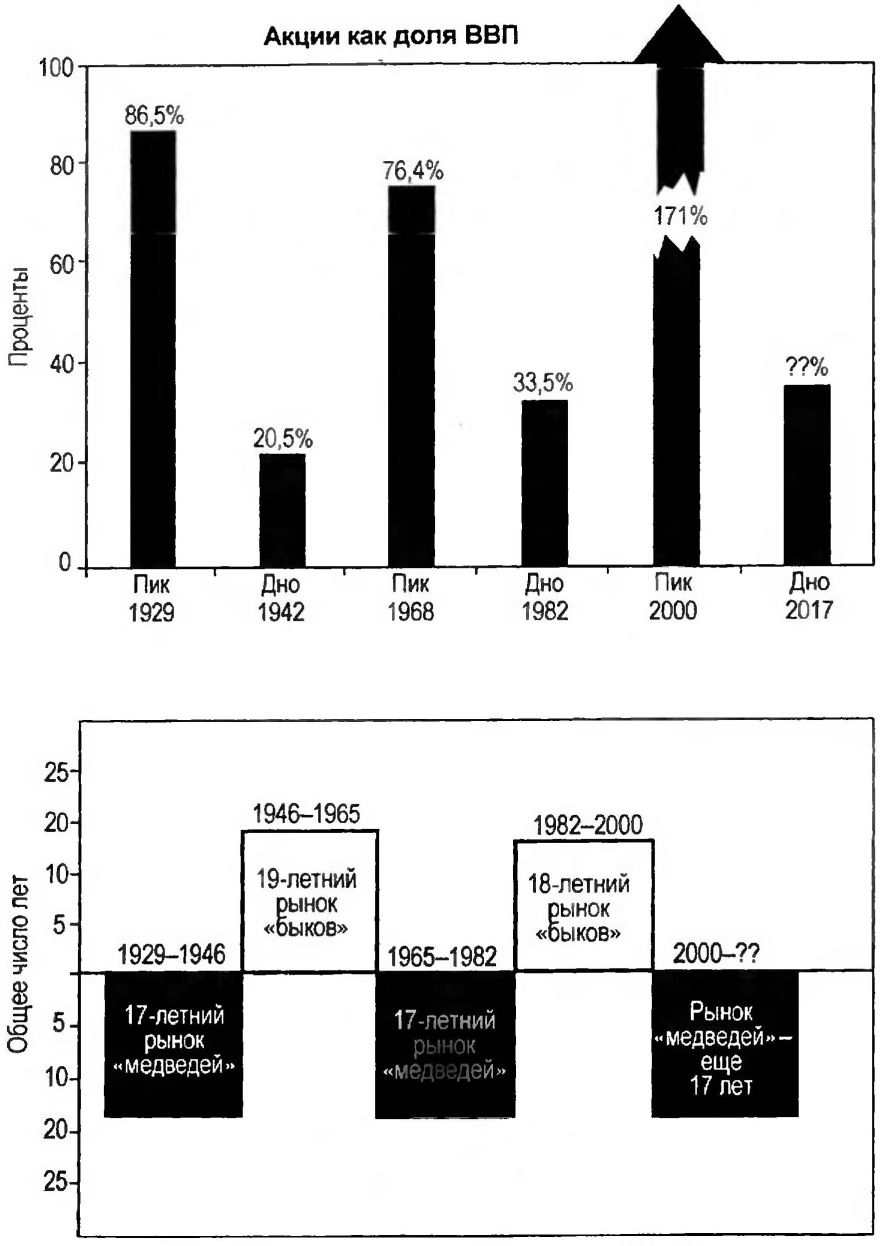

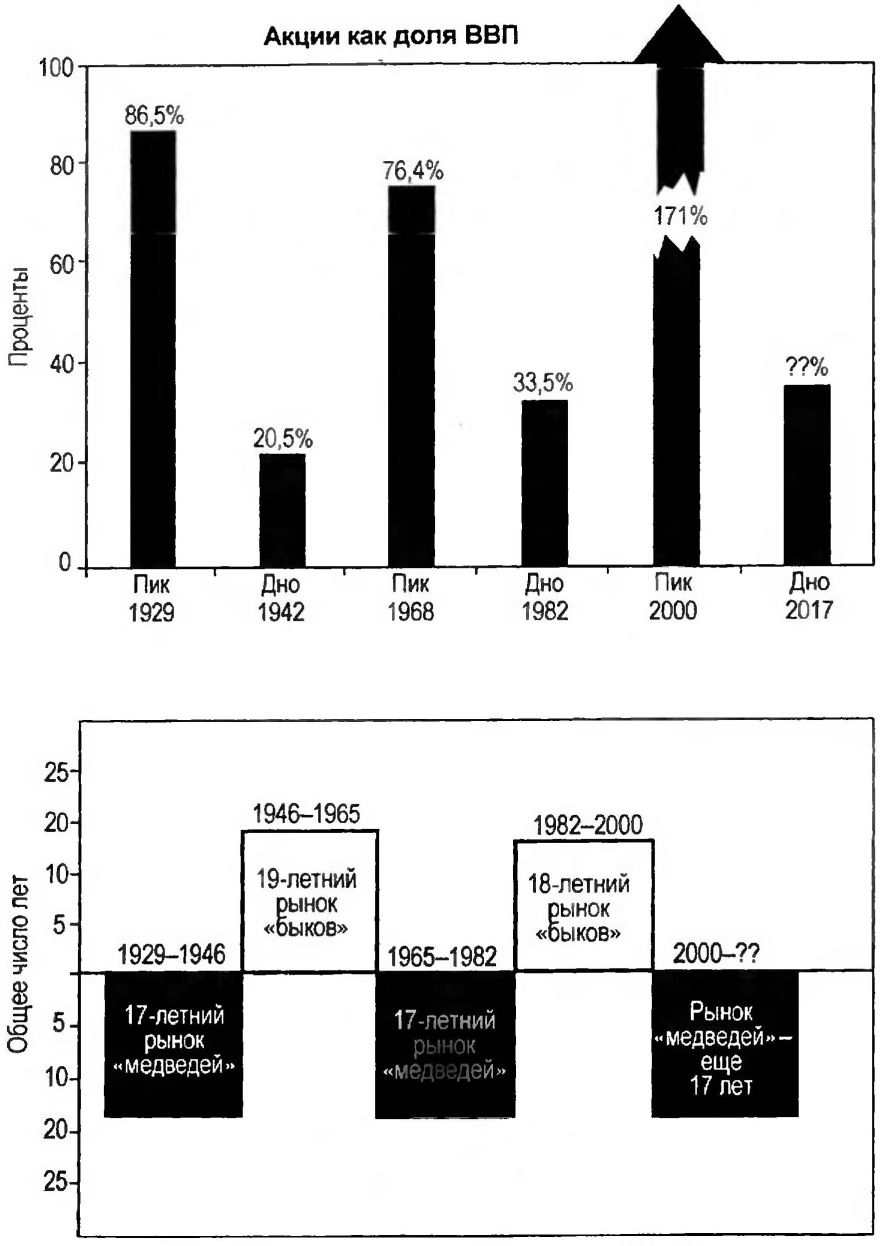

Рис. 5.1. Большие рынки «медведей» - длятся долго… и обходятся недешево.Акции теряют привлекательность для инвесторов на следующие лет десять или больше (см. вверху). Японские акции через 17 лет вернулись к уровню 1984 г. Если в США все будет, как в Японии, можно ожидать, что акции вернутся к отметке индекса Dow ниже 4000 к 2017 г., как раз когда самое многочисленное поколение будет сильнее всего нуждаться в деньгах (внизу).

Рис. 5.1. Большие рынки «медведей» - длятся долго… и обходятся недешево.Акции теряют привлекательность для инвесторов на следующие лет десять или больше (см. вверху). Японские акции через 17 лет вернулись к уровню 1984 г. Если в США все будет, как в Японии, можно ожидать, что акции вернутся к отметке индекса Dow ниже 4000 к 2017 г., как раз когда самое многочисленное поколение будет сильнее всего нуждаться в деньгах (внизу).

Когда начался спад, всю вину возложили на повышение учетной ставки. Но реальная доходность заемных средств была настолько велика, что вряд ли это повышение учетного процента имело хоть какой-то эффект. Если за три месяца II квартала 1929 г. на фондовом рынке можно было получить 25% прибыли, увеличение цены денег на 1% не могло ничему помешать. В США широким потоком лились деньги из Европы, чтобы воспользоваться ростом курса акций. Повышение ставки на 1 процентный пункт не могло изменить баланс и снизить привлекательность американского рынка.

Но потом в один миг баланс превратился из положительного в отрицательный. Акции рухнули. Компании разорялись. Цены падали. К 1931 г. оптовые цены были на 24% ниже, чем в 1929 г., а вскоре они упали еще на 10%. К 1931 г. 15% занятых потеряло работу, а через два года число безработных выросло до 25%. Разорилось более 10 ООО банков. Тогда банки были чем-то вроде нынешних взаимных фондов или портфелей акций. Страхования вкладов не существовало. Потери были реальными. Богатство просто исчезло.

Напуганные ненадежностью банков и утратившие доверие к акциям люди бросились за золотом. Кладовые банков пустели. Люди предпочитали хранить наличные или золото у себя дома. Для финансовой системы, зависящей от состояния банков и их готовности предоставлять кредиты, это стало проблемой. Люди изымали деньги из банков, те разорялись, и это усиливало недоверие вкладчиков к банкам.

Разорение банков стало настолько острой проблемой, что президент Гувер попытался уговорить людей не изымать вклады. Он послал опытного оратора полковника Фрэнка Нокса в поездку по стране, чтобы тот объяснил публике пагубность тезаврирования наличных и золота 66.

По мере разорения банков денежная масса сжималась. В результате ценность денег повышалась (цены падали). В США еще действовал золотой стандарт, поэтому цена золота соответственно выросла. Но вскоре новаторски настроенные экономисты во главе с британцем Джоном Мейнардом Кейнсом сочли, что для приведения экономики в движение нужно увеличить количество денег и кредита. Казалось, что этомумешает золото.

Инвесторы, напуганные перспективой девальвации доллара (по отношению к золоту), начали уводить капиталы за границу или превращать их в золото. В феврале 1933 г. случился набег на американское золото - 160 млн долл. покинуло подвалы Казначейства. Еще 160 млн долл. были изъяты в первые четыре дня марта. Коммерческие банки также теряли золото: в первые 10 дней февраля инвесторы сняли со счетов более 80 млн долл., а за первые четыре дня марта - еще 200 млн долл.

Одним из инвесторов был Артур Дьюинг, профессор Гарвардской школы бизнеса. Он был настолько встревожен, что явился на Гарвардскую площадь в офис компании Harvard Trust и потребовал свои сбережения золотыми монетами. «Когда люди, толпившиеся в банке, сообщили стоявшим на улице о том, что сделал Дьюинг, - рассказывает Питер Бернштейн в своей книге «Власть золота» ( The Power of Gold ), -толпа желающих последовать примеру знаменитого профессора начала штурмовать двери банка». Дьюинг подвергся критике за «непатриотичный поступок» и вскоре был вынужден уйти из университета.

Президент Франклин Рузвельт вступил в должность в самый разгар золотой лихорадки. 8 марта Рузвельт в ходе своей первой пресс-конференции заверил страну, что золотой стандарт сохранится. 9 марта он протолкнул через Конгресс Чрезвычайный закон о банках, наделивший его властью регулировать или запрещать золотое обращение.

Меньше, чем через месяц, он заменил увещевания Гувера прямым принуждением - лидер свободного мира поставил владение золотом вне закона. Спустя два месяца Рузвельт объявил незаконными все контракты, в том числе и обязательства правительства США, которые предусматривали оплату золотом.

Когда что-либо оказывается настолько популярным, что правительство объявляет его незаконным, это хорошее вложение денег. В период от инаугурации Рузвельта в марте 1933 г. до января 1934 г. рыночный спрос, подтвержденный правительственным указом, способствовал увеличению цены золота на 69%. После величайшего финансового кризиса в истории Америки покупательная способность золота выросла почти на 100%.

«Это конец западной цивилизации», - объявил Льюис Дуглас, директор бюджетного управления. И в определенном смысле так оно и было 67.

Одной из жертв краха был отец Алана Гринспена. Он потерял деньги, развелся с матерью Алана и практически исчез из жизни семьи, но когда мальчику исполнилось восемь лет, отец вернулся. Он подарил сыну свою книгу с оптимистическим названием «Впереди подъем» ( Recovery Ahead ).Книга Герберта Гринспена, как и его экономические прогнозы, оказалась не слишком хорошей. Как свидетельствует история XX в., Алан пошел много дальше. Он не превзошел отца как писатель или предсказатель. Когда Алан вырос, в нем открылись два таланта, достойных самого Джона Ло: он ловко оперировал цифрами и умел внушать доверие высокопоставленным лицам.

Самая рациональная женщина в мире

Золото и экономическая свобода

Искушение Алана

Маэстро

В 1929 г., как и в 1999 г., многие верили, что новые технологии - радио, телефон, автомобиль, электрическая техника - открывают новую эру богатства.

Федеральный резерв, снизивший процентную ставку, чтобы помочь Англии, был напуган чрезмерным разбуханием кредита и «иррациональной эйфорией» фондового рынка. В 1925 г. учетная ставка, которую коммерческие банки платили за деньги, предоставляемые Федеральным резервом, составляла всего 3%. К 1928 г. ее в несколько приемов повысили до 5%. Но мания продолжалась. Наконец, в августе 1929 г., Федеральный резерв поднял ставку до 6%, и пузырь лопнул (рис. 5.1).

Когда начался спад, всю вину возложили на повышение учетной ставки. Но реальная доходность заемных средств была настолько велика, что вряд ли это повышение учетного процента имело хоть какой-то эффект. Если за три месяца II квартала 1929 г. на фондовом рынке можно было получить 25% прибыли, увеличение цены денег на 1% не могло ничему помешать. В США широким потоком лились деньги из Европы, чтобы воспользоваться ростом курса акций. Повышение ставки на 1 процентный пункт не могло изменить баланс и снизить привлекательность американского рынка.

Но потом в один миг баланс превратился из положительного в отрицательный. Акции рухнули. Компании разорялись. Цены падали. К 1931 г. оптовые цены были на 24% ниже, чем в 1929 г., а вскоре они упали еще на 10%. К 1931 г. 15% занятых потеряло работу, а через два года число безработных выросло до 25%. Разорилось более 10 ООО банков. Тогда банки были чем-то вроде нынешних взаимных фондов или портфелей акций. Страхования вкладов не существовало. Потери были реальными. Богатство просто исчезло.

Напуганные ненадежностью банков и утратившие доверие к акциям люди бросились за золотом. Кладовые банков пустели. Люди предпочитали хранить наличные или золото у себя дома. Для финансовой системы, зависящей от состояния банков и их готовности предоставлять кредиты, это стало проблемой. Люди изымали деньги из банков, те разорялись, и это усиливало недоверие вкладчиков к банкам.

Разорение банков стало настолько острой проблемой, что президент Гувер попытался уговорить людей не изымать вклады. Он послал опытного оратора полковника Фрэнка Нокса в поездку по стране, чтобы тот объяснил публике пагубность тезаврирования наличных и золота 66.

По мере разорения банков денежная масса сжималась. В результате ценность денег повышалась (цены падали). В США еще действовал золотой стандарт, поэтому цена золота соответственно выросла. Но вскоре новаторски настроенные экономисты во главе с британцем Джоном Мейнардом Кейнсом сочли, что для приведения экономики в движение нужно увеличить количество денег и кредита. Казалось, что этомумешает золото.

Инвесторы, напуганные перспективой девальвации доллара (по отношению к золоту), начали уводить капиталы за границу или превращать их в золото. В феврале 1933 г. случился набег на американское золото - 160 млн долл. покинуло подвалы Казначейства. Еще 160 млн долл. были изъяты в первые четыре дня марта. Коммерческие банки также теряли золото: в первые 10 дней февраля инвесторы сняли со счетов более 80 млн долл., а за первые четыре дня марта - еще 200 млн долл.

Одним из инвесторов был Артур Дьюинг, профессор Гарвардской школы бизнеса. Он был настолько встревожен, что явился на Гарвардскую площадь в офис компании Harvard Trust и потребовал свои сбережения золотыми монетами. «Когда люди, толпившиеся в банке, сообщили стоявшим на улице о том, что сделал Дьюинг, - рассказывает Питер Бернштейн в своей книге «Власть золота» ( The Power of Gold ), -толпа желающих последовать примеру знаменитого профессора начала штурмовать двери банка». Дьюинг подвергся критике за «непатриотичный поступок» и вскоре был вынужден уйти из университета.

Президент Франклин Рузвельт вступил в должность в самый разгар золотой лихорадки. 8 марта Рузвельт в ходе своей первой пресс-конференции заверил страну, что золотой стандарт сохранится. 9 марта он протолкнул через Конгресс Чрезвычайный закон о банках, наделивший его властью регулировать или запрещать золотое обращение.

Меньше, чем через месяц, он заменил увещевания Гувера прямым принуждением - лидер свободного мира поставил владение золотом вне закона. Спустя два месяца Рузвельт объявил незаконными все контракты, в том числе и обязательства правительства США, которые предусматривали оплату золотом.

Когда что-либо оказывается настолько популярным, что правительство объявляет его незаконным, это хорошее вложение денег. В период от инаугурации Рузвельта в марте 1933 г. до января 1934 г. рыночный спрос, подтвержденный правительственным указом, способствовал увеличению цены золота на 69%. После величайшего финансового кризиса в истории Америки покупательная способность золота выросла почти на 100%.

«Это конец западной цивилизации», - объявил Льюис Дуглас, директор бюджетного управления. И в определенном смысле так оно и было 67.

Одной из жертв краха был отец Алана Гринспена. Он потерял деньги, развелся с матерью Алана и практически исчез из жизни семьи, но когда мальчику исполнилось восемь лет, отец вернулся. Он подарил сыну свою книгу с оптимистическим названием «Впереди подъем» ( Recovery Ahead ).Книга Герберта Гринспена, как и его экономические прогнозы, оказалась не слишком хорошей. Как свидетельствует история XX в., Алан пошел много дальше. Он не превзошел отца как писатель или предсказатель. Когда Алан вырос, в нем открылись два таланта, достойных самого Джона Ло: он ловко оперировал цифрами и умел внушать доверие высокопоставленным лицам.

Самая рациональная женщина в мире

«Мыслю - следовательно, существую», - сказал Рене Декарт. А поскольку все, к чему я стремлюсь, это лишь мои мысли, могла бы добавить Айн Рэнд, я определю, что для меня имеет смысл исходя из собственного «разумного эгоизма».

Айн Рэнд занимает особое место в истории философии. В конце 1950-х, на протяжении 1960-х и даже 1970-х годов тысячи интеллигентных, но заучившихся молодых людей штудировали ее книги «Источник» ( The Fountainhead )и «Атлант расправил плечи» ( Atlas Shrugged ),полагая их вместилищем глубокой мудрости. Согласно Рэнд, вместо того, чтобы прислушиваться к родителям, священникам, политикам, полицейским, соседям, возлюбленным, друзьям и учителям, они должны использовать силу «разума» для постижения собственного этического кодекса.

«Объективизм» Рэнд превозносил прежде всего интеллектуальные способности. Он мало что оставлял инстинкту и вовсе сбрасывал со счетов истины откровения, традиции и опыта. Поэтому он отлично подошел для пытливых, критично настроенных, но практически не затронутых опытом юношеских умов. Для молодых, не знавших ничего лучшего, это была бодрящая доктрина. Они внезапно уверились, что вольны делать что угодно и идти куда глаза глядят, поскольку ограничение одно - мощь собственных мозгов.

В нью-йоркской квартире Айн Рэнд собирался К оллектив,живший интеллектуальной болтовней. Кодекс поведения этой группы, ставившей свободу превыше всего, был довольно любопытен: каждого, позволившего себе не согласиться с Рэнд, немедленно изгоняли. Экономист Мюррей Ротбард, например, был объявлен персона нон-грата после того, как разошелся с Рэнд по вопросу о роли государства. Анархист Рот-бард считал государство вовсе ненужным. Рэнд верила, что правительство должно заниматься только вопросами обороны, правосудия и охраны порядка. Впоследствии была изгнана Эдит Эфрон после того, как Рэнд случайно услышала ее критическое высказывание о себе.

Неудивительно, что как только Коллективизбавился от еретиков и неверующих, в нем остались только повторявшие одно и то же свободомыслящие. А почему бы нет? Они верили, что находятся в обществе «самой рациональной из когда-либо живших женщин». Эти протолибертарианцы ставили выше всего чистый разум; по крайней мере, так они воображали. Как могли они противостоять своей напитанной разумом богине?

Таким был пьянящий мир либертарианства в духе Айн Рэнд, когда в 1950-х в Коллективвлился Алан Гринспен. Вскоре он стал, по словам Эфрон, «любимцем» Рэнд 68. Наблюдатели говорили, что между Аланом и Айн возникли особые отношения. В небольшой группе поклонников свободы Алану позволяли больше свободы, чем большинству других.

Свободные от оков обычаев и традиций члены Коллективамогли иметь любые идеи, сколь угодно абсурдные. Рэнд, к примеру, ненавидела растительность на лице и не доверяла курящим. Низкорослая еврейка из России, она обожала высоких блондинов как воплощение образа героев; они были такими мужчинами, какими «могут и должны быть» все мужчины. За одного из таких, Фрэнка О'Коннора, она вышла замуж, встретив его на киностудии через неделю после ее приезда в Голливуд. Другой, Натаниел Бранден, бывший на 25 лет младше нее, стал - с ведома и согласия Фрэнка - ее любовником. В мире разумного эгоизма люди могли убедить себя почти в чем угодно, даже в приемлемости прелюбодеяния. Но напряжение от необходимости так интенсивно думать, подорвало психику многих из них, включая О'Коннора, да и жену Брандена.

Почему Бранден не должен спать с женщиной, которая ему нравится? Ведь Рэнд уже написала апологию «Добродетель эгоизма» (V irtue of Selfishness ).

«Человек - животное рациональное», - сказала она. Это означает, что он, в отличие от кролика или козла, способен рассуждать. Рационально мыслящий человек способен понять, что принесет ему счастье, и подчинить свои причуды голосу разума, верила Рэнд. Это заставило многих читателей задаваться вопросом, встретила ли она такого человека хоть однажды.

Но разум не гарантирует от абсурда. Даже самые толковые люди легко становятся жертвой иллюзий и охотно сбиваются с пути. В погоне за собственным счастьем они равно способны покупать акции высокотехнологичных компаний по цене, в 200 раз превышающей прибыль на акцию, либо присоединяться к зловещим кампаниям по радикальному улучшению этого мира.

Последователи идеи «разумного эгоизма» были способны ввязаться почти в любую вредную затею, не утруждая себя мыслями о нравственной стороне дела.

В 1970-х Алан Гринспен нашел то, что ему было нужно. Он оставил карьеру джазового музыканта в группе Генри Джерома и занялся, по примеру отца, экономическим прогнозированием. Сколь бы хороши ни были его прогнозы, но его способность обхаживать высокопоставленных людей оказалась, видимо, лучше. 4 сентября 1974 г. атеист Гринспен положил руку на Талмуд. После чего либертарианец Гринспен присягнул служить правительству США в качестве председателя Экономического совета при президенте. На церемонии присутствовали Айн Рэнд и Роза Гринспен, мать Алана. Обе им гордились.

Не считает ли она, спросил репортер у Рэнд, что Гринспен переметнулся во вражеский стан?

«Алан мой ученик, - ответила она. - Он - мой человек в Вашингтоне» 69.

Кто-то поинтересовался, станет ли ее человек менять Вашингтон в соответствии с ее идеалами свободного рынка? Самая рациональная из живших когда-либо женщин допустила, что на это потребуется время.

В ходе официального утверждения Гринспен не скрывал своих убеждений, откровенно высказав то, во что верит. Как либертарианец он считает, что государство должно заниматься только самыми насущными задачами. Как консервативный экономист он также полагает, что дефицит государственного бюджета на 80 - 90% отвечает за текущую инфляцию.

Он также высказал свое отношение к золоту.

Айн Рэнд занимает особое место в истории философии. В конце 1950-х, на протяжении 1960-х и даже 1970-х годов тысячи интеллигентных, но заучившихся молодых людей штудировали ее книги «Источник» ( The Fountainhead )и «Атлант расправил плечи» ( Atlas Shrugged ),полагая их вместилищем глубокой мудрости. Согласно Рэнд, вместо того, чтобы прислушиваться к родителям, священникам, политикам, полицейским, соседям, возлюбленным, друзьям и учителям, они должны использовать силу «разума» для постижения собственного этического кодекса.

«Объективизм» Рэнд превозносил прежде всего интеллектуальные способности. Он мало что оставлял инстинкту и вовсе сбрасывал со счетов истины откровения, традиции и опыта. Поэтому он отлично подошел для пытливых, критично настроенных, но практически не затронутых опытом юношеских умов. Для молодых, не знавших ничего лучшего, это была бодрящая доктрина. Они внезапно уверились, что вольны делать что угодно и идти куда глаза глядят, поскольку ограничение одно - мощь собственных мозгов.

В нью-йоркской квартире Айн Рэнд собирался К оллектив,живший интеллектуальной болтовней. Кодекс поведения этой группы, ставившей свободу превыше всего, был довольно любопытен: каждого, позволившего себе не согласиться с Рэнд, немедленно изгоняли. Экономист Мюррей Ротбард, например, был объявлен персона нон-грата после того, как разошелся с Рэнд по вопросу о роли государства. Анархист Рот-бард считал государство вовсе ненужным. Рэнд верила, что правительство должно заниматься только вопросами обороны, правосудия и охраны порядка. Впоследствии была изгнана Эдит Эфрон после того, как Рэнд случайно услышала ее критическое высказывание о себе.

Неудивительно, что как только Коллективизбавился от еретиков и неверующих, в нем остались только повторявшие одно и то же свободомыслящие. А почему бы нет? Они верили, что находятся в обществе «самой рациональной из когда-либо живших женщин». Эти протолибертарианцы ставили выше всего чистый разум; по крайней мере, так они воображали. Как могли они противостоять своей напитанной разумом богине?

Таким был пьянящий мир либертарианства в духе Айн Рэнд, когда в 1950-х в Коллективвлился Алан Гринспен. Вскоре он стал, по словам Эфрон, «любимцем» Рэнд 68. Наблюдатели говорили, что между Аланом и Айн возникли особые отношения. В небольшой группе поклонников свободы Алану позволяли больше свободы, чем большинству других.

Свободные от оков обычаев и традиций члены Коллективамогли иметь любые идеи, сколь угодно абсурдные. Рэнд, к примеру, ненавидела растительность на лице и не доверяла курящим. Низкорослая еврейка из России, она обожала высоких блондинов как воплощение образа героев; они были такими мужчинами, какими «могут и должны быть» все мужчины. За одного из таких, Фрэнка О'Коннора, она вышла замуж, встретив его на киностудии через неделю после ее приезда в Голливуд. Другой, Натаниел Бранден, бывший на 25 лет младше нее, стал - с ведома и согласия Фрэнка - ее любовником. В мире разумного эгоизма люди могли убедить себя почти в чем угодно, даже в приемлемости прелюбодеяния. Но напряжение от необходимости так интенсивно думать, подорвало психику многих из них, включая О'Коннора, да и жену Брандена.

Почему Бранден не должен спать с женщиной, которая ему нравится? Ведь Рэнд уже написала апологию «Добродетель эгоизма» (V irtue of Selfishness ).

«Человек - животное рациональное», - сказала она. Это означает, что он, в отличие от кролика или козла, способен рассуждать. Рационально мыслящий человек способен понять, что принесет ему счастье, и подчинить свои причуды голосу разума, верила Рэнд. Это заставило многих читателей задаваться вопросом, встретила ли она такого человека хоть однажды.

Но разум не гарантирует от абсурда. Даже самые толковые люди легко становятся жертвой иллюзий и охотно сбиваются с пути. В погоне за собственным счастьем они равно способны покупать акции высокотехнологичных компаний по цене, в 200 раз превышающей прибыль на акцию, либо присоединяться к зловещим кампаниям по радикальному улучшению этого мира.

Последователи идеи «разумного эгоизма» были способны ввязаться почти в любую вредную затею, не утруждая себя мыслями о нравственной стороне дела.

В 1970-х Алан Гринспен нашел то, что ему было нужно. Он оставил карьеру джазового музыканта в группе Генри Джерома и занялся, по примеру отца, экономическим прогнозированием. Сколь бы хороши ни были его прогнозы, но его способность обхаживать высокопоставленных людей оказалась, видимо, лучше. 4 сентября 1974 г. атеист Гринспен положил руку на Талмуд. После чего либертарианец Гринспен присягнул служить правительству США в качестве председателя Экономического совета при президенте. На церемонии присутствовали Айн Рэнд и Роза Гринспен, мать Алана. Обе им гордились.

Не считает ли она, спросил репортер у Рэнд, что Гринспен переметнулся во вражеский стан?

«Алан мой ученик, - ответила она. - Он - мой человек в Вашингтоне» 69.

Кто-то поинтересовался, станет ли ее человек менять Вашингтон в соответствии с ее идеалами свободного рынка? Самая рациональная из живших когда-либо женщин допустила, что на это потребуется время.

В ходе официального утверждения Гринспен не скрывал своих убеждений, откровенно высказав то, во что верит. Как либертарианец он считает, что государство должно заниматься только самыми насущными задачами. Как консервативный экономист он также полагает, что дефицит государственного бюджета на 80 - 90% отвечает за текущую инфляцию.

Он также высказал свое отношение к золоту.

Золото и экономическая свобода

«Почти истерическое неприятие золотого стандарта является тем пунктом, который объединяет государственников всех мастей», - писал он. Выражая свои идеи в информационном бюллетене

Objectivist

,издании, основанном Рэнд, будущий самый знаменитый руководитель центрального банка всех времен продолжил: «Они явно чувствуют (возможно, даже более тонко и отчетливо, чем самые убежденные защитники Iaissez faire - политики невмешательства государства), что золото и экономическая свобода неразделимы, что золотой стандарт является инструментом политики невмешательства и что каждое из этих понятий подразумевает другое»

70.

В 1960-х годах любимой темой Гринспена была тема, вынесенная с заголовок одной из его самых известных статей - «Золото и экономическая свобода»:

«Меня очень сильно беспокоит тот факт, что вы сторонник свободного предпринимательства и не верите в антитрестовское регулирование, не верите в защиту потребителей, не верите в прогрессивную шкалу подоходного налога, - высказался сенатор Проксмайер. - Последний еще как-то совместим с позицией laissez-faire, но вы, кажется, противник многих социальных программ, которые нам удалось реализовать».

Проксмайер мог не беспокоиться. Алан Гринспен был готов сменить декорации.

В 1960-х годах любимой темой Гринспена была тема, вынесенная с заголовок одной из его самых известных статей - «Золото и экономическая свобода»:

Деньги - это общий знаменатель всех экономических операций. Именно этот товар выступает в роли средства обмена и является универсально приемлемым для всех участников рыночной экономики в качестве оплаты за их товары или услуги, ввиду чего может использоваться как стандарт рыночной ценности и как средство сохранения ценности, т.е. как средство накопления.Потом, после подробного рассказа о том, как работают деньги, Гринспен дает объективистам вывод, который тем хочется услышать:

Наличие подобного товара является предварительным условием существования экономики, основанной на разделении труда. Если бы люди не располагали неким товаром с объективной ценностью, который был бы столь же общепризнан в качестве денег, им пришлось бы заниматься примитивным натуральным обменом (бартером) или вести натуральное хозяйство на самодостаточных фермах, т.е. отказаться от неоценимых преимуществ специализации. Если бы у людей не было средства сохранения ценности, т.е. сбережения, то невозможными оказались бы ни долгосрочное планирование, ни обмен 71.

При отсутствии золотого стандарта отсутствуют и способы защиты сбережений от конфискации путем инфляции. Отсутствует безопасное средство сохранения ценности. Если бы оно существовало, государству пришлось бы объявить владение им незаконным, как это произошло с золотом. Если каждый, к примеру, решит конвертировать все свои банковские вклады в серебро, медь или любой иной товар, после чего откажется в качестве оплаты за товары принимать чеки, то банковские вклады утратят свою покупательную способность, а созданный государством банковский кредит потеряет всякую ценность в качестве требований на товары. Финансовая политика государства благосостояния требует, чтобы у владельцев богатства отсутствовали какие бы то ни было способы защитить себя.Политики, оценивавшие пригодность Гринспена к занятию предложенной должности, встревожились, услышав о его приверженности золотому стандарту. «Без согласия не бывает успеха», - любят говорить в Вашингтоне. У них возникло опасение, что Гринспен может оказаться идеологически негибким, неспособным подняться над выстроенным Рэнд черно-белым миром.

В этом и состоит главная подоплека всех атак на золото со стороны сторонников государства благосостояния. Дефицитное финансирование государственных расходов - это лишь способ конфискации богатства. Золото является препятствием для этого бесчестного процесса. Оно стоит на защите прав собственности. Тот, кто это осознает, сможет без особого труда понять причины резкой неприязни «государственников» по отношению к золотому стандарту 72.

«Меня очень сильно беспокоит тот факт, что вы сторонник свободного предпринимательства и не верите в антитрестовское регулирование, не верите в защиту потребителей, не верите в прогрессивную шкалу подоходного налога, - высказался сенатор Проксмайер. - Последний еще как-то совместим с позицией laissez-faire, но вы, кажется, противник многих социальных программ, которые нам удалось реализовать».

Проксмайер мог не беспокоиться. Алан Гринспен был готов сменить декорации.

Искушение Алана

Это был смутный период в экономической истории США. Алан Гринспен занял пост примерно через 60 дней после того, как в результате Уотергейтского скандала Никсона на посту президента сменил Джеральд Форд, и курсы акций стояли на самом низком уровне со времени Великой депрессии. Индекс

Dow

находился на отметке 770, а к началу октября опустился ниже 600. В выпуске

Barron

'

s

от 7 октября 1974 г. был приведен перечень прибыльных американских компаний, курс акций которых меньше чем в 3 раза превышал прибыль на акцию. «Средний курс этих акций примерно равен 15 долл., - объяснялось в статье, - тогда как средняя за 1974 г. прибыль на акцию составила почти 6,60 долл., т.е. коэффициент Р/Е примерно равен 2/3».

Когда Гринспен появился в Вашингтоне, инвесторы не хотели иметь дела с акциями. Двадцать пять лет спустя они не вынесли бы, если бы их не допустили к ним. За прошедшую четверть века - сами читатели тому свидетели - правительство США не стало соответствовать требованиям учения Айн Рэнд. А вот Гринспен переменил свои взгляды. Обсыпанный перхотью либертарианец стал достопочтенным руководителем самого могущественного в мире центрального банка. Человек, бывший в 1966 г. энтузиастом золотого стандарта, преобразился в куратора самой регулируемой валюты в мире.

В день, когда Гринспен принял присягу и стал председателем Экономического совета при президенте, золото стоило 154 долл. За следующие шесть лет его цена резко выросла - до 850 долл. за унцию в январе 1980 г.

Федеральный резерв - это просто соглашение между несколькими банками, которые зарабатывают на том, что к своей выгоде контролируют деньги и кредит. Они не очень заинтересованы в жесткой неизменности покупательной способности доллара, но и его быстрое обесценивание им невыгодно. В общем, они предпочитают, чтобы доллар медленно дрейфовал к собственной гибели. При 3%-ной инфляции, например, доллар теряет половину стоимости ровно за 14 лет. Но многие полагают, что 3% это не только приемлемый, но и желательный уровень - умеренную инфляцию считают полезной для экономики. Такова мудрость кривой Филлипса.

Но в конце 1970-х годов инфляция в США была почти двузначной (в 1978 г. инфляция, измеряемая индексом потребительских цен, составляла 9%). 1 ноября 1978 г. Федеральный резерв повысил учетную ставку ровно на 1 процентный пункт. Это было самым резким увеличением ставки процента за 45-летний период, но инфляцию это не подавило. Избиратели взвыли. Политики зашлись в негодовании. Экономисты принялись бранить правительство. Когда в 1979 г. во главе Федерального резерва встал Пол Волкер, он понимал, что нужно что-то делать. Он повысил учетную ставку еще на 1 процентный пункт, доведя ее до 12%. Кроме того, Федеральный резерв перенес акцент на резервы, введя отчисления в фонд обязательных резервов для обеспечения управляемых пассивов.

15 февраля 1980 г. Федеральный резерв повысил учетную ставку еще на 1 процентный пункт - до 13%. А 14 марта были повышены нормативы обязательного резервирования, и теперь их распространили на банки, не являющиеся членами Федеральной резервной системы. Наконец, была объявлена программа добровольного ограничения кредита - от банков ждали сокращения кредитования, особенно кредитования спекулятивных операций.

Усилия по ограничению кредита дали желаемый эффект: инфляция начала падать и этот процесс растянулся на следующие 22 года.

Денежная политика Волкера оказалась столь болезненной, что курс акций рухнул. Рабочие места начали сокращаться. Спекулянты разорились. Доходность долгосрочных облигаций поднялась до 15%. А на ступеньках Капитолия собралась толпа и сожгла портрет Волкера.

Но программа Волкера оказалась успешной. Следующие два десятилетия высокие процентные ставки снижались более или менее равномерно, параллельно с темпом инфляции. То же самое и с золотом: с 850 долл. 19 января 1980 г. его цена упала до рекордно низкой отметки - 253 долл. за унцию в июле 1999 г. В конце 1970-х годов, когда цена золота была максимальной, одна унция стоила столько же, сколько все 30 акций, составляющих индекс Dow .Неудивительно, что комедийная актриса Бет Мидлер выразила желание получить гонорар в золотых монетах Южно-Африканской Республики, а не в долларах США 73.

В январе 1980 г. - в первые два торговых дня года - золото отреагировало однозначно: цена унции выросла на 110 долл., до 634 долл. Рост был настолько стремительным, что руководители центральных банков задумались - не стоит ли вернуть золоту роль фундамента мировой финансовой системы? Уильям Миллер, министр финансов США, объявил, что США больше не будут выставлять свое золото на. «В данный момент, - сообщил он прессе, - ситуация кажется неподходящей» 74. Через 30 минут цена золота выросла на 30 долл., до 715 долл. за унцию. Еще через день оно поднялось до 760 долл. Наконец, 21 января золото достигло рекордной цены 850 долл. за унцию.

В течение 12 лет перед январем 1980 г. цена золота росла в среднем на 30% в год. Средний темп инфляции в этот период составлял всего 7,5%. В этот 12-летний период доходность золота была выше, чем доходность акций за любой 12-летний период в истории. И, в конце концов, в золото было вложено больше денег, чем в весь фондовый рынок США. К 1980 г. многие инвесторы уверились, что единственные настоящие деньги - это золото и что так будет всегда. «Золото несокрушимо», - говорили они. «Золото - это навсегда», вторил хор. «Помните золотое правило, - наставляли они. - Правит тот, у кого золото!»

Поэтому они покупали золото, а потом 20 лет сожалели об этом.

В следующие два десятилетия пути золота и индекса Dow решительно разошлись. К концу столетия они перестали замечать друг друга: к концу столетия, 31 декабря 2001 г., индекс Dow поднялся до 10 787, а цена унции золота опустилась ниже 273 долл.

В 1974 г., когда Алан Гринспен появился в Вашингтоне, индекс Dow был на отметке всего 785 пунктов. Алан, пожалуй, не успел еще найти дверь в умывальник, как фондовый рынок начал эпический марш к славе. 9 декабря 1974 г. индекс Dow достиг низшей точки - 570 пунктов, а средний коэффициент Р/Е (отношение цены акции к прибыли на акцию) был равен всего лишь 7,3.

Когда Гринспен появился в Вашингтоне, инвесторы не хотели иметь дела с акциями. Двадцать пять лет спустя они не вынесли бы, если бы их не допустили к ним. За прошедшую четверть века - сами читатели тому свидетели - правительство США не стало соответствовать требованиям учения Айн Рэнд. А вот Гринспен переменил свои взгляды. Обсыпанный перхотью либертарианец стал достопочтенным руководителем самого могущественного в мире центрального банка. Человек, бывший в 1966 г. энтузиастом золотого стандарта, преобразился в куратора самой регулируемой валюты в мире.

В день, когда Гринспен принял присягу и стал председателем Экономического совета при президенте, золото стоило 154 долл. За следующие шесть лет его цена резко выросла - до 850 долл. за унцию в январе 1980 г.

Федеральный резерв - это просто соглашение между несколькими банками, которые зарабатывают на том, что к своей выгоде контролируют деньги и кредит. Они не очень заинтересованы в жесткой неизменности покупательной способности доллара, но и его быстрое обесценивание им невыгодно. В общем, они предпочитают, чтобы доллар медленно дрейфовал к собственной гибели. При 3%-ной инфляции, например, доллар теряет половину стоимости ровно за 14 лет. Но многие полагают, что 3% это не только приемлемый, но и желательный уровень - умеренную инфляцию считают полезной для экономики. Такова мудрость кривой Филлипса.

Но в конце 1970-х годов инфляция в США была почти двузначной (в 1978 г. инфляция, измеряемая индексом потребительских цен, составляла 9%). 1 ноября 1978 г. Федеральный резерв повысил учетную ставку ровно на 1 процентный пункт. Это было самым резким увеличением ставки процента за 45-летний период, но инфляцию это не подавило. Избиратели взвыли. Политики зашлись в негодовании. Экономисты принялись бранить правительство. Когда в 1979 г. во главе Федерального резерва встал Пол Волкер, он понимал, что нужно что-то делать. Он повысил учетную ставку еще на 1 процентный пункт, доведя ее до 12%. Кроме того, Федеральный резерв перенес акцент на резервы, введя отчисления в фонд обязательных резервов для обеспечения управляемых пассивов.

15 февраля 1980 г. Федеральный резерв повысил учетную ставку еще на 1 процентный пункт - до 13%. А 14 марта были повышены нормативы обязательного резервирования, и теперь их распространили на банки, не являющиеся членами Федеральной резервной системы. Наконец, была объявлена программа добровольного ограничения кредита - от банков ждали сокращения кредитования, особенно кредитования спекулятивных операций.

Усилия по ограничению кредита дали желаемый эффект: инфляция начала падать и этот процесс растянулся на следующие 22 года.

Денежная политика Волкера оказалась столь болезненной, что курс акций рухнул. Рабочие места начали сокращаться. Спекулянты разорились. Доходность долгосрочных облигаций поднялась до 15%. А на ступеньках Капитолия собралась толпа и сожгла портрет Волкера.

Но программа Волкера оказалась успешной. Следующие два десятилетия высокие процентные ставки снижались более или менее равномерно, параллельно с темпом инфляции. То же самое и с золотом: с 850 долл. 19 января 1980 г. его цена упала до рекордно низкой отметки - 253 долл. за унцию в июле 1999 г. В конце 1970-х годов, когда цена золота была максимальной, одна унция стоила столько же, сколько все 30 акций, составляющих индекс Dow .Неудивительно, что комедийная актриса Бет Мидлер выразила желание получить гонорар в золотых монетах Южно-Африканской Республики, а не в долларах США 73.

В январе 1980 г. - в первые два торговых дня года - золото отреагировало однозначно: цена унции выросла на 110 долл., до 634 долл. Рост был настолько стремительным, что руководители центральных банков задумались - не стоит ли вернуть золоту роль фундамента мировой финансовой системы? Уильям Миллер, министр финансов США, объявил, что США больше не будут выставлять свое золото на. «В данный момент, - сообщил он прессе, - ситуация кажется неподходящей» 74. Через 30 минут цена золота выросла на 30 долл., до 715 долл. за унцию. Еще через день оно поднялось до 760 долл. Наконец, 21 января золото достигло рекордной цены 850 долл. за унцию.

В течение 12 лет перед январем 1980 г. цена золота росла в среднем на 30% в год. Средний темп инфляции в этот период составлял всего 7,5%. В этот 12-летний период доходность золота была выше, чем доходность акций за любой 12-летний период в истории. И, в конце концов, в золото было вложено больше денег, чем в весь фондовый рынок США. К 1980 г. многие инвесторы уверились, что единственные настоящие деньги - это золото и что так будет всегда. «Золото несокрушимо», - говорили они. «Золото - это навсегда», вторил хор. «Помните золотое правило, - наставляли они. - Правит тот, у кого золото!»

Поэтому они покупали золото, а потом 20 лет сожалели об этом.

В следующие два десятилетия пути золота и индекса Dow решительно разошлись. К концу столетия они перестали замечать друг друга: к концу столетия, 31 декабря 2001 г., индекс Dow поднялся до 10 787, а цена унции золота опустилась ниже 273 долл.

В 1974 г., когда Алан Гринспен появился в Вашингтоне, индекс Dow был на отметке всего 785 пунктов. Алан, пожалуй, не успел еще найти дверь в умывальник, как фондовый рынок начал эпический марш к славе. 9 декабря 1974 г. индекс Dow достиг низшей точки - 570 пунктов, а средний коэффициент Р/Е (отношение цены акции к прибыли на акцию) был равен всего лишь 7,3.

Маэстро

Айн Рэнд умерла от рака легких в 1982 г., как раз в день рождения Алана Гринспена (у богов есть хотя бы чувство иронии!). К тому времени Гринспен был уже далеко от нее. Она презирала централизованное планирование, а ее ученика ждала слава самого успешного мастера централизованного планирования. Только через четыре года после смерти Рэнд Гринспен был назначен руководителем Федерального резерва. Но уже задолго до этого бывший энтузиаст золотого стандарта превратился в страстного поклонника регулируемых денег. И он великолепно справлялся со своим делом.

«Алан, это всё твое», - Боб Вудворд, автор книги «Маэстро: Федеральный резерв при Гринспене и американский бум» ( Maestro : Greenspan ' s Fed and the American Boom ) 75,цитирует Джералда Kopригана. Дело было 20 октября 1987 г. 11 недель назад Гринспен был поставлен во главе Федерального резерва, и индекс Dow как раз упал на 508 пунктов.

«Черт подери, это всё твое. Всё на твоих плечах», - продолжил Корриган.

В своей книге Вудворд описывает события так, как рассказывал бы суслик об увиденном им ограблении банка. Он замечает каждую деталь, но, кажется, не имеет ни малейшего представления о том, что происходит. Но Гринспен точно знал, что делает: настоящий воспитанник Рэнд, Гринспен никогда не позволял оттеснить свои интересы на задний план. Он туго знал свое дело.

«Федеральный резерв в соответствии со своей ролью центрального банка страны подтвердил сегодня свою готовность предоставить ликвидные средства для поддержки экономической и финансовой системы», - сообщил Гринспен прессе. Похоже, он предложил всем забыть о золотом стандарте: он позаботится, чтобы у каждого было достаточно бумажных денег и электронного кредита. И он сдержал обещание.

И впоследствии, при каждом очередном кризисе (война в Заливе и рецессия 1993 г., азиатский валютный кризис, российский дефолт, крах LTCM, проблема 2000 года и, наконец, Великий рынок «медведей», начавшийся в 2000 г.) ведомый твердой рукой Гринспена Федеральный резерв реагировал всегда одинаково: предоставляя рынкам все больше денег, все больше кредита. От цифр перехватывает дыхание. С тех пор, как председатель Гринспен взял под контроль деньги страны, денежная масса (измеряемая агрегатом МЗ) выросла на 4,5 трлн долл., т.е. Гринспен удвоил количество денег, напечатанных до него всеми предшествовавшими руководителями Федерального резерва (рис. 5.2).

«Алан, это всё твое», - Боб Вудворд, автор книги «Маэстро: Федеральный резерв при Гринспене и американский бум» ( Maestro : Greenspan ' s Fed and the American Boom ) 75,цитирует Джералда Kopригана. Дело было 20 октября 1987 г. 11 недель назад Гринспен был поставлен во главе Федерального резерва, и индекс Dow как раз упал на 508 пунктов.

«Черт подери, это всё твое. Всё на твоих плечах», - продолжил Корриган.

В своей книге Вудворд описывает события так, как рассказывал бы суслик об увиденном им ограблении банка. Он замечает каждую деталь, но, кажется, не имеет ни малейшего представления о том, что происходит. Но Гринспен точно знал, что делает: настоящий воспитанник Рэнд, Гринспен никогда не позволял оттеснить свои интересы на задний план. Он туго знал свое дело.

«Федеральный резерв в соответствии со своей ролью центрального банка страны подтвердил сегодня свою готовность предоставить ликвидные средства для поддержки экономической и финансовой системы», - сообщил Гринспен прессе. Похоже, он предложил всем забыть о золотом стандарте: он позаботится, чтобы у каждого было достаточно бумажных денег и электронного кредита. И он сдержал обещание.

И впоследствии, при каждом очередном кризисе (война в Заливе и рецессия 1993 г., азиатский валютный кризис, российский дефолт, крах LTCM, проблема 2000 года и, наконец, Великий рынок «медведей», начавшийся в 2000 г.) ведомый твердой рукой Гринспена Федеральный резерв реагировал всегда одинаково: предоставляя рынкам все больше денег, все больше кредита. От цифр перехватывает дыхание. С тех пор, как председатель Гринспен взял под контроль деньги страны, денежная масса (измеряемая агрегатом МЗ) выросла на 4,5 трлн долл., т.е. Гринспен удвоил количество денег, напечатанных до него всеми предшествовавшими руководителями Федерального резерва (рис. 5.2).