Страница:

«Доход человека невелик в юности, значителен в зрелые годы и очень мал или просто нулевой в пенсионном возрасте», - объясняют они, и эти результаты подтверждаются выводами Гарри Дента и Ягуй Вея. Далее, согласно результатам исследования, демографическая структура - это важнейший фактор, определяющий долгосрочную динамику рынка, поскольку инвестиционное поведение во многом определяется возрастом. В отчете говорится, что в возрасте 20 - 39 лет люди ориентированы, главным образом, на потребление, от 40 до 59 лет - вкладывают деньги в акции, а выйдя на пенсию (60 лет и старше), скорее продают акции, чем покупают их. «Люди склонны жить в долг в молодости, вкладывать в акции и облигации в зрелом возрасте и проживать эти вложения на пенсии». Утверждается, что относиотносительная численность каждой из этих возрастных групп сильно влияет на рынок.

Как это связано с пониманием динамики фондового рынка в США в 1970-е годы и в последующие десятилетия? 1970- 1980-е годы были временем высокого потребления и расходов. Бэби-бумеры были молоды и жили так, как принято в этом возрасте. Курс акций поднимался с начала 1980-х до конца 1990-х, т.е. как раз в то время, когда бумеры достигли зрелого возраста. И вполне предсказуемо, точно так же, как это было в Японии, фондовый рынок достиг пика в 2000 г., когда отношение числа людей среднего возраста к молодым достигло максимума. Соответственно, объем продажи акций бумерами, приближающимися к пенсионному возрасту, будет превышать объем покупок вступающего в средний возраст следующего поколения. Исследование предсказывает, что хотя на рынке возможны периодические волны повышения курса, но в целом акции будут идти вниз до 2018 г. 128

Бум на Уолл-стрит поддерживался слухами, что, готовясь к пенсии, миллионы бумеров закачивают миллиарды долларов в пенсионные счета 401 (к) и в другие инвестиционные программы. Предполагалось, что этот огромный поток денег, создавший, но выражению Гарри Дента, «величайший бум в истории», поднимет индекс Dow до отметки 36 000. Дент, конечно, сильно загнул, но это и в самом деле был величайший бум в истории.

Именно но этой причине за ним должен последовать величайший в истории крах.

Новая математика

Социальное страхование… Не вполне

Яд пенсионных фондов

Бум медицинских услуг

Дополнительные неприятности

8 Судный день: снятие Америки с кредитной иглы

К концу XX в. Америка так гордилась собой, что далее она могла лишь остывать. Но как? Давайте поразмыслим: мы видели, что человек - разумен, но не всегда и не до конца. По существу, самые важные решения он принимает, не очень-то задумываясь. Выбирая спутника жизни, карьеру и образ жизни, он руководствуется чувством, голосует не разумом, а сердцем.

И каким бы разумным он себя не считал, время от времени он дает волю чувству. На рынке, как и в политике, он нередко делает глупости, потому что его вдруг захлестнуло чувство - страх, жадность, беспричинное доверие, отвращение, жажда мести, дружелюбие… Но и рынки, и политическая жизнь еще в большей степени подвержены вспышкам безумия, потому что в них участвуют большие группы людей. А одно из важнейших достижений современных технологий в том, что они сделали толпы более многочисленными, чем когда-либо прежде.

У безумства толп есть две важных особенности. Во-первых, толпе доступно знание только в самой грубой и примитивной форме. А поскольку истина бесконечно сложна, идеи толпы почти всегда упрощены настолько, что является преимущественно ложью. Во-вторых, хотя толпу обуревают те же чувства, что и отдельного человека, индивидууму редко удается натворить много бед. Его ограничивают семья, друзья и физические возможности. Зато толпа способна так усилить эмоции и так исказить идеи, что все общество может оказаться в аду.

Уникальность ситуации, в которой находились американцы в начале XXI в., определила выбор ими конкретной дороги в ад. Полвека экономического роста и четверть века рынка «быков» породили у них веру в то, что не было истиной, и заставили хотеть того, чего нельзя получить. Никогда в истории стране не удавалось разбогатеть благодаря расходам… рынки ценных бумаг никогда не обогащали средних инвесторов, не избавлявшихся от однажды купленных акций… никогда бумажные, не обеспеченные золотом деньги не сохраняли своей покупательной способности в течение долгого времени.

Однако в конце 1990-х все это казалось не только возможными, но и неизбежным. Казалось, что все идет на пользу американцам. И вдруг в начале нового столетия все стало оборачиваться против них. Профицит федерального бюджета вдруг сменился невиданным в истории дефицитом, который к 2013 г. должен, по прогнозу, превысить 3 трлн долл.

В годы бума дефицит торгового баланса США был предметом гордости; благодаря ему миллиарды долларов попадали в руки иностранцев, которые потом вкладывали деньги в американскую экономику. Но к 2003 г. дефицит торгового баланса стал источником беспокойства, потому что доллар начал падать и иностранцы на глазах теряли готовность принимать его. В конце 1990-х американская экономика двигалась под давлением потребительского спроса, но к началу нового века люди настолько увязли в долгах, что потеряли уверенность в себе. Налогоплательщики едва справляются с непомерными расходами на поддержание военного превосходства.

Эти проблемы могли бы быть решены молодой и энергичной нацией… американцы же постарели, а их государственные и общественные институты обветшали. На повестке дня стоят структурные изменения, но особенности демократизированных рынков и вырождающегося коллективного руководства ослабляют шансы на успех. Американцы верят, что большинство не может заблуждаться. А большинство полагало, что имеет право на пенсионное обеспечение, которого оно не заработало, на государственные программы, которые оно не желает оплачивать, и на образ жизни, который ему не по карману. Большинство американцев ждет, что их лидеры «сделают что-то», чтобы гарантировать им то, на что они рассчитывали, а не то, что надвигается. Что же дальше?

В этой главе мы поговорим о будущем. Нет, мы не будем гадать о содержании завтрашних газет. В конце концов, о будущем мы знаем не больше, чем прогнозисты из Федерального резерва или из Dial-A-Psychic Hotline. Недавно в новостях сообщалось, что у Dial-A-Psychicдела идут настолько хорошо, что компании придется набирать людей для ответа на звонки. «Мы вас обучим», - говорилось в рекламном объявлении о найме персонала. Мы даже подумывали принять приглашение. Потому что как ни старались, так и не смогли самостоятельно овладеть ясновидением, а без этого остается только строить догадки.

Американцы не в силах отказаться от перспективы получить что-то за так. Это было бы слишком разумно… слишком практично… слишком скромно. При этом администрация имеет возможность урезать государственные расходы. Например, она могла бы отказаться от роли мирового жандарма и ограничиться только задачами обороны. Если сильно сократить госрасходы, правительство смогло бы сбалансировать бюджет и одновременно снизить налоги. Да и граждане, разумеется, могли бы ограничить свои расходы и начать сберегать процентов эдак по 10, как они делали в 1950-1960-е годы. Тогда дефицит торгового баланса исчезнет и появится возможность выплатить долги. Возможно, что и доллар можно было бы спасти. Пожалуй, курс пришлось бы немного понизить, но безжалостная политика «сильного доллара» (стоило бы, наверное, призвать на службу Пола Волкера, чтобы все в нее поверили) могла бы остановить падение.

Тогда после очень тяжелой рецессии, в ходе которой были бы существенно снижены курс акций и уровень жизни, американская экономика смогла бы оправиться и утвердиться на прочном фундаменте внутренних сбережений.

Но увы, все это маловероятно. Для этого нужно было бы опровергнуть все любимые идеи американцев и заставить признать, что они заблуждались. Кейнс научил их, что, когда в экономике начинается спад, правительство должно увеличивать госрасходы. Фридмен добавил, что власти могли бы предотвратить Великую депрессию, если бы печатали побольше долларов. Если граждане сократят расходы, твердят экономисты от Сиэтла до Бока Ратон, это приведет к катастрофе.

Люди неохотно расстаются с общими убеждениями, особенно с такими, как перспектива получить что-то за так. Как может их подвести американский потребительский капитализм, который столь долгое время являл собой образец эффективности? Это невозможно, говорят они сами себе. Чего ради соглашаться на снижение уровня жизни, если каждый знает, что мы богатеем день ото дня? Этого быть не может.

Предложить американцам отказаться от своей мечты - то же самое, что посоветовать Наполеону вернуть домой войска из Германии, Италии и Испании и отказаться от империи, или предложить среднему инвестору в конце 1999 г. избавиться от своих акций. Так в жизни не бывает. «Рынок "медведей" должен быть отработан до конца», - говорят ветераны Уолл-стрит. Люди должны следовать за трендом, пока он не приведет их к краху, говорим мы.

Кроме того, в начале 2003 г. американцы говорили себе, что если есть проблемы, то это чья-то вина: террористов, жадных генеральных директоров или ошибочной политики Федерального резерва. С системой все в порядке, уверяли они себя.

Именно поэтому после того, как в 2001 г. начался первый спад, американцы бросились за кредитами; по мере роста безработицы американцы брали все больше ипотечных кредитов, а продажи новых автомобилей достигли рекордного уровня. Именно поэтому в первый же год нового века, когда налоговые поступления начали падать, федеральное правительство США увеличило государственные расходы и, соответственно, бюджетный дефицит (очень сильно). И вот почему, несмотря на падение курса доллара, дефицит торгового баланса продолжал увеличиваться. В начале 2003 г. возникло впечатление, что вся страна - ее акции, ее валюта, ее военные и потребители - превратились в одержимых.

В настроении

Как это связано с пониманием динамики фондового рынка в США в 1970-е годы и в последующие десятилетия? 1970- 1980-е годы были временем высокого потребления и расходов. Бэби-бумеры были молоды и жили так, как принято в этом возрасте. Курс акций поднимался с начала 1980-х до конца 1990-х, т.е. как раз в то время, когда бумеры достигли зрелого возраста. И вполне предсказуемо, точно так же, как это было в Японии, фондовый рынок достиг пика в 2000 г., когда отношение числа людей среднего возраста к молодым достигло максимума. Соответственно, объем продажи акций бумерами, приближающимися к пенсионному возрасту, будет превышать объем покупок вступающего в средний возраст следующего поколения. Исследование предсказывает, что хотя на рынке возможны периодические волны повышения курса, но в целом акции будут идти вниз до 2018 г. 128

Бум на Уолл-стрит поддерживался слухами, что, готовясь к пенсии, миллионы бумеров закачивают миллиарды долларов в пенсионные счета 401 (к) и в другие инвестиционные программы. Предполагалось, что этот огромный поток денег, создавший, но выражению Гарри Дента, «величайший бум в истории», поднимет индекс Dow до отметки 36 000. Дент, конечно, сильно загнул, но это и в самом деле был величайший бум в истории.

Именно но этой причине за ним должен последовать величайший в истории крах.

Новая математика

По всем оценкам, курс

Dow11 722 был завышенным. Лауреат Нобелевской премии, экономист Джеймс Тобин для оценки того, насколько завышен курс, разработал коэффициент

q.

Идея проста. Стоимость компании должна определяться издержками на ее замещение. В норме коэффициент q, в числителе которого рыночная цена компании, а в знаменателе - стоимость создания такой же, должен быть равен 1. Смизерс и Райт применили концепцию q ко всему рынку акций и обнаружили, что, если бы рынок последовал примеру рынка «медведей» 1973-1974 гг., он упал бы до 4000, а если в качестве образца взять спад, последовавший за 1929 г., он должен бы просесть ниже 2000.

К концу 2002 г. перед поколением бэби-бумеров открылась новая математика. Как отмечали Баффетт и многие другие, начиная с 1792 г. американский финансовый рынок пережил не менее восьми крупных рынков «медведей» средней продолжительностью 14 лет: 1802-1829 гг.; 1835-1842; 1847-1859; 1872-1877; 1881-1896; 1902-1921; 1929-1942; 1966-1982 гг.

В течение каждого из этих восьми «медвежьих» рынков инвесторы 14 лет подряд теряли в среднем по 6% процентов капитала в год. Если наступивший рынок «медведей» будет таким же, как предшествовавшие, цены будут падать еще десяток лет. А если он будет таким же, как спады 1802 и 1902 г., ознаменовавшие начало XVIII и XIX вв., то может затянуться на 20 лет.

Инвестору, который в 2000 г. в возрасте 35 лет купил акции по максимальной цене, придется дожидаться до 55 лет, когда их курс может восстановиться. Можно предположить, что инвестор, который еще носит свою бейсболку козырьком назад, дождется окончания спада. В отношении очень долгосрочного периода он может сказать себе: «Ничего, прорвемся!» Но инвестор, приближающийся к пенсионному возрасту, смотрит па свое финансовое состояние с большой тревогой. В большинстве случаев он обменяет мизерный доход от акций, если он вообще будет, на более гарантированные поступления от облигаций, закладных и арендной платы.

Люди не дураки, даже если это бэби-бумеры. Они знают, что нужно откладывать деньги на будущее. Так что, когда доход от акций исчезает, они стараются чем-то это компенсировать. Какое-то время, конечно, они будут надеяться, что рынок восстановится и акции опять будут приносить доход. Возможно, что рынок им подыграет - ненадолго. Но арифметика неумолима.

Идея проста. Стоимость компании должна определяться издержками на ее замещение. В норме коэффициент q, в числителе которого рыночная цена компании, а в знаменателе - стоимость создания такой же, должен быть равен 1. Смизерс и Райт применили концепцию q ко всему рынку акций и обнаружили, что, если бы рынок последовал примеру рынка «медведей» 1973-1974 гг., он упал бы до 4000, а если в качестве образца взять спад, последовавший за 1929 г., он должен бы просесть ниже 2000.

К концу 2002 г. перед поколением бэби-бумеров открылась новая математика. Как отмечали Баффетт и многие другие, начиная с 1792 г. американский финансовый рынок пережил не менее восьми крупных рынков «медведей» средней продолжительностью 14 лет: 1802-1829 гг.; 1835-1842; 1847-1859; 1872-1877; 1881-1896; 1902-1921; 1929-1942; 1966-1982 гг.

В течение каждого из этих восьми «медвежьих» рынков инвесторы 14 лет подряд теряли в среднем по 6% процентов капитала в год. Если наступивший рынок «медведей» будет таким же, как предшествовавшие, цены будут падать еще десяток лет. А если он будет таким же, как спады 1802 и 1902 г., ознаменовавшие начало XVIII и XIX вв., то может затянуться на 20 лет.

Инвестору, который в 2000 г. в возрасте 35 лет купил акции по максимальной цене, придется дожидаться до 55 лет, когда их курс может восстановиться. Можно предположить, что инвестор, который еще носит свою бейсболку козырьком назад, дождется окончания спада. В отношении очень долгосрочного периода он может сказать себе: «Ничего, прорвемся!» Но инвестор, приближающийся к пенсионному возрасту, смотрит па свое финансовое состояние с большой тревогой. В большинстве случаев он обменяет мизерный доход от акций, если он вообще будет, на более гарантированные поступления от облигаций, закладных и арендной платы.

Люди не дураки, даже если это бэби-бумеры. Они знают, что нужно откладывать деньги на будущее. Так что, когда доход от акций исчезает, они стараются чем-то это компенсировать. Какое-то время, конечно, они будут надеяться, что рынок восстановится и акции опять будут приносить доход. Возможно, что рынок им подыграет - ненадолго. Но арифметика неумолима.

Социальное страхование… Не вполне

Первую государственную пенсионную систему создал в Германии в 1880 г. Отто фон Бисмарк. Через 50 лет, во время Великой депрессии, его примеру последовал Франклин Рузвельт. Никто не ожидал, что численность людей, выходящих на пенсию в 65 лет, может оказаться проблемой для пенсионных фондов. В 1935 г., например, средняя ожидаемая продолжительность жизни мужчин в США составляла 76,9 года. Рабочие, рассчитывавшие на пенсию, получали небольшие месячные выплаты и жили не настолько долго, чтобы опустошить пенсионные фонды.

В момент создания системы социального обеспечения типичный американец, выходя в 65 на пенсию, мог рассчитывать еще на 11,9 лет жизни. Но если сегодняшние официальные прогнозы верны, то к 2040 г. типичный 65-летний американец сможет рассчитывать на дополнительные 19,2 года. Если бы после 1935 г. пенсионный возраст индексировался в соответствии с растущей продолжительностью жизни, сегодняшнему работнику пришлось бы ждать полной пенсии до 73 лет, а завтра этот срок может еще отодвинуться 129.

В докладе под названием «Демография и доходность фондового рынка» Роберт Арнотт и Ани Касселлс доказывают, что причина кризиса не в системе социального обеспечения, а в демографии. «Когда общество стареет, - рассуждают Арнотт и Касселлс, - важнее всего соотношение между числом работающих и числом пенсионеров. Увы, старение непропорционально многочисленного поколения бэби-бума приведет к значительному уменьшению соотношения между числом работающих и числом пенсионеров, которое вызовет сильное напряжение в обществе и породит трения между поколениями».

В США, как и в других развитых странах, сумма необеспеченных деньгами пенсионных обязательств составляет от 100 до 250% ВВП. Этот «скрытый долг» намного превышает официальный государственный долг. В отличие от частного сектора, эти долги не списываются на издержки в течение 30 - 40 лет 130. И стоит отметить, что в нормальных условиях в экономике не может быть такого огромного дефицита. Это - свидетельство кризиса.

Если не изменить существующую политику, то к 2030 г. расходы американской системы социального обеспечения вырастут с 4,2% ВВП до 6,6%, что потребует увеличить налог на фонд заработной платы на 57%. Если бы эти 2,4% ВВП начали выплачивать с 2001 г., ежегодная сумма выплат составила бы 235 млрд долл., т.е. больше, чем может дать повышение федерального подоходного налога на 25% 131!

В момент создания системы социального обеспечения типичный американец, выходя в 65 на пенсию, мог рассчитывать еще на 11,9 лет жизни. Но если сегодняшние официальные прогнозы верны, то к 2040 г. типичный 65-летний американец сможет рассчитывать на дополнительные 19,2 года. Если бы после 1935 г. пенсионный возраст индексировался в соответствии с растущей продолжительностью жизни, сегодняшнему работнику пришлось бы ждать полной пенсии до 73 лет, а завтра этот срок может еще отодвинуться 129.

В докладе под названием «Демография и доходность фондового рынка» Роберт Арнотт и Ани Касселлс доказывают, что причина кризиса не в системе социального обеспечения, а в демографии. «Когда общество стареет, - рассуждают Арнотт и Касселлс, - важнее всего соотношение между числом работающих и числом пенсионеров. Увы, старение непропорционально многочисленного поколения бэби-бума приведет к значительному уменьшению соотношения между числом работающих и числом пенсионеров, которое вызовет сильное напряжение в обществе и породит трения между поколениями».

В США, как и в других развитых странах, сумма необеспеченных деньгами пенсионных обязательств составляет от 100 до 250% ВВП. Этот «скрытый долг» намного превышает официальный государственный долг. В отличие от частного сектора, эти долги не списываются на издержки в течение 30 - 40 лет 130. И стоит отметить, что в нормальных условиях в экономике не может быть такого огромного дефицита. Это - свидетельство кризиса.

Если не изменить существующую политику, то к 2030 г. расходы американской системы социального обеспечения вырастут с 4,2% ВВП до 6,6%, что потребует увеличить налог на фонд заработной платы на 57%. Если бы эти 2,4% ВВП начали выплачивать с 2001 г., ежегодная сумма выплат составила бы 235 млрд долл., т.е. больше, чем может дать повышение федерального подоходного налога на 25% 131!

Яд пенсионных фондов

И как будто этого недостаточно - начавшееся в 2000 г. проседание фондового рынка делает частные пенсионные фонды все более уязвимыми. Частные пенсионные фонды попали в беду из-за того, что вкладывали деньги в акции с той же беспечностью, как и частные инвесторы. Например, Эрик Фрай из

Apogee Research

сообщает, что тракторостроительная компания

Deere amp; Company

предполагала получить в 2000/01 фискальном году 657 млн долл. дохода от вложений, сделанных ее пенсионным фондом. Вместо этого получились убытки в размере 1,4 млрд долл. С учетом этой двухмиллиардной разницы непрофинансированные пенсионные обязательства компании

Deere

составили более 3 млрд долл.

Точно так же, корпорация General Motors сообщила, что в 2002 г. активы ее американского пенсионного фонда сократились на 10%, в результате чего расходы корпорации на выплату пенсий после выплаты налогов могут вырасти на 1 млрд долл., или по 1,80 долл. на акцию. Агентство Standard amp; Poor's быстро понизило кредитный рейтинг GM, поскольку «значительные убытки по инвестиционному портфелю пенсионного фонда сильно увеличили и без того значительные непрофинансированные пенсионные обязательства GM».

В условиях рынка «быков» 1990-х годов несуразно большие доходы от вложений в акции создали «корзину» избыточной прибыли. Так или иначе, новаторски мыслящие финансовые директора американских корпораций позаботились, чтобы избыточные прибыли нашли отражение в отчете о доходах, чтобы приукрасить отчетные показатели прибыли, в том числе прибыли пенсионных фондов.

Увы, акциям свойственно не только расти, но и падать. Утвердившийся в последние пару лет рынок «медведей» резко положил конец практике инвестирования средств пенсионных фондов. Большинство корпоративных пенсионных фондов, некогда наслаждавшихся невиданным профицитом, сейчас страдает от недостатка денег. Согласно Дэвиду Сиону, аналитику бухгалтерской практики из CSFB,из 360 компаний, входящих в индекс S amp;P 500 и имеющих корпоративные пенсионные программы, к концу 2001 г. 240 страдали из-за дефицита средств.

В условиях рынка «медведей» корпорации не могут считать своей часть прибыли, получаемой их пенсионными фондами от вложений в ценные бумаги. Многим компаниям придется выделять деньги из прибыли на покрытие дефицита пенсионных фондов, поскольку закон разрешает лишь после этогоосуществлять инвестиции, выплачивать долги, выкупать акции и вообще что-либо делать на благо инвесторов. Вот и в этом случае якобы капиталистические компании вынуждены сейчас работать па своих бывших рабочих, вышедших на пенсию, а не на акционеров.

К 2002 г. дефицит пенсионных фондов корпораций, входящих в индекс S amp;P 500, составил более 300 млрд долл. В долгосрочной перспективе прибыль корпораций будет расходоваться именно на пенсии, что приведет к дальнейшему снижению прибылей, дивидендов и цен на акции.

Точно так же, корпорация General Motors сообщила, что в 2002 г. активы ее американского пенсионного фонда сократились на 10%, в результате чего расходы корпорации на выплату пенсий после выплаты налогов могут вырасти на 1 млрд долл., или по 1,80 долл. на акцию. Агентство Standard amp; Poor's быстро понизило кредитный рейтинг GM, поскольку «значительные убытки по инвестиционному портфелю пенсионного фонда сильно увеличили и без того значительные непрофинансированные пенсионные обязательства GM».

В условиях рынка «быков» 1990-х годов несуразно большие доходы от вложений в акции создали «корзину» избыточной прибыли. Так или иначе, новаторски мыслящие финансовые директора американских корпораций позаботились, чтобы избыточные прибыли нашли отражение в отчете о доходах, чтобы приукрасить отчетные показатели прибыли, в том числе прибыли пенсионных фондов.

Увы, акциям свойственно не только расти, но и падать. Утвердившийся в последние пару лет рынок «медведей» резко положил конец практике инвестирования средств пенсионных фондов. Большинство корпоративных пенсионных фондов, некогда наслаждавшихся невиданным профицитом, сейчас страдает от недостатка денег. Согласно Дэвиду Сиону, аналитику бухгалтерской практики из CSFB,из 360 компаний, входящих в индекс S amp;P 500 и имеющих корпоративные пенсионные программы, к концу 2001 г. 240 страдали из-за дефицита средств.

В условиях рынка «медведей» корпорации не могут считать своей часть прибыли, получаемой их пенсионными фондами от вложений в ценные бумаги. Многим компаниям придется выделять деньги из прибыли на покрытие дефицита пенсионных фондов, поскольку закон разрешает лишь после этогоосуществлять инвестиции, выплачивать долги, выкупать акции и вообще что-либо делать на благо инвесторов. Вот и в этом случае якобы капиталистические компании вынуждены сейчас работать па своих бывших рабочих, вышедших на пенсию, а не на акционеров.

К 2002 г. дефицит пенсионных фондов корпораций, входящих в индекс S amp;P 500, составил более 300 млрд долл. В долгосрочной перспективе прибыль корпораций будет расходоваться именно на пенсии, что приведет к дальнейшему снижению прибылей, дивидендов и цен на акции.

Бум медицинских услуг

А чтобы усилить сомнения и страхи выходящих на пенсию бэби-бумеров, можно добавить, что за следующие 40 лет расходы на здравоохранение вырастут в США на 7% ВВП - темп роста вдвое более высокий, чем в остальных развитых странах. Прогнозируется, что число «дряхлых», тех, кому за 80, резко вырастет к 2050 г., что сильно увеличит все виды расходов в сфере здравоохранения - на лечение, уход и пр.

По официальным прогнозам, к 2030 г. американское государство будет больше тратить на дома для престарелых, чем сегодня расходуется на всю систему социального страхования. «Хотя людей обоснованно тревожит состояние системы социального страхования, - говорит Виктор Фукс, экономист, изучавший систему здравоохранения, американской экономике угрожает по-настоящему ужасная горилла расходы на лечение и уход за пожилыми» 132. Если сложить ожидаемые расходы на государственные программы медицинской помощи Medicaid и Medicare с расходами на систему социального страхования, сумма превысит 50% налогов на фонд заработной платы 133. Толкачи, добивающиеся раздувания расходов па здравоохранение, и политическое давление в пользу увеличения пособий лицам, нуждающимся в продолжительном уходе, грозят резким увеличением государственных расходов в США.

По официальным прогнозам, к 2030 г. американское государство будет больше тратить на дома для престарелых, чем сегодня расходуется на всю систему социального страхования. «Хотя людей обоснованно тревожит состояние системы социального страхования, - говорит Виктор Фукс, экономист, изучавший систему здравоохранения, американской экономике угрожает по-настоящему ужасная горилла расходы на лечение и уход за пожилыми» 132. Если сложить ожидаемые расходы на государственные программы медицинской помощи Medicaid и Medicare с расходами на систему социального страхования, сумма превысит 50% налогов на фонд заработной платы 133. Толкачи, добивающиеся раздувания расходов па здравоохранение, и политическое давление в пользу увеличения пособий лицам, нуждающимся в продолжительном уходе, грозят резким увеличением государственных расходов в США.

Дополнительные неприятности

Никто не хочет стареть, ни люди, ни общество. Но об этом никого не спрашивают. Можно утверждать, что человек, как и вся экономика, может предотвратить естественное старение только совершив что-то неестественно скверное. Для победы над возрастом, например, можно взорвать себя, а центральный банк может избежать дефляции, разрушив собственную валюту; можно оттянуть возврат к коррекции долгов, побудив людей забираться в долги все глубже и глубже.

В долгосрочной перспективе система социального страхования непременно взорвется. Ведь она основана на лжи, что можно получить нечто за так, что можно взять из системы больше, чем вложил в нее. В отдельных случаях такое бывает, но в целом это невозможно. Иллюзия поддерживалась тем, что постоянно увеличивавшееся число работников содержало пенсионеров. По существу, именно надежда на это лежит в основе иллюзий поколения бэби-бумеров: они не только рассчитывают на то, что следующее поколение будет содержать их через систему социального страхования, но при этом еще мечтают с прибылью продать молодым свои дома и акции. Но рано или поздно следующее поколение скажет: «Баста!» Оно не будет достаточно богатым или многочисленным, чтобы дать бэби-бумерам то, на что они рассчитывают.

Американцы воображают, что в этом, как и во многих других отношениях, у них есть преимущество перед японцами. В отличие от Японии США все еще наделяют иммигрантов привилегией селиться в стране и заниматься своими делишками, чтобы прокормить стареющее туземное население.

Широко распространено представление, что иммиграция нам поможет. Но, по расчетам Арнотта и Касселлса, для поддержания системы потребуется 4 млн иммигрантов в год, т.е. ежегодный прирост населения на 1,5%. Для этого нужно, грубо говоря, удвоить сегодняшний поток иммиграции, что вряд ли возможно.

Старшим бэби-бумерам сейчас 56 лет. Им в спину дышат еще 80 млн американцев, из которых лишь немногие серьезно готовят финансовую базу пенсионной жизни: у 80% населения накоплены финансовые резервы лишь на 8 месяцев. «Население в возрасте 50 лет и старше не готово к выходу на покой», - сообщает отчет AARP Report. И число людей, не готовых к выходу на пенсию, увеличивается быстрее, чем идущие за ними возрастные группы. В 2000 г. старше 50 было примерно 78 млн американцев, или 28% населения. К 2020 г. их будет на 40 млн больше, и эта группа составит уже 36% населения.

Мы подозреваем, что, приближаясь к пенсионному возрасту, бэби-бумеры откроют для себя сбережения, подобно тому, как в молодые годы они открывали секс, наркотики и рок-н-ролл. Им может даже понравиться эта идея, а особенно мысль, что они первыми такое придумали. Возможно, что они даже реализуют эту идею с перехлестом (как и все, что они делали).

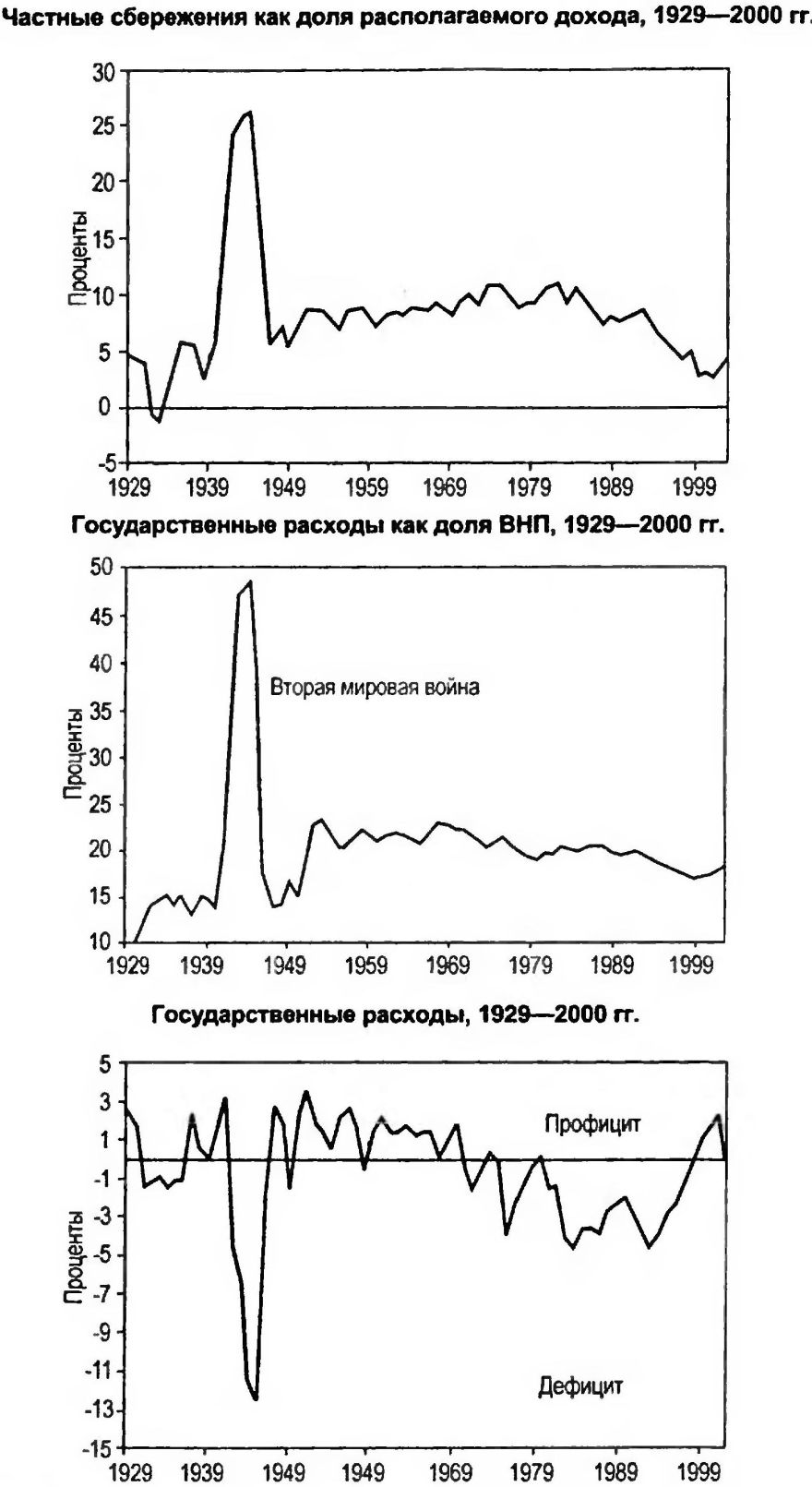

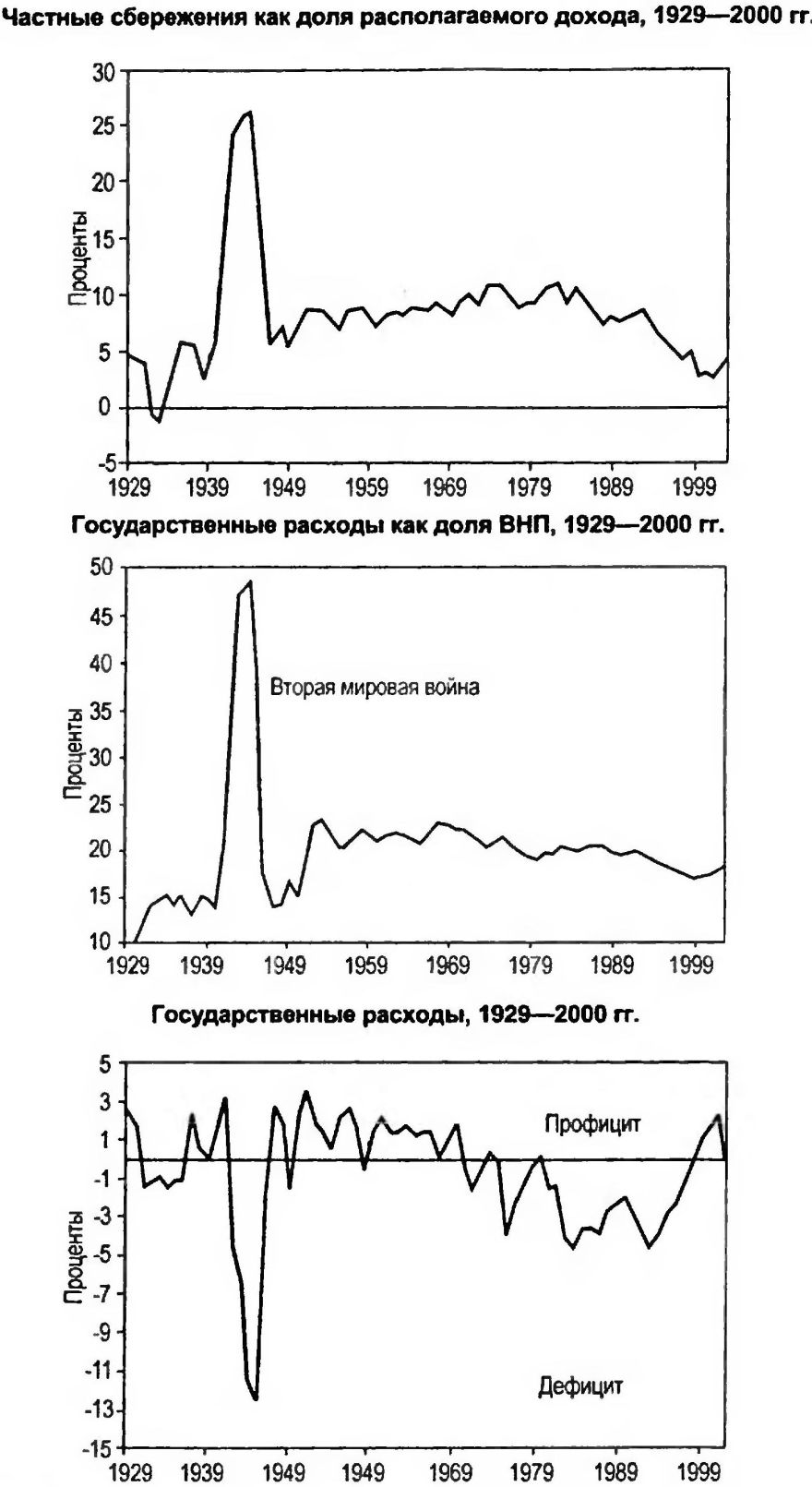

Бережливость даже в малых дозах может сильно отозваться на положении в экономике. Каждый процент изменения уровня сбережений дает изменение ВВП примерно на 0,6%. В работе, написанной для Американского института предпринимательства, Джон Мейкин подсчитал, что если бы бэби-бумеры не расходовали, а сберегали лишь треть от реального уровня 1990-х, т.е. 5%, ежегодные расходы снизились бы на 350 млрд долл. Соответственно, ВВП сократился бы на 3,5%, что надежно гарантировало бы экономический спад на многие годы вперед. Д-р Рихебэхер тоже сделал расчеты. Он обнаружил, что, если восстановить сбережения на уровне лишь половины того, что было после войны, Америка бы получила самую глубокую и сильную рецессию за весь послевоенный период (рис. 7.5).

Рис. 7.5. Америка в кризисе.В 1930-1940-х гг., когда Америка последний раз переживала крах фондового рынка и войну, уровень сбережений подскочил выше 25% (вверху); в тот же период государственные расходы составили почти половину ВВП (в середине), а дефицит государственного бюджета - почти 13% (внизу). Если бы сегодня уровень сбережений в США поднять до половины среднего послевоенного, это ввергло бы страну в «самую глубокую и сильную рецессию за весь послевоенный период».

Рис. 7.5. Америка в кризисе.В 1930-1940-х гг., когда Америка последний раз переживала крах фондового рынка и войну, уровень сбережений подскочил выше 25% (вверху); в тот же период государственные расходы составили почти половину ВВП (в середине), а дефицит государственного бюджета - почти 13% (внизу). Если бы сегодня уровень сбережений в США поднять до половины среднего послевоенного, это ввергло бы страну в «самую глубокую и сильную рецессию за весь послевоенный период».

В долгосрочной перспективе система социального страхования непременно взорвется. Ведь она основана на лжи, что можно получить нечто за так, что можно взять из системы больше, чем вложил в нее. В отдельных случаях такое бывает, но в целом это невозможно. Иллюзия поддерживалась тем, что постоянно увеличивавшееся число работников содержало пенсионеров. По существу, именно надежда на это лежит в основе иллюзий поколения бэби-бумеров: они не только рассчитывают на то, что следующее поколение будет содержать их через систему социального страхования, но при этом еще мечтают с прибылью продать молодым свои дома и акции. Но рано или поздно следующее поколение скажет: «Баста!» Оно не будет достаточно богатым или многочисленным, чтобы дать бэби-бумерам то, на что они рассчитывают.

Американцы воображают, что в этом, как и во многих других отношениях, у них есть преимущество перед японцами. В отличие от Японии США все еще наделяют иммигрантов привилегией селиться в стране и заниматься своими делишками, чтобы прокормить стареющее туземное население.

Широко распространено представление, что иммиграция нам поможет. Но, по расчетам Арнотта и Касселлса, для поддержания системы потребуется 4 млн иммигрантов в год, т.е. ежегодный прирост населения на 1,5%. Для этого нужно, грубо говоря, удвоить сегодняшний поток иммиграции, что вряд ли возможно.

Старшим бэби-бумерам сейчас 56 лет. Им в спину дышат еще 80 млн американцев, из которых лишь немногие серьезно готовят финансовую базу пенсионной жизни: у 80% населения накоплены финансовые резервы лишь на 8 месяцев. «Население в возрасте 50 лет и старше не готово к выходу на покой», - сообщает отчет AARP Report. И число людей, не готовых к выходу на пенсию, увеличивается быстрее, чем идущие за ними возрастные группы. В 2000 г. старше 50 было примерно 78 млн американцев, или 28% населения. К 2020 г. их будет на 40 млн больше, и эта группа составит уже 36% населения.

Мы подозреваем, что, приближаясь к пенсионному возрасту, бэби-бумеры откроют для себя сбережения, подобно тому, как в молодые годы они открывали секс, наркотики и рок-н-ролл. Им может даже понравиться эта идея, а особенно мысль, что они первыми такое придумали. Возможно, что они даже реализуют эту идею с перехлестом (как и все, что они делали).

Бережливость даже в малых дозах может сильно отозваться на положении в экономике. Каждый процент изменения уровня сбережений дает изменение ВВП примерно на 0,6%. В работе, написанной для Американского института предпринимательства, Джон Мейкин подсчитал, что если бы бэби-бумеры не расходовали, а сберегали лишь треть от реального уровня 1990-х, т.е. 5%, ежегодные расходы снизились бы на 350 млрд долл. Соответственно, ВВП сократился бы на 3,5%, что надежно гарантировало бы экономический спад на многие годы вперед. Д-р Рихебэхер тоже сделал расчеты. Он обнаружил, что, если восстановить сбережения на уровне лишь половины того, что было после войны, Америка бы получила самую глубокую и сильную рецессию за весь послевоенный период (рис. 7.5).

8 Судный день: снятие Америки с кредитной иглы

Ни один человек никогда не гордился тем, что не было для него вредоносным.

Ралф Уолдо Эмерсон

К концу XX в. Америка так гордилась собой, что далее она могла лишь остывать. Но как? Давайте поразмыслим: мы видели, что человек - разумен, но не всегда и не до конца. По существу, самые важные решения он принимает, не очень-то задумываясь. Выбирая спутника жизни, карьеру и образ жизни, он руководствуется чувством, голосует не разумом, а сердцем.

И каким бы разумным он себя не считал, время от времени он дает волю чувству. На рынке, как и в политике, он нередко делает глупости, потому что его вдруг захлестнуло чувство - страх, жадность, беспричинное доверие, отвращение, жажда мести, дружелюбие… Но и рынки, и политическая жизнь еще в большей степени подвержены вспышкам безумия, потому что в них участвуют большие группы людей. А одно из важнейших достижений современных технологий в том, что они сделали толпы более многочисленными, чем когда-либо прежде.

У безумства толп есть две важных особенности. Во-первых, толпе доступно знание только в самой грубой и примитивной форме. А поскольку истина бесконечно сложна, идеи толпы почти всегда упрощены настолько, что является преимущественно ложью. Во-вторых, хотя толпу обуревают те же чувства, что и отдельного человека, индивидууму редко удается натворить много бед. Его ограничивают семья, друзья и физические возможности. Зато толпа способна так усилить эмоции и так исказить идеи, что все общество может оказаться в аду.

Уникальность ситуации, в которой находились американцы в начале XXI в., определила выбор ими конкретной дороги в ад. Полвека экономического роста и четверть века рынка «быков» породили у них веру в то, что не было истиной, и заставили хотеть того, чего нельзя получить. Никогда в истории стране не удавалось разбогатеть благодаря расходам… рынки ценных бумаг никогда не обогащали средних инвесторов, не избавлявшихся от однажды купленных акций… никогда бумажные, не обеспеченные золотом деньги не сохраняли своей покупательной способности в течение долгого времени.

Однако в конце 1990-х все это казалось не только возможными, но и неизбежным. Казалось, что все идет на пользу американцам. И вдруг в начале нового столетия все стало оборачиваться против них. Профицит федерального бюджета вдруг сменился невиданным в истории дефицитом, который к 2013 г. должен, по прогнозу, превысить 3 трлн долл.

В годы бума дефицит торгового баланса США был предметом гордости; благодаря ему миллиарды долларов попадали в руки иностранцев, которые потом вкладывали деньги в американскую экономику. Но к 2003 г. дефицит торгового баланса стал источником беспокойства, потому что доллар начал падать и иностранцы на глазах теряли готовность принимать его. В конце 1990-х американская экономика двигалась под давлением потребительского спроса, но к началу нового века люди настолько увязли в долгах, что потеряли уверенность в себе. Налогоплательщики едва справляются с непомерными расходами на поддержание военного превосходства.

Эти проблемы могли бы быть решены молодой и энергичной нацией… американцы же постарели, а их государственные и общественные институты обветшали. На повестке дня стоят структурные изменения, но особенности демократизированных рынков и вырождающегося коллективного руководства ослабляют шансы на успех. Американцы верят, что большинство не может заблуждаться. А большинство полагало, что имеет право на пенсионное обеспечение, которого оно не заработало, на государственные программы, которые оно не желает оплачивать, и на образ жизни, который ему не по карману. Большинство американцев ждет, что их лидеры «сделают что-то», чтобы гарантировать им то, на что они рассчитывали, а не то, что надвигается. Что же дальше?

В этой главе мы поговорим о будущем. Нет, мы не будем гадать о содержании завтрашних газет. В конце концов, о будущем мы знаем не больше, чем прогнозисты из Федерального резерва или из Dial-A-Psychic Hotline. Недавно в новостях сообщалось, что у Dial-A-Psychicдела идут настолько хорошо, что компании придется набирать людей для ответа на звонки. «Мы вас обучим», - говорилось в рекламном объявлении о найме персонала. Мы даже подумывали принять приглашение. Потому что как ни старались, так и не смогли самостоятельно овладеть ясновидением, а без этого остается только строить догадки.

Американцы не в силах отказаться от перспективы получить что-то за так. Это было бы слишком разумно… слишком практично… слишком скромно. При этом администрация имеет возможность урезать государственные расходы. Например, она могла бы отказаться от роли мирового жандарма и ограничиться только задачами обороны. Если сильно сократить госрасходы, правительство смогло бы сбалансировать бюджет и одновременно снизить налоги. Да и граждане, разумеется, могли бы ограничить свои расходы и начать сберегать процентов эдак по 10, как они делали в 1950-1960-е годы. Тогда дефицит торгового баланса исчезнет и появится возможность выплатить долги. Возможно, что и доллар можно было бы спасти. Пожалуй, курс пришлось бы немного понизить, но безжалостная политика «сильного доллара» (стоило бы, наверное, призвать на службу Пола Волкера, чтобы все в нее поверили) могла бы остановить падение.

Тогда после очень тяжелой рецессии, в ходе которой были бы существенно снижены курс акций и уровень жизни, американская экономика смогла бы оправиться и утвердиться на прочном фундаменте внутренних сбережений.

Но увы, все это маловероятно. Для этого нужно было бы опровергнуть все любимые идеи американцев и заставить признать, что они заблуждались. Кейнс научил их, что, когда в экономике начинается спад, правительство должно увеличивать госрасходы. Фридмен добавил, что власти могли бы предотвратить Великую депрессию, если бы печатали побольше долларов. Если граждане сократят расходы, твердят экономисты от Сиэтла до Бока Ратон, это приведет к катастрофе.

Люди неохотно расстаются с общими убеждениями, особенно с такими, как перспектива получить что-то за так. Как может их подвести американский потребительский капитализм, который столь долгое время являл собой образец эффективности? Это невозможно, говорят они сами себе. Чего ради соглашаться на снижение уровня жизни, если каждый знает, что мы богатеем день ото дня? Этого быть не может.

Предложить американцам отказаться от своей мечты - то же самое, что посоветовать Наполеону вернуть домой войска из Германии, Италии и Испании и отказаться от империи, или предложить среднему инвестору в конце 1999 г. избавиться от своих акций. Так в жизни не бывает. «Рынок "медведей" должен быть отработан до конца», - говорят ветераны Уолл-стрит. Люди должны следовать за трендом, пока он не приведет их к краху, говорим мы.

Кроме того, в начале 2003 г. американцы говорили себе, что если есть проблемы, то это чья-то вина: террористов, жадных генеральных директоров или ошибочной политики Федерального резерва. С системой все в порядке, уверяли они себя.

Именно поэтому после того, как в 2001 г. начался первый спад, американцы бросились за кредитами; по мере роста безработицы американцы брали все больше ипотечных кредитов, а продажи новых автомобилей достигли рекордного уровня. Именно поэтому в первый же год нового века, когда налоговые поступления начали падать, федеральное правительство США увеличило государственные расходы и, соответственно, бюджетный дефицит (очень сильно). И вот почему, несмотря на падение курса доллара, дефицит торгового баланса продолжал увеличиваться. В начале 2003 г. возникло впечатление, что вся страна - ее акции, ее валюта, ее военные и потребители - превратились в одержимых.

В настроении

Большинство экономистов скажет вам, что экономика зависит от изменений настроений в Федеральном резерве. Но бывает и так, что нечто происходит даже когда центральный банк Америки не очень этого хочет.

Когда управляющие Федерального резерва считают, что было бы хорошо, если б потребители и производители страны действовали пошустрее, они организуют «стопку виски», как выразился однажды глава Федерального резерва Норман Стронг. Напротив, когда им хочется, чтобы все попритихли, они забирают бутылку виски и вечеринка скоро заканчивается. После Второй мировой войны изменение настроений в Федеральном резерве, по всей видимости, соответствовало подъемам и спадам экономики. Коллега Алана Гринспена, Джон Тэйлор, на основании своих наблюдений сформулировал так называемое правило Тэйлора. Когда экономика перегрета и инфляция на подъеме, Федеральный резерв мгновенно поднимает ссудный процент. Когда экономика на спаде и инфляция мала, Федеральный резерв тут же снижает ставку по краткосрочным кредитам. Но бывает и так, что нечто происходит даже когда центральный банк Америки не очень этого хочет.

В первые годы XXI столетия рынок отказался сотрудничать, несмотря на предсказания близкого подъема, а также избыток денег и кредита. Чем бы ни болела американская экономика, ей, похоже, вовсе не хотелось виски. Впервые в послевоенный период не дала никаких результатов накачка экономики деньгами, причем в небывалых в истории Федерального резерва объемах.

В 2001 г. Федеральный резерв под управлением Гринспена делал все то, что мог и должен был делать, снижал процентные ставки. За один месяц ставку срезали на 25 базисных пунктов, за следующий - на 50. Вначале почти все экономисты и буквально каждый инвестор ожидали «мгновенного подъема». Но настоящего восстановления экономики не получилось. Безработица выросла, прибыли упали.

Когда управляющие Федерального резерва считают, что было бы хорошо, если б потребители и производители страны действовали пошустрее, они организуют «стопку виски», как выразился однажды глава Федерального резерва Норман Стронг. Напротив, когда им хочется, чтобы все попритихли, они забирают бутылку виски и вечеринка скоро заканчивается. После Второй мировой войны изменение настроений в Федеральном резерве, по всей видимости, соответствовало подъемам и спадам экономики. Коллега Алана Гринспена, Джон Тэйлор, на основании своих наблюдений сформулировал так называемое правило Тэйлора. Когда экономика перегрета и инфляция на подъеме, Федеральный резерв мгновенно поднимает ссудный процент. Когда экономика на спаде и инфляция мала, Федеральный резерв тут же снижает ставку по краткосрочным кредитам. Но бывает и так, что нечто происходит даже когда центральный банк Америки не очень этого хочет.

В первые годы XXI столетия рынок отказался сотрудничать, несмотря на предсказания близкого подъема, а также избыток денег и кредита. Чем бы ни болела американская экономика, ей, похоже, вовсе не хотелось виски. Впервые в послевоенный период не дала никаких результатов накачка экономики деньгами, причем в небывалых в истории Федерального резерва объемах.

В 2001 г. Федеральный резерв под управлением Гринспена делал все то, что мог и должен был делать, снижал процентные ставки. За один месяц ставку срезали на 25 базисных пунктов, за следующий - на 50. Вначале почти все экономисты и буквально каждый инвестор ожидали «мгновенного подъема». Но настоящего восстановления экономики не получилось. Безработица выросла, прибыли упали.