Страница:

Если подсчитать сколько денег ходит в какой-нибудь стране и представить, что все они прошли через невозвратную трату государством, то мы поймем, какие гигантские деньги получило и использовало государство. Вот где главная сила современного государства. Не в армиях, не в полиции, а в печатном станке.

Поэтому столь нелепы представления современных монетаристов, что деньги государство получает только из налогообложения. И что государство должно вкладывать деньги на возвратной основе. Это полная чушь. Государство должно их тратить без всякого возврата, эмиссионные деньги недопустимо вкладывать на условиях возврата, а тем более прибыльности. Их необходимо вкладывать именно без возврата, чтобы они ходили в финансово-экономической системе. Ведь если они освоены экономикой и обществом, то они им нужны, а изъятие их будет только пагубно.

Поэтому отказ Банка России от эмиссии денег для государственных целей есть полнейшая безграмотность и основано на нелепых монетаристских представлениях.

Вопрос не в том, чтобы не иметь денежной эмиссии. Она обязательно должна быть. Вопрос в том, какова она по размеру, каков финансовый механизм эмиссии и на что расходовать эмиссионные денежные средства.

Эмиссия в условиях развивающейся экономики – необходимейшая вещь. Но объем эмиссии должен быть тщательно рассчитан, ибо излишняя эмиссия вызывает инфляцию, а недостаточная эмиссия – стагнацию экономики. Кто должен решать этот вопрос, важнейший для общества?

В США этот вопрос всецело отдан на откуп банковской олигархии управляющих банков Федеральной резервной системы, объединенных в так называемый Федеральный комитет открытого рынка. Двенадцать человек, неподотчетных обществу, решают в этой «демократической» стране важнейший для всего общества вопрос.

В России мы имеем уже даже не олигархию, а полнейшую деспотию, ибо этот вопрос решает единолично формально не подчиненный никаким органам представительной власти Председатель Центрального банка России.

Ясно, что это совершенно недопустимо. Уровень эмиссии должен обсуждаться обществом, и решение об этом должно приниматься высшим органом представительной власти, каковым является парламент России.

Может быть парламент плох для этой цели? Но уж если народ избрал свой парламент, то какой он есть, такой и должен решать этот вопрос. А разве бюджет менее ответственное дело? Вот почему вопрос об объеме эмиссии должен быть передан в предмет ведения парламента, и решаться он должен в рамках принятия ежегодного бюджета. Предложения об объеме эмиссии должен, возможно, представлять Председатель Банка России, но принимать решение должна представительная власть, а вовсе не олигархия (как в США) или деспотия в лице одного человека.

Следующий вопрос – это вопрос о финансовом механизме эмиссии.

Существуют четыре механизма эмиссии.

Первый механизм состоит в простой эмиссии. Центральный банк просто создает новые деньги и передает их правительству. Такой механизм использовался в СССР.

Второй механизм – это механизм кредитной эмиссии. Центробанк дает правительству кредиты, которые правительство и расходует на свои цели. За правительством записывается в банке долг по кредиту, возможно, даже с процентами. Но правительство, как правило, никогда не возвращает этот долг, ибо если оно его возвратит, то это будет означать изъятие денег из экономики, но если последняя эти деньги усвоила, то ей они нужны, и изъятие их (ремиссия) будет вредно. Результатом этого механизма эмиссии является формально растущий долг правительства перед Центральным банком, но вред от этого невелик.

Третий механизм эмиссии – эмиссия на основе операций Центрального банка на «открытом рынке».

Сущность его в том, что правительство выпускает ценные бумаги – долговые обязательства, которые распространяет среди первичных покупателей, в качестве которых выступают, как правило, коммерческие банки. В свою очередь, те продают их на вторичном рынке другим финансовым лицам. Среди этих финансовых лиц является и Центральный банк, который может скупать эти обязательства, совершая для этих целей эмиссию денег.

Таким образом, здесь эмиссия денег увязана с долгами правительства иным финансовым лицам. По правде говоря, такая увязка не представляется имеющей смысл. Правительство в принципе может заимствовать свободные средства у граждан, банков или юридических лиц под проценты. Но зачем это увязывать с эмиссией денег, абсолютно непонятно. Такой механизм придуман американцами, по всей видимости, чтобы прикрыть олигархичность финансового управления страной, чтобы не так бросалось в глаза, что самой демократичной страной мира на самом деле правит финансовая олигархия двенадцати «банковских воротничков».

Наконец, четвертый механизм эмиссии «сочинен» для России МВФ. Этот механизм специально разработан, чтобы получить в руки этой организации управление над Россией. Механизм работает следующим образом. МВФ выдает России (правительству) валютный кредит. Эту валюту правительство конвертирует в рубли у Центробанка, который для этого осуществляет ЭМИССИЮ. Полученные рубли правительство использует на свои цели, а приобретенные доллары Центробанк вкладывает, к примеру, в ценные бумаги казначейства США, кредитуя таким образом расходы Правительства США, в том числе и его оборонную программу. Либо банк продает эти доллары на внутреннем российском рынке, этим самым осуществляя вновь изъятие денег, их ремиссию, с одной стороны, а так как доллары служат для закупки преимущественно американских и западных товаров, то фактически способствуя, с другой стороны, развитию промышленности этих стран. В результате этого эмитированные деньги вновь оказываются изъятыми из экономики и нехватка денежных платежных средств возникает вновь. И, кроме того, над Россией и ее будущими поколениями нависает долг перед МВФ.

Таким образом, этот последний механизм позволяет, с одной стороны, контролировать МВФ объемы эмиссии, что дает этой организации рычаги управления страной и иметь контроль над ней как должником, который постоянно требует подпитки со стороны этой организации без всякой надежды на возврат получаемых средств. В общем, ничего более изощренного и лукавого до сих пор мировая финансовая практика еще не придумывала.

На наш взгляд, простая открытая честная эмиссия является самой предпочтительной. Если общество нуждается в деньгах, то финансовая система их и должна предоставлять. Цель этой системы и есть обслуживание общества, а не составление каких-то хитроумных комбинаций, в результате которых финансовая олигархия становится над обществом.

Таким образом, механизм эмиссии должен быть прост, ясен и открыт. Парламент принимает решение об эмиссии денег на очередной год. Центробанк ее осуществляет и передает деньги правительству. Все остальное от лукавого.

И последний вопрос – это вопрос использования эмиссионных денег.

В настоящее время эмиссионные деньги правительство тратит на выдачу зарплаты, на пенсии, на иные непроизводственные расходы. На капитальные затраты денег нет.

Думается, что эту практику требуется изменить. Деньги на пенсии, армию, милицию и чиновников государство должно тратить из налогов. А эмиссионные деньги должны целевым образом направляться исключительно на инвестиционные цели в рамках так называемого «бюджета развития». Причем инвестиционные проекты могут быть как экономически прибыльными, так и экономически убыточными, но важными для развития общества и его экономики. Если инвестиции прибыльны, то прибыль должна поступать уже либо для новых инвестиций, либо для иных государственных целей.

Таким образом, эмиссионные деньги будут использоваться наиболее эффективно, приводить к реальному росту национального богатства, а не просто проедаться. «Проедаться» должны налоги, так как это деньги уже совершившие один или даже несколько кругооборотов по экономической системе, но «свежие» деньги должны быть сначала запущены в экономику и использоваться для целей роста национального богатства.

И другое важнейшее достоинство именно инвестиционной эмиссии. Наиболее инфляционно опасными являются деньги у населения, то есть потребительские деньги. Ибо они могут сразу выйти на потребительский рынок, который наиболее чуток к малейшему избытку их, отвечая на это ростом цен. Производственные деньги менее инфляционно опасны. Ибо они используются в сфере производства, где работа идет по достаточно долгосрочным договорам. Этот рынок менее подвижен и потому устойчивее.

Инвестиционная эмиссия – это эмиссия производственных денег. Эти деньги лишь постепенно, медленно будут переходить в деньги потребительские, таким образом риск инфляции резко уменьшается даже в случае излишней эмиссии. Действительно, средства, эмитированные на инвестиционные цели, будут переходить на счета предприятий, которые только некоторую часть используют для выдачи зарплаты, а значительную часть передадут другим предприятиям за услуги и оборудование. В свою очередь, получатели эмиссионных денег также лишь часть используют в качестве зарплаты, а существенную часть – для оплаты услуг и продукции других предприятий. Таким образом эмиссионные деньги будут медленно, плавно, растянуто до времени достигать потребительского рынка. Если же использовать эмиссию для оплаты пенсий или зарплаты бюджетников, то вся эмиссия сразу же обрушится на потребительский рынок, что может вызвать инфляцию.

Таким образом, инвестиционная эмиссия малоинфляционна и будет способствовать расшивке неплатежей и оживлению всей экономики.

По нашим подсчетам, безинфляционный эмиссионный потенциал российской экономики не менее ста триллионов в год на ближайшие пять лет.

Именно эти средства и должны составить тот самый «бюджет развития», о котором постоянно говорит Госдума, но средства на которые правительство так и не способно найти.

Их не надо искать. Их надо создавать.

Кредитная функция банков – главный бред монетаризма

Монетаризм и денежно-кредитная политика

Поэтому столь нелепы представления современных монетаристов, что деньги государство получает только из налогообложения. И что государство должно вкладывать деньги на возвратной основе. Это полная чушь. Государство должно их тратить без всякого возврата, эмиссионные деньги недопустимо вкладывать на условиях возврата, а тем более прибыльности. Их необходимо вкладывать именно без возврата, чтобы они ходили в финансово-экономической системе. Ведь если они освоены экономикой и обществом, то они им нужны, а изъятие их будет только пагубно.

Поэтому отказ Банка России от эмиссии денег для государственных целей есть полнейшая безграмотность и основано на нелепых монетаристских представлениях.

Вопрос не в том, чтобы не иметь денежной эмиссии. Она обязательно должна быть. Вопрос в том, какова она по размеру, каков финансовый механизм эмиссии и на что расходовать эмиссионные денежные средства.

Эмиссия в условиях развивающейся экономики – необходимейшая вещь. Но объем эмиссии должен быть тщательно рассчитан, ибо излишняя эмиссия вызывает инфляцию, а недостаточная эмиссия – стагнацию экономики. Кто должен решать этот вопрос, важнейший для общества?

В США этот вопрос всецело отдан на откуп банковской олигархии управляющих банков Федеральной резервной системы, объединенных в так называемый Федеральный комитет открытого рынка. Двенадцать человек, неподотчетных обществу, решают в этой «демократической» стране важнейший для всего общества вопрос.

В России мы имеем уже даже не олигархию, а полнейшую деспотию, ибо этот вопрос решает единолично формально не подчиненный никаким органам представительной власти Председатель Центрального банка России.

Ясно, что это совершенно недопустимо. Уровень эмиссии должен обсуждаться обществом, и решение об этом должно приниматься высшим органом представительной власти, каковым является парламент России.

Может быть парламент плох для этой цели? Но уж если народ избрал свой парламент, то какой он есть, такой и должен решать этот вопрос. А разве бюджет менее ответственное дело? Вот почему вопрос об объеме эмиссии должен быть передан в предмет ведения парламента, и решаться он должен в рамках принятия ежегодного бюджета. Предложения об объеме эмиссии должен, возможно, представлять Председатель Банка России, но принимать решение должна представительная власть, а вовсе не олигархия (как в США) или деспотия в лице одного человека.

Следующий вопрос – это вопрос о финансовом механизме эмиссии.

Существуют четыре механизма эмиссии.

Первый механизм состоит в простой эмиссии. Центральный банк просто создает новые деньги и передает их правительству. Такой механизм использовался в СССР.

Второй механизм – это механизм кредитной эмиссии. Центробанк дает правительству кредиты, которые правительство и расходует на свои цели. За правительством записывается в банке долг по кредиту, возможно, даже с процентами. Но правительство, как правило, никогда не возвращает этот долг, ибо если оно его возвратит, то это будет означать изъятие денег из экономики, но если последняя эти деньги усвоила, то ей они нужны, и изъятие их (ремиссия) будет вредно. Результатом этого механизма эмиссии является формально растущий долг правительства перед Центральным банком, но вред от этого невелик.

Третий механизм эмиссии – эмиссия на основе операций Центрального банка на «открытом рынке».

Сущность его в том, что правительство выпускает ценные бумаги – долговые обязательства, которые распространяет среди первичных покупателей, в качестве которых выступают, как правило, коммерческие банки. В свою очередь, те продают их на вторичном рынке другим финансовым лицам. Среди этих финансовых лиц является и Центральный банк, который может скупать эти обязательства, совершая для этих целей эмиссию денег.

Таким образом, здесь эмиссия денег увязана с долгами правительства иным финансовым лицам. По правде говоря, такая увязка не представляется имеющей смысл. Правительство в принципе может заимствовать свободные средства у граждан, банков или юридических лиц под проценты. Но зачем это увязывать с эмиссией денег, абсолютно непонятно. Такой механизм придуман американцами, по всей видимости, чтобы прикрыть олигархичность финансового управления страной, чтобы не так бросалось в глаза, что самой демократичной страной мира на самом деле правит финансовая олигархия двенадцати «банковских воротничков».

Наконец, четвертый механизм эмиссии «сочинен» для России МВФ. Этот механизм специально разработан, чтобы получить в руки этой организации управление над Россией. Механизм работает следующим образом. МВФ выдает России (правительству) валютный кредит. Эту валюту правительство конвертирует в рубли у Центробанка, который для этого осуществляет ЭМИССИЮ. Полученные рубли правительство использует на свои цели, а приобретенные доллары Центробанк вкладывает, к примеру, в ценные бумаги казначейства США, кредитуя таким образом расходы Правительства США, в том числе и его оборонную программу. Либо банк продает эти доллары на внутреннем российском рынке, этим самым осуществляя вновь изъятие денег, их ремиссию, с одной стороны, а так как доллары служат для закупки преимущественно американских и западных товаров, то фактически способствуя, с другой стороны, развитию промышленности этих стран. В результате этого эмитированные деньги вновь оказываются изъятыми из экономики и нехватка денежных платежных средств возникает вновь. И, кроме того, над Россией и ее будущими поколениями нависает долг перед МВФ.

Таким образом, этот последний механизм позволяет, с одной стороны, контролировать МВФ объемы эмиссии, что дает этой организации рычаги управления страной и иметь контроль над ней как должником, который постоянно требует подпитки со стороны этой организации без всякой надежды на возврат получаемых средств. В общем, ничего более изощренного и лукавого до сих пор мировая финансовая практика еще не придумывала.

На наш взгляд, простая открытая честная эмиссия является самой предпочтительной. Если общество нуждается в деньгах, то финансовая система их и должна предоставлять. Цель этой системы и есть обслуживание общества, а не составление каких-то хитроумных комбинаций, в результате которых финансовая олигархия становится над обществом.

Таким образом, механизм эмиссии должен быть прост, ясен и открыт. Парламент принимает решение об эмиссии денег на очередной год. Центробанк ее осуществляет и передает деньги правительству. Все остальное от лукавого.

И последний вопрос – это вопрос использования эмиссионных денег.

В настоящее время эмиссионные деньги правительство тратит на выдачу зарплаты, на пенсии, на иные непроизводственные расходы. На капитальные затраты денег нет.

Думается, что эту практику требуется изменить. Деньги на пенсии, армию, милицию и чиновников государство должно тратить из налогов. А эмиссионные деньги должны целевым образом направляться исключительно на инвестиционные цели в рамках так называемого «бюджета развития». Причем инвестиционные проекты могут быть как экономически прибыльными, так и экономически убыточными, но важными для развития общества и его экономики. Если инвестиции прибыльны, то прибыль должна поступать уже либо для новых инвестиций, либо для иных государственных целей.

Таким образом, эмиссионные деньги будут использоваться наиболее эффективно, приводить к реальному росту национального богатства, а не просто проедаться. «Проедаться» должны налоги, так как это деньги уже совершившие один или даже несколько кругооборотов по экономической системе, но «свежие» деньги должны быть сначала запущены в экономику и использоваться для целей роста национального богатства.

И другое важнейшее достоинство именно инвестиционной эмиссии. Наиболее инфляционно опасными являются деньги у населения, то есть потребительские деньги. Ибо они могут сразу выйти на потребительский рынок, который наиболее чуток к малейшему избытку их, отвечая на это ростом цен. Производственные деньги менее инфляционно опасны. Ибо они используются в сфере производства, где работа идет по достаточно долгосрочным договорам. Этот рынок менее подвижен и потому устойчивее.

Инвестиционная эмиссия – это эмиссия производственных денег. Эти деньги лишь постепенно, медленно будут переходить в деньги потребительские, таким образом риск инфляции резко уменьшается даже в случае излишней эмиссии. Действительно, средства, эмитированные на инвестиционные цели, будут переходить на счета предприятий, которые только некоторую часть используют для выдачи зарплаты, а значительную часть передадут другим предприятиям за услуги и оборудование. В свою очередь, получатели эмиссионных денег также лишь часть используют в качестве зарплаты, а существенную часть – для оплаты услуг и продукции других предприятий. Таким образом эмиссионные деньги будут медленно, плавно, растянуто до времени достигать потребительского рынка. Если же использовать эмиссию для оплаты пенсий или зарплаты бюджетников, то вся эмиссия сразу же обрушится на потребительский рынок, что может вызвать инфляцию.

Таким образом, инвестиционная эмиссия малоинфляционна и будет способствовать расшивке неплатежей и оживлению всей экономики.

По нашим подсчетам, безинфляционный эмиссионный потенциал российской экономики не менее ста триллионов в год на ближайшие пять лет.

Именно эти средства и должны составить тот самый «бюджет развития», о котором постоянно говорит Госдума, но средства на которые правительство так и не способно найти.

Их не надо искать. Их надо создавать.

Кредитная функция банков – главный бред монетаризма

Наибольших заблуждений и глупостей сказано монетаристами о функции и роли банков. Одна из важнейших функций банков – кредитная функция. И вот понимание сущности кредитных операций у монетаристов достигает апогея нелепости.

Чтобы это продемонстрировать в наиболее наглядном виде, приведем простой пример, не вдаваясь во все тонкости банковских балансов и технологий.

Во времена молодости автора банков было мало, о них простым людям не было почти ничего известно, а сберкассы у студентов пользовались малым почтением. Почти во всех студенческих общагах сидела на вахте какая-нибудь тетя Фрося, которой студенты после получения стипендии, чтобы не прокутить деньги сразу, давали их на сохранение, а затем по мере надобности брали у нее по пятерке (еще тех старых рублей).

Итак, представим, что студент Вася дал на сохранение тете Фросе сто рублей. Увеличилось ли количество денег в системе? Ведь теперь есть сто рублей и у Васи, который в любой момент может взять их и вынести на рынок, чтобы купить колбасы, но есть сто рублей и у тети Фроси, которая в принципе тоже может на эти деньги купить молочка для внуков или шерсти на носки. Формально, если считать, то получается, что в денежной системе стало уже не сто, а двести рублей. На самом деле любой разумный человек скажет, что это чушь. Как было в системе сто рублей, так и осталось. Ведь важно не то, сколько денег может появиться на рынке, а именно сколько денег может появиться на рынке ОДНОВРЕМЕННО. А одновременно на рынке может появиться сто и только сто рублей. Либо от тети Фроси, либо от Васи, но никак не одновременно.

Фактически в этом и есть весь бред теории депозитной мультипликации монетаристов, что якобы банки – а это та же самая тетя Фрося – могут создавать деньги. Почему они это посчитали? Да просто потому, что они подсчитывают, сколько есть денег либо в бумажках, либо в каких-то денежных документах. А считать нужно вовсе не это. Нужно считать, сколько денег может быть реально и одновременно предъявлено на рынок, это и есть реальная, активная денежная масса, а не все те денежные документы, по которым в принципе можно получить деньги. А именно так и считает современный монетарист. Он считает всякие бумажки, по которым в принципе можно получить деньги, и говорит о различных денежных агрегатах. Очень хорошо, если бы в этих подсчетах монетарист учел и все лотерейные билеты, ведь по каждому в принципе можно получить выигрыш в миллион долларов. Ясно, что монетаристские подсчеты есть самый настоящий бред. Ибо для экономики роль играют не потенциально возможные деньги, а те, которые действительно могут в любой момент появиться на рынке. Вот что такое реальная денежная масса, а вовсе не монетаристские глупости.

Но продолжим рассмотрение примера с тетей Фросей. Предположим знакомый тети Фроси студент Петя проигрался в преферанс, и у него нет денег. Он куда идет? К тете Фросе и просит у нее денег на пять дней. Тетя Фрося, рассудив, что Васе в течение пяти дней деньги не понадобятся, дает их Пете, строго предупредив о необходимости возврата.

В свою очередь, Петя отдал деньги за карточный долг студенту Коле, а Коля отнес их той же самой тете Фросе на сохранение.

Что теперь получилось. У тети Фроси лежит на сохранении теперь 200 рублей. Ага, скажет монетарист, видите, количество денег у тети Фроси, аналоге всей банковской системы, возросло вдвое. Видите, как растут «депозиты» (это те деньги которые должна отдать тетя Фрося своим «вкладчикам»). Вот что такое депозитная мультипликация. Но ведь опять же это для нормального человека просто бред. Ведь сто рублей может получить только один из двух студентов: либо Вася, либо Коля. Ни копейки денег в системе не увеличилось. Если есть, к примеру, магазин в общаге, то продать он товаров сможет только на сто рублей, и ни на копейку больше. А то, что у тети Фроси числится двести рублей в депозите, – это дело тети Фроси и ее клиентов, и это никак не влияет на реальное экономическое пространство.

А теперь представим, что тетя Фрося вновь дала в долг из этой суммы студенту Гоше, тот уплатил студенту Феде, а последний вновь свои деньги принес тете Фросе. Тогда у нее уже стало в депозитах триста рублей. И так, если верить монетаристам, сто рублей могут разрастись до невообразимой величины и заполнить собою чуть ли не весь мир. Что можно сказать по поводу этой нелепости? Да то, что через пять дней студент Петя, к примеру, продаст свои джинсы студенту Коле, который возьмет сто рублей у тети Фроси и заплатит их Коле, а последний вернет долг тете Фросе, и останется у тети Фроси сто рублей в тумбочке и соответственно долг перед студентом Васей. И уж даже физически за это время апокалипсическая картина заполнения деньгами всего мира за счет кредитной деятельности (а это и есть кредитная деятельность) просто не сможет состояться. Так что сказка монетаристов о неограниченной депозитной мультипликации имеет к действительности не большее отношение, чем сказка о чудесном горшке, который своей кашей заполнил дом, улицу, город, а потом всю землю. А ведь этой сказочкой неограниченной депозитной мультипликации заполнены самые серьезные книги по банковскому делу зарубежных и отечественных монетаристов.

И этой сказкой так запугали всех банкиров, что те и действительно испугались и начали ломать голову, как бы остановить чудесный горшок.

На самом деле, как мы видим, никаких новых денег реально совсем не появилось. А что же действительно при этом произошло? Да вовсе не то, что говорят монетаристы. Смотрите, что произошло реально. Если бы тетя Фрося не дала денег Пете, то деньги бы так и пролежали в тумбочке у нее. Но в результате деятельности тети Фроси деньги успели за это время обслужить сразу несколько операций. Таким образом, ускорилось движение денег, а вовсе не появились новые деньги. Кредитная деятельность ускоряет обращение денег, а вовсе не создает новые. Без этого цикл обращения денег был бы один месяц. А так за пять дней они обратились (поменяли хозяев) два раза, значит, цикл обращения денег из 30 дней стал в среднем всего два с половиной дня.

Вот что делают банки. Никаких новых денег они не создают. Они лишь ускоряют цикл их обращения. И бесконечная депозитная мультипликация есть фактически представление, что скорость обращения может стать как угодно большой, что чуть ли не каждую миллисекунду и даже какую-нибудь пикосекунду эти деньги могут менять своих хозяев, совершаться какие-то финансовые операции, основываясь на этих фиксированных ста рублях. Ну разве это не чушь?

И так монетаристы напугали банкиров, что те приняли решение, чтобы тетя Фрося никогда не отдавала все сто рублей, а оставляла некий резерв, например 10 процентов, в своей тумбочке. И потому она может дать Пете только 90 рублей, и Петя отдаст Коле уже тоже девяносто рублей, Коля положит соответственно тоже девяносто рублей к тете Фросе, а Гоше она сможет дать в долг уже не девяносто, а всего лишь 81 рубль. Так, торжествовали монетаристы, можно справиться с неограниченной мультипликацией денег, ибо всего таким образом можно будет создать мультипликацию депозитов в размере не сколько угодно, а лишь 1000 рублей.

Так возникло представление о том, что необходимо в банковской системе иметь «обязательные резервы», причем норматив резервирования устанавливается центральными банками и рассматривается как важнейший элемент надежности банковской системы.

Что по этому поводу можно сказать? Если сама по себе депозитная мультипликация есть миф, никаких новых денег она не создает, то бороться с мифом можно какими угодно способами. Если черт есть миф, то чтобы от черта избавиться, поможет и крестное знамение, и плевание через левое плечо, и фига в кармане, и вообще что угодно. Так что и средство в виде банковского резервирования так же полезно, как и всякое иное.

Но хорошо, если вы справляетесь с чертом фигой или плеванием через плечо. А если вам приказали носить от черта пятикилограммовый крест? Тут уж не до шуток. Он вам так натрет шею, что к врачу пора идти. Так что не всегда мифы безвредны и безопасны. Некоторые могут принести очень большой вред. И именно такой вред приносит миф о неограниченной депозитной мультипликации.

Именно на основе этого мифа в большинстве банковских систем мира (хотя далеко и не всех) установлены нормы банковского резервирования. К чему это приводит.

А это приводит к уменьшению активной денежной массы. Например, в нашем случае, если тетя Фрося выдала два кредита на все свободные ресурсы, то ее депозит составит 90+81 рубль, а резервы составят соответственно 19 рублей. Но ведь как мы показали, количество денег в системе каждый миг при этом остается тем же самым 100 рублям. Но при этом 19 рублей зарезервированы и обездвижены у тети Фроси в ее «банке», а на рынок может выйти только 81 рубль. Таким образом, резервирование существенно уменьшает объем «активных» денег; чем выше банковская активность, тем меньше реальных денег в системе.

Резервирование создает нестабильность банковской системы. Покажем это на простом примере.

Тетя Фрося не дура, работая уже много лет с деньгами студентов, она и сама всегда имеет у себя некоторый резерв. Мало ли что случится, приспичит вдруг Васе срочно купить бутылку, чтобы отметить победу в волейбольном соревновании, он к тете Фросе. А она имеет какой-то резерв и без хлопот выдает Васе пятерку. А сколько иметь в резерве – это уж она сама соображает.

А тут ее заставили строго резервировать по норме. И что получилось. Зарезервировала она так 19 рублей, а тут прибегает студентка Лена, просит у тети Фроси пять рублей буквально на пару часов, срочно нужно на такси подружку отвезти в больницу. А тетя Фрося говорит, что есть у нее девятнадцать рублей, но выдать их не может даже на два часа. Закон. Лена к Васе. Вася требует из собственных денег пятерку. Но и ему тетя Фрося дать не может. Результат – подружка скончалась. А Вася забрал у тети Фроси все деньги, перестал ей доверять, и банк тети Фроси лопнул.

Именно из-за жестких резервных требований лопнуло в России множество банков. Ведь надо же понимать, что банк работает в случайной среде. Деньги, как волны, то приходят, то уходят, может быть и штиль, а может вдруг и подойти громадная волна, когда случайно совместилось требование на деньги сразу многих клиентов. И банк должен обладать гибкостью. А нет гибкости, он погибает. Как погибло множество российских банков просто из-за случайного стечения кратковременных обстоятельств, в результате чего к банку оказалось подорвано доверие, а без доверия банк вообще не может существовать, он погибает.

Таким образом, мера по замыслу ее выдумщиков на основании мифических монетаристских представлений, которая должна была стабилизировать банки, не только не стабилизировала банковскую систему, а, наоборот, дестабилизировала ее. В России мы имеем особо крупный опыт. Вспомним, как погибли из-за случайных стечений обстоятельств такие монстры российской банковской системы, как Тверь-Универсал-банк, Кредо-банк и другие. И это грозит фактически каждому российскому банку. Все эти показатели стабильности и надежности банков, которых публикуется масса, ничего не стоят.

Чтобы это продемонстрировать в наиболее наглядном виде, приведем простой пример, не вдаваясь во все тонкости банковских балансов и технологий.

Во времена молодости автора банков было мало, о них простым людям не было почти ничего известно, а сберкассы у студентов пользовались малым почтением. Почти во всех студенческих общагах сидела на вахте какая-нибудь тетя Фрося, которой студенты после получения стипендии, чтобы не прокутить деньги сразу, давали их на сохранение, а затем по мере надобности брали у нее по пятерке (еще тех старых рублей).

Итак, представим, что студент Вася дал на сохранение тете Фросе сто рублей. Увеличилось ли количество денег в системе? Ведь теперь есть сто рублей и у Васи, который в любой момент может взять их и вынести на рынок, чтобы купить колбасы, но есть сто рублей и у тети Фроси, которая в принципе тоже может на эти деньги купить молочка для внуков или шерсти на носки. Формально, если считать, то получается, что в денежной системе стало уже не сто, а двести рублей. На самом деле любой разумный человек скажет, что это чушь. Как было в системе сто рублей, так и осталось. Ведь важно не то, сколько денег может появиться на рынке, а именно сколько денег может появиться на рынке ОДНОВРЕМЕННО. А одновременно на рынке может появиться сто и только сто рублей. Либо от тети Фроси, либо от Васи, но никак не одновременно.

Фактически в этом и есть весь бред теории депозитной мультипликации монетаристов, что якобы банки – а это та же самая тетя Фрося – могут создавать деньги. Почему они это посчитали? Да просто потому, что они подсчитывают, сколько есть денег либо в бумажках, либо в каких-то денежных документах. А считать нужно вовсе не это. Нужно считать, сколько денег может быть реально и одновременно предъявлено на рынок, это и есть реальная, активная денежная масса, а не все те денежные документы, по которым в принципе можно получить деньги. А именно так и считает современный монетарист. Он считает всякие бумажки, по которым в принципе можно получить деньги, и говорит о различных денежных агрегатах. Очень хорошо, если бы в этих подсчетах монетарист учел и все лотерейные билеты, ведь по каждому в принципе можно получить выигрыш в миллион долларов. Ясно, что монетаристские подсчеты есть самый настоящий бред. Ибо для экономики роль играют не потенциально возможные деньги, а те, которые действительно могут в любой момент появиться на рынке. Вот что такое реальная денежная масса, а вовсе не монетаристские глупости.

Но продолжим рассмотрение примера с тетей Фросей. Предположим знакомый тети Фроси студент Петя проигрался в преферанс, и у него нет денег. Он куда идет? К тете Фросе и просит у нее денег на пять дней. Тетя Фрося, рассудив, что Васе в течение пяти дней деньги не понадобятся, дает их Пете, строго предупредив о необходимости возврата.

В свою очередь, Петя отдал деньги за карточный долг студенту Коле, а Коля отнес их той же самой тете Фросе на сохранение.

Что теперь получилось. У тети Фроси лежит на сохранении теперь 200 рублей. Ага, скажет монетарист, видите, количество денег у тети Фроси, аналоге всей банковской системы, возросло вдвое. Видите, как растут «депозиты» (это те деньги которые должна отдать тетя Фрося своим «вкладчикам»). Вот что такое депозитная мультипликация. Но ведь опять же это для нормального человека просто бред. Ведь сто рублей может получить только один из двух студентов: либо Вася, либо Коля. Ни копейки денег в системе не увеличилось. Если есть, к примеру, магазин в общаге, то продать он товаров сможет только на сто рублей, и ни на копейку больше. А то, что у тети Фроси числится двести рублей в депозите, – это дело тети Фроси и ее клиентов, и это никак не влияет на реальное экономическое пространство.

А теперь представим, что тетя Фрося вновь дала в долг из этой суммы студенту Гоше, тот уплатил студенту Феде, а последний вновь свои деньги принес тете Фросе. Тогда у нее уже стало в депозитах триста рублей. И так, если верить монетаристам, сто рублей могут разрастись до невообразимой величины и заполнить собою чуть ли не весь мир. Что можно сказать по поводу этой нелепости? Да то, что через пять дней студент Петя, к примеру, продаст свои джинсы студенту Коле, который возьмет сто рублей у тети Фроси и заплатит их Коле, а последний вернет долг тете Фросе, и останется у тети Фроси сто рублей в тумбочке и соответственно долг перед студентом Васей. И уж даже физически за это время апокалипсическая картина заполнения деньгами всего мира за счет кредитной деятельности (а это и есть кредитная деятельность) просто не сможет состояться. Так что сказка монетаристов о неограниченной депозитной мультипликации имеет к действительности не большее отношение, чем сказка о чудесном горшке, который своей кашей заполнил дом, улицу, город, а потом всю землю. А ведь этой сказочкой неограниченной депозитной мультипликации заполнены самые серьезные книги по банковскому делу зарубежных и отечественных монетаристов.

И этой сказкой так запугали всех банкиров, что те и действительно испугались и начали ломать голову, как бы остановить чудесный горшок.

На самом деле, как мы видим, никаких новых денег реально совсем не появилось. А что же действительно при этом произошло? Да вовсе не то, что говорят монетаристы. Смотрите, что произошло реально. Если бы тетя Фрося не дала денег Пете, то деньги бы так и пролежали в тумбочке у нее. Но в результате деятельности тети Фроси деньги успели за это время обслужить сразу несколько операций. Таким образом, ускорилось движение денег, а вовсе не появились новые деньги. Кредитная деятельность ускоряет обращение денег, а вовсе не создает новые. Без этого цикл обращения денег был бы один месяц. А так за пять дней они обратились (поменяли хозяев) два раза, значит, цикл обращения денег из 30 дней стал в среднем всего два с половиной дня.

Вот что делают банки. Никаких новых денег они не создают. Они лишь ускоряют цикл их обращения. И бесконечная депозитная мультипликация есть фактически представление, что скорость обращения может стать как угодно большой, что чуть ли не каждую миллисекунду и даже какую-нибудь пикосекунду эти деньги могут менять своих хозяев, совершаться какие-то финансовые операции, основываясь на этих фиксированных ста рублях. Ну разве это не чушь?

И так монетаристы напугали банкиров, что те приняли решение, чтобы тетя Фрося никогда не отдавала все сто рублей, а оставляла некий резерв, например 10 процентов, в своей тумбочке. И потому она может дать Пете только 90 рублей, и Петя отдаст Коле уже тоже девяносто рублей, Коля положит соответственно тоже девяносто рублей к тете Фросе, а Гоше она сможет дать в долг уже не девяносто, а всего лишь 81 рубль. Так, торжествовали монетаристы, можно справиться с неограниченной мультипликацией денег, ибо всего таким образом можно будет создать мультипликацию депозитов в размере не сколько угодно, а лишь 1000 рублей.

Так возникло представление о том, что необходимо в банковской системе иметь «обязательные резервы», причем норматив резервирования устанавливается центральными банками и рассматривается как важнейший элемент надежности банковской системы.

Что по этому поводу можно сказать? Если сама по себе депозитная мультипликация есть миф, никаких новых денег она не создает, то бороться с мифом можно какими угодно способами. Если черт есть миф, то чтобы от черта избавиться, поможет и крестное знамение, и плевание через левое плечо, и фига в кармане, и вообще что угодно. Так что и средство в виде банковского резервирования так же полезно, как и всякое иное.

Но хорошо, если вы справляетесь с чертом фигой или плеванием через плечо. А если вам приказали носить от черта пятикилограммовый крест? Тут уж не до шуток. Он вам так натрет шею, что к врачу пора идти. Так что не всегда мифы безвредны и безопасны. Некоторые могут принести очень большой вред. И именно такой вред приносит миф о неограниченной депозитной мультипликации.

Именно на основе этого мифа в большинстве банковских систем мира (хотя далеко и не всех) установлены нормы банковского резервирования. К чему это приводит.

А это приводит к уменьшению активной денежной массы. Например, в нашем случае, если тетя Фрося выдала два кредита на все свободные ресурсы, то ее депозит составит 90+81 рубль, а резервы составят соответственно 19 рублей. Но ведь как мы показали, количество денег в системе каждый миг при этом остается тем же самым 100 рублям. Но при этом 19 рублей зарезервированы и обездвижены у тети Фроси в ее «банке», а на рынок может выйти только 81 рубль. Таким образом, резервирование существенно уменьшает объем «активных» денег; чем выше банковская активность, тем меньше реальных денег в системе.

Резервирование создает нестабильность банковской системы. Покажем это на простом примере.

Тетя Фрося не дура, работая уже много лет с деньгами студентов, она и сама всегда имеет у себя некоторый резерв. Мало ли что случится, приспичит вдруг Васе срочно купить бутылку, чтобы отметить победу в волейбольном соревновании, он к тете Фросе. А она имеет какой-то резерв и без хлопот выдает Васе пятерку. А сколько иметь в резерве – это уж она сама соображает.

А тут ее заставили строго резервировать по норме. И что получилось. Зарезервировала она так 19 рублей, а тут прибегает студентка Лена, просит у тети Фроси пять рублей буквально на пару часов, срочно нужно на такси подружку отвезти в больницу. А тетя Фрося говорит, что есть у нее девятнадцать рублей, но выдать их не может даже на два часа. Закон. Лена к Васе. Вася требует из собственных денег пятерку. Но и ему тетя Фрося дать не может. Результат – подружка скончалась. А Вася забрал у тети Фроси все деньги, перестал ей доверять, и банк тети Фроси лопнул.

Именно из-за жестких резервных требований лопнуло в России множество банков. Ведь надо же понимать, что банк работает в случайной среде. Деньги, как волны, то приходят, то уходят, может быть и штиль, а может вдруг и подойти громадная волна, когда случайно совместилось требование на деньги сразу многих клиентов. И банк должен обладать гибкостью. А нет гибкости, он погибает. Как погибло множество российских банков просто из-за случайного стечения кратковременных обстоятельств, в результате чего к банку оказалось подорвано доверие, а без доверия банк вообще не может существовать, он погибает.

Таким образом, мера по замыслу ее выдумщиков на основании мифических монетаристских представлений, которая должна была стабилизировать банки, не только не стабилизировала банковскую систему, а, наоборот, дестабилизировала ее. В России мы имеем особо крупный опыт. Вспомним, как погибли из-за случайных стечений обстоятельств такие монстры российской банковской системы, как Тверь-Универсал-банк, Кредо-банк и другие. И это грозит фактически каждому российскому банку. Все эти показатели стабильности и надежности банков, которых публикуется масса, ничего не стоят.

Монетаризм и денежно-кредитная политика

Теперь на основе этих представлений легко понять способы и возможности проведения разумной денежно-кредитной политики, то есть политики по обеспечению общества деньгами в необходимом количестве.

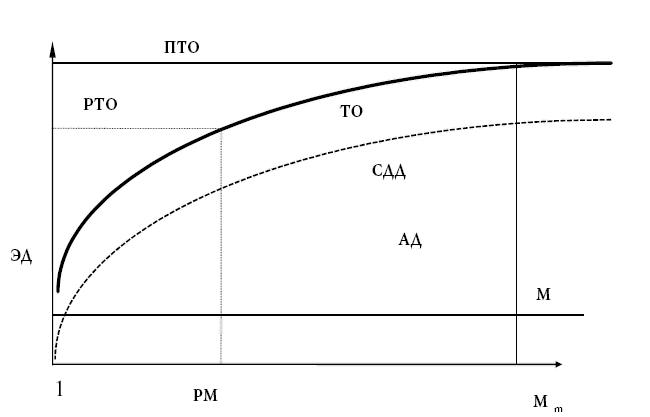

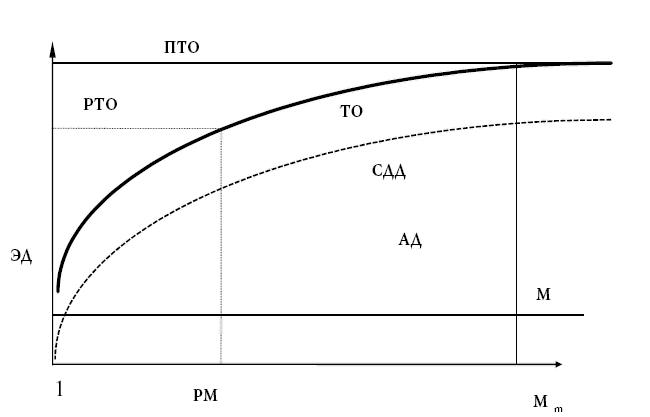

Рассмотрим сначала банковскую систему, в которой нет никакого обязательного резервирования. В такой системе все исходные, эмиссионные деньги являются активными. А кредитная деятельность банков приводит к росту депозитов. Отношение объема депозитных денег к эмиссионным называется коэффициентом мультипликации, или просто мультипликатором. Как мы показали, рост мультипликатора, связанный с кредитной деятельностью банков, ведет к увеличению скорости обращения денег. На рис. 5 изображен график зависимости от мультипликатора активных денег и скорости их обращения. Скорость обращения в зависимости от мультипликатора растет, а затем выходит на постоянное значение ввиду просто физических ограничений роста скорости. Ведь чтобы получить деньги в банке и их переслать своему клиенту, необходимо время. А значит, существует предельная скорость обращения денег при данной денежно-банковской технологии. Улучшение этой технологии ведет к увеличению этой предельной скорости, но она всегда есть. В качестве замечания: при скорости

Рис. 5. График зависимости от мультипликатора активных денег и скорости их обращения

межбанковского движения денег в России от 5 до 30 дней эта предельная скорость в России очень низка.

Произведение скорости обращения денег на объем активных денег дает объем товарооборота, который может быть обслужен данной денежной массой при данном значении кредитного мультипликатора. Эту зависимость мы также нанесем на график. По горизонтальной оси отложено значение мультипликатора (М). Начинается он со значения 1.

Прямая АД – линия активных денег. Как видим, при отсутствии обязательного резервирования она не зависит от мультипликатора. Кривая СДД – кривая зависимости скорости движения денег от мультипликатора. Сначала СДД растет, а затем переходит в насыщение и уже идет горизонтально.

Кривая ТО – кривая товарооборота, который может быть обеспечен при данном количестве эмиссионных денег в зависимости от значения мультипликатора. ПТО – предельное значение товарооборота, которое может быть обеспечено данным количеством эмиссионных денег. Никакое увеличение мультипликатора, никакая банковская активность не позволят обслужить товарооборот, если он превышает значение ПТО. В этом случае единственный выход состоит в дополнительной эмиссии денег. Максимальное значение мультипликатора – Mm.

На графике показаны некоторое реальное значение мультипликатора РМ и тот оборот, который может быть при этом обслужен.

Таким образом, в определенных пределах изменяя значение мультипликатора, можно изменять и значение обслуживаемого товарооборота, подгоняя его под экономические потребности.

Как же в такой системе изменить значение мультипликатора? Для этого необходимо сделать более привлекательным или менее привлекательным получение кредита. И это может сделать Центральный банк, изменяя ставку рефинансирования. Более высокая ставка в Центробанке автоматически ведет к повышению ставок во всех банках и делает кредиты менее привлекательными, кредитная активность падает и уменьшается значение мультипликатора, что ведет к уменьшению значения обслуживаемого товарооборота.

Наоборот, уменьшая банковский процент по кредитам, мы увеличиваем их привлекательность, кредиты растут, растут мультипликатор и значение обслуживаемого товарооборота.

Рассмотрим сначала банковскую систему, в которой нет никакого обязательного резервирования. В такой системе все исходные, эмиссионные деньги являются активными. А кредитная деятельность банков приводит к росту депозитов. Отношение объема депозитных денег к эмиссионным называется коэффициентом мультипликации, или просто мультипликатором. Как мы показали, рост мультипликатора, связанный с кредитной деятельностью банков, ведет к увеличению скорости обращения денег. На рис. 5 изображен график зависимости от мультипликатора активных денег и скорости их обращения. Скорость обращения в зависимости от мультипликатора растет, а затем выходит на постоянное значение ввиду просто физических ограничений роста скорости. Ведь чтобы получить деньги в банке и их переслать своему клиенту, необходимо время. А значит, существует предельная скорость обращения денег при данной денежно-банковской технологии. Улучшение этой технологии ведет к увеличению этой предельной скорости, но она всегда есть. В качестве замечания: при скорости

Рис. 5. График зависимости от мультипликатора активных денег и скорости их обращения

межбанковского движения денег в России от 5 до 30 дней эта предельная скорость в России очень низка.

Произведение скорости обращения денег на объем активных денег дает объем товарооборота, который может быть обслужен данной денежной массой при данном значении кредитного мультипликатора. Эту зависимость мы также нанесем на график. По горизонтальной оси отложено значение мультипликатора (М). Начинается он со значения 1.

Прямая АД – линия активных денег. Как видим, при отсутствии обязательного резервирования она не зависит от мультипликатора. Кривая СДД – кривая зависимости скорости движения денег от мультипликатора. Сначала СДД растет, а затем переходит в насыщение и уже идет горизонтально.

Кривая ТО – кривая товарооборота, который может быть обеспечен при данном количестве эмиссионных денег в зависимости от значения мультипликатора. ПТО – предельное значение товарооборота, которое может быть обеспечено данным количеством эмиссионных денег. Никакое увеличение мультипликатора, никакая банковская активность не позволят обслужить товарооборот, если он превышает значение ПТО. В этом случае единственный выход состоит в дополнительной эмиссии денег. Максимальное значение мультипликатора – Mm.

На графике показаны некоторое реальное значение мультипликатора РМ и тот оборот, который может быть при этом обслужен.

Таким образом, в определенных пределах изменяя значение мультипликатора, можно изменять и значение обслуживаемого товарооборота, подгоняя его под экономические потребности.

Как же в такой системе изменить значение мультипликатора? Для этого необходимо сделать более привлекательным или менее привлекательным получение кредита. И это может сделать Центральный банк, изменяя ставку рефинансирования. Более высокая ставка в Центробанке автоматически ведет к повышению ставок во всех банках и делает кредиты менее привлекательными, кредитная активность падает и уменьшается значение мультипликатора, что ведет к уменьшению значения обслуживаемого товарооборота.

Наоборот, уменьшая банковский процент по кредитам, мы увеличиваем их привлекательность, кредиты растут, растут мультипликатор и значение обслуживаемого товарооборота.