Страница:

Вдруг цены начали расти. Товары на прилавках были те же самые, только почему-то стали дороже.В прошлых веках деньги, их золотое содержание определяли цены товаров. В XX веке, наоборот, цены товаров определяют «ценность» денег. Либо 100 рублей мелкая купюра, которую даже нищему подать неудобно, либо это хорошая сумма, с которой можно целой компанией провести вечер в ресторане, – все зависит от уровня цен.

У людей накопилось слишком много денег. Вот почему дорожали и цветы, и кокосы, и чайники. Это называется инфляцией.

Мацумские папы и мамы все реже и реже могли покупать детям их излюбленное лакомство – банановое мороженое, хотя бананов на острове по-прежнему было сколько угодно.

Конечно, детям это не понравилось. И они собрались все вместе и пошли к министру сладких блюд.

Дети попросили господина Блуми ответить на их самые наболевшие вопросы.

– Давайте посмотрим, что случилось за это время с Пикко – помните, тем, который торгует копьями. Вам сразу станет все понятно.

Пикко изготавливает одно копье в неделю. Раньше он брал за него 100 долларов. Но теперь у людей много денег, и они хотят покупать копья часто. Вот цена и увеличивается.

– Теперь вы видите, что бывает, когда денег становится больше, а товаров остается столько же, сколько было. Они дорожают.

Но почему и как движутся цены в условиях бумажных денег? Монетаристы утверждают, что благодаря тому, что печатается все больше и больше денег.

На самом деле это объяснение пригодно разве что к каким-то особым ситуациям, когда государства были вынуждены действительно печатать больше денег, чтобы покрывать свои расходы, во времена крупных войн либо во времена анархии, когда рушились все государственные устои, например в Гражданскую войну. Но в обычных, нормальных условиях эти объяснения совершенно не серьезны. Для чего бы американцам печатать излишние деньги, чтобы в сотни раз понизить стоимость своего доллара?

Для того чтобы это понять, необходимо при этом четко отделять два вида инфляции. Инфляцию типа американской в условиях стабильной экономики. Этот процесс и будем называть «нормальной инфляцией». И инфляцию в период экономических и политических преобразований, каковые имели место, к примеру, в России после 1992 года. Этот процесс будем называть гиперинфляцией.

Нормальная инфляция

Итак, в чем причина нормальной инфляции, которая имеет место во всех высокоразвитых странах. Во всех этих странах идет неуклонное снижение ценности денежной единицы и роста цен. Ясно, что это вполне всеобщее явление, никак не связанное с деятельностью центральных банков и эмиссией денег. Напротив, именно эмиссия подстраивается под все возрастающую потребность в деньгах.

Конечно, рост денежной массы есть абсолютно нормальное явление. Больше производится товаров, требуется и больше денег. Рост экономики должен поддерживаться ростом денежной массы. И удобство именно бумажных денег по сравнению с золотыми как раз и состоит в том, что такое соответствие легко осуществить. Но спрашивается, при чем тут цены? Рост денежной массы, соответствующий росту производства, вообще не привел бы к росту цен. Значит, рост денег превышает нормальные потребности, в результате чего и идет инфляция. Неужто все дело в злом умысле банкиров? Конечно же, нет.

А тогда в чем же дело?

А ответ надо искать вовсе не в сфере финансов, а в пограничной области между социологией и экономикой.

Вспомним, что в XIX веке главными конфликтами были конфликты между владельцами и наемными рабочими, другими словами, классовые конфликты. Эти классовые конфликты раздирали общество; на забастовки, в которых рабочие отстаивали свои права, правящие слои отвечали нередко пулями и жесточайшими репрессиями. Классовая борьба достигала высокой степени напряженности.

Это противоречие между владельцами (капиталистами) и работниками (пролетариатом) Карл Маркс описал в своей политэкономии марксизма. И эта политэкономия оказалась действенным инструментом в руках большевиков, в результате чего был создан социалистический строй в СССР (в бывшей России).

Но вдруг в XX веке эти классовые противоречия как-то угасли. Они не исчезли, но существенно потеряли в своей остроте. Конфликт между работодателями и наемными работниками, естественно, отнюдь не исчез, он тлеет постоянно, профсоюзы требуют повышения зарплат, владельцы предприятий отказываются, но периодически находят компромисс, и на какое-то время конфликт угасает, чтобы через некоторое время возникнуть вновь.

Почему же этого нельзя было сделать в прошлом веке, почему эти же конфликты были столь остры вплоть до применения силы и чуть ли не восстаний?

А вот именно потому, что деньги были золотыми.

Ведь в чем суть конфликта. Общий доход, который получало предприятие, необходимо было разделить между двумя антагонистами – наемными работниками и владельцами. Больше получали владельцы – меньше была доля наемных рабочих. Больше получали наемные работники – меньше оставалось владельцам. Тут не было никакого компромисса. Потому что, естественно, и наемные работники хотели лучше жить, и капиталисты тоже хотели лучше жить и, кроме того, вкладывать деньги в расширение производства, капитализировать свою прибыль, чтобы получить источники новой прибыли, осуществлять расширенное производство. Где точка равновесия, на которой стороны могли бы сойтись? Ее не было. Потому и классовые схватки носили столь ожесточенный характер.

Но в условиях бумажных денег ситуация изменилась. Оказалось возможным снимать остроту этого конфликта. Как это происходит?

Механизм распределения Карл Маркс описывал в терминах «прибавочной стоимости». Якобы капиталисты присваивают себе стоимость, созданную рабочими. Но мы этот же механизм опишем в несколько других терминах.

Пусть есть некоторое предприятие, которое осуществляет производство и продажу своего товара. У производителя есть поступления, связанные с продажей товара,

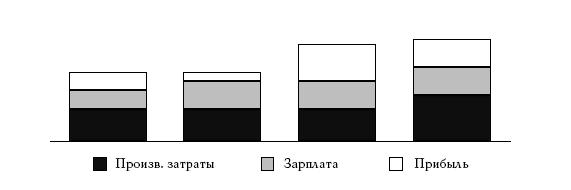

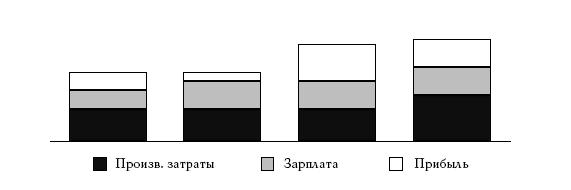

Рис. 1. Механизм нормальной инфляции

и некоторые затраты и распределения поступающих средств. Если все эти затраты разделить на объем производства, то мы получим структуры цены товара. В простейшем виде структура цены состоит из трех компонентов.

1. Производственные затраты, связанные с покупкой сырья, полуфабрикатов, оборудования и т. д.

2. Зарплата работникам.

3. Прибыль владельцев (капиталистическая прибыль). На рис. 1 в позиции 1 изображена структура цены.

Естественно, что рабочие желают получать больше, и они начинают добиваться повышения зарплаты либо через забастовки, либо через переговоры профсоюзов с администрацией. Но, предположим, что их усилия увенчались успехом, и они получили надбавку к зарплате. В позиции 2 показана новая структура цены. Естественно, что производственные затраты не изменились, увеличились затраты на оплату труда, которые привели к уменьшению прибыли.

Но капиталист, естественно, не желает мириться. Он тоже желает иметь свою прибыль и потому повышает цену на свою продукцию. В результате этого имеем структуру цены, соответствующую позиции 3. Здесь затраты и зарплата остались прежними, зато увеличились прибыль и цена.

Но повышение цены одного товара вызывает цепную реакцию повышения цен и на остальные товары, в результате чего вырастают производственные затраты. Причем так как зарплату уменьшить капиталист не может, то эти дополнительные затраты идут из его прибыли, которая при этом снижается. В позиции 4 показана новая структура цены. Но если сравнить ее со структурой цены в позиции 1, то мы видим, что она полностью подобна структуре цены в позиции 1, только пропорционально выросли все компоненты цены и сама цена. Таким образом, восстановилась исходная ситуация только на новом ценовом уровне или новом уровне ценности денег, то есть произошла инфляция. В результате реальная цена рабочей силы осталась такой же, как и была в позиции 1, и процесс борьбы за повышение зарплаты начинается вновь. И так этот процесс идет бесконечно, что вызывает перманентный инфляционный процесс в современной экономической системе в обычных нормальных условиях.

Но, естественно, рост цен должен подкрепляться ростом и денежной массы, что и осуществляют центральные банки.

Таким образом, не печатание денег, не денежная эмиссия являются источником инфляции, а, наоборот, инфляция вызывает потребность в увеличении денежной массы. Первична именно инфляция, а вовсе не денежная масса, как это утверждает монетаризм.

Конечно, в процессе увеличения денежной массы банки могут ее увеличивать больше, могут меньше, то есть они имеют определенную свободу тактического маневра, аналогично тому, как имеет свободу маневра автомобилист, движущийся по дороге из одного города в другой. Он может двигаться по одной или другой полосе движения, может притормозить или ускорить движение, но направление движения ему задано самой дорогой. Стратегия ему задана, а в тактике он может иметь определенную свободу. Но нельзя путать тактику и стратегию, если банки имеют тактическую свободу при регулировании денежной массы, то стратегию им задают именно объективные законы инфляции в современной экономической системе. Ведь процесс борьбы за увеличение зарплаты между нанимателями и наемными работниками бесконечен и не имеет какого-то естественного предела. И потому и инфляция в современных странах со свободной рыночной экономикой есть постоянный и непрерывный элемент их финансовой системы.

Итак, источником роста массы денег в странах с рыночной экономикой являются:

1. Рост производства.

2. Рост цен. Первичны именно цены и рост объемов производства, а рост денежной массы лишь

обслуживает эти два процесса. Таким образом, мы видим, монетаризм как наука о деньгах и связи их с экономикой ошибочны.

Рассмотрим еще более подробно оба фактора.

Казалось бы, рост производства вовсе не обязательно должен сопровождаться увеличением денег. Ведь можно было бы в принципе обойтись и той же денежной массой, лишь уменьшая цены. На самом деле этот путь нерационален. Действительно, предположим, некоторое предприятие нарастило объемы производства и стало уменьшать цены. Это сразу бы сказалось на конкурентоспособности других товаров, на которые также пришлось бы снижать цены, что привело бы к краху всех остальных конкурентов. Поэтому если в социалистической экономике преследовались необоснованные повышения цен, то в рыночной экономике, как раз наоборот, существуют законы против необоснованного снижения цен как элемента конкурентной борьбы. Поэтому для снижения цен существуют серьезные препятствия в рыночной системе. Они происходят, естественно, но, как правило, в связи с реальным уменьшением материальных затрат в производстве. Но преимущественно рост производства идет со старыми ценами, и потому необходимо увеличение денежной массы.

Инфляция есть имманентное свойство современной финансово-денежной системы. Причем это характеристика именно денежной системы XX века. XIX век, век золотых денег, не знал этой перманентной инфляции, обесценения денег, так как они были основаны на золоте.

Отметим еще заинтересованность в инфляции стран, валюты которых на мировом рынке выполняют функцию мировых денег. Это прежде всего США. Выбрасывая на мировой рынок для целей мировой торговли большое количество долларов, они поддерживают их использование тем, что всегда можно на эти доллары купить товары внутри США. Таким образом, циркулирующие вне США доллары есть фактически долг США перед всем миром, есть коммерческий кредит, даваемый США мировым экономическим сообществом. И естественно, что США заинтересованы, чтобы этот долг со временем не только не рос, как это обычно принято в финансовой практике, а, наоборот, уменьшался. И именно инфляция доллара максимально способствует этому. За последние 20 лет доллар упал в своей покупательной способности почти в пять раз. Тот, кто 20 лет назад дал США товарный кредит нефтью, алмазами или продовольствием в обмен на векселя – долларовые бумажки, теперь, через 20 лет, по этим векселям получит в пять раз меньше товаров, чем сам в свое время дал. На мировой арене доллары США есть всего лишь векселя по полученному США товарному кредиту, и в обесценении этих векселей лежит прямой интерес этой страны.

Таким образом, основной тезис монетаризма, что увеличение денежной массы ведет к инфляции, более того, ведет к ухудшению жизненного уровня населения, не только ошибочен теоретически, но и полностью противоречит всей экономической и социальной практике XX столетия. Стоит посмотреть фильм об Америке чаплинов-ских времен и фильм о современной американской действительности, чтобы сделать вывод о гигантском росте благосостояния США и американцев именно в XX веке, хотя за этот век денежная масса в этой стране возросла в несколько тысяч раз. Так что мы видим, что основной тезис комикса «Жила-была денежка», изданного наиболее авторитетным в мире банковским органом – Федеральным резервным банком Нью-Йорка, о том, что детишки не могут купить мороженого, потому что стало слишком много денег, совершенно ошибочен. А так как этот комикс в наиболее наглядной (даже для детей младшего школьного возраста) форме демонстрирует понимание сущности и функции денег и денежных отношений в современной западной финансовой науке, то мы можем с полным правом сказать, что это понимание целиком ошибочно, что западная наука в области денег стоит на таких же ошибочных позициях, как физика в эпоху теплорода или астрономия в эпоху Птолемея.

Отметим, что концептуальная ошибочность западных теорий денег вовсе не означает, что ошибочным является и все то, что они делают. Конечно, нет. Ведь и в эпоху Птолемея, несмотря на концептуальную ошибочность астрономических представлений, умели правильно предсказывать положение звезд и планет, солнечные и лунные затмения. Но ясно, как многое в то же время в этой концепции делается ошибочного, как запутываются многие вопросы, как сковывает ошибочная теория развитие производительных сил общества. И это особенно верно, когда положения, основанные на ошибочных концепциях, прилагаются к новому, к новой ситуации, к новым объектам. Ведь на старых объектах в результате длительной практики как-то удалось более или менее свести концы с концами, несмотря на внутреннюю ошибочность теории. Но при переходе к новым объектам ошибочная теория как раз и показывает свою полную несостоятельность. Интересно было бы посмотреть, как можно было бы на основе теории Птолемея решать проблемы космонавтики. Точно так же приложение ошибочной теоретической концепции монетаризма к новому объекту – российской экономики в переходный период – и привело к полнейшему краху самой российской экономической системы.

Таким образом, не экономика определяется финансовой системой, а финансовая система формируется под запросы экономики. Вот в этом и есть главная концептуальная ошибка монетаристов. Но это вовсе не отвергает того, что на коротких промежутках времени в оперативном плане экономическая ситуация зависит от того, как регулируется финансовая система.

Для наглядности приведем такой пример. Вы едете на автомашине из одного города в другой. Стратегию движения вам задает дорога, а вовсе не движения руля водителя. Как проложена дорога, так и придется вам ехать, действия водителя заданы дорогой.

Но и в рамках заданности стратегии за водителем сохраняется некоторая свобода движения. Он может ехать по одной или другой полосе движения, может остановиться у той или иной бензоколонки. То есть имеется определенная свобода тактики действий у водителя в рамках заданной стратегии.

Ясно, что при неправильном выборе тактики могут быть и весьма серьезные последствия, например можно разбить автомашину и даже не доехать до цели.

Точно такое же взаимоотношение между финансовой и экономической системой. Стратегию задает экономика. Она определяет основные параметры финансовой системе. Но в рамках заданной стратегии управление финансами, конечно, играет определенную роль. И иногда даже очень важную. Монетаризм ошибочен не потому, что он указывает на важность финансового управления на экономическое развитие, а потому, что он не смог понять этой «диалектики». И потому, естественно, преувеличивает роль финансового управления, предлагая решать финансовыми средствами то, что вовсе не решается ими.

Как бы вы ни крутили руль вашей автомашины, вы все равно не приедете ранее, чем это задано параметрами дороги и автомобиля. Увеличить это время неправильным управлением можно и очень сильно. Но уменьшить его сверх некоторых объективных показателей действиями водителя нельзя. Поэтому мы и говорим: неправильное финансовое управление способно очень сильно навредить экономике. Но улучшить экономическое развитие существенно не способно. И потому задача финансового управления не в том, чтобы управлять экономическим развитием, а в том, чтобы не создавать этому развитию помех.

Финансовая система есть слуга экономики, как таксист-водитель слуга пассажира. Но очень плохо, когда слуга превращается в господина. Точно так же и на Западе финансовая система превратилась из слуги в господина, которая фактически повелевает экономикой, всю экономическую систему подминает под себя, финансовая система Запада не служит обществу, а заставляет общество служить себе.

А в России этот порок монетаризма выявился с особой остротой. Банки стали вершителями судеб страны. Единственными преуспевающими и богатеющими организациями являются банки, они скупают самые лакомые куски общенародной собственности. Вся политика проводится буквально в интересах банков. Это неправильно.

Никто не отрицает важности банков и финансовой системы, как глупо было бы отрицать важность водителя для безопасного и приятного передвижения. Но все-таки недопустимо превращение водителя в господина.

Конечно, рост денежной массы есть абсолютно нормальное явление. Больше производится товаров, требуется и больше денег. Рост экономики должен поддерживаться ростом денежной массы. И удобство именно бумажных денег по сравнению с золотыми как раз и состоит в том, что такое соответствие легко осуществить. Но спрашивается, при чем тут цены? Рост денежной массы, соответствующий росту производства, вообще не привел бы к росту цен. Значит, рост денег превышает нормальные потребности, в результате чего и идет инфляция. Неужто все дело в злом умысле банкиров? Конечно же, нет.

А тогда в чем же дело?

А ответ надо искать вовсе не в сфере финансов, а в пограничной области между социологией и экономикой.

Вспомним, что в XIX веке главными конфликтами были конфликты между владельцами и наемными рабочими, другими словами, классовые конфликты. Эти классовые конфликты раздирали общество; на забастовки, в которых рабочие отстаивали свои права, правящие слои отвечали нередко пулями и жесточайшими репрессиями. Классовая борьба достигала высокой степени напряженности.

Это противоречие между владельцами (капиталистами) и работниками (пролетариатом) Карл Маркс описал в своей политэкономии марксизма. И эта политэкономия оказалась действенным инструментом в руках большевиков, в результате чего был создан социалистический строй в СССР (в бывшей России).

Но вдруг в XX веке эти классовые противоречия как-то угасли. Они не исчезли, но существенно потеряли в своей остроте. Конфликт между работодателями и наемными работниками, естественно, отнюдь не исчез, он тлеет постоянно, профсоюзы требуют повышения зарплат, владельцы предприятий отказываются, но периодически находят компромисс, и на какое-то время конфликт угасает, чтобы через некоторое время возникнуть вновь.

Почему же этого нельзя было сделать в прошлом веке, почему эти же конфликты были столь остры вплоть до применения силы и чуть ли не восстаний?

А вот именно потому, что деньги были золотыми.

Ведь в чем суть конфликта. Общий доход, который получало предприятие, необходимо было разделить между двумя антагонистами – наемными работниками и владельцами. Больше получали владельцы – меньше была доля наемных рабочих. Больше получали наемные работники – меньше оставалось владельцам. Тут не было никакого компромисса. Потому что, естественно, и наемные работники хотели лучше жить, и капиталисты тоже хотели лучше жить и, кроме того, вкладывать деньги в расширение производства, капитализировать свою прибыль, чтобы получить источники новой прибыли, осуществлять расширенное производство. Где точка равновесия, на которой стороны могли бы сойтись? Ее не было. Потому и классовые схватки носили столь ожесточенный характер.

Но в условиях бумажных денег ситуация изменилась. Оказалось возможным снимать остроту этого конфликта. Как это происходит?

Механизм распределения Карл Маркс описывал в терминах «прибавочной стоимости». Якобы капиталисты присваивают себе стоимость, созданную рабочими. Но мы этот же механизм опишем в несколько других терминах.

Пусть есть некоторое предприятие, которое осуществляет производство и продажу своего товара. У производителя есть поступления, связанные с продажей товара,

Рис. 1. Механизм нормальной инфляции

и некоторые затраты и распределения поступающих средств. Если все эти затраты разделить на объем производства, то мы получим структуры цены товара. В простейшем виде структура цены состоит из трех компонентов.

1. Производственные затраты, связанные с покупкой сырья, полуфабрикатов, оборудования и т. д.

2. Зарплата работникам.

3. Прибыль владельцев (капиталистическая прибыль). На рис. 1 в позиции 1 изображена структура цены.

Естественно, что рабочие желают получать больше, и они начинают добиваться повышения зарплаты либо через забастовки, либо через переговоры профсоюзов с администрацией. Но, предположим, что их усилия увенчались успехом, и они получили надбавку к зарплате. В позиции 2 показана новая структура цены. Естественно, что производственные затраты не изменились, увеличились затраты на оплату труда, которые привели к уменьшению прибыли.

Но капиталист, естественно, не желает мириться. Он тоже желает иметь свою прибыль и потому повышает цену на свою продукцию. В результате этого имеем структуру цены, соответствующую позиции 3. Здесь затраты и зарплата остались прежними, зато увеличились прибыль и цена.

Но повышение цены одного товара вызывает цепную реакцию повышения цен и на остальные товары, в результате чего вырастают производственные затраты. Причем так как зарплату уменьшить капиталист не может, то эти дополнительные затраты идут из его прибыли, которая при этом снижается. В позиции 4 показана новая структура цены. Но если сравнить ее со структурой цены в позиции 1, то мы видим, что она полностью подобна структуре цены в позиции 1, только пропорционально выросли все компоненты цены и сама цена. Таким образом, восстановилась исходная ситуация только на новом ценовом уровне или новом уровне ценности денег, то есть произошла инфляция. В результате реальная цена рабочей силы осталась такой же, как и была в позиции 1, и процесс борьбы за повышение зарплаты начинается вновь. И так этот процесс идет бесконечно, что вызывает перманентный инфляционный процесс в современной экономической системе в обычных нормальных условиях.

Но, естественно, рост цен должен подкрепляться ростом и денежной массы, что и осуществляют центральные банки.

Таким образом, не печатание денег, не денежная эмиссия являются источником инфляции, а, наоборот, инфляция вызывает потребность в увеличении денежной массы. Первична именно инфляция, а вовсе не денежная масса, как это утверждает монетаризм.

Конечно, в процессе увеличения денежной массы банки могут ее увеличивать больше, могут меньше, то есть они имеют определенную свободу тактического маневра, аналогично тому, как имеет свободу маневра автомобилист, движущийся по дороге из одного города в другой. Он может двигаться по одной или другой полосе движения, может притормозить или ускорить движение, но направление движения ему задано самой дорогой. Стратегия ему задана, а в тактике он может иметь определенную свободу. Но нельзя путать тактику и стратегию, если банки имеют тактическую свободу при регулировании денежной массы, то стратегию им задают именно объективные законы инфляции в современной экономической системе. Ведь процесс борьбы за увеличение зарплаты между нанимателями и наемными работниками бесконечен и не имеет какого-то естественного предела. И потому и инфляция в современных странах со свободной рыночной экономикой есть постоянный и непрерывный элемент их финансовой системы.

Итак, источником роста массы денег в странах с рыночной экономикой являются:

1. Рост производства.

2. Рост цен. Первичны именно цены и рост объемов производства, а рост денежной массы лишь

обслуживает эти два процесса. Таким образом, мы видим, монетаризм как наука о деньгах и связи их с экономикой ошибочны.

Рассмотрим еще более подробно оба фактора.

Казалось бы, рост производства вовсе не обязательно должен сопровождаться увеличением денег. Ведь можно было бы в принципе обойтись и той же денежной массой, лишь уменьшая цены. На самом деле этот путь нерационален. Действительно, предположим, некоторое предприятие нарастило объемы производства и стало уменьшать цены. Это сразу бы сказалось на конкурентоспособности других товаров, на которые также пришлось бы снижать цены, что привело бы к краху всех остальных конкурентов. Поэтому если в социалистической экономике преследовались необоснованные повышения цен, то в рыночной экономике, как раз наоборот, существуют законы против необоснованного снижения цен как элемента конкурентной борьбы. Поэтому для снижения цен существуют серьезные препятствия в рыночной системе. Они происходят, естественно, но, как правило, в связи с реальным уменьшением материальных затрат в производстве. Но преимущественно рост производства идет со старыми ценами, и потому необходимо увеличение денежной массы.

Инфляция есть имманентное свойство современной финансово-денежной системы. Причем это характеристика именно денежной системы XX века. XIX век, век золотых денег, не знал этой перманентной инфляции, обесценения денег, так как они были основаны на золоте.

Отметим еще заинтересованность в инфляции стран, валюты которых на мировом рынке выполняют функцию мировых денег. Это прежде всего США. Выбрасывая на мировой рынок для целей мировой торговли большое количество долларов, они поддерживают их использование тем, что всегда можно на эти доллары купить товары внутри США. Таким образом, циркулирующие вне США доллары есть фактически долг США перед всем миром, есть коммерческий кредит, даваемый США мировым экономическим сообществом. И естественно, что США заинтересованы, чтобы этот долг со временем не только не рос, как это обычно принято в финансовой практике, а, наоборот, уменьшался. И именно инфляция доллара максимально способствует этому. За последние 20 лет доллар упал в своей покупательной способности почти в пять раз. Тот, кто 20 лет назад дал США товарный кредит нефтью, алмазами или продовольствием в обмен на векселя – долларовые бумажки, теперь, через 20 лет, по этим векселям получит в пять раз меньше товаров, чем сам в свое время дал. На мировой арене доллары США есть всего лишь векселя по полученному США товарному кредиту, и в обесценении этих векселей лежит прямой интерес этой страны.

Таким образом, основной тезис монетаризма, что увеличение денежной массы ведет к инфляции, более того, ведет к ухудшению жизненного уровня населения, не только ошибочен теоретически, но и полностью противоречит всей экономической и социальной практике XX столетия. Стоит посмотреть фильм об Америке чаплинов-ских времен и фильм о современной американской действительности, чтобы сделать вывод о гигантском росте благосостояния США и американцев именно в XX веке, хотя за этот век денежная масса в этой стране возросла в несколько тысяч раз. Так что мы видим, что основной тезис комикса «Жила-была денежка», изданного наиболее авторитетным в мире банковским органом – Федеральным резервным банком Нью-Йорка, о том, что детишки не могут купить мороженого, потому что стало слишком много денег, совершенно ошибочен. А так как этот комикс в наиболее наглядной (даже для детей младшего школьного возраста) форме демонстрирует понимание сущности и функции денег и денежных отношений в современной западной финансовой науке, то мы можем с полным правом сказать, что это понимание целиком ошибочно, что западная наука в области денег стоит на таких же ошибочных позициях, как физика в эпоху теплорода или астрономия в эпоху Птолемея.

Отметим, что концептуальная ошибочность западных теорий денег вовсе не означает, что ошибочным является и все то, что они делают. Конечно, нет. Ведь и в эпоху Птолемея, несмотря на концептуальную ошибочность астрономических представлений, умели правильно предсказывать положение звезд и планет, солнечные и лунные затмения. Но ясно, как многое в то же время в этой концепции делается ошибочного, как запутываются многие вопросы, как сковывает ошибочная теория развитие производительных сил общества. И это особенно верно, когда положения, основанные на ошибочных концепциях, прилагаются к новому, к новой ситуации, к новым объектам. Ведь на старых объектах в результате длительной практики как-то удалось более или менее свести концы с концами, несмотря на внутреннюю ошибочность теории. Но при переходе к новым объектам ошибочная теория как раз и показывает свою полную несостоятельность. Интересно было бы посмотреть, как можно было бы на основе теории Птолемея решать проблемы космонавтики. Точно так же приложение ошибочной теоретической концепции монетаризма к новому объекту – российской экономики в переходный период – и привело к полнейшему краху самой российской экономической системы.

Таким образом, не экономика определяется финансовой системой, а финансовая система формируется под запросы экономики. Вот в этом и есть главная концептуальная ошибка монетаристов. Но это вовсе не отвергает того, что на коротких промежутках времени в оперативном плане экономическая ситуация зависит от того, как регулируется финансовая система.

Для наглядности приведем такой пример. Вы едете на автомашине из одного города в другой. Стратегию движения вам задает дорога, а вовсе не движения руля водителя. Как проложена дорога, так и придется вам ехать, действия водителя заданы дорогой.

Но и в рамках заданности стратегии за водителем сохраняется некоторая свобода движения. Он может ехать по одной или другой полосе движения, может остановиться у той или иной бензоколонки. То есть имеется определенная свобода тактики действий у водителя в рамках заданной стратегии.

Ясно, что при неправильном выборе тактики могут быть и весьма серьезные последствия, например можно разбить автомашину и даже не доехать до цели.

Точно такое же взаимоотношение между финансовой и экономической системой. Стратегию задает экономика. Она определяет основные параметры финансовой системе. Но в рамках заданной стратегии управление финансами, конечно, играет определенную роль. И иногда даже очень важную. Монетаризм ошибочен не потому, что он указывает на важность финансового управления на экономическое развитие, а потому, что он не смог понять этой «диалектики». И потому, естественно, преувеличивает роль финансового управления, предлагая решать финансовыми средствами то, что вовсе не решается ими.

Как бы вы ни крутили руль вашей автомашины, вы все равно не приедете ранее, чем это задано параметрами дороги и автомобиля. Увеличить это время неправильным управлением можно и очень сильно. Но уменьшить его сверх некоторых объективных показателей действиями водителя нельзя. Поэтому мы и говорим: неправильное финансовое управление способно очень сильно навредить экономике. Но улучшить экономическое развитие существенно не способно. И потому задача финансового управления не в том, чтобы управлять экономическим развитием, а в том, чтобы не создавать этому развитию помех.

Финансовая система есть слуга экономики, как таксист-водитель слуга пассажира. Но очень плохо, когда слуга превращается в господина. Точно так же и на Западе финансовая система превратилась из слуги в господина, которая фактически повелевает экономикой, всю экономическую систему подминает под себя, финансовая система Запада не служит обществу, а заставляет общество служить себе.

А в России этот порок монетаризма выявился с особой остротой. Банки стали вершителями судеб страны. Единственными преуспевающими и богатеющими организациями являются банки, они скупают самые лакомые куски общенародной собственности. Вся политика проводится буквально в интересах банков. Это неправильно.

Никто не отрицает важности банков и финансовой системы, как глупо было бы отрицать важность водителя для безопасного и приятного передвижения. Но все-таки недопустимо превращение водителя в господина.

Гиперинфляция

Мы изложили причины нормальной инфляции в стабильном индустриально развитом обществе. Но совсем иные причины вызвали инфляцию в России после начала рыночных преобразований, то есть с 1992 года.

Этот механизм инфляции будем называть гиперинфляцией.

Для того чтобы понять причины гиперинфляции, необходимо вновь вернуться к различию между золотыми и бумажными деньгами. Золотые деньги давали эталон цен на основе привязки цен всех товаров к золоту как носителю денежной информации в золото-денежной системе.

В бумажно-денежной системе сами деньги не содержат никаких эталонов стоимости, наоборот, они получают эталон стоимости из цен товаров. Увеличиваются цены, понижается ценность денежной единицы, происходит инфляция.

При этом возникает следующая проблема. Предположим, мы захотели вычислить цену производства электроэнергии. Подсчитываете затраты на сырье (уголь, нефть), на иные материалы, зарплату и т. д., все складываете, делите на объем производства и получаете цену единицы электроэнергии, по которой и можете ее продавать. Казалось бы, задача решена?

Увы, все не так просто. Вернее, таким образом вы можете действительно определить цены на губную помаду, на костюм или еще какие-то предметы широкого потребления. Ведь цена губной помады никак не влияет на цены других товаров. И если вы ошибетесь при подсчете, то пострадаете только вы, потеряете рынок или обанкротитесь, но вряд ли вся экономическая система это заметит.

Но совсем иное дело электроэнергия. Электроэнергию будут покупать при любой цене, ибо без этого встанет производство. Изменив цену на электроэнергию, вы фактически этим изменяете и цену на уголь, так как в его производстве существенна энергетическая составляющая, изменяете цены на металлы, в которых также велика энергетическая составляющая. Чтобы при новых ценах на электроэнергию не обанкротиться, им необходимо самим повысить свои цены, а в результате изменится и цена производства самой электроэнергии. Произойдет общее повышение цен, то есть инфляция.

Мы видим, что при производстве так называемых базисных товаров имеет место замкнутый круг. Изменяя цену на базисный товар, вы приходите к тому, что изменяются цены и на сами составляющие производства этого товара и появляется совсем другая калькуляционная цена. Таким образом, калькуляционный подход оказывается просто неприменимым для расчета цен базисных товаров в условиях именно бумажноденежной системы.

Как же может решаться эта проблема.

Она решается на основе ценовых паритетов.

Для простоты предположим, что есть всего два базисных товара. Например, товар А и товар В.

Для того чтобы оба товара могли производиться с некоторой нормальной рентабельностью, между ценами обоих товаров должно быть соотношение:

Ц А= К АВЦ В

Ц В= К ВАЦ А

Здесь Ц Аи Ц Весть цены товаров А и В. Коэффициенты К АВ и К ВАназываются ценовыми паритетами товара А по В и товара В по А. Например, ценовой паритет К АВтовара А по В показывает, сколько единиц товара В надо отдать за товар А, чтобы такой обмен был справедливым. Это же верно и для ценового паритета товара В по А.

Цены, определяемые вышеприведенными соотношениями, назовем уместными ценами. Термин «уместные цены», то есть такие цены, которые создают производителю нормальные экономические условия, ввел Людвиг Эрхард, министр экономики ФРГ во время перехода к свободному рынку в конце сороковых годов. В ФРГ в эти годы регулярно публиковались прейскуранты уместных цен, которые, однако, носили не директивный, а справочный характер.

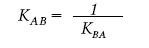

Легко видеть, что ценовые паритеты не могут быть произвольными. Между ними существует жесткое соотношение:

К АВК ВА= 1

или

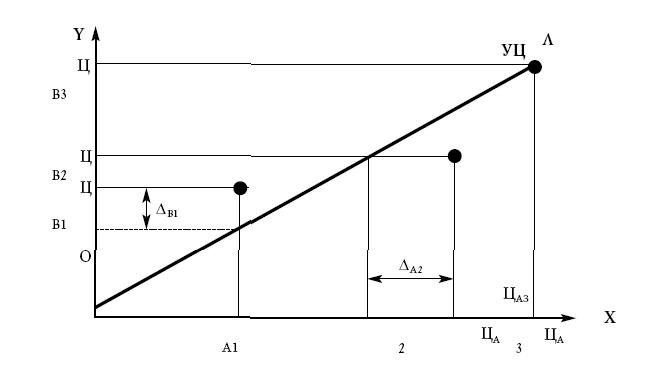

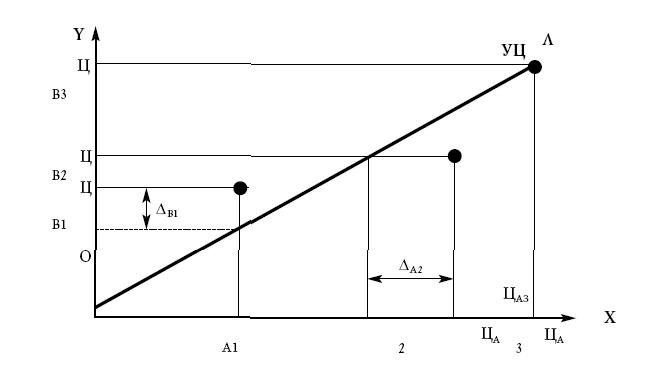

Для того чтобы сделать наглядным наше рассмотрение, нарисуем ценовую плоскость. На одной оси, например оси 0Х, будем откладывать цены товара А, а на другой оси – оси 0Y – цены товара В (рис. 2).

Рис. 2. Ценовая плоскость

Любая точка на ценовой плоскости определяет некоторый комплекс цен товаров А и В, ценовое состояние рынка этих базисных товаров. Проведем прямую, определяемую соотношениями для уместных цен. Эту прямую назовем «лучом уместных цен» (ЛУЦ). Он разделяет ценовую плоскость на два сектора. В верхнем секторе товар В продается по завышенной цене (по отношению к уместной), а товар А по заниженной цене (по отношению к уместной). На луче уместных цен находятся точки, в которых оба товара продаются по уместным ценам.

Рассмотрим точку 1 ценовой плоскости. Она находится в верхнем секторе. Цена Ц В 1 товара В является завышенной по сравнению с уместной, и разница ? В по сравнению с уместной дает сверхдоход производителю товара В. Цена Ц А 1 товара А ниже уместной, и разница ? А показывает убыточность производства при данном соотношении цен.

Ценовая точка 2 лежит на луче уместных цен, и оба товара имеют хорошие экономические условия для производства. Ценовая точка 3 лежит в нижней области, в этой точке имеются сверхвыгодные экономические условия для производства товара А и убыточность для товара В.

Таким образом, ценовая плоскость показывает экономические условия для соответствующих товаров. Легко видеть, что если ценовая точка будет перемещаться по лучу уместных цен, к примеру вверх, то будет происходить рост цен товаров, то есть будет происходить инфляция, но на экономических условиях производства это никоим образом не будет отражаться.

Изложенный механизм позволяет говорить о принципиально новом явлении в экономике, о так называемой «межвидовой конкуренции». Межвидовая конкуренция – конкуренция между различными товарами и товарными группами. Она имеет ценовой характер и существенна именно для базисных товаров. Увеличение цен одного базисного товара ухудшает экономические условия других базисных товаров, производители которых, в свою очередь, могут ответить различными способами – повышением цен на собственные товары или иными нефинансовыми ответными мерами. Вот почему представления о естественных монополиях должны быть пересмотрены. Если для естественных монополий не существует классической товарной конкуренции, то они все-таки находятся в конкурентном пространстве, но конкуренция носит межвидовой характер. И потому ложным является представление и о полной свободе естественных монополий, и о том, что естественные монополии непременно нуждаются в государственном регулировании цен. Российский опыт показывает, что в условиях государственного регулирования цен естественных монополий как раз и идет наиболее быстрый рост этих цен. Это происходит путем различного рода накруток, включения в себестоимость различного рода не относящихся к делу затрат с целью демонстрации низкой рентабельности или даже убыточности производства, что позволяет требовать от государства права на пересмотр цен.

И государственный аппарат, не способный контролировать полностью финансовую ситуацию внутри этих компаний, вынужден подчиняться шантажу этих компаний и давать согласие на увеличение цен. Вот почему прямое управление ценами естест-

Этот механизм инфляции будем называть гиперинфляцией.

Для того чтобы понять причины гиперинфляции, необходимо вновь вернуться к различию между золотыми и бумажными деньгами. Золотые деньги давали эталон цен на основе привязки цен всех товаров к золоту как носителю денежной информации в золото-денежной системе.

В бумажно-денежной системе сами деньги не содержат никаких эталонов стоимости, наоборот, они получают эталон стоимости из цен товаров. Увеличиваются цены, понижается ценность денежной единицы, происходит инфляция.

При этом возникает следующая проблема. Предположим, мы захотели вычислить цену производства электроэнергии. Подсчитываете затраты на сырье (уголь, нефть), на иные материалы, зарплату и т. д., все складываете, делите на объем производства и получаете цену единицы электроэнергии, по которой и можете ее продавать. Казалось бы, задача решена?

Увы, все не так просто. Вернее, таким образом вы можете действительно определить цены на губную помаду, на костюм или еще какие-то предметы широкого потребления. Ведь цена губной помады никак не влияет на цены других товаров. И если вы ошибетесь при подсчете, то пострадаете только вы, потеряете рынок или обанкротитесь, но вряд ли вся экономическая система это заметит.

Но совсем иное дело электроэнергия. Электроэнергию будут покупать при любой цене, ибо без этого встанет производство. Изменив цену на электроэнергию, вы фактически этим изменяете и цену на уголь, так как в его производстве существенна энергетическая составляющая, изменяете цены на металлы, в которых также велика энергетическая составляющая. Чтобы при новых ценах на электроэнергию не обанкротиться, им необходимо самим повысить свои цены, а в результате изменится и цена производства самой электроэнергии. Произойдет общее повышение цен, то есть инфляция.

Мы видим, что при производстве так называемых базисных товаров имеет место замкнутый круг. Изменяя цену на базисный товар, вы приходите к тому, что изменяются цены и на сами составляющие производства этого товара и появляется совсем другая калькуляционная цена. Таким образом, калькуляционный подход оказывается просто неприменимым для расчета цен базисных товаров в условиях именно бумажноденежной системы.

Как же может решаться эта проблема.

Она решается на основе ценовых паритетов.

Для простоты предположим, что есть всего два базисных товара. Например, товар А и товар В.

Для того чтобы оба товара могли производиться с некоторой нормальной рентабельностью, между ценами обоих товаров должно быть соотношение:

Ц А= К АВЦ В

Ц В= К ВАЦ А

Здесь Ц Аи Ц Весть цены товаров А и В. Коэффициенты К АВ и К ВАназываются ценовыми паритетами товара А по В и товара В по А. Например, ценовой паритет К АВтовара А по В показывает, сколько единиц товара В надо отдать за товар А, чтобы такой обмен был справедливым. Это же верно и для ценового паритета товара В по А.

Цены, определяемые вышеприведенными соотношениями, назовем уместными ценами. Термин «уместные цены», то есть такие цены, которые создают производителю нормальные экономические условия, ввел Людвиг Эрхард, министр экономики ФРГ во время перехода к свободному рынку в конце сороковых годов. В ФРГ в эти годы регулярно публиковались прейскуранты уместных цен, которые, однако, носили не директивный, а справочный характер.

Легко видеть, что ценовые паритеты не могут быть произвольными. Между ними существует жесткое соотношение:

К АВК ВА= 1

или

Для того чтобы сделать наглядным наше рассмотрение, нарисуем ценовую плоскость. На одной оси, например оси 0Х, будем откладывать цены товара А, а на другой оси – оси 0Y – цены товара В (рис. 2).

Рис. 2. Ценовая плоскость

Любая точка на ценовой плоскости определяет некоторый комплекс цен товаров А и В, ценовое состояние рынка этих базисных товаров. Проведем прямую, определяемую соотношениями для уместных цен. Эту прямую назовем «лучом уместных цен» (ЛУЦ). Он разделяет ценовую плоскость на два сектора. В верхнем секторе товар В продается по завышенной цене (по отношению к уместной), а товар А по заниженной цене (по отношению к уместной). На луче уместных цен находятся точки, в которых оба товара продаются по уместным ценам.

Рассмотрим точку 1 ценовой плоскости. Она находится в верхнем секторе. Цена Ц В 1 товара В является завышенной по сравнению с уместной, и разница ? В по сравнению с уместной дает сверхдоход производителю товара В. Цена Ц А 1 товара А ниже уместной, и разница ? А показывает убыточность производства при данном соотношении цен.

Ценовая точка 2 лежит на луче уместных цен, и оба товара имеют хорошие экономические условия для производства. Ценовая точка 3 лежит в нижней области, в этой точке имеются сверхвыгодные экономические условия для производства товара А и убыточность для товара В.

Таким образом, ценовая плоскость показывает экономические условия для соответствующих товаров. Легко видеть, что если ценовая точка будет перемещаться по лучу уместных цен, к примеру вверх, то будет происходить рост цен товаров, то есть будет происходить инфляция, но на экономических условиях производства это никоим образом не будет отражаться.

Изложенный механизм позволяет говорить о принципиально новом явлении в экономике, о так называемой «межвидовой конкуренции». Межвидовая конкуренция – конкуренция между различными товарами и товарными группами. Она имеет ценовой характер и существенна именно для базисных товаров. Увеличение цен одного базисного товара ухудшает экономические условия других базисных товаров, производители которых, в свою очередь, могут ответить различными способами – повышением цен на собственные товары или иными нефинансовыми ответными мерами. Вот почему представления о естественных монополиях должны быть пересмотрены. Если для естественных монополий не существует классической товарной конкуренции, то они все-таки находятся в конкурентном пространстве, но конкуренция носит межвидовой характер. И потому ложным является представление и о полной свободе естественных монополий, и о том, что естественные монополии непременно нуждаются в государственном регулировании цен. Российский опыт показывает, что в условиях государственного регулирования цен естественных монополий как раз и идет наиболее быстрый рост этих цен. Это происходит путем различного рода накруток, включения в себестоимость различного рода не относящихся к делу затрат с целью демонстрации низкой рентабельности или даже убыточности производства, что позволяет требовать от государства права на пересмотр цен.

И государственный аппарат, не способный контролировать полностью финансовую ситуацию внутри этих компаний, вынужден подчиняться шантажу этих компаний и давать согласие на увеличение цен. Вот почему прямое управление ценами естест-