Страница:

В портмоне могут накапливаться любые суммы. И вместо того чтобы нести их в банк под ничтожные проценты, владелец денег может организовать свою личную ссудную фирму. И будет выдавать ссуды под залоги и под куда более серьезные проценты, чем банки, которые находятся под жестким контролем государства. Сейчас ростовщичество в развитых странах почти исчезло, так как есть банки, а также потому, что большое количество наличных денег получить можно, но это сразу же вызывает подозрения. А теперь ростовщичество может вспыхнуть с новой силой, а, следовательно, деньги из банков будут все больше и больше уходить на карточные счета, таким образом обескровливая банковскую систему. А это означает уменьшение дешевых кредитных банковских ресурсов. Но именно на дешевых кредитах стоит вся современная экономика. Без этого ее ожидает резкая деградация. Мы в России знаем это хорошо.

Фактически эта технология отбрасывает финансовую систему в Средневековье, когда банков почти не было, а были лишь частные ссудные и ростовщические учреждения, деятельность которых хорошо описана в русской классической литературе.

Итак, новейшая разработка западной финансовой мысли грозит всей человеческой цивилизации взрывом преступности, наркотизацией, крушением современной банковской системы, захватом всей власти в мире некоторой финансовой олигархией. Поэтому стоило бы разобраться, кто вкладывает деньги в эту разработку, не осуществляется ли она на деньги наркобизнеса?

Самое опасное, что в стране действуют мощные группы, которые лоббируют внедрение этой денежной системы прежде всего в России. Под их влиянием уже находится мэр Москвы г-н Ю. Лужков, который подписал в Нью-Йорке какой-то подозрительный контракт на сто миллионов долларов по внедрению в Москве электронно-денежной системы, явно похожей на электронный кэш. Запад пока не рискует приступать к внедрению электронного кэша, хотя проведены уже широкомасштабные эксперименты.

Таким образом, первоочередной задачей Центрального банка России является твердое заявление, что электронный кэш в Россию не будет допущен.

Фактически разработка электронного кэша на Западе как раз и связана с его теоретической беспомощностью в области современных, в частности электронных, денег, это попытка решать принципиально новые задачи старыми известными средствами, в то время как необходимы принципиально новые подходы и идеи. В дальнейшем мы покажем, что создание универсальных электронных, чисто банковских (счетных) денег вполне возможно.

Структуризация денежной системы

Платежно-денежная система мелкорозничной торговли

Реформа денег

Казначейские билеты и функции Казначейства

Обращение казначейских билетов

Ограничение наличного обращения и декриминализация общества

Фактически эта технология отбрасывает финансовую систему в Средневековье, когда банков почти не было, а были лишь частные ссудные и ростовщические учреждения, деятельность которых хорошо описана в русской классической литературе.

Итак, новейшая разработка западной финансовой мысли грозит всей человеческой цивилизации взрывом преступности, наркотизацией, крушением современной банковской системы, захватом всей власти в мире некоторой финансовой олигархией. Поэтому стоило бы разобраться, кто вкладывает деньги в эту разработку, не осуществляется ли она на деньги наркобизнеса?

Самое опасное, что в стране действуют мощные группы, которые лоббируют внедрение этой денежной системы прежде всего в России. Под их влиянием уже находится мэр Москвы г-н Ю. Лужков, который подписал в Нью-Йорке какой-то подозрительный контракт на сто миллионов долларов по внедрению в Москве электронно-денежной системы, явно похожей на электронный кэш. Запад пока не рискует приступать к внедрению электронного кэша, хотя проведены уже широкомасштабные эксперименты.

Таким образом, первоочередной задачей Центрального банка России является твердое заявление, что электронный кэш в Россию не будет допущен.

Фактически разработка электронного кэша на Западе как раз и связана с его теоретической беспомощностью в области современных, в частности электронных, денег, это попытка решать принципиально новые задачи старыми известными средствами, в то время как необходимы принципиально новые подходы и идеи. В дальнейшем мы покажем, что создание универсальных электронных, чисто банковских (счетных) денег вполне возможно.

Структуризация денежной системы

Современная денежная система России представляет собой единую аморфную массу. В едином потоке движутся денежные средства различного назначения через одни и те же финансовые учреждения. В результате выделяется несколько наиболее выгодных денежных потоков, а остальные зачастую агонизируют.

Но ведь даже в обычной семейной экономике хорошая хозяйка стремится структурировать свои денежные потоки. Например, для текущего потребления использует наличные деньги, для сбережений использует безналичные денежные средства, для турпоездки за границу специально откладывает заранее валюту, чтобы не пришлось потом менять ее по более высокому курсу, деньги одних членов семьи использует на одни цели, других – на другие. Если же все деньги валить в один мешок и на любые цели брать из этого мешка, то результат бывает известен. Деньги просто проедаются или используются нерационально, их вечно не хватает, приходится «перехватывать» до получки.

Но государство ведь куда более сложная система. А денежная система страны напоминает общий чулок экономически безграмотной домохозяйки. И в результате этого то все деньги приходится бросать на выплату пенсий, то вдруг деньги необходимо бросить в другое место.

Вот почему именно структуризация денежной системы позволит нормализовать финансовую систему страны и выйти из кризиса.

Для такой структуризации необходимо создать несколько платежно-де-нежных систем. Внутри каждой платеж-но-денежной системы ходят как бы

собственные деньги, используются свои денежные институты. Каждая платежно-де-нежная система настраивается на решение этих задач, решает собственные задачи и обслуживает собственную сферу общественных и государственных потребностей. Денежные потоки внутри систем имеют достаточно замкнутый характер, хотя имеются механизмы для перетекания денежных средств с одной платежной системы в другие, хотя, как правило, это связано с некоторыми финансовыми потерями. Однако в некоторых случаях в общественных интересах возможно и создание специальных механизмов, инициирующих такое перетекание денежных потоков.

1. Платежно-денежная система для обслуживания мелкого розничного оборота.

2. Платежно-денежная система для обслуживания текущих операций государственных учреждений и юридических лиц (главная денежно-банковская система).

3. Электронная платежно-денежная система по обслуживанию физических лиц.

4. Инвестиционная денежная система.

5. Фискально-бюджетная система.

6. Платежно-денежная система для финансового общения России со странами ближнего зарубежья.

7. Платежно-денежная система для финансового общения с государствами дальнего зарубежья.

8. Платежно-денежная система для финансового общения России с ближайшими наиболее крупными соседями – развивающимися странами (Китаем, Индией, возможно, Ираном).

Отметим сразу, что столь большая специализация и дифференциация денежной системы должна иметь переходный характер и предназначена именно для выхода из кризисной ситуации и для осуществления денежной революции, связанной с введением электронно-денежной системы в России. В дальнейшем, думается, многие из этих платежных систем будут отмирать, сливаться, и денежная система будет вновь упрощаться.

Но в настоящее время лучше иметь сложную денежную систему, в которой каждая подсистема направлена на преодоление кризиса в собственной сфере отношений, чем иметь простую денежную систему в условиях кризиса.

Но ведь даже в обычной семейной экономике хорошая хозяйка стремится структурировать свои денежные потоки. Например, для текущего потребления использует наличные деньги, для сбережений использует безналичные денежные средства, для турпоездки за границу специально откладывает заранее валюту, чтобы не пришлось потом менять ее по более высокому курсу, деньги одних членов семьи использует на одни цели, других – на другие. Если же все деньги валить в один мешок и на любые цели брать из этого мешка, то результат бывает известен. Деньги просто проедаются или используются нерационально, их вечно не хватает, приходится «перехватывать» до получки.

Но государство ведь куда более сложная система. А денежная система страны напоминает общий чулок экономически безграмотной домохозяйки. И в результате этого то все деньги приходится бросать на выплату пенсий, то вдруг деньги необходимо бросить в другое место.

Вот почему именно структуризация денежной системы позволит нормализовать финансовую систему страны и выйти из кризиса.

Для такой структуризации необходимо создать несколько платежно-де-нежных систем. Внутри каждой платеж-но-денежной системы ходят как бы

собственные деньги, используются свои денежные институты. Каждая платежно-де-нежная система настраивается на решение этих задач, решает собственные задачи и обслуживает собственную сферу общественных и государственных потребностей. Денежные потоки внутри систем имеют достаточно замкнутый характер, хотя имеются механизмы для перетекания денежных средств с одной платежной системы в другие, хотя, как правило, это связано с некоторыми финансовыми потерями. Однако в некоторых случаях в общественных интересах возможно и создание специальных механизмов, инициирующих такое перетекание денежных потоков.

Деньги не составляют предмета торговли в собственном смысле слова; они суть только орудие, которое люди по общему соглашению употребляют для того, чтобы облегчить обмен одного товара на другой.Мы рассмотрим проблему создания следующих платежно-денежных систем:

Давид Юм. Опыты. 1742 г.

1. Платежно-денежная система для обслуживания мелкого розничного оборота.

2. Платежно-денежная система для обслуживания текущих операций государственных учреждений и юридических лиц (главная денежно-банковская система).

3. Электронная платежно-денежная система по обслуживанию физических лиц.

4. Инвестиционная денежная система.

5. Фискально-бюджетная система.

6. Платежно-денежная система для финансового общения России со странами ближнего зарубежья.

7. Платежно-денежная система для финансового общения с государствами дальнего зарубежья.

8. Платежно-денежная система для финансового общения России с ближайшими наиболее крупными соседями – развивающимися странами (Китаем, Индией, возможно, Ираном).

Отметим сразу, что столь большая специализация и дифференциация денежной системы должна иметь переходный характер и предназначена именно для выхода из кризисной ситуации и для осуществления денежной революции, связанной с введением электронно-денежной системы в России. В дальнейшем, думается, многие из этих платежных систем будут отмирать, сливаться, и денежная система будет вновь упрощаться.

Но в настоящее время лучше иметь сложную денежную систему, в которой каждая подсистема направлена на преодоление кризиса в собственной сфере отношений, чем иметь простую денежную систему в условиях кризиса.

Платежно-денежная система мелкорозничной торговли

Процесс вытеснения наличных денег из сферы денежного обращения интенсивно идет во всем мире.

В свое время СССР занимал по показателю доли безналичного обращения в общем денежном обороте одно из первых мест в мире.

Переход на рыночные отношения и особенно банковская реформа привели к резкому увеличению доли наличного оборота. По состоянию на конец 1996 года наличные средства составляли 85 (!!!) процентов общей денежной базы в России, тогда как в современных странах этот показатель не превышает 5 процентов. Таким образом, в России наблюдается обратное движение, регресс в этой области.

И результаты этого процесса хорошо известны. Это криминальный беспредел, бандитизм, расцвет наркобизнеса, беспрерывная цепь насилия и убийств и многое другое. Все то, что кинорежиссер Станислав Говорухин охарактеризовал как «великая криминальная революция». Если мы хотим ее остановить, то надо что-то делать.

Необходима активная государственная программа по вытеснению налично-денеж-ного обращения. Мы не можем предоставить это дело естественному процессу отмирания наличности, как это происходит на Западе. В криминальном обществе наличность не имеет никаких тенденций к отмиранию, она, наоборот, имеет тенденцию к росту.

Фактически речь должна пойти о «денежной революции», государственной политике, которая бы объявила безналичные деньги главной формой денег, а наличность некоей отмирающей, второстепенной формой средств обращения, эрзац-деньгами, используемыми временно и лишь в меру необходимости.

В свое время СССР занимал по показателю доли безналичного обращения в общем денежном обороте одно из первых мест в мире.

Переход на рыночные отношения и особенно банковская реформа привели к резкому увеличению доли наличного оборота. По состоянию на конец 1996 года наличные средства составляли 85 (!!!) процентов общей денежной базы в России, тогда как в современных странах этот показатель не превышает 5 процентов. Таким образом, в России наблюдается обратное движение, регресс в этой области.

И результаты этого процесса хорошо известны. Это криминальный беспредел, бандитизм, расцвет наркобизнеса, беспрерывная цепь насилия и убийств и многое другое. Все то, что кинорежиссер Станислав Говорухин охарактеризовал как «великая криминальная революция». Если мы хотим ее остановить, то надо что-то делать.

Необходима активная государственная программа по вытеснению налично-денеж-ного обращения. Мы не можем предоставить это дело естественному процессу отмирания наличности, как это происходит на Западе. В криминальном обществе наличность не имеет никаких тенденций к отмиранию, она, наоборот, имеет тенденцию к росту.

Фактически речь должна пойти о «денежной революции», государственной политике, которая бы объявила безналичные деньги главной формой денег, а наличность некоей отмирающей, второстепенной формой средств обращения, эрзац-деньгами, используемыми временно и лишь в меру необходимости.

Реформа денег

Фактически такой переход мог бы быть осуществлен одним президентским указом, законом, правительственным постановлением, даже распоряжением Центробанка следующего содержания:

«1. Национальными деньгами Российской Федерации впредь считать исключительно денежные средства, находящиеся на банковских счетах и имеющие безналичную форму.

2. С бумажной наличности статус денег снимается, и им придается статус неименных ценных бумаг Государственного Казначейства Российской Федерации, а сами бумажные купюры впредь именовать «казначейскими билетами».

3. Допускается использование на территории Российской Федерации казначейских билетов в качестве средства платежа временно или там, где использование безналичного денежного обращения затруднено.

4. Во исполнение данного указа (закона) Кабинету министров совместно с Центробанком России подготовить соответствующие нормативные документы и осуществить необходимые мероприятия».

Этот указ (закон, постановление, распоряжение) и должен запустить далекоидущие преобразования в сфере денег.

Мы не будем касаться всей совокупности необходимых мероприятий и их последствий, а лишь опишем, как должно осуществляться движение неименных ценных бумаг Казначейства (казначейских билетов).

«1. Национальными деньгами Российской Федерации впредь считать исключительно денежные средства, находящиеся на банковских счетах и имеющие безналичную форму.

2. С бумажной наличности статус денег снимается, и им придается статус неименных ценных бумаг Государственного Казначейства Российской Федерации, а сами бумажные купюры впредь именовать «казначейскими билетами».

3. Допускается использование на территории Российской Федерации казначейских билетов в качестве средства платежа временно или там, где использование безналичного денежного обращения затруднено.

4. Во исполнение данного указа (закона) Кабинету министров совместно с Центробанком России подготовить соответствующие нормативные документы и осуществить необходимые мероприятия».

Этот указ (закон, постановление, распоряжение) и должен запустить далекоидущие преобразования в сфере денег.

Мы не будем касаться всей совокупности необходимых мероприятий и их последствий, а лишь опишем, как должно осуществляться движение неименных ценных бумаг Казначейства (казначейских билетов).

Казначейские билеты и функции Казначейства

Эмиссию и всю работу с казначейскими билетами предлагается поручить Казначейству Российской Федерации.

Казначейство РФ – государственная организация при Минфине или Кабинете министров, которой предоставлена монополия на работу с данными ценными бумагами. С этой целью Казначейству передаются все принадлежащие государству средства для работы с казначейскими билетами. В частности, Казначейству передаются фабрики Гознака, деньгохранилища Центробанка, все оборудование ЦБР, используемое для работы с наличностью, государственные средства перевозки и обработки наличности вместе с соответствующими подразделениями ЦБР.

Казначейство осуществляет выкуп всех наличных денежных средств банков по их нарицательной стоимости (за безналичные денежные средства), и для этой цели Центробанк осуществляет необходимую безналичную эмиссию денег в пользу Казначейства.

Сами купюры не меняются. Они только переименовываются из дензнаков в казначейские билеты.

Казначейский билет – это ценная бумага на предъявителя, эмитированная Казначейством. Ее финансовый статус может быть определен как вексель, как депозитный чек и т. д. Легальный владелец казначейского билета не имеет никаких прав, кроме одного – в любой момент и беспрепятственно продать его Казначейству или его агентам, а также передать его возмездно или безвозмездно любому физическому или юридическому лицу, имеющему право владения этими билетами. В отличие от таких ценных бумаг, как, к примеру, акция, никаких прав владения, управления и участия в прибылях эмитента (Казначейства) этот билет не создает. Это просто высоколиквидная ценная бумага, замещающая истинные деньги в определенных операциях.

Казначейство имеет безусловное обязательство выкупа своих билетов у легальных владельцев по курсу покупки, устанавливаемому единым и стабильным на достаточно длительный срок, а также продажи их любым лицам, имеющим право на их приобретение по единому и стабильному курсу продажи.

Государство осуществляет правовую поддержку институции казначейских билетов, перенеся на них соответствующее законодательство в области охраны денежных знаков.

Основной функцией Казначейства должна стать эмиссия-ремиссия казначейских билетов и организация их движения в стране в качестве альтернативного (временного) платежного средства. Так как казначейским билетам придан статус ценных бумаг, то Казначейство торгует ими как обычными ценными бумагами, то есть с наличием курса покупателя и курса продавца. Эти курсы устанавливаются Казначейством или Кабинетом министров едиными для всей страны. При их назначении необходимо руководствоваться тремя моментами:

1. Казначейство должно не только окупать все свои затраты, но и давать в бюджет определенные поступления.

2. Система курсов должна способствовать подавлению наличного обращения чисто экономическими методами.

3. Система курсов продажи и покупки должна препятствовать получению доходов путем операций с этими ценными бумагами и подавлять спекуляцию ими.

Для реализации этих условий могут быть установлены, к примеру, следующие курсы продажи и покупки:

курс продажи – 105 процентов от номинала;

курс покупки – 95 процентов от номинала.

Номинал есть число, записанное на самом билете (купюре). Поэтому чтобы приобрести на 1000 рублей казначейских билетов (фактически обычных бумажных денег), необходимо заплатить (перевести на счет Казначейства) 1050 (безналичных) рублей.

При сдаче (продаже) казначейских билетов с номиналом 1000 рублей Казначейство перечисляет на счет продавца всего 950 рублей.

Таким образом, любые операции с казначейскими билетами являются убыточными для их пользователей, легальная спекуляция на них невозможна, использование наличности является невыгодным практически всем, что будет естественным образом уменьшать объем ее использования.

В настоящее время платность конвертации безналичных средств обращения в наличные есть общераспространенная российская и мировая практика. Например, банкоматы на Западе удерживают до пяти и даже более процентов с суммы конвертации.

В России обналичивание и обезналичивание денег уже давно являются платными операциями, на которых получают доходы банки, различные легальные, полулегальные, а то и криминальные организации. Теперь же вводится госмонополия на эти операции, они вводятся в твердые и единые для всей страны рамки, и доходы от этих операций поступают в бюджет. Причем, легко заметить, что создается здоровый рыночный механизм – оплачивает функционирование наличного обращения тот, кто наличностью пользуется; и кто больше пользуется, тот больше и платит. В настоящее время весьма высокие затраты на поддержание наличного обращения распределяются на всех налогоплательщиков, что вряд ли можно считать справедливым.

Чтобы малоимущие слои населения не пострадали от введения платы за наличность, одновременно с преобразованием в области наличного денежного обращения осуществляется повышение минимума оплаты труда, пенсий и пособий на процент превышения курса продажи над номиналом, то есть в нашем примере на 5 процентов. В условиях инфляции такое повышение не представляет для финансовой системы проблем, но социальное напряжение, которое могло бы возникнуть в связи с введением прямой платы за наличность (косвенная существует уже с конца восьмидесятых), предотвращается.

Объем эмиссии казначейских билетов всецело определяется потребностями использования их в наличном обороте и устанавливается Казначейством самостоятельно. Никакого инфляционного воздействия эта эмиссия оказать не может, так как при продаже казначейских билетов происходит одновременное изъятие денег (безналичных денег) из оборота и концентрация их на счетах Казначейства, которое замораживает их на своих счетах. Таким образом, общая масса платежных средств не зависит от объема эмиссии казначейских билетов.

Излишне напечатанная масса казначейских билетов просто осядет в кладовых Казначейства, лишь обременяя его затратами на их производство и хранение.

Казначейство торговлю казначейскими билетами ведет не самостоятельно, а через своих агентов, которые выполняют чисто брокерские функции. В качестве единого агента Казначейства целесообразно использовать Сбербанк России, который имеет наиболее разветвленную сеть своих отделений.

Казначейство представляет сбербанку необходимую для этого массу казначейских билетов, причем они являются собственностью Казначейства, а сбербанк через свои отделения лишь продает эти ценные бумаги по поручению их эмитента и по установленным последним курсам, получая комиссионные с оборота.

С этой целью в каждом отделении сбербанка открывается счет Казначейства, через который и осуществляются сделки по продаже и покупке казначейских билетов.

Одновременно в отделениях сбербанка открываются счета типа «Депо» по учету казначейских билетов по их номиналу. Счет «Депо» – это счет типа того, что ведется в каждом почтовом отделении по учету почтовых марок. Этот учет ведется не по количеству конкретных марок, а по общей сумме их номиналов. Точно так же и счет «Депо» есть счет казначейских билетов, который не является банковским счетом и в баланс банка не входит.

Для простых граждан процесс получения наличности практически не изменяется. Они получают наличность в тех же самых сберкассах, лишь с правовой точки зрения процесс «конвертации» заменяется сделкой купли-продажи. Но технически процесс получения и сдачи наличности остается прежним, разве что приходный и расходный чеки переименовываются в платежные поручения.

Сбербанк ежедневно, или с другой периодичностью, представляет Казначейству отчет об объемах продаж и покупок, о запасах наличности (о счете «Депо») и состоянии счетов Казначейства, что позволяет иметь полную и исчерпывающую информацию о движении наличности по всей стране.

Средства с казначейских счетов не могут использоваться Казначейством ни на какие иные цели, кроме уставных. Исключение составляет прибыль, которая периодически изымается и частично используется для функционирования самого Казначейства, а остальная часть поступает в бюджет. Таким образом, деньги на счетах Казначейства являются «пассивными» деньгами, они не входят в состав «средства обращения», в качестве средств обращения их место занимают эрзац-деньги – высоколиквидные ценные бумаги Казначейства.

Однако как обычные банковские пассивы средства на казначейских счетах участвуют в формировании кредитных ресурсов банка. Таким образом, переход денег в казначейские билеты и обратно не только не изменяет объема платежных средств, но даже не изменяет объема кредитных ресурсов в стране. Кредитные ресурсы только перераспределяются между банками в этом процессе.

Таким образом создается четкая, хорошо контролируемая система движения как денег, так и наличности в стране.

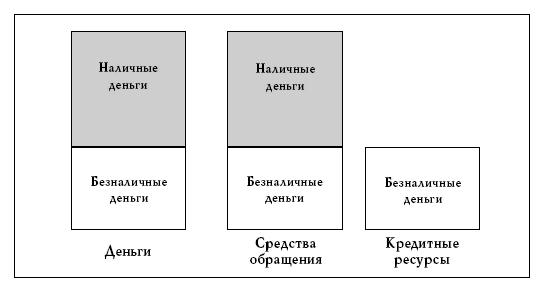

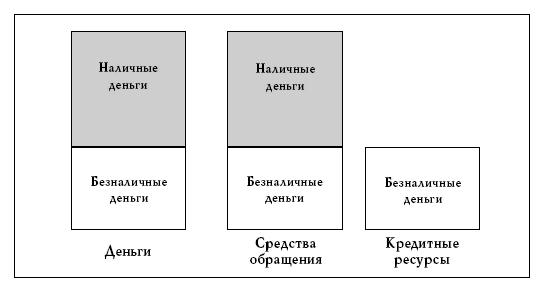

На рис. 10 изображена структура существующей двухкомпонентной (налично-безналичной) денежной системы. Как мы видим, чем больше доля наличности, тем

Рис. 10. Структура двухкомпонентной денежной системы

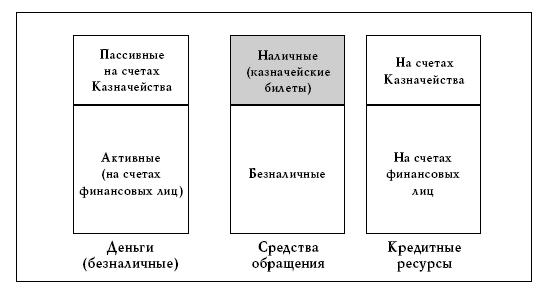

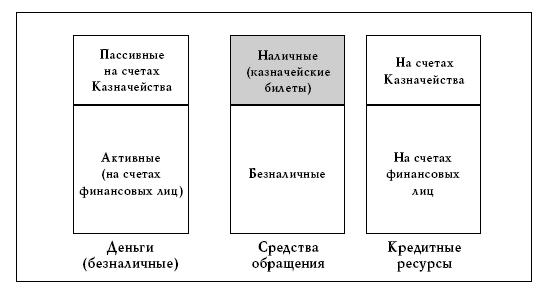

Рис. 11. Структура однокомпонентной денежной системы

меньше кредитные ресурсы в денежной системе. Именно в этом и состоит одна из причин перманентного кризиса неплатежей и хронической нехватки кредитных ресурсов в стране.

Новая денежная система может быть названа «однокомпонентной», так как она состоит из одной и только одной формы денег (денежной компоненты) – безналичной. На рис. 11 изображена структура однокомпонентной денежной системы. Обращает на себя внимание постоянство кредитных ресурсов, объем которых не зависит от доли наличного обращения. Увеличение наличности сводится к увеличению пассивной компоненты безналичных денег на счетах Казначейства, но не приводит ни к изменению общего количества денег, ни к изменению средств обращения, ни к изменению кредитных ресурсов.

Понятно, насколько однокомпонентная система легче контролируема и управляема.

Отметим, что ввиду того, что казначейские счета находятся исключительно в сбербанке, увеличение наличной компоненты невыгодно прежде всего коммерческим банкам. Именно коммерческие банки объективно превращаются в главных противников наличного обращения. Для борьбы с ним у них есть легальные и эффективные средства – стимуляция развития безналичного обращения путем, к примеру, предоставления преимущественных или даже льготных кредитов на цели организации безналичного обращения, для осуществления необходимого технического перевооружения и т. д. Таким образом, мощнейший финансовый потенциал будет задействован для максимально быстрого вытеснения наличного обращения и уменьшения его удельного веса в платежном обороте, в частности, путем ускоренной электронизации денежной сферы.

Казначейство РФ – государственная организация при Минфине или Кабинете министров, которой предоставлена монополия на работу с данными ценными бумагами. С этой целью Казначейству передаются все принадлежащие государству средства для работы с казначейскими билетами. В частности, Казначейству передаются фабрики Гознака, деньгохранилища Центробанка, все оборудование ЦБР, используемое для работы с наличностью, государственные средства перевозки и обработки наличности вместе с соответствующими подразделениями ЦБР.

Казначейство осуществляет выкуп всех наличных денежных средств банков по их нарицательной стоимости (за безналичные денежные средства), и для этой цели Центробанк осуществляет необходимую безналичную эмиссию денег в пользу Казначейства.

Сами купюры не меняются. Они только переименовываются из дензнаков в казначейские билеты.

Казначейский билет – это ценная бумага на предъявителя, эмитированная Казначейством. Ее финансовый статус может быть определен как вексель, как депозитный чек и т. д. Легальный владелец казначейского билета не имеет никаких прав, кроме одного – в любой момент и беспрепятственно продать его Казначейству или его агентам, а также передать его возмездно или безвозмездно любому физическому или юридическому лицу, имеющему право владения этими билетами. В отличие от таких ценных бумаг, как, к примеру, акция, никаких прав владения, управления и участия в прибылях эмитента (Казначейства) этот билет не создает. Это просто высоколиквидная ценная бумага, замещающая истинные деньги в определенных операциях.

Казначейство имеет безусловное обязательство выкупа своих билетов у легальных владельцев по курсу покупки, устанавливаемому единым и стабильным на достаточно длительный срок, а также продажи их любым лицам, имеющим право на их приобретение по единому и стабильному курсу продажи.

Государство осуществляет правовую поддержку институции казначейских билетов, перенеся на них соответствующее законодательство в области охраны денежных знаков.

Основной функцией Казначейства должна стать эмиссия-ремиссия казначейских билетов и организация их движения в стране в качестве альтернативного (временного) платежного средства. Так как казначейским билетам придан статус ценных бумаг, то Казначейство торгует ими как обычными ценными бумагами, то есть с наличием курса покупателя и курса продавца. Эти курсы устанавливаются Казначейством или Кабинетом министров едиными для всей страны. При их назначении необходимо руководствоваться тремя моментами:

1. Казначейство должно не только окупать все свои затраты, но и давать в бюджет определенные поступления.

2. Система курсов должна способствовать подавлению наличного обращения чисто экономическими методами.

3. Система курсов продажи и покупки должна препятствовать получению доходов путем операций с этими ценными бумагами и подавлять спекуляцию ими.

Для реализации этих условий могут быть установлены, к примеру, следующие курсы продажи и покупки:

курс продажи – 105 процентов от номинала;

курс покупки – 95 процентов от номинала.

Номинал есть число, записанное на самом билете (купюре). Поэтому чтобы приобрести на 1000 рублей казначейских билетов (фактически обычных бумажных денег), необходимо заплатить (перевести на счет Казначейства) 1050 (безналичных) рублей.

При сдаче (продаже) казначейских билетов с номиналом 1000 рублей Казначейство перечисляет на счет продавца всего 950 рублей.

Таким образом, любые операции с казначейскими билетами являются убыточными для их пользователей, легальная спекуляция на них невозможна, использование наличности является невыгодным практически всем, что будет естественным образом уменьшать объем ее использования.

В настоящее время платность конвертации безналичных средств обращения в наличные есть общераспространенная российская и мировая практика. Например, банкоматы на Западе удерживают до пяти и даже более процентов с суммы конвертации.

В России обналичивание и обезналичивание денег уже давно являются платными операциями, на которых получают доходы банки, различные легальные, полулегальные, а то и криминальные организации. Теперь же вводится госмонополия на эти операции, они вводятся в твердые и единые для всей страны рамки, и доходы от этих операций поступают в бюджет. Причем, легко заметить, что создается здоровый рыночный механизм – оплачивает функционирование наличного обращения тот, кто наличностью пользуется; и кто больше пользуется, тот больше и платит. В настоящее время весьма высокие затраты на поддержание наличного обращения распределяются на всех налогоплательщиков, что вряд ли можно считать справедливым.

Чтобы малоимущие слои населения не пострадали от введения платы за наличность, одновременно с преобразованием в области наличного денежного обращения осуществляется повышение минимума оплаты труда, пенсий и пособий на процент превышения курса продажи над номиналом, то есть в нашем примере на 5 процентов. В условиях инфляции такое повышение не представляет для финансовой системы проблем, но социальное напряжение, которое могло бы возникнуть в связи с введением прямой платы за наличность (косвенная существует уже с конца восьмидесятых), предотвращается.

Объем эмиссии казначейских билетов всецело определяется потребностями использования их в наличном обороте и устанавливается Казначейством самостоятельно. Никакого инфляционного воздействия эта эмиссия оказать не может, так как при продаже казначейских билетов происходит одновременное изъятие денег (безналичных денег) из оборота и концентрация их на счетах Казначейства, которое замораживает их на своих счетах. Таким образом, общая масса платежных средств не зависит от объема эмиссии казначейских билетов.

Излишне напечатанная масса казначейских билетов просто осядет в кладовых Казначейства, лишь обременяя его затратами на их производство и хранение.

Казначейство торговлю казначейскими билетами ведет не самостоятельно, а через своих агентов, которые выполняют чисто брокерские функции. В качестве единого агента Казначейства целесообразно использовать Сбербанк России, который имеет наиболее разветвленную сеть своих отделений.

Казначейство представляет сбербанку необходимую для этого массу казначейских билетов, причем они являются собственностью Казначейства, а сбербанк через свои отделения лишь продает эти ценные бумаги по поручению их эмитента и по установленным последним курсам, получая комиссионные с оборота.

С этой целью в каждом отделении сбербанка открывается счет Казначейства, через который и осуществляются сделки по продаже и покупке казначейских билетов.

Одновременно в отделениях сбербанка открываются счета типа «Депо» по учету казначейских билетов по их номиналу. Счет «Депо» – это счет типа того, что ведется в каждом почтовом отделении по учету почтовых марок. Этот учет ведется не по количеству конкретных марок, а по общей сумме их номиналов. Точно так же и счет «Депо» есть счет казначейских билетов, который не является банковским счетом и в баланс банка не входит.

Для простых граждан процесс получения наличности практически не изменяется. Они получают наличность в тех же самых сберкассах, лишь с правовой точки зрения процесс «конвертации» заменяется сделкой купли-продажи. Но технически процесс получения и сдачи наличности остается прежним, разве что приходный и расходный чеки переименовываются в платежные поручения.

Сбербанк ежедневно, или с другой периодичностью, представляет Казначейству отчет об объемах продаж и покупок, о запасах наличности (о счете «Депо») и состоянии счетов Казначейства, что позволяет иметь полную и исчерпывающую информацию о движении наличности по всей стране.

Средства с казначейских счетов не могут использоваться Казначейством ни на какие иные цели, кроме уставных. Исключение составляет прибыль, которая периодически изымается и частично используется для функционирования самого Казначейства, а остальная часть поступает в бюджет. Таким образом, деньги на счетах Казначейства являются «пассивными» деньгами, они не входят в состав «средства обращения», в качестве средств обращения их место занимают эрзац-деньги – высоколиквидные ценные бумаги Казначейства.

Однако как обычные банковские пассивы средства на казначейских счетах участвуют в формировании кредитных ресурсов банка. Таким образом, переход денег в казначейские билеты и обратно не только не изменяет объема платежных средств, но даже не изменяет объема кредитных ресурсов в стране. Кредитные ресурсы только перераспределяются между банками в этом процессе.

Таким образом создается четкая, хорошо контролируемая система движения как денег, так и наличности в стране.

На рис. 10 изображена структура существующей двухкомпонентной (налично-безналичной) денежной системы. Как мы видим, чем больше доля наличности, тем

Рис. 10. Структура двухкомпонентной денежной системы

Рис. 11. Структура однокомпонентной денежной системы

меньше кредитные ресурсы в денежной системе. Именно в этом и состоит одна из причин перманентного кризиса неплатежей и хронической нехватки кредитных ресурсов в стране.

Новая денежная система может быть названа «однокомпонентной», так как она состоит из одной и только одной формы денег (денежной компоненты) – безналичной. На рис. 11 изображена структура однокомпонентной денежной системы. Обращает на себя внимание постоянство кредитных ресурсов, объем которых не зависит от доли наличного обращения. Увеличение наличности сводится к увеличению пассивной компоненты безналичных денег на счетах Казначейства, но не приводит ни к изменению общего количества денег, ни к изменению средств обращения, ни к изменению кредитных ресурсов.

Понятно, насколько однокомпонентная система легче контролируема и управляема.

Отметим, что ввиду того, что казначейские счета находятся исключительно в сбербанке, увеличение наличной компоненты невыгодно прежде всего коммерческим банкам. Именно коммерческие банки объективно превращаются в главных противников наличного обращения. Для борьбы с ним у них есть легальные и эффективные средства – стимуляция развития безналичного обращения путем, к примеру, предоставления преимущественных или даже льготных кредитов на цели организации безналичного обращения, для осуществления необходимого технического перевооружения и т. д. Таким образом, мощнейший финансовый потенциал будет задействован для максимально быстрого вытеснения наличного обращения и уменьшения его удельного веса в платежном обороте, в частности, путем ускоренной электронизации денежной сферы.

Обращение казначейских билетов

Как есть понятие пожарной опасности, понятие взрывоопас-ности, химической опасности, так должно быть введено и понятие криминало-опасности.

Наличность (казначейские билеты) на переходный период должна быть отнесена к институции наивысшей криминалоопасности (наряду с золотом, драгметаллами, бриллиантами, наркотиками и др.). Исходя из констатации этого факта и должно осуществляться регулирование в области использования казначейских билетов.

Вводятся определенные правила доступа к казначейским билетам.

Право покупки казначейских билетов предоставляется исключительно физическим лицам.Юридические лица и любые государственные организации прав приобретения казначейских билетов не получают. Зарплату своим сотрудникам предприятия и организации выплачивают исключительно путем перевода ее на счета своих сотрудников в сбербанках. Все расходы предприятия осуществляют исключительно в безналичной форме.

Право продажи (сдачи) казначейских билетов предоставляется физическим лицам и лицензированным в Казначействе юридическим лицам. Лицензию могут получить исключительно предприятия розничной торговли и бытового обслуживания населения.Любые иные предприятия и государственные учреждения не лицензируются и наличность от них не принимается. Владение наличностью нелицензированным предприятием и государственным учреждением является незаконным и преследуется по закону.

Казначейство классифицирует лицензированные предприятия на классы по объему наличного оборота и в соответствии с этим устанавливает нормы хранения наличности на предприятии. Сейфы и системы охраны сертифицируются Казначейством в соответствии с классом лицензии. Таким образом, у предприятия, имеющего лицензию определенного класса, должна быть адекватная этому классу система защиты наличности от ограбления и хищения. Разработка соответствующих регламентов возлагается на Казначейство. Контроль за их соблюдением возлагается также на Казначейство в лице их уполномоченных на местах.

К работе в качестве кассира в лицензированном предприятии при достаточно большом обороте наличности допускаются исключительно дипломированные кассиры. Для этого Казначейство организует специальные курсы кассиров, на которых учат рациональной работе с наличностью, правилам обращения с нею, ее хранения, умению отличать подлинные казначейские билеты от фальшивых и т. д. Диплом выдается на определенный срок и должен периодически продлеваться в Казначействе. Казначейство имеет право контролировать обращение с наличностью и виновных в нарушениях лишать диплома или отказывать им в продлении его на срок или навсегда.

На лицензированных предприятиях с большим оборотом наличности вводится ответственный за работу с наличностью, как правило, в ранге заместителя руководителя, который вместе с руководителем несет всю ответственность за работу с наличностью, вплоть до уголовной. Служба по работе с наличностью из подчинения бухгалтерии выводится. Бухгалтерские отчеты составляются по кассовым отчетам ответственного за работу с наличностью. Бухгалтерская служба от любых отношений с наличностью отстраняется (по крайней мере на крупных предприятиях).

Запрещается использование наличности для собственных внутренних нужд, вся полученная от покупателей или клиентов наличность должна быть сдана в банк.

С этой целью Казначейство открывает специальные приходные кассы, куда и сдается наличность. Малые предприятия могут сдавать наличность в сбербанки, для чего им открываются в них специальные приходные счета, на которых и оприходуется вся наличность. Средства с приходных счетов в сбербанке или в приходной кассе Казначейства могут переводиться исключительно на расчетный счет предприятия и не могут расходоваться прямо с него.

В качестве приходных касс Казначейства для приема средств от крупных лицензированных предприятий можно использовать существующие службы крупных банков, которые уже имеют необходимую для этого технику и оборудование. Эти банки также становятся всего лишь агентами Казначейства с оплатой последним всех услуг, затрат, рисков банка и нормальной прибыли. Так как в банках, в которых организованы приходные кассы, также открываются казначейские счета, то этим самым они получают дополнительные кредитные ресурсы, что является еще одним косвенным источником их доходов.

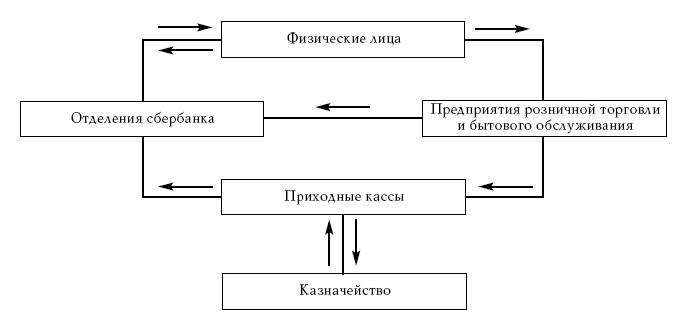

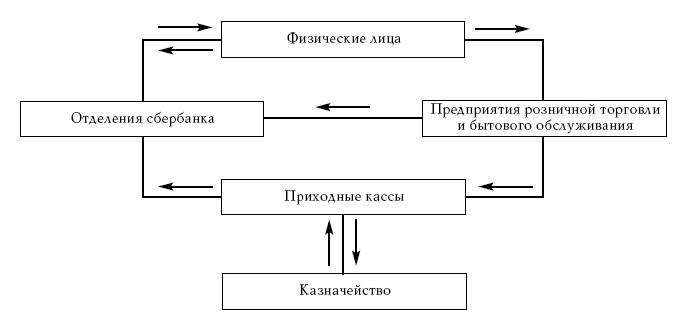

Таким образом, имеем схему движения наличности, изображенную на рис. 12.

Рис. 12. Схема движения казначейских билетов

Рис. 12. Схема движения казначейских билетов

Наличность (казначейские билеты) на переходный период должна быть отнесена к институции наивысшей криминалоопасности (наряду с золотом, драгметаллами, бриллиантами, наркотиками и др.). Исходя из констатации этого факта и должно осуществляться регулирование в области использования казначейских билетов.

Вводятся определенные правила доступа к казначейским билетам.

Право покупки казначейских билетов предоставляется исключительно физическим лицам.Юридические лица и любые государственные организации прав приобретения казначейских билетов не получают. Зарплату своим сотрудникам предприятия и организации выплачивают исключительно путем перевода ее на счета своих сотрудников в сбербанках. Все расходы предприятия осуществляют исключительно в безналичной форме.

Право продажи (сдачи) казначейских билетов предоставляется физическим лицам и лицензированным в Казначействе юридическим лицам. Лицензию могут получить исключительно предприятия розничной торговли и бытового обслуживания населения.Любые иные предприятия и государственные учреждения не лицензируются и наличность от них не принимается. Владение наличностью нелицензированным предприятием и государственным учреждением является незаконным и преследуется по закону.

Казначейство классифицирует лицензированные предприятия на классы по объему наличного оборота и в соответствии с этим устанавливает нормы хранения наличности на предприятии. Сейфы и системы охраны сертифицируются Казначейством в соответствии с классом лицензии. Таким образом, у предприятия, имеющего лицензию определенного класса, должна быть адекватная этому классу система защиты наличности от ограбления и хищения. Разработка соответствующих регламентов возлагается на Казначейство. Контроль за их соблюдением возлагается также на Казначейство в лице их уполномоченных на местах.

К работе в качестве кассира в лицензированном предприятии при достаточно большом обороте наличности допускаются исключительно дипломированные кассиры. Для этого Казначейство организует специальные курсы кассиров, на которых учат рациональной работе с наличностью, правилам обращения с нею, ее хранения, умению отличать подлинные казначейские билеты от фальшивых и т. д. Диплом выдается на определенный срок и должен периодически продлеваться в Казначействе. Казначейство имеет право контролировать обращение с наличностью и виновных в нарушениях лишать диплома или отказывать им в продлении его на срок или навсегда.

На лицензированных предприятиях с большим оборотом наличности вводится ответственный за работу с наличностью, как правило, в ранге заместителя руководителя, который вместе с руководителем несет всю ответственность за работу с наличностью, вплоть до уголовной. Служба по работе с наличностью из подчинения бухгалтерии выводится. Бухгалтерские отчеты составляются по кассовым отчетам ответственного за работу с наличностью. Бухгалтерская служба от любых отношений с наличностью отстраняется (по крайней мере на крупных предприятиях).

Запрещается использование наличности для собственных внутренних нужд, вся полученная от покупателей или клиентов наличность должна быть сдана в банк.

С этой целью Казначейство открывает специальные приходные кассы, куда и сдается наличность. Малые предприятия могут сдавать наличность в сбербанки, для чего им открываются в них специальные приходные счета, на которых и оприходуется вся наличность. Средства с приходных счетов в сбербанке или в приходной кассе Казначейства могут переводиться исключительно на расчетный счет предприятия и не могут расходоваться прямо с него.

В качестве приходных касс Казначейства для приема средств от крупных лицензированных предприятий можно использовать существующие службы крупных банков, которые уже имеют необходимую для этого технику и оборудование. Эти банки также становятся всего лишь агентами Казначейства с оплатой последним всех услуг, затрат, рисков банка и нормальной прибыли. Так как в банках, в которых организованы приходные кассы, также открываются казначейские счета, то этим самым они получают дополнительные кредитные ресурсы, что является еще одним косвенным источником их доходов.

Таким образом, имеем схему движения наличности, изображенную на рис. 12.

Ограничение наличного обращения и декриминализация общества

Деньги – это свидетельство на получение общественного богатства, и многомиллионный слой мелких собственников, крепко держа это свидетельство, прячет его от «государства», ни в какой социализм и коммунизм не веря, «отсиживаясь» от пролетарской бури.