Страница:

Как мы видим, система вполне устойчива и управляема без всяких резервов.

А что же будет, если обслуживаемый товарооборот отличается от реального товарооборота?

Если обслуживаемый товарооборот превышает реальный товарооборот, то возникает излишек денег.

Излишек денег ведет к инфляции, к обесценению денег, что эквивалентно ремиссии денег, уменьшению объема эмиссионных денег, что приводит, в свою очередь, к уменьшению обслуживаемого товарооборота, причем процесс инфляции будет длиться до тех пор, пока реальный товарооборот не сравняется с обслуживаемым при данном объеме денег и мультипликаторе.

Если же, наоборот, обслуживаемый товарооборот меньше, чем реальный товарооборот? Денег не хватает. Тогда будет падать экономическая активность, и начнется падение реального товарооборота, пока он не придет в соответствие с обслуживаемым.

Таким образом, мы видим, что излишек денег и недостаток денег действуют совершенно по-разному. Излишек ведет к инфляции, недостаток ведет к экономическому падению. Очевидно, что недостаток денег существенно более губителен для общества, чем их избыток. Естественно, в определенных пределах.

И задача экономического регулирования и должна в определенной степени решаться средствами денежно-кредитной политики. Но цели такого регулирования должны органам денежного управления ставиться извне, теми общественными органами, которые отражают интересы общества, например, парламентом, правительством, президентом и т. д. И Центральный банк должен уже действовать так, чтобы эти цели достигнуть. Если же цели кредитно-денежной политики формирует сама банковская система, то это уже есть финансово-олигархическое общество, каковым являются Соединенные Штаты. И считать образцом общественного устройства финансово-олигархическое общество, даже если в нем есть свобода слова и свобода сексуальной ориентации, вряд ли стоит.

А теперь посмотрим, как усложняется денежно-кредитная политика при наличии обязательного резервирования.

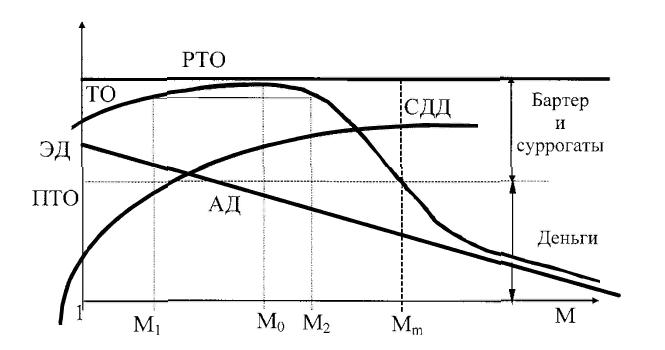

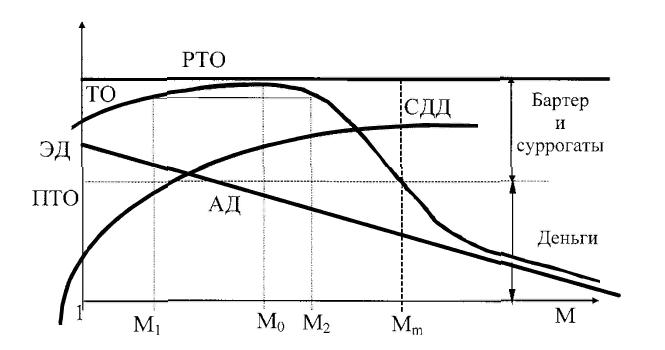

На рис. 6 изображены те же самые характеристики, что и на рис. 5, но в условиях обязательного резервирования, при котором осуществляется вывод денег из активного оборота при увеличении кредитной активности банков, то есть при увеличении мультипликатора. На рис. 6 по горизонтальной оси также отложен мультипликатор. Падающая прямая АД есть линия активных денег, величина которых равна эмиссионным деньгам при мультипликаторе, равном единице, и уменьшается с ростом кредитной активности ввиду замораживания денег на резервных счетах.

Кривая СДД – скорость движения денег – остается той же самой, она сначала растет с ростом мультипликатора, а затем становится постоянной, каков бы ни был этот мультипликатор.

Наиболее резкие изменения претерпевает зависимость ТО (обслуживаемого товарного оборота) от мультипликатора. Она сначала растет, а затем по достижении некоторого предельного значения падает.

Таким образом, достигнув некоторого предельного значения, обслуживаемый товарооборот при увеличении банковских кредитов не только не растет, но даже начинает уменьшаться.

Легко видеть, что реальный товарооборот может быть обеспечен при двух значениях мультипликатора M 1 и M 2 , при низком и высоком, так как горизонтальная прямая реального товарооборота может пересечь эту кривую при двух значениях. При низком

Рис. 6. График зависимости от мультипликатора активных денег и скорости их обращения в условиях обязательного резервирования

значении мультипликатора, то есть при высокой стоимости кредита, эта ситуация устойчива, при высоких значениях мультипликатора, то есть при дешевом кредите, она неустойчива, и возможен «экономический разнос». Предприниматели будут брать все больше кредитов, а денег тем не менее будет все меньше и меньше. При этом изображающая точка попадет в значение обслуживаемого оборота ПТО при максимальном значении мультипликатора M m .

Особенно опасна система, когда реальный товарооборот превышает предельные возможности его обслуживания, как это показано на рисунке. В этом случае начинается поиск кредитов, деньги начинают ходить все быстрее и быстрее, вплоть до своего физического предела скорости, а обслуживаемый товарооборот при этом не только не возрастает, а падает. В конце концов возникает ситуация, показанная на рисунке. Из него видно, что в принципе максимально обслуживаемый товарооборот лишь немного меньше реального. Но неустойчивость денежной системы приводит к тому, что она «сваливается» в точку с мультипликатором М m , в котором обслуживаемый товарооборот очень мал, в результате чего весь реальный товарооборот будет лишь в небольшой степени обслужен деньгами, а все остальное возьмет на себя бартер и какие-то денежные суррогаты. Видимо, денежная система России как раз и попала в такую ситуацию. Рост количества денег практически ничего не даст, в то же время ликвидация резервных требований окажется более эффективным средством борьбы с неплатежами, чем даже прямая эмиссия.

Из этого мы видим, какая сложная денежная система, как неверные теоретические представления могут влиять на ее работу, а с нею и на все экономическое, социальное и политическое положение в стране. И ошибочность теоретических представлений современного монетаризма, опора его на миф неограниченной мультипликации денег и приводит в России к самым катастрофическим последствиям.

Но почему этого нет на Западе. Еще раз повторим. В определенных условиях даже неверная теория может играть положительную роль, по крайней мере она лучше, чем никакая. Но стоит только перейти в другую ситуацию, и ошибочная теория не только не дает эффекта, но даже может сыграть самую катастрофическую роль. Разве мало знала таких случаев история?

А теперь все изложенное применим к нынешней денежной ситуации в России. Согласно Отчету Банка России за 1996 год, на начало 1997 года денежная база, то есть именно эмиссионные деньги, составляла 148,7 трлн. руб. Из них наличные деньги составляли 108,6 трлн. руб., или 73,0 процента, от всей денежной базы. Счетные, безналичные деньги, эмитированные государством, составили 40,0 трлн. руб.

Обдумаем ситуацию. Наличные деньги используются исключительно в сфере потребления физическими лицами. Есть, правда, и черный нал, используемый во взаимоотношениях юридических лиц. Но это в основном торговля и предприятия, непосредственно связанные с торговлей. Основная часть промышленности использует безнал. Итак, для обеспечения всего денежного обращения внутри сферы производства государство создало всего 40 трлн. руб.

Но и из них обязательные резервы, то есть деньги, замороженные в счетах обязательных резервов и не могущие быть использованными, составляют 22,3 трлн. руб., или 55,6 процента, всех безналичных денежных средств. Что же остается для деньго-оборота в сфере производства? Всего ничего, 17,7 трлн. руб.

Какой товарооборот можно обеспечить этими деньгами? Средняя скорость обращения безналичных денег вряд ли превышает две недели, так как в нынешней российской банковской системе деньги движутся фантастически медленно. Недельный срок перемещения от банка к банку даже по Москве не исключение, а норма. Приняв цикл движения денег 14 дней, получаем, что за год они успеют совершить 365: 14 = 26 оборотов. Следовательно, обслуживаемый товарооборот составляет при данной ситуации 17,7 26 = 461 трлн. руб.

Валовый внутренний продукт в 1996 году составил 2256 трлн. руб. Создается он в сфере производства. И для обслуживания производства этого валового продукта денежная система предлагала всего 461 трлн. руб. обслуживаемого товарооборота. Даже если принять, что весь товарооборот в сфере производства равен валовому продукту, а на самом деле он в несколько раз выше, особенно в России, в которой, к примеру, на пути от производителя угля до его потребителя порою располагаются до 15–20 посредников, то и в этом случае реальный товарооборот обеспечен деньгами лишь на 20 процентов. А остальные 80 процентов обеспечиваются бартером и денежными суррогатами. Таким образом, сфера производства суррогатизирована более чем на 80 процентов.

И на этом фоне 23,3 трлн. руб., которые могли бы дать еще 606 трлн. руб. располагаемого товарооборота, заморожены на счетах обязательных резервов. Ну не бред ли это? Такова цена мифа в банковской сфере для всего народного хозяйства, именно отсюда неплатежи, развал производства, неуплата налогов, невыплата пенсий старикам и жалованья военным, отсюда дикий экономический криминал и бешеные деньги у посредников, коррупция чиновничества и многое другое.

Рассмотрим теперь использование 108,6 трлн. рублей наличных денег. Где эти деньги используются? Очевидно, что на потребление физическими лицами, так как использование нала в обмене между юридическими лицами не допускается либо допускается в чрезвычайно ограниченных размерах. Легко понять, что ввиду движения денег необходимо для обслуживания этого товарооборота иметь их в количестве, соответствующем потребляемому в течение примерно двух недель. Расходы на конечное потребление домашних хозяйств в 1996 году составили, согласно данным Банка России, 1060 трлн. рублей. Двухнедельные расходы составляли около 20 трлн. рублей. Добавим еще 10, тогда 30 трлн. рублей вполне обеспечили бы все легальные потребности страны в наличных деньгах. Но ведь их имеется 100 трлн. (!!!) Кого обеспечивают оставшиеся 70 трлн. руб.? Очевидно, это и есть черный нал. Именно нелегальную и криминальную экономику России и обеспечивают 70 трлн. рублей наличных денег. Оборот нелегальной экономики составит, по самым скромным оценкам (в нелегальном бизнесе и криминале оборот денег происходит куда быстрее, чем в легальном), 70 26=1820 трлн. руб. На самом деле, видимо, еще более. Таким образом, Банк России очень хорошо заботится о криминальной экономике, делая все, чтобы последняя не испытывала никаких недостатков в денежных инструментах. 70 трлн. рублей он эмитировал для их нужд. Как не поблагодарить об этой заботе г-на Дубинина всем паханам, киллерам и наркодельцам? Право же, стоило бы им скинуться на часы Картье для него.

Монетаризм и бумажные деньги

Что сказали бы деньги, или Шесть ошибок Милтона Фридмена

Первая ошибка Милтона Фридмена

Вторая ошибка Милтона Фридмена

А что же будет, если обслуживаемый товарооборот отличается от реального товарооборота?

Если обслуживаемый товарооборот превышает реальный товарооборот, то возникает излишек денег.

Излишек денег ведет к инфляции, к обесценению денег, что эквивалентно ремиссии денег, уменьшению объема эмиссионных денег, что приводит, в свою очередь, к уменьшению обслуживаемого товарооборота, причем процесс инфляции будет длиться до тех пор, пока реальный товарооборот не сравняется с обслуживаемым при данном объеме денег и мультипликаторе.

Если же, наоборот, обслуживаемый товарооборот меньше, чем реальный товарооборот? Денег не хватает. Тогда будет падать экономическая активность, и начнется падение реального товарооборота, пока он не придет в соответствие с обслуживаемым.

Таким образом, мы видим, что излишек денег и недостаток денег действуют совершенно по-разному. Излишек ведет к инфляции, недостаток ведет к экономическому падению. Очевидно, что недостаток денег существенно более губителен для общества, чем их избыток. Естественно, в определенных пределах.

И задача экономического регулирования и должна в определенной степени решаться средствами денежно-кредитной политики. Но цели такого регулирования должны органам денежного управления ставиться извне, теми общественными органами, которые отражают интересы общества, например, парламентом, правительством, президентом и т. д. И Центральный банк должен уже действовать так, чтобы эти цели достигнуть. Если же цели кредитно-денежной политики формирует сама банковская система, то это уже есть финансово-олигархическое общество, каковым являются Соединенные Штаты. И считать образцом общественного устройства финансово-олигархическое общество, даже если в нем есть свобода слова и свобода сексуальной ориентации, вряд ли стоит.

А теперь посмотрим, как усложняется денежно-кредитная политика при наличии обязательного резервирования.

На рис. 6 изображены те же самые характеристики, что и на рис. 5, но в условиях обязательного резервирования, при котором осуществляется вывод денег из активного оборота при увеличении кредитной активности банков, то есть при увеличении мультипликатора. На рис. 6 по горизонтальной оси также отложен мультипликатор. Падающая прямая АД есть линия активных денег, величина которых равна эмиссионным деньгам при мультипликаторе, равном единице, и уменьшается с ростом кредитной активности ввиду замораживания денег на резервных счетах.

Кривая СДД – скорость движения денег – остается той же самой, она сначала растет с ростом мультипликатора, а затем становится постоянной, каков бы ни был этот мультипликатор.

Наиболее резкие изменения претерпевает зависимость ТО (обслуживаемого товарного оборота) от мультипликатора. Она сначала растет, а затем по достижении некоторого предельного значения падает.

Таким образом, достигнув некоторого предельного значения, обслуживаемый товарооборот при увеличении банковских кредитов не только не растет, но даже начинает уменьшаться.

Легко видеть, что реальный товарооборот может быть обеспечен при двух значениях мультипликатора M 1 и M 2 , при низком и высоком, так как горизонтальная прямая реального товарооборота может пересечь эту кривую при двух значениях. При низком

Рис. 6. График зависимости от мультипликатора активных денег и скорости их обращения в условиях обязательного резервирования

значении мультипликатора, то есть при высокой стоимости кредита, эта ситуация устойчива, при высоких значениях мультипликатора, то есть при дешевом кредите, она неустойчива, и возможен «экономический разнос». Предприниматели будут брать все больше кредитов, а денег тем не менее будет все меньше и меньше. При этом изображающая точка попадет в значение обслуживаемого оборота ПТО при максимальном значении мультипликатора M m .

Особенно опасна система, когда реальный товарооборот превышает предельные возможности его обслуживания, как это показано на рисунке. В этом случае начинается поиск кредитов, деньги начинают ходить все быстрее и быстрее, вплоть до своего физического предела скорости, а обслуживаемый товарооборот при этом не только не возрастает, а падает. В конце концов возникает ситуация, показанная на рисунке. Из него видно, что в принципе максимально обслуживаемый товарооборот лишь немного меньше реального. Но неустойчивость денежной системы приводит к тому, что она «сваливается» в точку с мультипликатором М m , в котором обслуживаемый товарооборот очень мал, в результате чего весь реальный товарооборот будет лишь в небольшой степени обслужен деньгами, а все остальное возьмет на себя бартер и какие-то денежные суррогаты. Видимо, денежная система России как раз и попала в такую ситуацию. Рост количества денег практически ничего не даст, в то же время ликвидация резервных требований окажется более эффективным средством борьбы с неплатежами, чем даже прямая эмиссия.

Из этого мы видим, какая сложная денежная система, как неверные теоретические представления могут влиять на ее работу, а с нею и на все экономическое, социальное и политическое положение в стране. И ошибочность теоретических представлений современного монетаризма, опора его на миф неограниченной мультипликации денег и приводит в России к самым катастрофическим последствиям.

Но почему этого нет на Западе. Еще раз повторим. В определенных условиях даже неверная теория может играть положительную роль, по крайней мере она лучше, чем никакая. Но стоит только перейти в другую ситуацию, и ошибочная теория не только не дает эффекта, но даже может сыграть самую катастрофическую роль. Разве мало знала таких случаев история?

А теперь все изложенное применим к нынешней денежной ситуации в России. Согласно Отчету Банка России за 1996 год, на начало 1997 года денежная база, то есть именно эмиссионные деньги, составляла 148,7 трлн. руб. Из них наличные деньги составляли 108,6 трлн. руб., или 73,0 процента, от всей денежной базы. Счетные, безналичные деньги, эмитированные государством, составили 40,0 трлн. руб.

Обдумаем ситуацию. Наличные деньги используются исключительно в сфере потребления физическими лицами. Есть, правда, и черный нал, используемый во взаимоотношениях юридических лиц. Но это в основном торговля и предприятия, непосредственно связанные с торговлей. Основная часть промышленности использует безнал. Итак, для обеспечения всего денежного обращения внутри сферы производства государство создало всего 40 трлн. руб.

Но и из них обязательные резервы, то есть деньги, замороженные в счетах обязательных резервов и не могущие быть использованными, составляют 22,3 трлн. руб., или 55,6 процента, всех безналичных денежных средств. Что же остается для деньго-оборота в сфере производства? Всего ничего, 17,7 трлн. руб.

Какой товарооборот можно обеспечить этими деньгами? Средняя скорость обращения безналичных денег вряд ли превышает две недели, так как в нынешней российской банковской системе деньги движутся фантастически медленно. Недельный срок перемещения от банка к банку даже по Москве не исключение, а норма. Приняв цикл движения денег 14 дней, получаем, что за год они успеют совершить 365: 14 = 26 оборотов. Следовательно, обслуживаемый товарооборот составляет при данной ситуации 17,7 26 = 461 трлн. руб.

Валовый внутренний продукт в 1996 году составил 2256 трлн. руб. Создается он в сфере производства. И для обслуживания производства этого валового продукта денежная система предлагала всего 461 трлн. руб. обслуживаемого товарооборота. Даже если принять, что весь товарооборот в сфере производства равен валовому продукту, а на самом деле он в несколько раз выше, особенно в России, в которой, к примеру, на пути от производителя угля до его потребителя порою располагаются до 15–20 посредников, то и в этом случае реальный товарооборот обеспечен деньгами лишь на 20 процентов. А остальные 80 процентов обеспечиваются бартером и денежными суррогатами. Таким образом, сфера производства суррогатизирована более чем на 80 процентов.

И на этом фоне 23,3 трлн. руб., которые могли бы дать еще 606 трлн. руб. располагаемого товарооборота, заморожены на счетах обязательных резервов. Ну не бред ли это? Такова цена мифа в банковской сфере для всего народного хозяйства, именно отсюда неплатежи, развал производства, неуплата налогов, невыплата пенсий старикам и жалованья военным, отсюда дикий экономический криминал и бешеные деньги у посредников, коррупция чиновничества и многое другое.

Рассмотрим теперь использование 108,6 трлн. рублей наличных денег. Где эти деньги используются? Очевидно, что на потребление физическими лицами, так как использование нала в обмене между юридическими лицами не допускается либо допускается в чрезвычайно ограниченных размерах. Легко понять, что ввиду движения денег необходимо для обслуживания этого товарооборота иметь их в количестве, соответствующем потребляемому в течение примерно двух недель. Расходы на конечное потребление домашних хозяйств в 1996 году составили, согласно данным Банка России, 1060 трлн. рублей. Двухнедельные расходы составляли около 20 трлн. рублей. Добавим еще 10, тогда 30 трлн. рублей вполне обеспечили бы все легальные потребности страны в наличных деньгах. Но ведь их имеется 100 трлн. (!!!) Кого обеспечивают оставшиеся 70 трлн. руб.? Очевидно, это и есть черный нал. Именно нелегальную и криминальную экономику России и обеспечивают 70 трлн. рублей наличных денег. Оборот нелегальной экономики составит, по самым скромным оценкам (в нелегальном бизнесе и криминале оборот денег происходит куда быстрее, чем в легальном), 70 26=1820 трлн. руб. На самом деле, видимо, еще более. Таким образом, Банк России очень хорошо заботится о криминальной экономике, делая все, чтобы последняя не испытывала никаких недостатков в денежных инструментах. 70 трлн. рублей он эмитировал для их нужд. Как не поблагодарить об этой заботе г-на Дубинина всем паханам, киллерам и наркодельцам? Право же, стоило бы им скинуться на часы Картье для него.

Монетаризм и бумажные деньги

Монетаризм – это теория денег в условиях двухкомпонентной бумажно-счетной денежной системы. Причем создана эта теория была еще в те времена, когда сами счетные деньги имели бумажный носитель, например использовалось так называемое чековое обращение.

Мир все больше и больше переходит на электронно-счетные деньги. И в этих условиях монетаризм устарел, а его мифы и некорректности стали и яснее видны, и стали куда более нетерпимы.

Государственными деньгами в настоящее время, несмотря на все меньшее их использование, продолжают с правовой точки зрения оставаться именно бумажные деньги. И кризис монетаризма во многом связан именно с кризисом двухкомпонентности.

Поясним на примере. Когда появился паровой двигатель, его сразу же стали ставить на парусные суда. Сначала на небольшие суда каботажного плавания. И в этих условиях пар и парус прекрасно дополняли друг друга. Для лавировки в гаванях или узо-стях использовался пар, а когда переходили в открытое море, ставили парус.

Но вот пришел черед ставить паровой двигатель на океанские суда, и сразу же выявилась несовместимость пара и паруса для этих целей. Ведь если использовать парус, то нужно плыть через океан «по ветрам», а это может быть весьма окольный путь. Если плыть под паром, то надо плыть кратчайшим путем. Компромисса не было. В конце концов с океанских судов паруса сняты были полностью.

Точно такие же противоречия все больше нарастают между бумажной и счетной денежными компонентами.

Ведь до сих пор с правовой точки зрения банковский счет вообще не деньги, а денежный документ, который лишь дает некоторые права, например выписывать чеки. Он на Западе так и называется «чековый депозит». Это в России, которая по своему финансовому мышлению во многом превосходит Запад, деньги на счету просто называются «деньгами», иногда «безналичными деньгами». Но все-таки и в России это, строго говоря, не деньги. Например, государство берет ответственность за бумажные деньги, гарантирует их. Отъем бумажных денег считается преступлением. Государство гарантирует, что не скажет в один прекрасный день, что эти бумажки уже не деньги, а деньгами являются совсем иные бумажки. Например, та замена бумажек, которая предстоит в ходе деноминации, не будет сопровождаться конфискацией их. А на счетные деньги в банках государство не дает никаких гарантий, банк лопается, деньги исчезают, государство никакой ответственности на себя не берет.

А раз оно не несет ответственности за эти деньги, то все государственное регулирование использования счетных безналичных денег с точки зрения логики права неправомочно.

Наличные деньги стали главным источником преступности. Подавляющая часть всей преступности использует именно наличные деньги. Посмотрите любой американский гангстерский фильм. В каждом фигурирует чемоданчик с бумажными деньгами, но еще ни одного не было, где бы фигурировал банковский счет.

И это понятно. Ведь финансовая операция с бумажными деньгами строго бинарна. Есть плательщик, есть получатель. Третьего (свидетеля) нет. И даже если один из участников сделки заявит о ее незаконности, то доказать это практически невозможно, так как показания одного свидетеля против другого юридически ничтожны.

Счетная операция включает в себя как минимум трех, а порой и до десятка участников. Это плательщик, получатель и один или сразу несколько банков, через которые проходит платеж. Банк является автоматическим свидетелем любой счетной денежной операции. А для любого криминала это смертельно.

Вот почему практически все взятки, продажа наркотиков, оружия, рэкет, кинднепинг, наемные убийства, терроризм, национальный чеченский бизнес – торговля людьми и многие другие самые тяжелые преступления идут с использованием исключительно наличности.

Наличные бумажные деньги являются самой криминогенной институцией в современном мире. Куда более криминогенной, чем золото, алмазы, наркотики, оружие, женское тело и антиквариат.

Наконец, наличное обращение стало чрезвычайно дорогостоящим. К примеру, масса наличных денег в России составляет почти 500 тысяч тонн. Какова цена этой денежной массы, какова цена работы с наличными деньгами в банках, магазинах, в кассах предприятий, какова цена охраны денег? Она чрезвычайно велика, составляя до 10 процентов от стоимости всего национального продукта.

Поэтому уже стоит проблема ликвидации наличного денежного обращения. И именно ликвидация наличных денег станет главным ударом по современному монетаризму.

И сделать это чрезвычайно просто. Для этого надо просто снять с наличных денежных средств статус денег, перевести их в разряд денежных суррогатов, например казначейских билетов, векселей или депозитных чеков Минфина и т. д. И ограничить их использование только сферой мелкорозничной или даже среднерозничной торговли. А все финансовое общение между юридическими лицами, а также между юридическими лицами и своими работниками перевести на деньги, то есть на безналичные платежи. На безнал перевести также все крупные покупки – автомашины, дачи и квартиры, дорогие предметы роскоши, и т. д.

Одновременно ограничить объемы хранения, использования, получения и сдачи наличности для физических лиц.

Почему это нельзя сделать сейчас? Да потому, что сейчас нал есть деньги и ограничение использования государственных денег есть государственное беззаконие. Но если это всего лишь денежный суррогат, то государство вправе регулировать их использование. А деньгами теперь должны быть объявлены только деньги на банковских счетах.

Это нанесет сокрушительный удар по всей преступности. Практически невозможным становится наркобизнес, так как, даже получив нелегально большую сумму наличности, наркодельцы не смогут ее обезналичить, а без этого они смогут на эти деньги покупать разве что колбасу и жвачку. Все дорогие товары, приобретение которых и составляет цель преступных деяний, для них становятся недоступными. А без этого теряет смысл и сам этот бизнес, по крайней мере в России.

Невозможно будет получение крупных взяток, а за мелкие вряд ли чиновник станет рисковать. Невозможным становится получение выкупа за похищение людей, ибо никакой похититель не согласится принять деньги по перечислению, ведь его сразу же вычислят.

Именно такое денежное преобразование сразу же резко улучшит криминальную обстановку в стране, сократив преступность в десятки и даже в сотни раз, прекратит наркотизацию страны и решит еще множество других экономических и социальных проблем, причем на это не потребуется никаких затрат. Собираемость налогов возрастет до 95 процентов, так как именно переход в нал и есть главное средство уклонения от налогов. А так как сейчас реально собирается не более 20 процентов установленных налогов, то это, с одной стороны, позволит резко наполнить бюджет, а с другой стороны, сократить налоговое бремя сразу в два-три раза.

В настоящее время, как было показано выше, сфера потребления сверхденьгизиро-вана (108,6 трлн. руб.), в то время как сфера производства сверхсуррогатизирована (более чем на 80 процентов). Предлагается перевернуть ситуацию на 180 градусов. Суррогатизировать сферу потребления, причем использовать единый денежный суррогат, конституированный и контролируемый государством, и деньгизировать сферу производства. При переводе 108,6 трлн. руб. в денежный суррогат одновременно на счетах Казначейства появится эти же самые 108,6 трлн. руб. Таким образом, эти эмиссионные деньги из разряда наличных, обслуживающих лишь сферу потребления, перейдут в сферу безналичного обращения, что позволит полностью обеспечить экономику денежными средствами, кардинально решить проблему неплатежей и создать условия для роста российской экономики, а возможно, и для нового экономического феномена – «российского экономического чуда».

Вот цена невинной терминологической операции по изменению названия бумажек.

Мир все больше и больше переходит на электронно-счетные деньги. И в этих условиях монетаризм устарел, а его мифы и некорректности стали и яснее видны, и стали куда более нетерпимы.

Государственными деньгами в настоящее время, несмотря на все меньшее их использование, продолжают с правовой точки зрения оставаться именно бумажные деньги. И кризис монетаризма во многом связан именно с кризисом двухкомпонентности.

Поясним на примере. Когда появился паровой двигатель, его сразу же стали ставить на парусные суда. Сначала на небольшие суда каботажного плавания. И в этих условиях пар и парус прекрасно дополняли друг друга. Для лавировки в гаванях или узо-стях использовался пар, а когда переходили в открытое море, ставили парус.

Но вот пришел черед ставить паровой двигатель на океанские суда, и сразу же выявилась несовместимость пара и паруса для этих целей. Ведь если использовать парус, то нужно плыть через океан «по ветрам», а это может быть весьма окольный путь. Если плыть под паром, то надо плыть кратчайшим путем. Компромисса не было. В конце концов с океанских судов паруса сняты были полностью.

Точно такие же противоречия все больше нарастают между бумажной и счетной денежными компонентами.

Ведь до сих пор с правовой точки зрения банковский счет вообще не деньги, а денежный документ, который лишь дает некоторые права, например выписывать чеки. Он на Западе так и называется «чековый депозит». Это в России, которая по своему финансовому мышлению во многом превосходит Запад, деньги на счету просто называются «деньгами», иногда «безналичными деньгами». Но все-таки и в России это, строго говоря, не деньги. Например, государство берет ответственность за бумажные деньги, гарантирует их. Отъем бумажных денег считается преступлением. Государство гарантирует, что не скажет в один прекрасный день, что эти бумажки уже не деньги, а деньгами являются совсем иные бумажки. Например, та замена бумажек, которая предстоит в ходе деноминации, не будет сопровождаться конфискацией их. А на счетные деньги в банках государство не дает никаких гарантий, банк лопается, деньги исчезают, государство никакой ответственности на себя не берет.

А раз оно не несет ответственности за эти деньги, то все государственное регулирование использования счетных безналичных денег с точки зрения логики права неправомочно.

Наличные деньги стали главным источником преступности. Подавляющая часть всей преступности использует именно наличные деньги. Посмотрите любой американский гангстерский фильм. В каждом фигурирует чемоданчик с бумажными деньгами, но еще ни одного не было, где бы фигурировал банковский счет.

И это понятно. Ведь финансовая операция с бумажными деньгами строго бинарна. Есть плательщик, есть получатель. Третьего (свидетеля) нет. И даже если один из участников сделки заявит о ее незаконности, то доказать это практически невозможно, так как показания одного свидетеля против другого юридически ничтожны.

Счетная операция включает в себя как минимум трех, а порой и до десятка участников. Это плательщик, получатель и один или сразу несколько банков, через которые проходит платеж. Банк является автоматическим свидетелем любой счетной денежной операции. А для любого криминала это смертельно.

Вот почему практически все взятки, продажа наркотиков, оружия, рэкет, кинднепинг, наемные убийства, терроризм, национальный чеченский бизнес – торговля людьми и многие другие самые тяжелые преступления идут с использованием исключительно наличности.

Наличные бумажные деньги являются самой криминогенной институцией в современном мире. Куда более криминогенной, чем золото, алмазы, наркотики, оружие, женское тело и антиквариат.

Наконец, наличное обращение стало чрезвычайно дорогостоящим. К примеру, масса наличных денег в России составляет почти 500 тысяч тонн. Какова цена этой денежной массы, какова цена работы с наличными деньгами в банках, магазинах, в кассах предприятий, какова цена охраны денег? Она чрезвычайно велика, составляя до 10 процентов от стоимости всего национального продукта.

Поэтому уже стоит проблема ликвидации наличного денежного обращения. И именно ликвидация наличных денег станет главным ударом по современному монетаризму.

И сделать это чрезвычайно просто. Для этого надо просто снять с наличных денежных средств статус денег, перевести их в разряд денежных суррогатов, например казначейских билетов, векселей или депозитных чеков Минфина и т. д. И ограничить их использование только сферой мелкорозничной или даже среднерозничной торговли. А все финансовое общение между юридическими лицами, а также между юридическими лицами и своими работниками перевести на деньги, то есть на безналичные платежи. На безнал перевести также все крупные покупки – автомашины, дачи и квартиры, дорогие предметы роскоши, и т. д.

Одновременно ограничить объемы хранения, использования, получения и сдачи наличности для физических лиц.

Почему это нельзя сделать сейчас? Да потому, что сейчас нал есть деньги и ограничение использования государственных денег есть государственное беззаконие. Но если это всего лишь денежный суррогат, то государство вправе регулировать их использование. А деньгами теперь должны быть объявлены только деньги на банковских счетах.

Это нанесет сокрушительный удар по всей преступности. Практически невозможным становится наркобизнес, так как, даже получив нелегально большую сумму наличности, наркодельцы не смогут ее обезналичить, а без этого они смогут на эти деньги покупать разве что колбасу и жвачку. Все дорогие товары, приобретение которых и составляет цель преступных деяний, для них становятся недоступными. А без этого теряет смысл и сам этот бизнес, по крайней мере в России.

Невозможно будет получение крупных взяток, а за мелкие вряд ли чиновник станет рисковать. Невозможным становится получение выкупа за похищение людей, ибо никакой похититель не согласится принять деньги по перечислению, ведь его сразу же вычислят.

Именно такое денежное преобразование сразу же резко улучшит криминальную обстановку в стране, сократив преступность в десятки и даже в сотни раз, прекратит наркотизацию страны и решит еще множество других экономических и социальных проблем, причем на это не потребуется никаких затрат. Собираемость налогов возрастет до 95 процентов, так как именно переход в нал и есть главное средство уклонения от налогов. А так как сейчас реально собирается не более 20 процентов установленных налогов, то это, с одной стороны, позволит резко наполнить бюджет, а с другой стороны, сократить налоговое бремя сразу в два-три раза.

В настоящее время, как было показано выше, сфера потребления сверхденьгизиро-вана (108,6 трлн. руб.), в то время как сфера производства сверхсуррогатизирована (более чем на 80 процентов). Предлагается перевернуть ситуацию на 180 градусов. Суррогатизировать сферу потребления, причем использовать единый денежный суррогат, конституированный и контролируемый государством, и деньгизировать сферу производства. При переводе 108,6 трлн. руб. в денежный суррогат одновременно на счетах Казначейства появится эти же самые 108,6 трлн. руб. Таким образом, эти эмиссионные деньги из разряда наличных, обслуживающих лишь сферу потребления, перейдут в сферу безналичного обращения, что позволит полностью обеспечить экономику денежными средствами, кардинально решить проблему неплатежей и создать условия для роста российской экономики, а возможно, и для нового экономического феномена – «российского экономического чуда».

Вот цена невинной терминологической операции по изменению названия бумажек.

Что сказали бы деньги, или Шесть ошибок Милтона Фридмена

Издательство «Дело» приступило к выпуску книжной серии «Экономика: идеи и портреты», в которой предполагает ознакомить читателей с трудами «выдающихся ученых Запада второй половины XX в.» в области экономики.

Первая книга, вышедшая в этой серии, – сборник работ идеолога монетаризма, лауреата Нобелевской премии Милтона Фридмена под названием «Если бы деньги заговорили…».

Действительно, очень интересно, чтобы сказали бы деньги по поводу работ лауреата Нобелевской премии, если бы они «заговорили». Думается, сказали бы они мало ободряющего. Фактически, данный сборник показывает кризис науки о деньгах на Западе начиная с середины XX века по сравнению с эпохой классической политэкономии и даже с политэкономической наукой начала века.

Первая книга, вышедшая в этой серии, – сборник работ идеолога монетаризма, лауреата Нобелевской премии Милтона Фридмена под названием «Если бы деньги заговорили…».

Действительно, очень интересно, чтобы сказали бы деньги по поводу работ лауреата Нобелевской премии, если бы они «заговорили». Думается, сказали бы они мало ободряющего. Фактически, данный сборник показывает кризис науки о деньгах на Западе начиная с середины XX века по сравнению с эпохой классической политэкономии и даже с политэкономической наукой начала века.

Первая ошибка Милтона Фридмена

Прежде всего о понимании самой теории денег. Милтон Фридмен сторонник так называемой «количественной теории денег». Вот как он сам определяет ее: «Количественная теория – это прежде всего теория спроса на деньги

[1]

».

Можно ли вообще вопрос в такой постановке называть «теорией денег»? Это всего лишь один весьма частный вопрос в общей теории, которая должна объяснить возникновение денег, историю их развития, роль денег в обществе, их генерацию, движение, функционирование, обслуживание различных сфер общественной и частной жизни, роль денег в политической жизни отдельного государства и всего международного сообщества, их организующую, контролирующую и управляющую роль в современном обществе и многое другое. И из всего этого огромного спектра проблем, ответ на которые должна давать подлинная теория денег, выбирается один частный, хотя и достаточно важный вопрос и объявляется, что к нему и сводится вся теория денег.

Безобидно ли такое ограничение области исследования? Не только не безобидно, но чрезвычайно опасно. Ведь каждая теория стремится сформулированные в ней проблемы решать средствами самой теории. А если теория узкая, лишь частично охватывает предметную область, то таких решений в ней может просто и не быть. Приведем пример из научной практики. Представим, что мы поставили бы задачей астрономии лишь определение движения светящихся точек на ночном небе. Чтобы из этого произошло? Произошла бы астрология. Но можно было бы в астрологических представлениях поставить, к примеру, задачу о строении звезд или планет, о запуске космического корабля, о покорении космического пространства? Конечно, нет. С помощью астрологии, мы допускаем, можно предсказывать судьбы людей, сражений и футбольных матчей. Но никакого позитивного знания практической направленности она не дает. Для этого необходима уже астрономия, которая рассматривает не светящиеся точки, а физические небесные тела. Примерно та же ситуация и с западной теорией денег. С ее помощью можно вести до бесконечности споры о процентах или инфляции, но никаких реальных положительных результатов с ее помощью никогда не было получено. Наоборот, применение догм монетаризма почти всегда приводило к катастрофическим последствиям. Россия в этом плане наиболее характерный пример. Ведь все «реформаторы», приведшие страну на грань коллапса, были монетаристами, и до сих пор догмы монетаризма довлеют над политическим, финансовым и экономическим руководством.

В рамках монетаризма задача о восстановлении экономики России и возрождении ее бессмысленна и даже не может быть поставлена, как не может быть поставлена задача запуска космического корабля на Марс в астрологических понятиях.

Таким образом в качестве первой ошибкой Милтона Фридмена мы можем назвать ошибку терминологическую. Не существует никакой количественной теории денег .

А есть теория количества денег . Это всего лишь раздел общей теории денег, которая на Западе фактически отсутствует. Но представлять небольшой раздел теории денег в качестве всей теории будет ошибкой, недопустимой для ученого.

Можно ли вообще вопрос в такой постановке называть «теорией денег»? Это всего лишь один весьма частный вопрос в общей теории, которая должна объяснить возникновение денег, историю их развития, роль денег в обществе, их генерацию, движение, функционирование, обслуживание различных сфер общественной и частной жизни, роль денег в политической жизни отдельного государства и всего международного сообщества, их организующую, контролирующую и управляющую роль в современном обществе и многое другое. И из всего этого огромного спектра проблем, ответ на которые должна давать подлинная теория денег, выбирается один частный, хотя и достаточно важный вопрос и объявляется, что к нему и сводится вся теория денег.

Безобидно ли такое ограничение области исследования? Не только не безобидно, но чрезвычайно опасно. Ведь каждая теория стремится сформулированные в ней проблемы решать средствами самой теории. А если теория узкая, лишь частично охватывает предметную область, то таких решений в ней может просто и не быть. Приведем пример из научной практики. Представим, что мы поставили бы задачей астрономии лишь определение движения светящихся точек на ночном небе. Чтобы из этого произошло? Произошла бы астрология. Но можно было бы в астрологических представлениях поставить, к примеру, задачу о строении звезд или планет, о запуске космического корабля, о покорении космического пространства? Конечно, нет. С помощью астрологии, мы допускаем, можно предсказывать судьбы людей, сражений и футбольных матчей. Но никакого позитивного знания практической направленности она не дает. Для этого необходима уже астрономия, которая рассматривает не светящиеся точки, а физические небесные тела. Примерно та же ситуация и с западной теорией денег. С ее помощью можно вести до бесконечности споры о процентах или инфляции, но никаких реальных положительных результатов с ее помощью никогда не было получено. Наоборот, применение догм монетаризма почти всегда приводило к катастрофическим последствиям. Россия в этом плане наиболее характерный пример. Ведь все «реформаторы», приведшие страну на грань коллапса, были монетаристами, и до сих пор догмы монетаризма довлеют над политическим, финансовым и экономическим руководством.

В рамках монетаризма задача о восстановлении экономики России и возрождении ее бессмысленна и даже не может быть поставлена, как не может быть поставлена задача запуска космического корабля на Марс в астрологических понятиях.

Таким образом в качестве первой ошибкой Милтона Фридмена мы можем назвать ошибку терминологическую. Не существует никакой количественной теории денег .

А есть теория количества денег . Это всего лишь раздел общей теории денег, которая на Западе фактически отсутствует. Но представлять небольшой раздел теории денег в качестве всей теории будет ошибкой, недопустимой для ученого.

Вторая ошибка Милтона Фридмена

Количественная теория решает проблему количества денег. Причем монетаристы не делают никаких разделений денег по видам и формам. Для них все деньги едины.

В этом вторая принципиальная ошибка современной западной теории денег. Ведь существует несколько типов денег, принципиально отличающихся друг от друга, которые исторически сменяли и продолжают сменять друг друга. Есть деньги физические. Это деньги в виде материальных предметов, производственная стоимость которых, то есть объем используемых для их производства природных и человеческих ресурсов, и есть мера общественной стоимости всех остальных товаров. Например, если корова становится денежной единицей, то все другие товары получают свою стоимость в сопоставлении необходимых для их производства ресурсов с «производством коровы». Если в качестве денег используется золотой образец, то именно затраты на добычу и обработку этого кружка золота и являются денежной мерой, в которой исчисляются все другие стоимости и цены.

Второй тип денег – это номиналистические деньги в виде некоторых предметов, собственная производственная стоимость которых не имеет никакого отношения к их заявленной ценности. Это бумажные деньги. Ценность этих денег определяется ценами товаров. Чтобы узнать, какова ценность, к примеру, золотого луидора, нужно только спросить, каков его вес (золотое содержание). И вы сразу же могли даже определить примерные цены на товары в стране-резиденте луидора. Но чтобы узнать, какова ценность иены или шекеля, бессмысленно спрашивать, каковы размеры, вес или цвет этих денежных знаков. А нужно спросить, каковы цены на основные товары в соответствующих странах. И по уровню цен вы уже могли определить ценность иены или шекеля и даже каков примерный обменный курс между ними. Поэтому определение бумажных денег как «декретированные» неверно. Государство не декретирует их ценность, а лишь защищает деньги от фальсификации – несанкционированного производства. И есть большая и принципиальная разница между экономиками, основанными на золотых и бумажных деньгах. Экономика золотых денег имеет фиксированный эталон своей главной величины – стоимости или цены, заданный вне самой экономики. В экономике бумажных денег такой эталон стоимости отсутствует, вернее, он создается и эволюционирует непосредственно в процессе самой экономической деятельности.

Наконец, третий вид денег – счетные, виртуальные деньги, не имеющие вообще «твердых копий», а представленные лишь записями в специальных учреждениях – банках. Движение их осуществляется изменением этих записей (счетов). Поддержание их стоимости осуществляется уже не государственным принуждением, а средствами банковского администрирования, которое эффективно препятствует фальсификации денег.

Соответственно можно говорить и о различных денежных системах – золото-денежной, бумажно-денежной и счетно-денежной – в зависимости от того, какие виды денег используются в данном обществе.

В этом вторая принципиальная ошибка современной западной теории денег. Ведь существует несколько типов денег, принципиально отличающихся друг от друга, которые исторически сменяли и продолжают сменять друг друга. Есть деньги физические. Это деньги в виде материальных предметов, производственная стоимость которых, то есть объем используемых для их производства природных и человеческих ресурсов, и есть мера общественной стоимости всех остальных товаров. Например, если корова становится денежной единицей, то все другие товары получают свою стоимость в сопоставлении необходимых для их производства ресурсов с «производством коровы». Если в качестве денег используется золотой образец, то именно затраты на добычу и обработку этого кружка золота и являются денежной мерой, в которой исчисляются все другие стоимости и цены.

Второй тип денег – это номиналистические деньги в виде некоторых предметов, собственная производственная стоимость которых не имеет никакого отношения к их заявленной ценности. Это бумажные деньги. Ценность этих денег определяется ценами товаров. Чтобы узнать, какова ценность, к примеру, золотого луидора, нужно только спросить, каков его вес (золотое содержание). И вы сразу же могли даже определить примерные цены на товары в стране-резиденте луидора. Но чтобы узнать, какова ценность иены или шекеля, бессмысленно спрашивать, каковы размеры, вес или цвет этих денежных знаков. А нужно спросить, каковы цены на основные товары в соответствующих странах. И по уровню цен вы уже могли определить ценность иены или шекеля и даже каков примерный обменный курс между ними. Поэтому определение бумажных денег как «декретированные» неверно. Государство не декретирует их ценность, а лишь защищает деньги от фальсификации – несанкционированного производства. И есть большая и принципиальная разница между экономиками, основанными на золотых и бумажных деньгах. Экономика золотых денег имеет фиксированный эталон своей главной величины – стоимости или цены, заданный вне самой экономики. В экономике бумажных денег такой эталон стоимости отсутствует, вернее, он создается и эволюционирует непосредственно в процессе самой экономической деятельности.

Наконец, третий вид денег – счетные, виртуальные деньги, не имеющие вообще «твердых копий», а представленные лишь записями в специальных учреждениях – банках. Движение их осуществляется изменением этих записей (счетов). Поддержание их стоимости осуществляется уже не государственным принуждением, а средствами банковского администрирования, которое эффективно препятствует фальсификации денег.

Соответственно можно говорить и о различных денежных системах – золото-денежной, бумажно-денежной и счетно-денежной – в зависимости от того, какие виды денег используются в данном обществе.