Страница:

Совершенствование денежной системы России

Дело в том, что речь вовсе не идет о физическом уничтожении и запрете использования банкнот и монет Банка России. Речь идет прежде всего о юридическом их уничтожении.

Чтобы было более понятно, приведем пример с автомобилем. Можно уничтожить автомобиль физически, под прессом. А можно юридически, сняв с него номера государственной регистрации. И хотя физически автомобиль в полном порядке, на нем можно ездить, кататься во дворе или в поле, но как нормального автомобиля, на котором можно ездить на работу, на дачу, в отпуск, его уже не существует. В конце концов он очень скоро и сам умрет естественной смертью без заботы и ухода, за ненадобностью.

Таким образом, речь идет не о физическом, а о юридическом уничтожение наличных денег, после чего они уже отомрут и сами.

Отметим, что юридическое уничтожение осуществляется некоторым правовым актом, то есть его можно осуществить, к примеру, одним президентским указом.

Как же осуществить юридическое уничтожение наличных денег?

Чтобы это понять, заметим, что главная функция денег – средство платежа. Но деньги отнюдь не единственное средство платежа. Существуют неденежные средства. Простейший пример – автобусные абонементные билеты, с помощью которых мы оплачиваем проезд в автобусе. Билет в кино, в театр, на поезд и самолет, чек в магазине и т. д. – все это неденежные средства платежа. Причем они могут быть одноразовыми, а могут быть и многоразовыми, как, к примеру, билеты на проезд в метро или телефонные карты.

Эти средства платежа мы покупаем за деньги, а уже потом используем для оплаты некоторых услуг или товаров.

Особенность неденежных средств платежа состоит в их ограниченном характере. В отличие от денег, которые являются универсальным платежным средством, неденежные средства платежа имеют специализированный характер, их можно использовать исключительно на те цели, для которых они созданы. Абонементный талон можно использовать для оплаты поездки в автобусе, трамвае, троллейбусе, но нельзя использовать для покупки колбасы или поездки в самолете.

Неденежные средства платежа имеют пониженную ценность. Поэтому они не могут служить в качестве средства накопления. Кто будет копить автобусные билеты? Они не могут служить для выдачи заработной платы, ибо кто согласится получать ее автобусными билетами? Наконец, ограничения в их использовании, в объемах хранения, наценки при продаже и скидки при покупке выглядят вполне нормально и допустимо, чего не скажешь, когда речь идет о деньгах. Не могут эти платежные средства служить и криминальным целям. Неужели какой-то киллер захочет получить за свою «опасную работу» гору автобусных билетов? Или чиновник возьмет ими взятку? Или кто-то согласится за автобусные билеты подготовить и совершить террористический акт? Или наркодилер захочет продавать наркотики с риском попасть в тюрьму на большой срок за эти фантики?

Итак, мы продемонстрировали наглядно, как можно юридически уничтожить наличные деньги, сохранив их физически, но резко уменьшив их привлекательность и возможности их использования в криминальных и террористических действиях.

Таким образом, все, что требуется, – это понизить финансово-правовой статус существующих банкнот и монет Банка России: со статуса денег до статуса законных неденежных платежных средств ограниченного использования. А деньгами Российской Федерации, то есть универсальными платежными средствами, объявить исключительно платежные средства, размещенные на счетах в банках России.

Какова же должна быть область целевого использования неденежных платежных средств? Она должна быть такой, чтобы сам переход не произвел существенного изменения в финансовой и экономической жизни. Предполагается, что областью их использования должна стать розничная торговля предметами повседневного спроса и область повседневного бытового обслуживания населения. Но все предметы длительного пользования, бытовое обслуживание высокого класса, вся торговля валютой, выплата заработной платы и иных доходов должна происходить исключительно с помощью денег, то есть по безналичному расчету, через банковский счет. Запрещается осуществление любых платежей между юридическими лицами с помощью неденежных платежных средств, более того, даже хранение их запрещается любым юридическим лицам, кроме тех, которые непосредственно задействованы в указанном выше обслуживании населения с их помощью.

Так как эти платежные средства уже не являются деньгами, то им уже нельзя оставить название «банкноты и монеты Банка России», так как Банк России по закону не имеет право эмитировать неденежные платежные средства и даже вообще работать с ними. Кто же может быть эмитентом этих неденежных средств? Так как это законные и даже общефедеральные платежные средства, то эмитентом и организатором работы с ними может быть только федеральный государственный орган. И таким органом может быть только Министерство финансов, которое постоянно имеет дело со всякого рода неденежными платежными средствами, например, векселями, ценными бумагами, налоговыми освобождениями и т. п.

Поэтому все средства работы с наличными средствами Банка России должны быть переданы безвозмездно на баланс Министерства финансов, которое и будет руководить этой сферой, в том числе их печатать и уничтожать. Причем в первое время они будут оставаться такими, как есть, но в дальнейшем они должны быть снабжены соответствующими надписями. Сохраняется и номинал платежного средства.

В субъектах Федерации основные средства работы с платежными средствами сосредоточены в филиалах Банка России. Эти средства в принципе можно оставить за ними, а Минфин мог бы просто заключить с ними агентское соглашение, по которому эти банки по совместительству исполняли функции хранения, перевозки, распределения наличных платежных средств сверх главной своей денежной деятельности.

Откуда же граждане будут получать платежные средства? Покупать в финансовых отделениях Минфина, в качестве которых могут быть по договоренности со Сбербанком РФ использоваться все его отделения. Эти же отделения будут и покупать наличные средства от предприятий розничной торговли. А все остальные банки от работы с наличными платежными средствами отстраняются. Таким образом мы и создаем од-нокомпонентную, чисто счетную банковскую систему. Причем и Сбербанк также будет однокомпонентным банком, так как наличные средства, с которыми он работает, будут учитываться не в банковском балансе, а на счетах типа «Депо». Это счета неденежных ценностей, например марок, акций, лотерейных билетов и т. п., с которыми банки работает в качестве побочной деятельности по агентским соглашениям с владельцами этих ценностей.

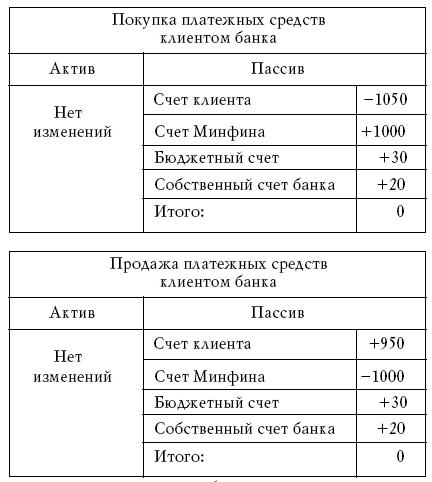

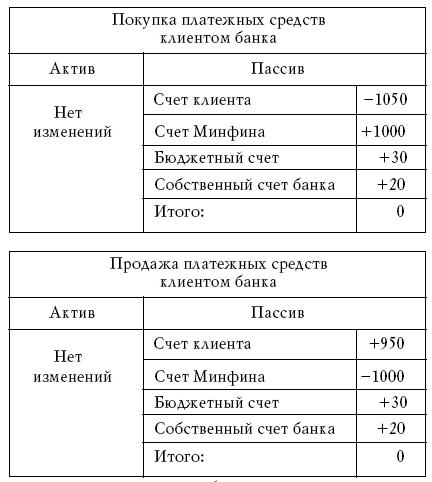

Схема покупки и продажи наличных платежных средств отображена на приведенных ниже Т-счетах при покупке и продаже 1000 д.е. наличных платежных средств.

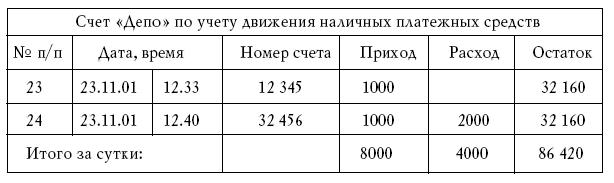

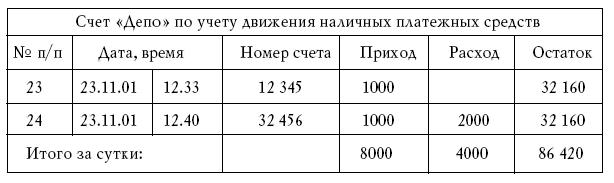

Учет наличных платежных средств в банке ведется на счете типа «Депо», то есть на обычных счетах учета, используемых на складах.

Учет наличных платежных средств в банке ведется на счете типа «Депо», то есть на обычных счетах учета, используемых на складах.

На изготовление и работу с этими платежными средствами Минфину потребуются затраты. Вряд ли стоит на эти цели тратить бюджетные средства, вполне логично, чтобы эти затраты покрывали те, кто их использует. Следовательно, Минфин должен их продавать с маржой, например пять процентов от номинала, и покупать с дисконтом, например те же пять процентов от номинала. А вырученные средства пойдут уже на финансирование этой деятельности, а если будет избыток, то и на пополнение федерального бюджета. Причем часть средств пойдет на оплату услуг банка. Использование этих средств физическими лицами становится достаточно накладным, и это приведет автоматически к бурному росту использования безналичных платежных технологий. А чтобы при этом не пострадали беднейшие слои населения, одновременно с переходом на эту платежную технологию можно повысить пенсии и пособия на величину маржи, то есть на пять процентов.

На изготовление и работу с этими платежными средствами Минфину потребуются затраты. Вряд ли стоит на эти цели тратить бюджетные средства, вполне логично, чтобы эти затраты покрывали те, кто их использует. Следовательно, Минфин должен их продавать с маржой, например пять процентов от номинала, и покупать с дисконтом, например те же пять процентов от номинала. А вырученные средства пойдут уже на финансирование этой деятельности, а если будет избыток, то и на пополнение федерального бюджета. Причем часть средств пойдет на оплату услуг банка. Использование этих средств физическими лицами становится достаточно накладным, и это приведет автоматически к бурному росту использования безналичных платежных технологий. А чтобы при этом не пострадали беднейшие слои населения, одновременно с переходом на эту платежную технологию можно повысить пенсии и пособия на величину маржи, то есть на пять процентов.

Вывод из сферы денежного обращения наличных денег сразу же резко уменьшит денежную массу. Чтобы этого не допустить, Банк России должен будет эмитировать безналичные деньги в объеме выбытия денег, причем эти средства передаются Минфину с целевым назначением использовать исключительно на цели выкупа ненужных платежных средств и их уничтожения. Ведь ввиду запрета на использование их юридическими лицами и банками, а также резкого понижения ценности платежных средств для физических лиц большая часть нынешних наличных денег будет тут же продана Минфину и затем просто уничтожена, для чего и нужны эмитированные средства. А остаток средств Минфин разместит в уполномоченных банках исключительно для целей оборота платежных средств. Этим самым банковская система сразу увеличит свои активы на сумму агрегата M 0, что создаст в банковской системе кредитные ресурсы в объеме нескольких триллионов рублей. Это приведет к появлению дешевых кредитов, что и будет способствовать ликвидации кризиса неплатежей и появлению стимулов к экономическому развитию. Конечно, нужно сразу же принять меры к тому, чтобы появившиеся в банках денежные средства могли использоваться исключительно на кредитные цели, а не на покупку валюты или акций. Но об этом будет сказано далее.

Все физические лица должны теперь будут иметь счет в Сбербанке, ибо только в Сбербанке могут размещаться расчетные счета физических лиц (накопительные счета и иные специализированные счета могут размещаться и в других банках), через Сбербанк они получают зарплату и покупают наличные платежные средства. Без такого счета существование человека на территории России становится физически почти невозможным. Но счет в Сбербанке открывается только гражданам России или негражданам, которые имеют законные основания на пребывание в России. Нелегальным иммигрантам счета не открываются, и они будут вынуждены сами добровольно покинуть Россию. Тем самым эффективно решается проблема нелегальной иммиграции.

Желательно, чтобы физические лица могли иметь только один расчетный счет. Можно даже предложить, чтобы номер этого счета прямо ставился в паспорт или иной документ, удостоверяющий личность. Тогда в Сбербанке будет создан банк данных на всех граждан России и неграждан, находящихся на ее территории. Другими словами, получаем полный демографический учет населения, который будет вестись в режиме текущего времени, буквально ежедневно и ежечасно. И это позволит эффективно справиться с такими острыми демографическими проблемами, как китаизация Дальнего Востока, колонизация Центральной России выходцами с Кавказа, переполнение Москвы африканцами и т. д.

Так как платежные средства не деньги, то можно установить ограничения на объемы использования этих средств, причем это можно сделать на подзаконном уровне. Минфин, как эмитент этих средств, имеет полные правомочия для этого. Такие ограничения могут касаться объема платежных средств, которые может приобрести или предъявить к продаже одно физическое лицо в месяц и даже распространяться на объем хранения этих средств. Поэтому накопление их становится невозможным, а следовательно, практически невозможными становятся наркобизнес, терроризм, коррупция и многие другие криминальные деяния, использующие большие денежные потоки. Грабежи, разбои и заказные убийства резко уменьшаются, так как становятся «экономически невыгодными», риска много, а доходов больших нет. Россия становится самой «недружелюбной» страной для этих видов криминальных деяний, и это приведет, в частности, к резкому, в разы и десятки раз, уменьшению уровня преступности и наркотизации молодежи.

Становится практически невозможным уклонение от налогообложения, и наполняемость бюджета возрастает в два-три раза.

Итак, мы видим, что преобразование денежной системы от двухкомпонентного типа к однокомпонентному дает громаднейший эффект и естественные решения самых острых проблем в самых различных сферах экономики и социальной жизни. Причем не потребуется ни копейки затрат бюджетных денег, наоборот, это будет способствовать его наполнению. А потребуется для этого самый пустяк – изменить два слова, слова «наличные деньги» заменить словами «платежные средства». Причем здесь нет вопросов о том, а вдруг все окажется не так. Можно просто съездить в те страны, в которых это уже сделано де-факто, например в Сингапур или Австралию. Просто там это сделано постепенно, а в России это надо сделать быстро, потому что постепенно не получается. Там все это произошло в ходе естественного эволюционного развития, но в России это можно сделать только через государственное принуждение, через декрет, ибо российская бандобюрократия отвергает эволюционное развитие в этом направлении.

Чтобы было более понятно, приведем пример с автомобилем. Можно уничтожить автомобиль физически, под прессом. А можно юридически, сняв с него номера государственной регистрации. И хотя физически автомобиль в полном порядке, на нем можно ездить, кататься во дворе или в поле, но как нормального автомобиля, на котором можно ездить на работу, на дачу, в отпуск, его уже не существует. В конце концов он очень скоро и сам умрет естественной смертью без заботы и ухода, за ненадобностью.

Таким образом, речь идет не о физическом, а о юридическом уничтожение наличных денег, после чего они уже отомрут и сами.

Отметим, что юридическое уничтожение осуществляется некоторым правовым актом, то есть его можно осуществить, к примеру, одним президентским указом.

Как же осуществить юридическое уничтожение наличных денег?

Чтобы это понять, заметим, что главная функция денег – средство платежа. Но деньги отнюдь не единственное средство платежа. Существуют неденежные средства. Простейший пример – автобусные абонементные билеты, с помощью которых мы оплачиваем проезд в автобусе. Билет в кино, в театр, на поезд и самолет, чек в магазине и т. д. – все это неденежные средства платежа. Причем они могут быть одноразовыми, а могут быть и многоразовыми, как, к примеру, билеты на проезд в метро или телефонные карты.

Эти средства платежа мы покупаем за деньги, а уже потом используем для оплаты некоторых услуг или товаров.

Особенность неденежных средств платежа состоит в их ограниченном характере. В отличие от денег, которые являются универсальным платежным средством, неденежные средства платежа имеют специализированный характер, их можно использовать исключительно на те цели, для которых они созданы. Абонементный талон можно использовать для оплаты поездки в автобусе, трамвае, троллейбусе, но нельзя использовать для покупки колбасы или поездки в самолете.

Неденежные средства платежа имеют пониженную ценность. Поэтому они не могут служить в качестве средства накопления. Кто будет копить автобусные билеты? Они не могут служить для выдачи заработной платы, ибо кто согласится получать ее автобусными билетами? Наконец, ограничения в их использовании, в объемах хранения, наценки при продаже и скидки при покупке выглядят вполне нормально и допустимо, чего не скажешь, когда речь идет о деньгах. Не могут эти платежные средства служить и криминальным целям. Неужели какой-то киллер захочет получить за свою «опасную работу» гору автобусных билетов? Или чиновник возьмет ими взятку? Или кто-то согласится за автобусные билеты подготовить и совершить террористический акт? Или наркодилер захочет продавать наркотики с риском попасть в тюрьму на большой срок за эти фантики?

Итак, мы продемонстрировали наглядно, как можно юридически уничтожить наличные деньги, сохранив их физически, но резко уменьшив их привлекательность и возможности их использования в криминальных и террористических действиях.

Таким образом, все, что требуется, – это понизить финансово-правовой статус существующих банкнот и монет Банка России: со статуса денег до статуса законных неденежных платежных средств ограниченного использования. А деньгами Российской Федерации, то есть универсальными платежными средствами, объявить исключительно платежные средства, размещенные на счетах в банках России.

Какова же должна быть область целевого использования неденежных платежных средств? Она должна быть такой, чтобы сам переход не произвел существенного изменения в финансовой и экономической жизни. Предполагается, что областью их использования должна стать розничная торговля предметами повседневного спроса и область повседневного бытового обслуживания населения. Но все предметы длительного пользования, бытовое обслуживание высокого класса, вся торговля валютой, выплата заработной платы и иных доходов должна происходить исключительно с помощью денег, то есть по безналичному расчету, через банковский счет. Запрещается осуществление любых платежей между юридическими лицами с помощью неденежных платежных средств, более того, даже хранение их запрещается любым юридическим лицам, кроме тех, которые непосредственно задействованы в указанном выше обслуживании населения с их помощью.

Так как эти платежные средства уже не являются деньгами, то им уже нельзя оставить название «банкноты и монеты Банка России», так как Банк России по закону не имеет право эмитировать неденежные платежные средства и даже вообще работать с ними. Кто же может быть эмитентом этих неденежных средств? Так как это законные и даже общефедеральные платежные средства, то эмитентом и организатором работы с ними может быть только федеральный государственный орган. И таким органом может быть только Министерство финансов, которое постоянно имеет дело со всякого рода неденежными платежными средствами, например, векселями, ценными бумагами, налоговыми освобождениями и т. п.

Поэтому все средства работы с наличными средствами Банка России должны быть переданы безвозмездно на баланс Министерства финансов, которое и будет руководить этой сферой, в том числе их печатать и уничтожать. Причем в первое время они будут оставаться такими, как есть, но в дальнейшем они должны быть снабжены соответствующими надписями. Сохраняется и номинал платежного средства.

В субъектах Федерации основные средства работы с платежными средствами сосредоточены в филиалах Банка России. Эти средства в принципе можно оставить за ними, а Минфин мог бы просто заключить с ними агентское соглашение, по которому эти банки по совместительству исполняли функции хранения, перевозки, распределения наличных платежных средств сверх главной своей денежной деятельности.

Откуда же граждане будут получать платежные средства? Покупать в финансовых отделениях Минфина, в качестве которых могут быть по договоренности со Сбербанком РФ использоваться все его отделения. Эти же отделения будут и покупать наличные средства от предприятий розничной торговли. А все остальные банки от работы с наличными платежными средствами отстраняются. Таким образом мы и создаем од-нокомпонентную, чисто счетную банковскую систему. Причем и Сбербанк также будет однокомпонентным банком, так как наличные средства, с которыми он работает, будут учитываться не в банковском балансе, а на счетах типа «Депо». Это счета неденежных ценностей, например марок, акций, лотерейных билетов и т. п., с которыми банки работает в качестве побочной деятельности по агентским соглашениям с владельцами этих ценностей.

Схема покупки и продажи наличных платежных средств отображена на приведенных ниже Т-счетах при покупке и продаже 1000 д.е. наличных платежных средств.

Вывод из сферы денежного обращения наличных денег сразу же резко уменьшит денежную массу. Чтобы этого не допустить, Банк России должен будет эмитировать безналичные деньги в объеме выбытия денег, причем эти средства передаются Минфину с целевым назначением использовать исключительно на цели выкупа ненужных платежных средств и их уничтожения. Ведь ввиду запрета на использование их юридическими лицами и банками, а также резкого понижения ценности платежных средств для физических лиц большая часть нынешних наличных денег будет тут же продана Минфину и затем просто уничтожена, для чего и нужны эмитированные средства. А остаток средств Минфин разместит в уполномоченных банках исключительно для целей оборота платежных средств. Этим самым банковская система сразу увеличит свои активы на сумму агрегата M 0, что создаст в банковской системе кредитные ресурсы в объеме нескольких триллионов рублей. Это приведет к появлению дешевых кредитов, что и будет способствовать ликвидации кризиса неплатежей и появлению стимулов к экономическому развитию. Конечно, нужно сразу же принять меры к тому, чтобы появившиеся в банках денежные средства могли использоваться исключительно на кредитные цели, а не на покупку валюты или акций. Но об этом будет сказано далее.

Все физические лица должны теперь будут иметь счет в Сбербанке, ибо только в Сбербанке могут размещаться расчетные счета физических лиц (накопительные счета и иные специализированные счета могут размещаться и в других банках), через Сбербанк они получают зарплату и покупают наличные платежные средства. Без такого счета существование человека на территории России становится физически почти невозможным. Но счет в Сбербанке открывается только гражданам России или негражданам, которые имеют законные основания на пребывание в России. Нелегальным иммигрантам счета не открываются, и они будут вынуждены сами добровольно покинуть Россию. Тем самым эффективно решается проблема нелегальной иммиграции.

Желательно, чтобы физические лица могли иметь только один расчетный счет. Можно даже предложить, чтобы номер этого счета прямо ставился в паспорт или иной документ, удостоверяющий личность. Тогда в Сбербанке будет создан банк данных на всех граждан России и неграждан, находящихся на ее территории. Другими словами, получаем полный демографический учет населения, который будет вестись в режиме текущего времени, буквально ежедневно и ежечасно. И это позволит эффективно справиться с такими острыми демографическими проблемами, как китаизация Дальнего Востока, колонизация Центральной России выходцами с Кавказа, переполнение Москвы африканцами и т. д.

Так как платежные средства не деньги, то можно установить ограничения на объемы использования этих средств, причем это можно сделать на подзаконном уровне. Минфин, как эмитент этих средств, имеет полные правомочия для этого. Такие ограничения могут касаться объема платежных средств, которые может приобрести или предъявить к продаже одно физическое лицо в месяц и даже распространяться на объем хранения этих средств. Поэтому накопление их становится невозможным, а следовательно, практически невозможными становятся наркобизнес, терроризм, коррупция и многие другие криминальные деяния, использующие большие денежные потоки. Грабежи, разбои и заказные убийства резко уменьшаются, так как становятся «экономически невыгодными», риска много, а доходов больших нет. Россия становится самой «недружелюбной» страной для этих видов криминальных деяний, и это приведет, в частности, к резкому, в разы и десятки раз, уменьшению уровня преступности и наркотизации молодежи.

Становится практически невозможным уклонение от налогообложения, и наполняемость бюджета возрастает в два-три раза.

Итак, мы видим, что преобразование денежной системы от двухкомпонентного типа к однокомпонентному дает громаднейший эффект и естественные решения самых острых проблем в самых различных сферах экономики и социальной жизни. Причем не потребуется ни копейки затрат бюджетных денег, наоборот, это будет способствовать его наполнению. А потребуется для этого самый пустяк – изменить два слова, слова «наличные деньги» заменить словами «платежные средства». Причем здесь нет вопросов о том, а вдруг все окажется не так. Можно просто съездить в те страны, в которых это уже сделано де-факто, например в Сингапур или Австралию. Просто там это сделано постепенно, а в России это надо сделать быстро, потому что постепенно не получается. Там все это произошло в ходе естественного эволюционного развития, но в России это можно сделать только через государственное принуждение, через декрет, ибо российская бандобюрократия отвергает эволюционное развитие в этом направлении.

Совершенствование банковской системы России

Как мы показали, банковская система России представляет собой кентавра с головой в виде многоуровневого филиального остатка Госбанка СССР и с телом в виде коммерческих банков, связанных с головой корреспондентскими связями с включением еще целой многофилиальной банковской сети Сбербанка России. Ясно, что такая система должна быть усовершенствована.

Западная двухуровневая банковская система России не подходит. Она хороша в Англии или Люксембурге, но для крупных стран вообще непригодна. Ведь даже в США фактически имеет место отнюдь не двухуровневая, а многоуровневая банковская система. Для России тоже единственно приемлемой является многоуровневая банковская система с корреспондентскими связями.

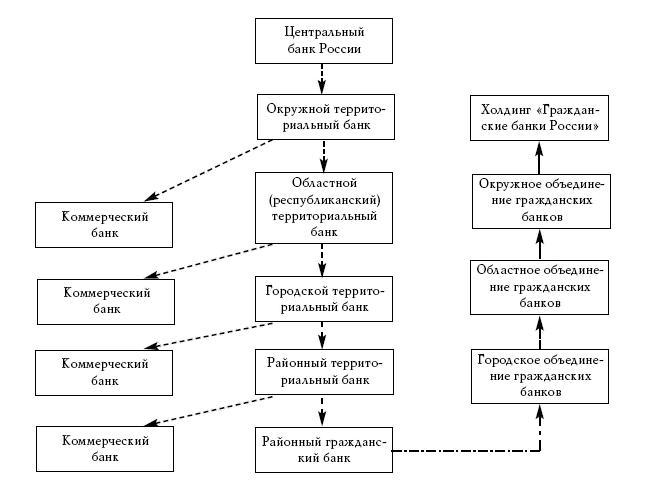

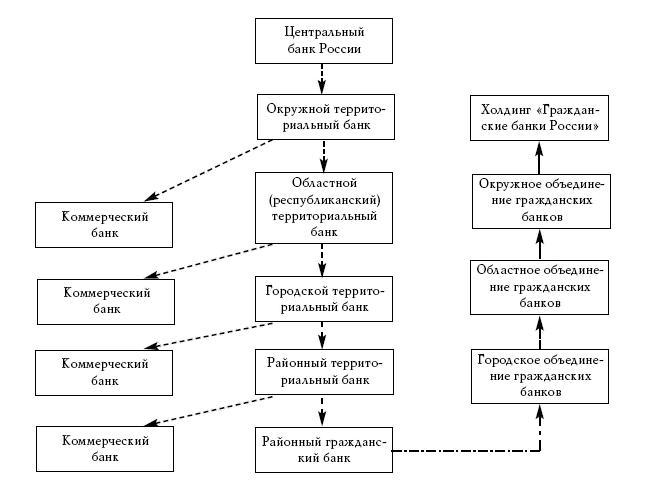

Причем в эту систему должны быть встроены и отделения Сбербанка, причем их желательно расположить в самом низу банковской пирамиды для того, чтобы деньги физических лиц участвовали в депозитной мультипликации. А сама отдельная банковская система Сбербанка должна быть, естественно, ликвидирована. Однако это не означает разрушение всей организационной пирамиды Сбербанка РФ. Эту пирамиду надо сохранить, но не в виде многофилиальной банковской системы, а в виде банковской холдинговой структуры. Таким образом, совершенствование банковской системы России может происходить в рамках существующей банковской системы лишь изменением характера межбанковских связей (рис. 17).

Суть изменений состоит в преобразовании филиалов Банка России в самостоятельные банки, то есть изменение связи между Центральным банком России и ее филиалами с филиальных на корреспондентские. Филиалы превращаются в самостоятельные территориальные банки, причем каждой административно-территориальной единице соответствует свой банк. Банк высшей территориальной единицы становится ностро-банком нижних территориальных единиц, в результате чего мы получаем иерархию территориальных банков.

Территориальные банки обслуживают бюджет соответствующего уровня и бюджетные организации, а также могут являться ностро-банками для коммерческих банков. Исключение составляет наивысший территориальный банк – центральный банк, который не может иметь коммерческих ностро-банков.

Формальными учредителями территориальных банков являются органы власти соответствующей территории, по организационной структуре это унитарные предприятия при соответствующем органе власти. Все доходы этих банков поступают в бюджет соответствующей территории.

Самый нижний этаж этой пирамиды составляют районные гражданские банки, в которые преобразуются соответствующие отделения Сбербанка РФ. Как единый банк Сбербанк РФ ликвидируется, на его месте создается банковский холдинг «Граж-

Рис. 17. Схема изменения характера межбанковских связей

данские банки России», который осуществляет административное управление этими банками. Но с чисто банковской точки зрения это независимые банки. Таким образом, деньги населения помещаются в самый низ банковской пирамиды и работают наиболее эффективно на всех уровнях этой пирамиды в соответствии с депозитной мультипликацией в многоуровневой банковской системе. При этом внутри банковской системы создается оборот денег. Деньги, получаемые физическими лицами в качестве зарплаты и личных доходов, сразу закачиваются на самый низ банковской пирамиды. Затем эти деньги тратятся в различных предприятиях, счета которых могут быть размещены в банках на самых различных уровнях этой пирамиды, а затем из этих банков снова в качестве зарплаты закачиваются на самый низ.

В территориальных банках могут размещать свои счета любые предприятия. В системе территориальных банков верхний банк дает страховку банкам нижнего уровня. Таким образом, размещение в этих банках максимально безопасно, но условия хранения и кредитования, видимо, будут менее выгодными, чем в коммерческих банках.

Впрочем, ввиду того, что банки являются чисто счетными, надежность этой банковской системы чрезвычайно высока.

Коммерческие банки могут подключаться к иерархии территориальных банков на любом уровне, который они выбирают самостоятельно. Крупные банки, естественно, будут прикрепляться к территориальным банкам верхнего уровня, так как там можно получить большие кредиты, малые банки прикрепляются к нижним уровням иерархии, так как там выше проценты на депозит, меньше кредитные проценты. Все банки платят своим лоро-банкам как обычным клиентам по депозиту счета и снимают проценты по кредиту (овердрафту).

Отметим следующую особенность данной банковской системы. Центральный банк, банк первого уровня, процентов на депозит не платит и кредитов не выдает. Банк второго уровня имеет, естественно, наибольшие кредитные ресурсы, потому что в нем хранятся деньги всего федерального округа, но проценты на депозит в нем небольшие, а проценты на кредит большие. Причем он дает проценты на депозит и своим лоро-банкам. Банк следующего уровня уже имеет меньшие кредитные ресурсы, но кредиты у него уже дешевле, а проценты на депозит больше, так как этот банк имеет доходы как от собственной кредитной деятельности, так и доходы от верхнего банка по своему ло-ро-счету. Таким образом, возникает такая система кредитных и депозитных процентов, что чем ниже банк в этой иерархии, тем в нем выше проценты на депозит и меньше проценты на кредит. И поэтому самые выгодные условия будут для физических лиц, которые размещают свои средства в самых низших по иерархии банках. И это естественно, их деньгами пользуются все уровни иерархи, и соответственно они получают доходы от всех уровней иерархии.

Денежные коммуникации в этой системе обладают максимальной экономичностью. Деньги района движутся через районный банк, деньги области – через областной банк и т. д.

Таким образом, мы получаем весьма стройную и надежную банковскую систему, которая наследует лучшие, а не худшие черты советской банковской системы и опыт самых передовых западных корреспондентских банковских систем. Важно также, что ни новых банков, ни каких-то существенных изменений в самих банках не требуется. Все банковские институты имеются, речь идет только об изменении связей между банками. Отметим также, что эта банковская система ставит в особое положение именно человека, именно деньги физических лиц играют в этой банковской системе особо важную роль, и их выгоды от ее создания будут наиболее ощутимыми.

Ввиду многоуровневого характера в системе появляются за счет депозитной мультипликации большие кредитные ресурсы без использования дополнительной эмиссии. Это снизит стоимость кредитов России до уровня, характерного для высокоразвитых стран – порядка 3–7 процентов в год. Вместе с увеличением денежной базы за счет ликвидации наличных денег кредитные ресурсы российской банковской системы могут составить 10–20 триллионов рублей, и это послужит мощным ускорителем экономического развития.

Данная банковская система легко может быть встроена в более общую банковскую систему, например, если произойдет объединение России с некоторыми странами и уж тем более если будет создана всемирная банковская система. Изменения можно осуществить путем наращивания ее вверх, но сама банковская пирамида России останется неизменной.

Коснемся еще раз правовой формы различных банков как организаций.

Коммерческие банки являются коммерческими организациями, которые могут иметь любую правовую форму, допустимую для коммерческих организаций, то есть открытым акционерным обществом, частной организацией, закрытым акционерным обществом и т. д.

Территориальные банки имеют правовую форму унитарного предприятия при соответствующем органе территориальной власти.

Гражданские банки представляют собою холдинговую структуру. Но какова правовая форма этой холдинговой организации? На наш взгляд, это должна бать обратная холдинговая структура, где права собственности распространяются не сверху вниз, а, наоборот, снизу вверх. Таким образом, именно гражданские банки являются учредителями и совладельцами городского управления гражданскими банками, городские управления создают областные, областные – окружные, окружные – управление всего холдинга. Каждый уровень решает свои задачи и организует функционирование нижних структур и прежде всего самих гражданских банков как коммерческих предприятий. Таким образом, гражданские банки с чисто банковской точки зрения являются самостоятельными банками, но с точки зрения хозяйствующего субъекта они члены этого многоуровневого холдинга. И главной целью этого холдинга является обеспечение хозяйственной деятельности гражданских банков и прежде всего тех, которые находятся в малых городах, сельских местностях, что обеспечивается консолидацией части доходов гражданских банков, и их направление в пользу беднейших.

Теперь возникает вопрос, а какова же правовая форма самих гражданских банков? На наш взгляд, правовой формой самих гражданских банков должна стать форма потребительского общества, потребительского кооператива, вся власть в котором принадлежит клиентам банка, причем доля этой власти определяется среднегодовым значением банковского счета. И потому в этих банках не устанавливается процент на депозит либо устанавливается в некотором минимальном размере, а реальная доходность по вкладам определяется по результатам года. Отметим, что сами владельцы гражданского банка могут принять решение о том, чтобы использовать доходы в консолидированном виде на некоторые общие потребности всех членов банка. Например, в сельской местности члены гражданского банка, которыми могут быть жители всего села, могут принять решение о направлении доходов на строительство клуба, больницы, стадиона и т. д.

Так как в настоящее время Сбербанк, на базе которого должна создаваться потребительская кооперация гражданских банков, является акционерным обществом, то необходимо осуществить его национализацию с принудительным выкупом акций, причем эти средства может предоставить главный акционер Сбербанка – Банк России, а затем уже формировать на основе Сбербанка структуру федеральной потребительской банковской кооперации. И конечным собственником всей этой структуры становится население страны, ее граждане. И именно это может стать апофеозом преобразований в России и введения в ней реальной демократии (народоправия).

На схеме банковской системы России властные полномочия в сфере хозяйственной деятельности показаны штрихпунктирной линий, причем стрелки указывают направление этих властных полномочий. Корреспондентские связи обозначены штриховой линией. Причем в сфере банковской ностро-банк имеет де-факто определенные распорядительные полномочия над своими лоро-банками. Он ведет учет их средств, предоставляет им кредиты по овердрафту. Это все составляет определенные возможности для реального воздействия на банки. Более того, в системе территориальных банков ностро-банк является страховщиком своих территориальных лоро-банков. И вполне возможно официальное узаконение этой власти путем введение в состав правления лоро-банка представителей от его ностро-банка.

Западная двухуровневая банковская система России не подходит. Она хороша в Англии или Люксембурге, но для крупных стран вообще непригодна. Ведь даже в США фактически имеет место отнюдь не двухуровневая, а многоуровневая банковская система. Для России тоже единственно приемлемой является многоуровневая банковская система с корреспондентскими связями.

Причем в эту систему должны быть встроены и отделения Сбербанка, причем их желательно расположить в самом низу банковской пирамиды для того, чтобы деньги физических лиц участвовали в депозитной мультипликации. А сама отдельная банковская система Сбербанка должна быть, естественно, ликвидирована. Однако это не означает разрушение всей организационной пирамиды Сбербанка РФ. Эту пирамиду надо сохранить, но не в виде многофилиальной банковской системы, а в виде банковской холдинговой структуры. Таким образом, совершенствование банковской системы России может происходить в рамках существующей банковской системы лишь изменением характера межбанковских связей (рис. 17).

Суть изменений состоит в преобразовании филиалов Банка России в самостоятельные банки, то есть изменение связи между Центральным банком России и ее филиалами с филиальных на корреспондентские. Филиалы превращаются в самостоятельные территориальные банки, причем каждой административно-территориальной единице соответствует свой банк. Банк высшей территориальной единицы становится ностро-банком нижних территориальных единиц, в результате чего мы получаем иерархию территориальных банков.

Территориальные банки обслуживают бюджет соответствующего уровня и бюджетные организации, а также могут являться ностро-банками для коммерческих банков. Исключение составляет наивысший территориальный банк – центральный банк, который не может иметь коммерческих ностро-банков.

Формальными учредителями территориальных банков являются органы власти соответствующей территории, по организационной структуре это унитарные предприятия при соответствующем органе власти. Все доходы этих банков поступают в бюджет соответствующей территории.

Самый нижний этаж этой пирамиды составляют районные гражданские банки, в которые преобразуются соответствующие отделения Сбербанка РФ. Как единый банк Сбербанк РФ ликвидируется, на его месте создается банковский холдинг «Граж-

Рис. 17. Схема изменения характера межбанковских связей

данские банки России», который осуществляет административное управление этими банками. Но с чисто банковской точки зрения это независимые банки. Таким образом, деньги населения помещаются в самый низ банковской пирамиды и работают наиболее эффективно на всех уровнях этой пирамиды в соответствии с депозитной мультипликацией в многоуровневой банковской системе. При этом внутри банковской системы создается оборот денег. Деньги, получаемые физическими лицами в качестве зарплаты и личных доходов, сразу закачиваются на самый низ банковской пирамиды. Затем эти деньги тратятся в различных предприятиях, счета которых могут быть размещены в банках на самых различных уровнях этой пирамиды, а затем из этих банков снова в качестве зарплаты закачиваются на самый низ.

В территориальных банках могут размещать свои счета любые предприятия. В системе территориальных банков верхний банк дает страховку банкам нижнего уровня. Таким образом, размещение в этих банках максимально безопасно, но условия хранения и кредитования, видимо, будут менее выгодными, чем в коммерческих банках.

Впрочем, ввиду того, что банки являются чисто счетными, надежность этой банковской системы чрезвычайно высока.

Коммерческие банки могут подключаться к иерархии территориальных банков на любом уровне, который они выбирают самостоятельно. Крупные банки, естественно, будут прикрепляться к территориальным банкам верхнего уровня, так как там можно получить большие кредиты, малые банки прикрепляются к нижним уровням иерархии, так как там выше проценты на депозит, меньше кредитные проценты. Все банки платят своим лоро-банкам как обычным клиентам по депозиту счета и снимают проценты по кредиту (овердрафту).

Отметим следующую особенность данной банковской системы. Центральный банк, банк первого уровня, процентов на депозит не платит и кредитов не выдает. Банк второго уровня имеет, естественно, наибольшие кредитные ресурсы, потому что в нем хранятся деньги всего федерального округа, но проценты на депозит в нем небольшие, а проценты на кредит большие. Причем он дает проценты на депозит и своим лоро-банкам. Банк следующего уровня уже имеет меньшие кредитные ресурсы, но кредиты у него уже дешевле, а проценты на депозит больше, так как этот банк имеет доходы как от собственной кредитной деятельности, так и доходы от верхнего банка по своему ло-ро-счету. Таким образом, возникает такая система кредитных и депозитных процентов, что чем ниже банк в этой иерархии, тем в нем выше проценты на депозит и меньше проценты на кредит. И поэтому самые выгодные условия будут для физических лиц, которые размещают свои средства в самых низших по иерархии банках. И это естественно, их деньгами пользуются все уровни иерархи, и соответственно они получают доходы от всех уровней иерархии.

Денежные коммуникации в этой системе обладают максимальной экономичностью. Деньги района движутся через районный банк, деньги области – через областной банк и т. д.

Таким образом, мы получаем весьма стройную и надежную банковскую систему, которая наследует лучшие, а не худшие черты советской банковской системы и опыт самых передовых западных корреспондентских банковских систем. Важно также, что ни новых банков, ни каких-то существенных изменений в самих банках не требуется. Все банковские институты имеются, речь идет только об изменении связей между банками. Отметим также, что эта банковская система ставит в особое положение именно человека, именно деньги физических лиц играют в этой банковской системе особо важную роль, и их выгоды от ее создания будут наиболее ощутимыми.

Ввиду многоуровневого характера в системе появляются за счет депозитной мультипликации большие кредитные ресурсы без использования дополнительной эмиссии. Это снизит стоимость кредитов России до уровня, характерного для высокоразвитых стран – порядка 3–7 процентов в год. Вместе с увеличением денежной базы за счет ликвидации наличных денег кредитные ресурсы российской банковской системы могут составить 10–20 триллионов рублей, и это послужит мощным ускорителем экономического развития.

Данная банковская система легко может быть встроена в более общую банковскую систему, например, если произойдет объединение России с некоторыми странами и уж тем более если будет создана всемирная банковская система. Изменения можно осуществить путем наращивания ее вверх, но сама банковская пирамида России останется неизменной.

Коснемся еще раз правовой формы различных банков как организаций.

Коммерческие банки являются коммерческими организациями, которые могут иметь любую правовую форму, допустимую для коммерческих организаций, то есть открытым акционерным обществом, частной организацией, закрытым акционерным обществом и т. д.

Территориальные банки имеют правовую форму унитарного предприятия при соответствующем органе территориальной власти.

Гражданские банки представляют собою холдинговую структуру. Но какова правовая форма этой холдинговой организации? На наш взгляд, это должна бать обратная холдинговая структура, где права собственности распространяются не сверху вниз, а, наоборот, снизу вверх. Таким образом, именно гражданские банки являются учредителями и совладельцами городского управления гражданскими банками, городские управления создают областные, областные – окружные, окружные – управление всего холдинга. Каждый уровень решает свои задачи и организует функционирование нижних структур и прежде всего самих гражданских банков как коммерческих предприятий. Таким образом, гражданские банки с чисто банковской точки зрения являются самостоятельными банками, но с точки зрения хозяйствующего субъекта они члены этого многоуровневого холдинга. И главной целью этого холдинга является обеспечение хозяйственной деятельности гражданских банков и прежде всего тех, которые находятся в малых городах, сельских местностях, что обеспечивается консолидацией части доходов гражданских банков, и их направление в пользу беднейших.

Теперь возникает вопрос, а какова же правовая форма самих гражданских банков? На наш взгляд, правовой формой самих гражданских банков должна стать форма потребительского общества, потребительского кооператива, вся власть в котором принадлежит клиентам банка, причем доля этой власти определяется среднегодовым значением банковского счета. И потому в этих банках не устанавливается процент на депозит либо устанавливается в некотором минимальном размере, а реальная доходность по вкладам определяется по результатам года. Отметим, что сами владельцы гражданского банка могут принять решение о том, чтобы использовать доходы в консолидированном виде на некоторые общие потребности всех членов банка. Например, в сельской местности члены гражданского банка, которыми могут быть жители всего села, могут принять решение о направлении доходов на строительство клуба, больницы, стадиона и т. д.

Так как в настоящее время Сбербанк, на базе которого должна создаваться потребительская кооперация гражданских банков, является акционерным обществом, то необходимо осуществить его национализацию с принудительным выкупом акций, причем эти средства может предоставить главный акционер Сбербанка – Банк России, а затем уже формировать на основе Сбербанка структуру федеральной потребительской банковской кооперации. И конечным собственником всей этой структуры становится население страны, ее граждане. И именно это может стать апофеозом преобразований в России и введения в ней реальной демократии (народоправия).

На схеме банковской системы России властные полномочия в сфере хозяйственной деятельности показаны штрихпунктирной линий, причем стрелки указывают направление этих властных полномочий. Корреспондентские связи обозначены штриховой линией. Причем в сфере банковской ностро-банк имеет де-факто определенные распорядительные полномочия над своими лоро-банками. Он ведет учет их средств, предоставляет им кредиты по овердрафту. Это все составляет определенные возможности для реального воздействия на банки. Более того, в системе территориальных банков ностро-банк является страховщиком своих территориальных лоро-банков. И вполне возможно официальное узаконение этой власти путем введение в состав правления лоро-банка представителей от его ностро-банка.

Совершенствование банков

В чисто счетной банковской системе меняется само понятие банка. Существующее понятие банка как «банки с деньгами», то есть хранилища денег, становится бессодержательным, так как все деньги хранятся в банках, и вне банков их вообще не существует. На первый план выдвигается не привлечение денег в банк, а обслуживание клиентов и самой банковской системы. Фактически роль банка становится во многом подобной роли провайдера в сети Интернет. Таким образом, мы можем сказать, что новое понимание банка состоит в его восприятии как узла, рабочей станции в счетной денежной системе, связная совокупность которых образует банковскую систему.

Главными функциями банка становятся:

1. Денежное обслуживание клиентов.

2. Кредитование клиентов.

3. Коммуникационное обслуживание всей денежной системы. Но кроме этих, у банков появляются и принципиально новые функции. Так как все

физические и юридические лица, а также органы управления имеют свои счета в банках, то на последние может быть возложена учетная функция населения, предприятий и учреждений.

Главными функциями банка становятся:

1. Денежное обслуживание клиентов.

2. Кредитование клиентов.

3. Коммуникационное обслуживание всей денежной системы. Но кроме этих, у банков появляются и принципиально новые функции. Так как все

физические и юридические лица, а также органы управления имеют свои счета в банках, то на последние может быть возложена учетная функция населения, предприятий и учреждений.