Страница:

То есть организации должны параллельно с бухгалтерским, вести и налоговый учет. Можно сомневаться в целесообразности такого разделения, но тем не менее необходимо следовать установленному порядку.

Обязанность по ведению налогового учета установлена в главе 25 Налогового кодекса РФ. Но необходимость ведения такого учета сама по себе вытекает из обязанностей налогоплательщика исчислять и уплачивать по итогам каждого отчетного (налогового) периода налог на прибыль.

Ведь не учитывая требования по ведению налогового учета, налогоплательщик будет платить в бюджет завышенную или заниженную сумму налогов.

ПРИМЕР

Предприятие по данным бухгалтерского учета определило финансовый результат за отчетный период в сумме 127 100 руб. прибыли.

Совершенно не обязательно, что такой же величины будет налогооблагаемая база. Применение в бухгалтерском учете методологии или норм, отличающейся от методологии или норм, применяемых в налоговом учете, обоснованно приведет к получению различных показателей в бухгалтерском и налоговом учетах.

Такие расхождения могут возникать при формировании первоначальной стоимости внеоборотных активов, начислении амортизации основных средств по нормам, отличным от норм, подлежащих применению для расчета налога на прибыль, учете процентов банка и других случаях.

То есть для того чтобы правильно исчислить налогооблагаемую базу по налогу на прибыль и сам налог на прибыль, предприятию просто необходимо вести налоговый учет.

Отсюда можно сделать вывод, что налоговый учет – это система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным Налоговым кодексом.

Если информация, содержащаяся в регистрах бухгалтерского учета, не позволяет в полной мере учесть требования законодательства по исчислению налога на прибыль, не содержит достаточной для этого информации, то налогоплательщик должен самостоятельно организовать учет, необходимый для полного и правильного исчисления налогооблагаемой базы.

ПРИМЕР

Предприятие уплачивает проценты по долговым обязательствам, возникшим для приобретения товарно-материальных ценностей.

В бухгалтерском учете данные расходы представляют собой фактические затраты на приобретение материально-производственных запасов, а в налоговом учете являются внереализационными расходами. Следовательно, в данной ситуации методология бухгалтерского учета не позволяет учесть требования налогового законодательства и налогоплательщику необходимо вести налоговый учет таких расходов.

Организация такого учета может идти по двум направлениям: Налогоплательщик самостоятельно дополняет применяемые регистры бухгалтерского учета дополнительными реквизитами, формируя тем самым регистры налогового учета.

ПРИМЕР

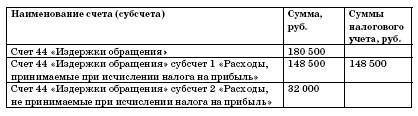

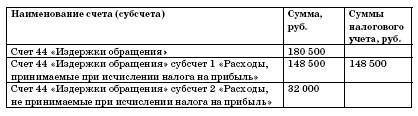

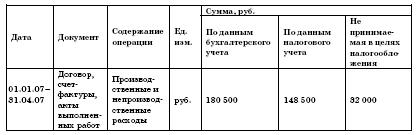

Затраты предприятия в отчетном периоде составили 180 500 руб. Но не все осуществленные затраты связаны с производственной деятельностью предприятия и уменьшают налогооблагаемую базу по налогу на прибыль. Общая сумма непроизводственных расходов составила 32 000 руб.

Для учета требований налогового законодательства в целях исчисления налога на прибыль бухгалтер к счету 44 «Издержки обращения» завел два субсчета: Субсчет 1 «Расходы, принимаемые при исчислении налога на прибыль» Субсчет 1 «Расходы, не принимаемые при исчислении налога на прибыль» Исходя из принятой технологии ведения налогового учета, бухгалтер будет иметь следующие отчетные данные:

Ведутся самостоятельные регистры налогового учета.

ПРИМЕР

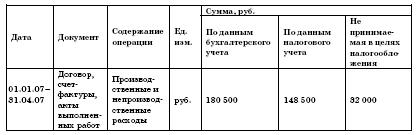

Воспользуемся данными предыдущего примера, но предположим, что для учета производственных и непроизводственных расходов на предприятии был заведен регистр налогового учета:

Журнал налогового учета

расходов, принимаемых для целей налогообложения

за 1-й квартал 2007 года

Главный бухгалтер ООО «Фортуна» Д.Р. Апрель

Следует твердо знать, что налоговые и иные органы не вправе устанавливать для налогоплательщиков обязательные формы документов налогового учета. Это важно в связи с тем, что ведение параллельного и по сути отдельного налогового учета, как этого требуют некоторые налоговые органы на местах, является достаточно хлопотной, дорогой и посильной задачей далеко не для всех предприятий. Поэтому руководство налогоплательщика должно идти по пути максимального упрощения ведения налогового учета.

ПРИМЕР

В отчетном периоде предприятие выплачивало суточные сверхустановлен-ных норм.

Соответственно не принимаемые при исчислении налога на прибыль расходы были отражены на отдельном субсчете счета издержек обращения и не учитывались при расчете налога на прибыль.

Налоговый инспектор, ведущий данное предприятие, потребовал зафиксировать данные расхождения между показателями бухгалтерского и налогового учета в форме специальных регистров, рекомендуемых МНС РФ.

Данное требование является необоснованным, так как бухгалтер на основе первичных документов, бухгалтерской справки и методологии ведения по таким суммам раздельного учета сможет доказать выполнение требований главы 25 Налогового кодекса РФ и правильность исчисления налогооблагаемой базы по налогу на прибыль.

Но при этом надо помнить, что формы аналитических регистров налогового учета для определения налоговой базы, являющиеся документами для налогового учета, в обязательном порядке должны содержать следующие реквизиты:

• наименование регистра;

• период (дату) составления;

• измерители операции в натуральном (если это возможно) и в денежном выражении;

• наименование хозяйственных операций;

• подпись (расшифровку подписи) лица, ответственного за составление указанных регистров.

Учетная политика для налогообложения

Требования по закреплению в принятой организацией учетной политики для целей налогообложения предлагаемых законодательством методов содержатся во множестве статей Налогового кодекса РФ (пункт 3 статьи 248, пункт 5 статьи 252, пункт 8 статьи 254 и других).

Порядок ведения налогового учета устанавливается налогоплательщиком в учетной политике для целей налогообложения, утверждаемой соответствующим приказом (распоряжением) руководителя. Как уже говорилось, это может быть или отдельный приказ об учетной политике для целей налогообложения, или соответствующий раздел в общем приказе об учетной политике по предприятию.

ПРИМЕР

Выписка из приказа об учетной политике предприятия:

Налоговый учет организуется путем самостоятельного дополнения применяемых регистров бухгалтерского учета соответствующими реквизитами и показателями, формируя тем самым регистры налогового учета.

Среди методов учета доходов и расходов, предлагаемых законодательством и оговоренных в учетной политике, на первом месте должен стоять выбор метода признания доходов – кассовый метод или метод начисления. Еще в 1993 году Постановлением ВАС РФ от 22 октября 1993 г. № 28 было определено, что при привлечении к ответственности за сокрытие или занижение дохода (прибыли) должен учитываться метод определения выручки, установленный на предприятии приказом об учетной политике.

Позже данное заключение было подтверждено Информационным письмом (п. 3) Президиума ВАС РФ от 14 ноября 1997 г. № 22 «Обзор судебной практики применения законодательства о налоге на прибыль», в котором также констатировалось: «Для целей налогообложения выручка от реализации продукции (работ, услуг) учитывается в зависимости от учетной политики, принятой организацией, и в этом же периоде учитываются затраты, связанные с производством и реализацией этой продукции».

В основу метода начисления также положен принцип временной определенности факторов хозяйственной деятельности, в соответствии с которым факты хозяйственной деятельности организации относятся к тому отчетному периоду, в котором они имели место, независимо от фактического времени поступления или выплаты денежных средств, связанных с этими фактами.

В целях исчисления налога на прибыль доходы по методу начисления признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и (или) имущественных прав (ст. 271 Налогового кодекса РФ).

Расходы, которые принимаются для целей налогообложения, в таком случае признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты.

ПРИМЕР

Расходы предприятия в отчетном периоде составили 1 712 000 руб., однако, в связи с нехваткой денежных средств, оплачены были лишь расходы в сумме 109 000 руб.

Однако в связи с тем, что предприятие определяет доходы по методу начисления, то есть вне зависимости от факта оплаты, то и расходы (и оплаченные и неоплаченные) будут в полном объеме учитываться при исчислении налога на прибыль.

Если же предприятие признает датой получения дохода день поступления средств на счета в банках и (или) в кассу, поступления иного имущества (работ, услуг) и (или) имущественных прав, а также погашение задолженности перед налогоплательщиком иным способом, то это означает, что оно применяет кассовый метод признания доходов и расходов.

ПРИМЕР

В первом квартале 2007 года предприятие имело следующие показатели хозяйственной деятельности: отгрузка продукции составила 1 765 390 руб., однако покупатели предприятия оплатили лишь 1 100 000 руб. Таким образом, доход предприятия за первый квартал 2007 года составит 1 100 000 руб., которые будут уменьшаться на сумму оплаченных же расходов, связанных с производственным процессом предприятия.

Выбор метода определения доходов и расходов производится налогоплательщиком самостоятельно, однако законодательство (ст. 273 Налогового кодекса РФ) все-таки устанавливает определенное ограничение для получения права на применение кассового метода. Таким ограничением является не превышение среднего размера выручки от реализации товаров (работ, услуг) без учета налога на добавленную стоимость за предыдущие четыре квартала одного миллиона рублей за каждый квартал.

ПРИМЕР

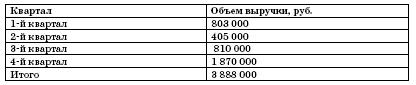

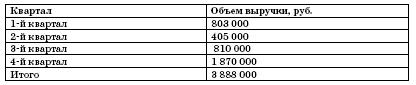

ООО «Мушкетер» по итогам работы за 4 предыдущих квартала получило следующую выручку:

Выручка в среднем за каждый квартал составит 972 000 руб. (3 888 000 руб.:: 4) ‹1 000 000 руб., что указывает на право предприятия на работу по кассовому методу, что и было оговорено в приказе об учетной политике предприятия.

В отношении исчисления НДС момент определения налоговой базы при реализации (передаче) товаров (работ, услуг) определен статьей 167 главы 21 Налогового кодекса. Данная статья Налогового кодекса предусматривает теперь только один метод определения НДС – по отгрузке.

То есть в учетной политике метод определения выручки для целей НДС можно не указывать.

ПРИМЕР

Выписка из Приказа об учетной политике предприятия:

В целях исчисления налога на прибыль

Выручка от реализации продукции (работ, услуг) для целей исчисления налога на прибыль, основываясь на положениях ст. 271 Налогового кодекса РФ, определяется по методу начисления, то есть доходы признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и (или) имущественных прав.

2.5. Ведение бухгалтерского учета

2.5.1. Активные счета

2.5.2. Пассивные счета

2.5.3. Активно-пассивные счета

2.5.4. Учет уставного капитала и расчетов с учредителями

2.5.5. Учет затрат

Обязанность по ведению налогового учета установлена в главе 25 Налогового кодекса РФ. Но необходимость ведения такого учета сама по себе вытекает из обязанностей налогоплательщика исчислять и уплачивать по итогам каждого отчетного (налогового) периода налог на прибыль.

Ведь не учитывая требования по ведению налогового учета, налогоплательщик будет платить в бюджет завышенную или заниженную сумму налогов.

ПРИМЕР

Предприятие по данным бухгалтерского учета определило финансовый результат за отчетный период в сумме 127 100 руб. прибыли.

Совершенно не обязательно, что такой же величины будет налогооблагаемая база. Применение в бухгалтерском учете методологии или норм, отличающейся от методологии или норм, применяемых в налоговом учете, обоснованно приведет к получению различных показателей в бухгалтерском и налоговом учетах.

Такие расхождения могут возникать при формировании первоначальной стоимости внеоборотных активов, начислении амортизации основных средств по нормам, отличным от норм, подлежащих применению для расчета налога на прибыль, учете процентов банка и других случаях.

То есть для того чтобы правильно исчислить налогооблагаемую базу по налогу на прибыль и сам налог на прибыль, предприятию просто необходимо вести налоговый учет.

Отсюда можно сделать вывод, что налоговый учет – это система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным Налоговым кодексом.

Если информация, содержащаяся в регистрах бухгалтерского учета, не позволяет в полной мере учесть требования законодательства по исчислению налога на прибыль, не содержит достаточной для этого информации, то налогоплательщик должен самостоятельно организовать учет, необходимый для полного и правильного исчисления налогооблагаемой базы.

ПРИМЕР

Предприятие уплачивает проценты по долговым обязательствам, возникшим для приобретения товарно-материальных ценностей.

В бухгалтерском учете данные расходы представляют собой фактические затраты на приобретение материально-производственных запасов, а в налоговом учете являются внереализационными расходами. Следовательно, в данной ситуации методология бухгалтерского учета не позволяет учесть требования налогового законодательства и налогоплательщику необходимо вести налоговый учет таких расходов.

Организация такого учета может идти по двум направлениям: Налогоплательщик самостоятельно дополняет применяемые регистры бухгалтерского учета дополнительными реквизитами, формируя тем самым регистры налогового учета.

ПРИМЕР

Затраты предприятия в отчетном периоде составили 180 500 руб. Но не все осуществленные затраты связаны с производственной деятельностью предприятия и уменьшают налогооблагаемую базу по налогу на прибыль. Общая сумма непроизводственных расходов составила 32 000 руб.

Для учета требований налогового законодательства в целях исчисления налога на прибыль бухгалтер к счету 44 «Издержки обращения» завел два субсчета: Субсчет 1 «Расходы, принимаемые при исчислении налога на прибыль» Субсчет 1 «Расходы, не принимаемые при исчислении налога на прибыль» Исходя из принятой технологии ведения налогового учета, бухгалтер будет иметь следующие отчетные данные:

Ведутся самостоятельные регистры налогового учета.

ПРИМЕР

Воспользуемся данными предыдущего примера, но предположим, что для учета производственных и непроизводственных расходов на предприятии был заведен регистр налогового учета:

Журнал налогового учета

расходов, принимаемых для целей налогообложения

за 1-й квартал 2007 года

Главный бухгалтер ООО «Фортуна» Д.Р. Апрель

Следует твердо знать, что налоговые и иные органы не вправе устанавливать для налогоплательщиков обязательные формы документов налогового учета. Это важно в связи с тем, что ведение параллельного и по сути отдельного налогового учета, как этого требуют некоторые налоговые органы на местах, является достаточно хлопотной, дорогой и посильной задачей далеко не для всех предприятий. Поэтому руководство налогоплательщика должно идти по пути максимального упрощения ведения налогового учета.

ПРИМЕР

В отчетном периоде предприятие выплачивало суточные сверхустановлен-ных норм.

Соответственно не принимаемые при исчислении налога на прибыль расходы были отражены на отдельном субсчете счета издержек обращения и не учитывались при расчете налога на прибыль.

Налоговый инспектор, ведущий данное предприятие, потребовал зафиксировать данные расхождения между показателями бухгалтерского и налогового учета в форме специальных регистров, рекомендуемых МНС РФ.

Данное требование является необоснованным, так как бухгалтер на основе первичных документов, бухгалтерской справки и методологии ведения по таким суммам раздельного учета сможет доказать выполнение требований главы 25 Налогового кодекса РФ и правильность исчисления налогооблагаемой базы по налогу на прибыль.

Но при этом надо помнить, что формы аналитических регистров налогового учета для определения налоговой базы, являющиеся документами для налогового учета, в обязательном порядке должны содержать следующие реквизиты:

• наименование регистра;

• период (дату) составления;

• измерители операции в натуральном (если это возможно) и в денежном выражении;

• наименование хозяйственных операций;

• подпись (расшифровку подписи) лица, ответственного за составление указанных регистров.

Учетная политика для налогообложения

Требования по закреплению в принятой организацией учетной политики для целей налогообложения предлагаемых законодательством методов содержатся во множестве статей Налогового кодекса РФ (пункт 3 статьи 248, пункт 5 статьи 252, пункт 8 статьи 254 и других).

Порядок ведения налогового учета устанавливается налогоплательщиком в учетной политике для целей налогообложения, утверждаемой соответствующим приказом (распоряжением) руководителя. Как уже говорилось, это может быть или отдельный приказ об учетной политике для целей налогообложения, или соответствующий раздел в общем приказе об учетной политике по предприятию.

ПРИМЕР

Выписка из приказа об учетной политике предприятия:

Налоговый учет организуется путем самостоятельного дополнения применяемых регистров бухгалтерского учета соответствующими реквизитами и показателями, формируя тем самым регистры налогового учета.

Среди методов учета доходов и расходов, предлагаемых законодательством и оговоренных в учетной политике, на первом месте должен стоять выбор метода признания доходов – кассовый метод или метод начисления. Еще в 1993 году Постановлением ВАС РФ от 22 октября 1993 г. № 28 было определено, что при привлечении к ответственности за сокрытие или занижение дохода (прибыли) должен учитываться метод определения выручки, установленный на предприятии приказом об учетной политике.

Позже данное заключение было подтверждено Информационным письмом (п. 3) Президиума ВАС РФ от 14 ноября 1997 г. № 22 «Обзор судебной практики применения законодательства о налоге на прибыль», в котором также констатировалось: «Для целей налогообложения выручка от реализации продукции (работ, услуг) учитывается в зависимости от учетной политики, принятой организацией, и в этом же периоде учитываются затраты, связанные с производством и реализацией этой продукции».

В основу метода начисления также положен принцип временной определенности факторов хозяйственной деятельности, в соответствии с которым факты хозяйственной деятельности организации относятся к тому отчетному периоду, в котором они имели место, независимо от фактического времени поступления или выплаты денежных средств, связанных с этими фактами.

В целях исчисления налога на прибыль доходы по методу начисления признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и (или) имущественных прав (ст. 271 Налогового кодекса РФ).

Расходы, которые принимаются для целей налогообложения, в таком случае признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты.

ПРИМЕР

Расходы предприятия в отчетном периоде составили 1 712 000 руб., однако, в связи с нехваткой денежных средств, оплачены были лишь расходы в сумме 109 000 руб.

Однако в связи с тем, что предприятие определяет доходы по методу начисления, то есть вне зависимости от факта оплаты, то и расходы (и оплаченные и неоплаченные) будут в полном объеме учитываться при исчислении налога на прибыль.

Если же предприятие признает датой получения дохода день поступления средств на счета в банках и (или) в кассу, поступления иного имущества (работ, услуг) и (или) имущественных прав, а также погашение задолженности перед налогоплательщиком иным способом, то это означает, что оно применяет кассовый метод признания доходов и расходов.

ПРИМЕР

В первом квартале 2007 года предприятие имело следующие показатели хозяйственной деятельности: отгрузка продукции составила 1 765 390 руб., однако покупатели предприятия оплатили лишь 1 100 000 руб. Таким образом, доход предприятия за первый квартал 2007 года составит 1 100 000 руб., которые будут уменьшаться на сумму оплаченных же расходов, связанных с производственным процессом предприятия.

Выбор метода определения доходов и расходов производится налогоплательщиком самостоятельно, однако законодательство (ст. 273 Налогового кодекса РФ) все-таки устанавливает определенное ограничение для получения права на применение кассового метода. Таким ограничением является не превышение среднего размера выручки от реализации товаров (работ, услуг) без учета налога на добавленную стоимость за предыдущие четыре квартала одного миллиона рублей за каждый квартал.

ПРИМЕР

ООО «Мушкетер» по итогам работы за 4 предыдущих квартала получило следующую выручку:

Выручка в среднем за каждый квартал составит 972 000 руб. (3 888 000 руб.:: 4) ‹1 000 000 руб., что указывает на право предприятия на работу по кассовому методу, что и было оговорено в приказе об учетной политике предприятия.

В отношении исчисления НДС момент определения налоговой базы при реализации (передаче) товаров (работ, услуг) определен статьей 167 главы 21 Налогового кодекса. Данная статья Налогового кодекса предусматривает теперь только один метод определения НДС – по отгрузке.

То есть в учетной политике метод определения выручки для целей НДС можно не указывать.

ПРИМЕР

Выписка из Приказа об учетной политике предприятия:

В целях исчисления налога на прибыль

Выручка от реализации продукции (работ, услуг) для целей исчисления налога на прибыль, основываясь на положениях ст. 271 Налогового кодекса РФ, определяется по методу начисления, то есть доходы признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и (или) имущественных прав.

2.5. Ведение бухгалтерского учета

Показатели финансово-хозяйственных операций организаций отражаются на счетах бухгалтерского учета. Для понимания терминов и характеристик счетов, приводимых на страницах данной книги, будет полезным совершить небольшой экскурс в теорию бухгалтерского учета.

Все бухгалтерские счета подразделяются на:

– активные счета;

– пассивные счета;

– активно-пассивные счета.

Остатки по счетам бухгалтерского учета, обозначаемые бухгалтерским термином сальдо, и обороты по счетам содержат информацию, являющуюся основанием для составления расчетов, деклараций, справок, проведения анализа на определенную дату составления бухгалтерской отчетности.

Все бухгалтерские счета подразделяются на:

– активные счета;

– пассивные счета;

– активно-пассивные счета.

Остатки по счетам бухгалтерского учета, обозначаемые бухгалтерским термином сальдо, и обороты по счетам содержат информацию, являющуюся основанием для составления расчетов, деклараций, справок, проведения анализа на определенную дату составления бухгалтерской отчетности.

2.5.1. Активные счета

Бухгалтерские счета, на которых отражаются различные виды (наличие, состав и движение) активов (основные средства, нематериальные активы, вложения во внеоборотные активы, товарно-материальные ценности, денежные средства, дебиторская задолженность и прочие активы), являются активными счетами.

В активных счетах поступление активов отражается по дебету, а выбытие (уменьшение) этих активов – по кредиту счета. Активные счета могут иметь только дебетовое сальдо.

ПРИМЕР

Денежные средства могут или быть (то есть превышать ноль) или не быть (быть равными нулю). Невозможно иметь минус 1 рубль.

Можно получить заем и остаться должным за полученные средства, но и в этом случае, несмотря на наличие задолженности, сами по себе денежные средства будут равны сумме полученного займа и ни в коем случае не будут присутствовать в кассе с минусом.

К активным счетам, в частности, относятся счет 01 «Основные средства», 04 «Нематериальные активы», 08 «Вложения во внеоборотные активы», 10 «Материалы», 41 «Товары», 50 «Касса», 51 «Расчетные счета» и прочие.

В активных счетах поступление активов отражается по дебету, а выбытие (уменьшение) этих активов – по кредиту счета. Активные счета могут иметь только дебетовое сальдо.

ПРИМЕР

Денежные средства могут или быть (то есть превышать ноль) или не быть (быть равными нулю). Невозможно иметь минус 1 рубль.

Можно получить заем и остаться должным за полученные средства, но и в этом случае, несмотря на наличие задолженности, сами по себе денежные средства будут равны сумме полученного займа и ни в коем случае не будут присутствовать в кассе с минусом.

К активным счетам, в частности, относятся счет 01 «Основные средства», 04 «Нематериальные активы», 08 «Вложения во внеоборотные активы», 10 «Материалы», 41 «Товары», 50 «Касса», 51 «Расчетные счета» и прочие.

2.5.2. Пассивные счета

Счета, на которых отражаются показатели, отражающие источники формирования имущества (капитал), (наличие, состав и движение), а также обязательства организации (уставный капитал, добавочный капитал, кредиторская задолженность и прочие), являются пассивными.

В пассивных счетах увеличение источника средств (или задолженности) отражается по кредиту, а их уменьшение – по дебиту счета.

Пассивные счета могут иметь только кредитовое сальдо.

К пассивным счетам относятся счет 80 «Уставный капитал», 82 «Резервный капитал», 83 «Добавочный капитал» и прочие.

В пассивных счетах увеличение источника средств (или задолженности) отражается по кредиту, а их уменьшение – по дебиту счета.

Пассивные счета могут иметь только кредитовое сальдо.

К пассивным счетам относятся счет 80 «Уставный капитал», 82 «Резервный капитал», 83 «Добавочный капитал» и прочие.

2.5.3. Активно-пассивные счета

Но существует и третья группа счетов, которые обладают характеристиками как активных, так и пассивных счетов. То есть на них могут учитываться как активы предприятия, так и источники их формирования. Такие счета являются активно-пассивными.

ПРИМЕР

Предприятие отгрузило продукцию потребителю, который не успел рассчитаться за нее. Возникла дебиторская задолженность, которая отражается в активе баланса предприятия.

Для учета активов предприятия используются активные счета.

Но при расчете за продукцию потребитель переплатил, перечислив большую сумму, чем имелась задолженность.

Возникла кредиторская задолженность, которая отражается в пассиве баланса предприятия и для отражения которой следует применить пассивный счет.

Можно, конечно, открыть отдельно активный и отдельно пассивный счета для учета таких сумм, но гораздо проще использовать один счет, который бы мог в зависимости от ситуации выступать как активный или пассивный, то есть быть активно-пассивным.

Такие счета могут иметь сальдо и по дебету счета и по кредиту счета (развернутое сальдо).

ПРИМЕР

На счете 60 «Расчеты с поставщиками и подрядчиками» у предприятия учитываются расчеты с двумя контрагентами. При этом одному партнеру уплатили аванс в сумме 123 999 руб., а второму должны 43 421 руб.

Соответственно в активе баланса будет отражена дебиторская задолженность в сумме 123 999 руб. и в пассиве баланса кредиторская задолженность в сумме 43 421 руб.

В бухгалтерском балансе остатки по счету показываются развернутые, то есть и по кредиту и по дебету. Нельзя отражать свернутые суммы. Бухгалтерская отчетность в этом случае будет недостоверной.

Скажем, по итогам приведенного примера свернутое сальдо будет дебетовым и равно 80 578 руб. Показав его в балансе, а точнее, не показав, что предприятие по таким расчетам должно 43 421 руб. и предприятию должны 123 999 руб., бухгалтер покажет недостоверные итоги.

Но есть активно-пассивные счета, которые могут иметь только одностороннее сальдо.

К примеру, счет 99 «Прибыли и убытки». Сальдо может быть дебетовым (убыток) или кредитовым (прибыль). Одновременно и убыток и прибыль предприятие иметь не может.

ПРИМЕР

Предприятие отгрузило продукцию потребителю, который не успел рассчитаться за нее. Возникла дебиторская задолженность, которая отражается в активе баланса предприятия.

Для учета активов предприятия используются активные счета.

Но при расчете за продукцию потребитель переплатил, перечислив большую сумму, чем имелась задолженность.

Возникла кредиторская задолженность, которая отражается в пассиве баланса предприятия и для отражения которой следует применить пассивный счет.

Можно, конечно, открыть отдельно активный и отдельно пассивный счета для учета таких сумм, но гораздо проще использовать один счет, который бы мог в зависимости от ситуации выступать как активный или пассивный, то есть быть активно-пассивным.

Такие счета могут иметь сальдо и по дебету счета и по кредиту счета (развернутое сальдо).

ПРИМЕР

На счете 60 «Расчеты с поставщиками и подрядчиками» у предприятия учитываются расчеты с двумя контрагентами. При этом одному партнеру уплатили аванс в сумме 123 999 руб., а второму должны 43 421 руб.

Соответственно в активе баланса будет отражена дебиторская задолженность в сумме 123 999 руб. и в пассиве баланса кредиторская задолженность в сумме 43 421 руб.

В бухгалтерском балансе остатки по счету показываются развернутые, то есть и по кредиту и по дебету. Нельзя отражать свернутые суммы. Бухгалтерская отчетность в этом случае будет недостоверной.

Скажем, по итогам приведенного примера свернутое сальдо будет дебетовым и равно 80 578 руб. Показав его в балансе, а точнее, не показав, что предприятие по таким расчетам должно 43 421 руб. и предприятию должны 123 999 руб., бухгалтер покажет недостоверные итоги.

Но есть активно-пассивные счета, которые могут иметь только одностороннее сальдо.

К примеру, счет 99 «Прибыли и убытки». Сальдо может быть дебетовым (убыток) или кредитовым (прибыль). Одновременно и убыток и прибыль предприятие иметь не может.

2.5.4. Учет уставного капитала и расчетов с учредителями

Типовыми рекомендациями для учета уставного капитала малыми предприятиями, ведущими бухгалтерский учет по упрощенной форме, предусмотрен счет 80 «Уставный капитал».

Для ведения аналитического учета к этому счету могут быть открыты субсчета «Объявленный уставный капитал» и «Оплаченный уставный капитал».

При этом субсчет «Объявленный уставный капитал» открывается после государственной регистрации организации в сумме взносов ее учредителей (участников), предусмотренных учредительными документами.

Субсчет «Оплаченный уставный капитал» используется только после фактического поступления денежных средств или иного имущества в счет вклада в уставный капитал.

Основанием для ведения аналитического учета могут выступать учредительные документы, акты или соглашения об оценке имущества, акты приема-передачи имущества, приходные кассовые ордера, платежные поручения и прочие документы.

Счет 80 – пассивный, общее кредитовое сальдо счета 80, без учета субсчетов, показывает сумму объявленного (зарегистрированного) уставного капитала. Оборот по дебету – уменьшение, а оборот по кредиту – увеличение уставного капитала.

Имущество, внесенное в счет вклада в уставный капитал, приходуется по дебету счетов учета имущества.

Однако встает вопрос – как отразить поступившие от учредителей в счет вклада в уставный капитал нематериальные активы? Типовые рекомендации не предусматривают для малых предприятий такие счета, как 75 «Расчеты с учредителями», 04 «Нематериальные активы», 05 «Амортизация нематериальных активов» и другие.

Рекомендуется следующее. Нематериальные активы, поступающие в организацию, обособленно учитываются на счете 01 «Основные средства». Амортизация нематериальных активов учитывается обособленно на счете 02 «Амортизация основных средств».

Учет дебиторской и кредиторской задолженности, осуществляемый согласно Плану счетов на счете 75 «Расчеты с учредителями», рекомендуется вести на счете 76 «Расчеты с разными дебиторами и кредиторами». На данном счете расчеты приводятся в развернутом виде: по дебету – возникновение дебиторской задолженности и погашение кредиторской, по кредиту – возникновение кредиторской задолженности и погашение дебиторской.

ПРИМЕР

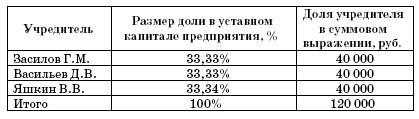

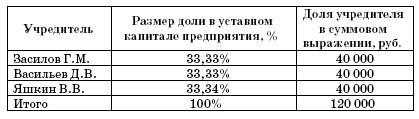

Между тремя физическими лицами в январе 2007 года заключен учредительный договор о создании ООО «Юность». Уставный капитал создаваемого малого предприятия составляет 120 000 руб.

Доли учредителей в уставном капитале предприятия распределяются следующим образом (стоимости вкладов Засилова Г.М. и Васильева Д.В. составляют по 39 996 рублей каждого, а Яшкина В.В. – 40 008 рублей, но для упрощения примера и его наглядности их доли принимаются по 40 000 рублей каждого):

Засилов Г.М. и Яшкин В.В. в качестве вклада в уставный капитал вносят наличные денежные средства. Причем Яшкин В.В. оплачивает свою долю с отсрочкой платежа.

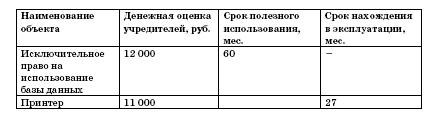

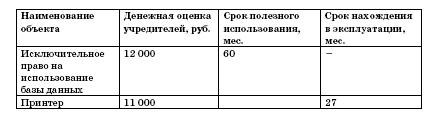

В качестве вклада в уставный капитал Васильев Д.В. вносит исключительное право на использование базы данных и принтер со следующими характеристиками:

Оставшуюся сумму Васильев Д.В. вносит в уставный капитал денежными средствами.

Для упрощения примера предположим, что никаких дополнительных расходов, связанных с приобретением основного средства и нематериального актива, предприятие не имеет, также предположим, что денежная оценка неденежных вкладов независимым оценщиком не требуется.

В учете организации после государственной регистрации предприятия в январе 2007 года сделаны следующие записи:

ДЕБЕТ 76 субсчет «Расчеты по вкладам в уставный (складочный) ка-питал»/по конкретным учредителям КРЕДИТ 80 субсчет «Объявленный уставный капитал»

– 120 000 руб. – отражено образование уставного капитала ООО на сумму, заявленную в учредительных документах;

ДЕБЕТ 08 КРЕДИТ 76 субсчет «Расчеты по вкладам в уставный (складочный) капитал»/Васильев Д.В.

– 12 000 руб. – внесено в качестве вклада в уставный капитал Васильевым Д.В. исключительное право на использование базы данных;

ДЕБЕТ 01 субсчет «Нематериальные активы» КРЕДИТ 08

– 12 000 руб. – принят к учету нематериальный актив на основании документов, подтверждающих право на его использование;

ДЕБЕТ 08 КРЕДИТ 76 субсчет «Расчеты по вкладам в уставный (складочный) капитал»/ Васильев Д.В.

– 11 000 руб. – внесен в качестве вклада в уставный капитал Васильевым Д.В. принтер, оцененный учредителями в сумме 11 000 руб.;

ДЕБЕТ 01 субсчет «Основные средства» КРЕДИТ 08

– 11 000 руб. – принят к учету принтер;

ДЕБЕТ 50 КРЕДИТ 76 субсчет «Расчеты по вкладам в уставный (складочный) капитал»/Засилов Г.М.

– 40 000 руб. – оплачена доля в уставном капитале Засиловым Г.М.;

ДЕБЕТ 50 КРЕДИТ 76 субсчет «Расчеты по вкладам в уставный (складочный) капитал»/Васильев Д.В.

– 17 000 руб. (40 000 руб. – (12 000 руб. + 11 000 руб.)) – оплачена денежными средствами подлежащая оплате доля в уставном капитале Васильевым Д.В. после внесения в уставный капитал исключительного права на использование базы данных и принтера;

ДЕБЕТ 80 субсчет «Объявленный уставный капитал» КРЕДИТ 80 субсчет «Оплаченный уставный капитал»

– 80 000 руб. – отражен оплаченный уставный капитал после фактического поступления денежных средств и иного имущества в счет вклада в уставный капитал.

На счетах по учету денежных средств и имущества в корреспонденции со счетом 76 субсчет «Расчеты по вкладам в уставный (складочный) капитал» отражено имущество и денежные средства на общую сумму 80 000 руб.

Дебетовое сальдо счета 76 субсчет «Расчеты по вкладам в уставный (складочный) капитал» составляет 40 000 руб. и показывает задолженность по вкладам в уставный капитал. В нашем примере это неоплаченная доля Яшкина В.В., задолженность по которой будет погашена позднее.

Для сопоставления методологии отражения хозяйственных операций в бухгалтерском учете малого предприятия, применяющего упрощенную форму бухгалтерского учета, и предприятия, работающего по общеустановленной системе бухгалтерского учета, рассмотрим порядок отражения тех же хозяйственных операций на счетах бухгалтерского учета предприятия, работающего по общеустановленной системе бухгалтерского учета.

Операции по отражению уставного капитала и учета расчетов с учредителями в этом случае будут выглядеть следующим образом:

ДЕБЕТ 75/по конкретным учредителям КРЕДИТ 80 субсчет «Объявленный уставный капитал»

– 120 000 руб. – отражено образование уставного капитала ООО на сумму, заявленную в учредительных документах;

ДЕБЕТ 08 КРЕДИТ 75/ Васильев Д.В.

– 12 000 руб. – внесено в качестве вклада в уставный капитал Васильевым Д.В. исключительное право на использование базы данных;

ДЕБЕТ 08 КРЕДИТ 75/ Васильев Д.В.

– 11 000 руб. – внесен в качестве вклада в уставный капитал Васильевым Д.В. принтер, оцененный учредителями в сумме 11 000 руб.;

ДЕБЕТ 50 КРЕДИТ 75/ Засилов Г.М.

– 40 000 руб. – оплачена доля в уставном капитале Засиловым Г.М.;

ДЕБЕТ 80 субсчет «Объявленный уставный капитал» КРЕДИТ 80 субсчет «Оплаченный уставный капитал»

– 80 000 руб. – отражен оплаченный уставный капитал после фактического поступления денежных средств и иного имущества в счет вклада в уставный капитал.

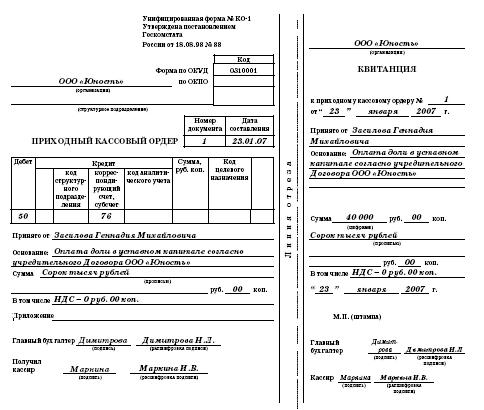

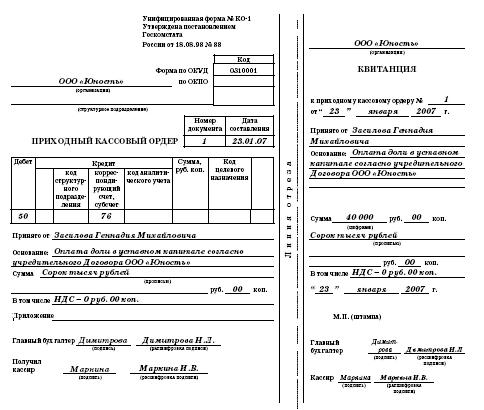

Для оприходования денежных средств, поступивших в кассу, были выписаны приходные кассовые ордера.

Приведем образец заполнения приходного кассового ордера.

Для ведения аналитического учета к этому счету могут быть открыты субсчета «Объявленный уставный капитал» и «Оплаченный уставный капитал».

При этом субсчет «Объявленный уставный капитал» открывается после государственной регистрации организации в сумме взносов ее учредителей (участников), предусмотренных учредительными документами.

Субсчет «Оплаченный уставный капитал» используется только после фактического поступления денежных средств или иного имущества в счет вклада в уставный капитал.

Основанием для ведения аналитического учета могут выступать учредительные документы, акты или соглашения об оценке имущества, акты приема-передачи имущества, приходные кассовые ордера, платежные поручения и прочие документы.

Счет 80 – пассивный, общее кредитовое сальдо счета 80, без учета субсчетов, показывает сумму объявленного (зарегистрированного) уставного капитала. Оборот по дебету – уменьшение, а оборот по кредиту – увеличение уставного капитала.

Имущество, внесенное в счет вклада в уставный капитал, приходуется по дебету счетов учета имущества.

Однако встает вопрос – как отразить поступившие от учредителей в счет вклада в уставный капитал нематериальные активы? Типовые рекомендации не предусматривают для малых предприятий такие счета, как 75 «Расчеты с учредителями», 04 «Нематериальные активы», 05 «Амортизация нематериальных активов» и другие.

Рекомендуется следующее. Нематериальные активы, поступающие в организацию, обособленно учитываются на счете 01 «Основные средства». Амортизация нематериальных активов учитывается обособленно на счете 02 «Амортизация основных средств».

Учет дебиторской и кредиторской задолженности, осуществляемый согласно Плану счетов на счете 75 «Расчеты с учредителями», рекомендуется вести на счете 76 «Расчеты с разными дебиторами и кредиторами». На данном счете расчеты приводятся в развернутом виде: по дебету – возникновение дебиторской задолженности и погашение кредиторской, по кредиту – возникновение кредиторской задолженности и погашение дебиторской.

ПРИМЕР

Между тремя физическими лицами в январе 2007 года заключен учредительный договор о создании ООО «Юность». Уставный капитал создаваемого малого предприятия составляет 120 000 руб.

Доли учредителей в уставном капитале предприятия распределяются следующим образом (стоимости вкладов Засилова Г.М. и Васильева Д.В. составляют по 39 996 рублей каждого, а Яшкина В.В. – 40 008 рублей, но для упрощения примера и его наглядности их доли принимаются по 40 000 рублей каждого):

Засилов Г.М. и Яшкин В.В. в качестве вклада в уставный капитал вносят наличные денежные средства. Причем Яшкин В.В. оплачивает свою долю с отсрочкой платежа.

В качестве вклада в уставный капитал Васильев Д.В. вносит исключительное право на использование базы данных и принтер со следующими характеристиками:

Оставшуюся сумму Васильев Д.В. вносит в уставный капитал денежными средствами.

Для упрощения примера предположим, что никаких дополнительных расходов, связанных с приобретением основного средства и нематериального актива, предприятие не имеет, также предположим, что денежная оценка неденежных вкладов независимым оценщиком не требуется.

В учете организации после государственной регистрации предприятия в январе 2007 года сделаны следующие записи:

ДЕБЕТ 76 субсчет «Расчеты по вкладам в уставный (складочный) ка-питал»/по конкретным учредителям КРЕДИТ 80 субсчет «Объявленный уставный капитал»

– 120 000 руб. – отражено образование уставного капитала ООО на сумму, заявленную в учредительных документах;

ДЕБЕТ 08 КРЕДИТ 76 субсчет «Расчеты по вкладам в уставный (складочный) капитал»/Васильев Д.В.

– 12 000 руб. – внесено в качестве вклада в уставный капитал Васильевым Д.В. исключительное право на использование базы данных;

ДЕБЕТ 01 субсчет «Нематериальные активы» КРЕДИТ 08

– 12 000 руб. – принят к учету нематериальный актив на основании документов, подтверждающих право на его использование;

ДЕБЕТ 08 КРЕДИТ 76 субсчет «Расчеты по вкладам в уставный (складочный) капитал»/ Васильев Д.В.

– 11 000 руб. – внесен в качестве вклада в уставный капитал Васильевым Д.В. принтер, оцененный учредителями в сумме 11 000 руб.;

ДЕБЕТ 01 субсчет «Основные средства» КРЕДИТ 08

– 11 000 руб. – принят к учету принтер;

ДЕБЕТ 50 КРЕДИТ 76 субсчет «Расчеты по вкладам в уставный (складочный) капитал»/Засилов Г.М.

– 40 000 руб. – оплачена доля в уставном капитале Засиловым Г.М.;

ДЕБЕТ 50 КРЕДИТ 76 субсчет «Расчеты по вкладам в уставный (складочный) капитал»/Васильев Д.В.

– 17 000 руб. (40 000 руб. – (12 000 руб. + 11 000 руб.)) – оплачена денежными средствами подлежащая оплате доля в уставном капитале Васильевым Д.В. после внесения в уставный капитал исключительного права на использование базы данных и принтера;

ДЕБЕТ 80 субсчет «Объявленный уставный капитал» КРЕДИТ 80 субсчет «Оплаченный уставный капитал»

– 80 000 руб. – отражен оплаченный уставный капитал после фактического поступления денежных средств и иного имущества в счет вклада в уставный капитал.

На счетах по учету денежных средств и имущества в корреспонденции со счетом 76 субсчет «Расчеты по вкладам в уставный (складочный) капитал» отражено имущество и денежные средства на общую сумму 80 000 руб.

Дебетовое сальдо счета 76 субсчет «Расчеты по вкладам в уставный (складочный) капитал» составляет 40 000 руб. и показывает задолженность по вкладам в уставный капитал. В нашем примере это неоплаченная доля Яшкина В.В., задолженность по которой будет погашена позднее.

Для сопоставления методологии отражения хозяйственных операций в бухгалтерском учете малого предприятия, применяющего упрощенную форму бухгалтерского учета, и предприятия, работающего по общеустановленной системе бухгалтерского учета, рассмотрим порядок отражения тех же хозяйственных операций на счетах бухгалтерского учета предприятия, работающего по общеустановленной системе бухгалтерского учета.

Операции по отражению уставного капитала и учета расчетов с учредителями в этом случае будут выглядеть следующим образом:

ДЕБЕТ 75/по конкретным учредителям КРЕДИТ 80 субсчет «Объявленный уставный капитал»

– 120 000 руб. – отражено образование уставного капитала ООО на сумму, заявленную в учредительных документах;

ДЕБЕТ 08 КРЕДИТ 75/ Васильев Д.В.

– 12 000 руб. – внесено в качестве вклада в уставный капитал Васильевым Д.В. исключительное право на использование базы данных;

ДЕБЕТ 04 КРЕДИТ 08

– 12 000 руб. – принят к учету нематериальный актив на основании документов, подтверждающих право на его использование;ДЕБЕТ 08 КРЕДИТ 75/ Васильев Д.В.

– 11 000 руб. – внесен в качестве вклада в уставный капитал Васильевым Д.В. принтер, оцененный учредителями в сумме 11 000 руб.;

ДЕБЕТ 01 КРЕДИТ 08

– 11 000 руб. – принят к учету принтер;ДЕБЕТ 50 КРЕДИТ 75/ Засилов Г.М.

– 40 000 руб. – оплачена доля в уставном капитале Засиловым Г.М.;

ДЕБЕТ 80 субсчет «Объявленный уставный капитал» КРЕДИТ 80 субсчет «Оплаченный уставный капитал»

– 80 000 руб. – отражен оплаченный уставный капитал после фактического поступления денежных средств и иного имущества в счет вклада в уставный капитал.

Для оприходования денежных средств, поступивших в кассу, были выписаны приходные кассовые ордера.

Приведем образец заполнения приходного кассового ордера.

2.5.5. Учет затрат

Для малых предприятий Типовыми рекомендациями по организации бухучета предусмотрено, что затраты, связанные с производством и реализацией продукции (работ, услуг), учитываются на счете 20 «Основное производство».