Страница:

4.11.1. Расходы на обязательное страхование

4.12. Отдельные виды расходов при «упрощенке»

4.12.1. Суммы налога на добавленную стоимость по приобретаемым товарам (работам и услугам)

4.12.2. Проценты по кредитам и займам, а также расходы по оплате услуг кредитных организаций

4.12.3. Расходы на обеспечение пожарной безопасности, на услуги по охране имущества, обслуживанию охранно-пожарной сигнализации, на приобретение услуг пожарной охраны и иных услуг охранной деятельности

4.12.4. Суммы таможенных платежей, уплаченные при ввозе товаров на таможенную территорию Российской Федерации

4.12.5. Расходы на содержание служебного транспорта, а также компенсация за использование личных легковых автомобилей и мотоциклов

4.12.6. Расходы на командировки

Организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, могут включать в состав расходов следующие затраты на все виды обязательного страхования работников и имущества (подп. 7 п. 1 ст. 346.16 Налогового кодекса РФ):

• страховые взносы на обязательное пенсионное страхование;

• взносы на обязательное страхование от несчастных случаев на производстве и профзаболеваний.

Указанные расходы должны быть документально подтверждены и экономически обоснованы. В том случае, если тарифы обязательного страхования не утверждены, расходы по обязательному страхованию включаются в состав прочих расходов в размере фактических затрат.

Обратите внимание! Суммы взносов, перечисленные по договору добровольного страхования, в состав расходов включать нельзя.

Взносы на обязательное пенсионное страхование

Пенсионные взносы нужно начислять на те выплаты, которые облагаются ЕСН (п. 2 ст. 10 Федерального закона от 15 декабря 2001 г. № 167-ФЗ «Об обязательном пенсионном страховании в РФ»). Облагаемая база по взносам в ПФР определяется по правилам, которые установлены статьями 236 и 237 Налогового кодекса РФ. Начислять взносы нужно на выплаты по трудовым, гражданско-правовым и авторским договорам.

Вести учет начисленных выплат и вознаграждений, а также сумму взносов на обязательное пенсионное страхование необходимо по каждому физическому лицу (п. 4 ст. 243 Налогового кодекса РФ). Для этого рекомендуется использовать форму Индивидуальной карточки, которая приведена в приложении № 2 к приказу МНС России от 27 июля 2004 г. № САЭ-3-05/443. Затем следует рассчитать сумму выплат и пенсионных взносов, начисленных по организации в целом, в Сводной карточке. Для этого можно использовать форму, которая приведена в приложении № 2.1 к указанному приказу МНС России.

Не начислять ЕСН и пенсионные взносы можно только в двух случаях.

Первый – выплаты предприятия в пользу работника предусмотрены статьей 238 Налогового кодекса РФ: например, государственные пособия, которые выплачиваются в соответствии с законодательством РФ, не подлежат обложению ЕСН (подп. 1 п. 1 ст. 238 Налогового кодекса РФ), а именно – пособие по временной нетрудоспособности, по беременности и родам, уходу за ребенком, безработице и т. д.

Организации оплачивают больничные листы работников за счет двух источников – за счет средств ФСС (не более МРОТ за календарный месяц) и за счет собственных средств (подробно порядок выплаты пособий по временной нетрудоспособности рассмотрен в разделе 2.8.1). Несмотря на то, что пособие по временной нетрудоспособности частично выплачивается за счет организации, оно относится к выплатам, которые гарантированы государством. Поэтому вся сумма больничных, выплаченная работнику, освобождается от начисления взносов в Пенсионный фонд РФ.

Второй случай – расходы предприятия в пользу работника не уменьшают налогооблагаемую прибыль. Речь идет о тех выплатах, которые указаны в статье 270 Налогового кодекса РФ. Это, например, суммы материальной помощи, оплата проезда в общественном транспорте до работы и обратно, обеспечение работника бесплатным питанием и т. д.

На первый взгляд кажется, что на указанные выплаты не нужно начислять пенсионные взносы. Ведь единым социальным налогом, а значит, и взносами в ПФР не облагаются те суммы, которые не учитываются при расчете налога на прибыль (п. 3 ст. 236 Налогового кодекса РФ).

Однако, по мнению налоговиков, это правило не действует в отношении единого налога (письмо УМНС по г. Москве от 20 августа 2003 г. № 28–11/45782). Они утверждают, что положения пункта 3 статьи 236 Налогового кодекса РФ не относятся к организациям и индивидуальным предпринимателям, применяющим упрощенную систему налогообложения, так как они не являются плательщиками налога на прибыль. Следовательно, у них не может быть расходов, которые не учитываются при расчете этого налога.

Однако с такой позицией не соглашаются суды, причем на самом высоком уровне. Так, Президиум ВАС РФ в постановлении от 26 апреля 2005 г. № 14324/04 заявил, что если организация или предприниматель на «упрощен-ке» не учитывает какие-либо выплаты в пользу работников при расчете единого налога, то и начислять пенсионные взносы на них не нужно. Дело в том, что выплаты за счет прибыли, остающейся в распоряжении фирмы, не облагаются пенсионными взносами независимо от того, какой режим налогообложения применяет фирма. Кроме того, поскольку единый налог, уплачиваемый при «упрощенке», заменяет налог на прибыль, нормы статьи 236 Налогового кодекса РФ распространяются и на «упрощенцев».

Таким образом, фирмы и предприниматели, применяющие этот налоговый режим, не должны платить пенсионные взносы с выплат, которые не включаются в расходы при расчете единого налога.

Взносы на обязательное страхование от несчастных случаев на производстве и профзаболеваний рассчитываются в общеустановленном порядке и учитываются при уплате единого налога (у тех, кто выбрал в качестве объекта налогообложения доходы за минусом расходов).

Страхование автогражданской ответственности

Федеральный закон № 85-ФЗ уточнил, что при налогообложении учитываются расходы на все виды обязательного страхования работников и имущества. Однако поправка не устраняет недоработку законодателей в отношении обязательного страхования имущественной ответственности. Между тем, формулировка подпункта 7 пункта 1 статьи 346.16 Налогового кодекса РФ давно уже является камнем преткновения.

Федеральным законом от 25 апреля 2002 г. № 40-ФЗ установлена обязанность для владельцев транспортных средств страховать за свой счет риск своей гражданской ответственности. Речь идет об ответственности, которая может наступить вследствие причинения вреда жизни, здоровью или имуществу других лиц при использовании транспортных средств.

Несмотря на то, что указанный вид расходов прямо не поименован в статье 346.16 Налогового кодекса РФ, он включается в состав расходов на обязательное страхование (подп. 7 п. 1 ст. 346.16 Налогового кодекса РФ).

Дело в том, что расходы на страхование учитываются при расчете единого налога в порядке, который установлен статьей 263 Налогового кодекса РФ. Согласно пункту 2 статьи 263 Налогового кодекса РФ расходы по обязательным видам страхования включаются в состав расходов в пределах страховых тарифов, которые утверждены в соответствии с законодательством РФ и требованиями международных конвенций.

Поэтому расходы на оплату страхового взноса организации могут учесть при расчете единого налога.

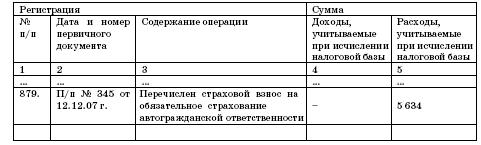

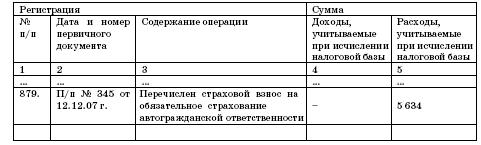

В составе основных средств организации имеется автомобиль. Поэтому организация застраховала автогражданскую ответственность сроком на 1 год. Величина страхового взноса составила 5634 руб. Взнос был перечислен 12 декабря 2007 года платежным поручением № 345.

В Книге учета доходов и расходов была сделана соответствующая запись:

Доходы и расходы

• страховые взносы на обязательное пенсионное страхование;

• взносы на обязательное страхование от несчастных случаев на производстве и профзаболеваний.

Указанные расходы должны быть документально подтверждены и экономически обоснованы. В том случае, если тарифы обязательного страхования не утверждены, расходы по обязательному страхованию включаются в состав прочих расходов в размере фактических затрат.

Обратите внимание! Суммы взносов, перечисленные по договору добровольного страхования, в состав расходов включать нельзя.

Взносы на обязательное пенсионное страхование

Пенсионные взносы нужно начислять на те выплаты, которые облагаются ЕСН (п. 2 ст. 10 Федерального закона от 15 декабря 2001 г. № 167-ФЗ «Об обязательном пенсионном страховании в РФ»). Облагаемая база по взносам в ПФР определяется по правилам, которые установлены статьями 236 и 237 Налогового кодекса РФ. Начислять взносы нужно на выплаты по трудовым, гражданско-правовым и авторским договорам.

Вести учет начисленных выплат и вознаграждений, а также сумму взносов на обязательное пенсионное страхование необходимо по каждому физическому лицу (п. 4 ст. 243 Налогового кодекса РФ). Для этого рекомендуется использовать форму Индивидуальной карточки, которая приведена в приложении № 2 к приказу МНС России от 27 июля 2004 г. № САЭ-3-05/443. Затем следует рассчитать сумму выплат и пенсионных взносов, начисленных по организации в целом, в Сводной карточке. Для этого можно использовать форму, которая приведена в приложении № 2.1 к указанному приказу МНС России.

Не начислять ЕСН и пенсионные взносы можно только в двух случаях.

Первый – выплаты предприятия в пользу работника предусмотрены статьей 238 Налогового кодекса РФ: например, государственные пособия, которые выплачиваются в соответствии с законодательством РФ, не подлежат обложению ЕСН (подп. 1 п. 1 ст. 238 Налогового кодекса РФ), а именно – пособие по временной нетрудоспособности, по беременности и родам, уходу за ребенком, безработице и т. д.

Организации оплачивают больничные листы работников за счет двух источников – за счет средств ФСС (не более МРОТ за календарный месяц) и за счет собственных средств (подробно порядок выплаты пособий по временной нетрудоспособности рассмотрен в разделе 2.8.1). Несмотря на то, что пособие по временной нетрудоспособности частично выплачивается за счет организации, оно относится к выплатам, которые гарантированы государством. Поэтому вся сумма больничных, выплаченная работнику, освобождается от начисления взносов в Пенсионный фонд РФ.

Второй случай – расходы предприятия в пользу работника не уменьшают налогооблагаемую прибыль. Речь идет о тех выплатах, которые указаны в статье 270 Налогового кодекса РФ. Это, например, суммы материальной помощи, оплата проезда в общественном транспорте до работы и обратно, обеспечение работника бесплатным питанием и т. д.

На первый взгляд кажется, что на указанные выплаты не нужно начислять пенсионные взносы. Ведь единым социальным налогом, а значит, и взносами в ПФР не облагаются те суммы, которые не учитываются при расчете налога на прибыль (п. 3 ст. 236 Налогового кодекса РФ).

Однако, по мнению налоговиков, это правило не действует в отношении единого налога (письмо УМНС по г. Москве от 20 августа 2003 г. № 28–11/45782). Они утверждают, что положения пункта 3 статьи 236 Налогового кодекса РФ не относятся к организациям и индивидуальным предпринимателям, применяющим упрощенную систему налогообложения, так как они не являются плательщиками налога на прибыль. Следовательно, у них не может быть расходов, которые не учитываются при расчете этого налога.

Однако с такой позицией не соглашаются суды, причем на самом высоком уровне. Так, Президиум ВАС РФ в постановлении от 26 апреля 2005 г. № 14324/04 заявил, что если организация или предприниматель на «упрощен-ке» не учитывает какие-либо выплаты в пользу работников при расчете единого налога, то и начислять пенсионные взносы на них не нужно. Дело в том, что выплаты за счет прибыли, остающейся в распоряжении фирмы, не облагаются пенсионными взносами независимо от того, какой режим налогообложения применяет фирма. Кроме того, поскольку единый налог, уплачиваемый при «упрощенке», заменяет налог на прибыль, нормы статьи 236 Налогового кодекса РФ распространяются и на «упрощенцев».

Таким образом, фирмы и предприниматели, применяющие этот налоговый режим, не должны платить пенсионные взносы с выплат, которые не включаются в расходы при расчете единого налога.

Взносы на обязательное страхование от несчастных случаев на производстве и профзаболеваний рассчитываются в общеустановленном порядке и учитываются при уплате единого налога (у тех, кто выбрал в качестве объекта налогообложения доходы за минусом расходов).

Страхование автогражданской ответственности

Федеральный закон № 85-ФЗ уточнил, что при налогообложении учитываются расходы на все виды обязательного страхования работников и имущества. Однако поправка не устраняет недоработку законодателей в отношении обязательного страхования имущественной ответственности. Между тем, формулировка подпункта 7 пункта 1 статьи 346.16 Налогового кодекса РФ давно уже является камнем преткновения.

Федеральным законом от 25 апреля 2002 г. № 40-ФЗ установлена обязанность для владельцев транспортных средств страховать за свой счет риск своей гражданской ответственности. Речь идет об ответственности, которая может наступить вследствие причинения вреда жизни, здоровью или имуществу других лиц при использовании транспортных средств.

Несмотря на то, что указанный вид расходов прямо не поименован в статье 346.16 Налогового кодекса РФ, он включается в состав расходов на обязательное страхование (подп. 7 п. 1 ст. 346.16 Налогового кодекса РФ).

Дело в том, что расходы на страхование учитываются при расчете единого налога в порядке, который установлен статьей 263 Налогового кодекса РФ. Согласно пункту 2 статьи 263 Налогового кодекса РФ расходы по обязательным видам страхования включаются в состав расходов в пределах страховых тарифов, которые утверждены в соответствии с законодательством РФ и требованиями международных конвенций.

Поэтому расходы на оплату страхового взноса организации могут учесть при расчете единого налога.

ПРИМЕР

ООО «Факел» применяет упрощенную систему налогообложения. Организация платит единый налог с разницы между доходами и расходами.В составе основных средств организации имеется автомобиль. Поэтому организация застраховала автогражданскую ответственность сроком на 1 год. Величина страхового взноса составила 5634 руб. Взнос был перечислен 12 декабря 2007 года платежным поручением № 345.

В Книге учета доходов и расходов была сделана соответствующая запись:

Доходы и расходы

4.12. Отдельные виды расходов при «упрощенке»

4.12.1. Суммы налога на добавленную стоимость по приобретаемым товарам (работам и услугам)

Глава 26.2 Налогового кодекса РФ разрешает учитывать суммы НДС по приобретаемым товарам, работам и услугам в составе расходов предприятия. Причем в расходы включается НДС лишь по оплаченным товарам (работам, услугам), приобретенным налогоплательщиком и подлежащим включению в состав расходов в соответствии со статьями 346.16 и 346.17 Налогового кодекса РФ.

Напомним, что ранее – в старой редакции подпункта 8 пункта 1 статьи 346.16 Налогового кодекса РФ, действующей в 2005 году, это разрешение носило безусловный характер, то есть не ограниченное никакими дополнительными условиями, выполнение которых необходимо для принятия таких сумм в состав расходов. Получается, что суммы НДС можно считать расходами вне зависимости от того, к каким расходам производственного характера они относятся. Однако мнение налоговых органов иное. Они считают, что в составе расходов можно учесть только суммы НДС по учитываемым в целях исчисления единого налога расходам.

ПРИМЕР

ПБОЮЛ провел рекламную акцию. Сумма расходов на осуществленную рекламу нормируется. НДС по расходам на рекламу будет принят в состав расходов ПБОЮЛ только в части, относящейся к расходам на рекламу в пределах норм.

Затраты на рекламу сверх норм, а соответственно и НДС по ним, по мнению налоговиков, не будут являться расходами ПБОЮЛ.

В частности, такое мнение было высказано в письмах УМНС по г. Санкт-Петербургу от 29 июля 2003 г. № 02–05/15452 «О направлении для использования в работе разъяснения по организациям, применяющим упрощенную систему налогообложения», УМНС России по г. Москве от 8 августа 2003 г. № 21–09/43618 «Об исчислении и уплате НДС при аренде муниципального нежилого помещения».

А вот суммы НДС, уплаченные при исполнении обязанностей налогового агента по аренде муниципальной собственности, по мнению налоговиков, можно учесть в составе расходов.

Так же при применении упрощенной системы налогообложения теряется значение счета-фактуры. Если для плательщиков НДС – это основной документ, на основании которого суммы НДС относятся к вычету при расчетах с бюджетом, то в ситуации уплаты единого налога НДС можно отнести на расходы предприятия и на основании накладной, в которой выделен НДС, или другого документа. Данной ситуации было посвящено большое развернутое письмо УМНС России по г. Москве от 13 января 2004 г. № 21–09/01610 «Об учете НДС при отсутствии счета-фактуры».

До 2006 года «входной» НДС можно списать на расходы в момент его оплаты поставщику, не дожидаясь реализации или списания в производство. С этим были согласны и чиновники Минфина России (письмо от 13 мая 2005 г. № 03-03-02-02/70).

В нынешней редакции статьи 346.16 Налогового кодекса РФ сказано, что при расчете единого налога на расходы списывается НДС по товарам (работам, услугам), «подлежащим включению в состав расходов в соответствии с настоящей статьей и статьей 346.17 настоящего Кодекса».

Другими словами налогоплательщики, применяющие упрощенную систему налогообложения, «входной» НДС списывают на расходы в том же порядке, что и стоимость товаров и материалов, к которым он относится. В подпункте 2 пункта 2 статьи 346.17 Налогового кодекса РФ написано, что стоимость покупных товаров включается в расходы только после их реализации. Что касается материалов, то суммы, потраченные на их покупку, относятся на расходы только после списания в производство. Конечно, и в том и другом случае деньги за ТМЦ должны быть уплачены поставщикам и подрядчикам.

Если налогоплательщик, применяющий упрощенную систему налогообложения, ошибочно реализует свою продукцию с НДС, то суммы налога, полученные от покупателей, перечисляются в бюджет в общеустановленном порядке (п. 5 ст. 173 Налогового кодекса РФ). При этом и НДС, уплаченный поставщикам при приобретении товаров (работ, услуг), к вычету не принимается.

А можно ли эту сумму включить в расходы? Да, можно. Подпункт 22 пункта 1 статьи 346.16 Налогового кодекса РФ разрешает налогоплательщикам, применяющим «упрощенку», включить в расходы «суммы налогов и сборов, уплаченные в соответствии с законодательством». Между тем НДС, выделенный в счете-фактуре «упрощенца», как раз и требует уплачивать статья 173 Налогового кодекса РФ. Кроме того, пункт 7 статьи 3 Налогового кодекса РФ гласит, что все неустранимые сомнения и неясности в законодательстве толкуются в пользу налогоплательщика. Следовательно, сумму уплаченного НДС можно записать в графу 5 книги учета доходов и расходов.

С такой трактовкой не согласны налоговики. По их мнению в такой ситуации суммы НДС, пусть даже и уплаченные в бюджет, нельзя учесть в составе расходов. Подобные мнения высказаны в письме УМНС России по г. Санкт-Петербургу от 11 февраля 2004 г. № 02–05/2944 «О некоторых вопросах применения упрощенной системы налогообложения».

Налоговики указывают, что перечень расходов, учитываемых в уменьшение полученных доходов, установлен пунктом 1 статьи 346.16 Налогового кодекса РФ. Суммы НДС, полученные и уплаченные в бюджет, в случае выставления покупателю счета-фактуры с выделением суммы НДС, не предусмотрены статьей 251 Налогового кодекса РФ, статьей 346.16 Налогового кодекса РФ.

Чиновники Минфина России приводят другие доводы: включать в расходы при расчете единого налога «упрощенцы» могут только те налоги, от уплаты которых они не освобождены. Согласно статье 346.11 Налогового кодекса РФ плательщикам НДС организации и предприниматели, применяющие упрощенную систему, не являются. Следовательно, включать выделенный в счетах-фактурах и уплаченный в бюджет налог нельзя. Такое мнение приведено в письмах этого ведомства от 16 апреля 2004 г. № 04-03-11/61 и от 11 мая 2004 г. № 04-03-11/71.

Есть и другая точка зрения. НДС, выставленный в счетах фактурах, нужно уплатить в бюджет, но не включать ни в состав доходов, ни в расходы. И вот почему. Согласно статье 346.15 Налогового кодекса РФ доходы при упрощенной системе определяются в соответствии со статьей 249 Налогового кодекса РФ. В этой статье речь идет о доходах от реализации. Определяя доходы от реализации в соответствии с перечнем, установленным статьей 249, «упрощенец» не может игнорировать правила определения доходов, которые прописаны в статье 248 Налогового кодекса РФ. А она гласит – из доходов исключаются суммы налогов, предъявленные налогоплательщиком покупателю (приобретателю) товаров (работ, услуг, имущественных прав). Кроме того, доходом признается только экономическая выгода налогоплательщика. А НДС, выставляемый «упрощенцем», не может быть признан таковой, поскольку в силу пункта 5 статьи 173 Налогового кодекса РФ эта сумма подлежит уплате в бюджет. Таким образом, сумма выставленного и полученного НДС исключается Кодексом из доходов «упрощенца».

В этом случае в расходы она также не попадет. Тем самым удастся избежать споров с налоговиками.

Напомним, что ранее – в старой редакции подпункта 8 пункта 1 статьи 346.16 Налогового кодекса РФ, действующей в 2005 году, это разрешение носило безусловный характер, то есть не ограниченное никакими дополнительными условиями, выполнение которых необходимо для принятия таких сумм в состав расходов. Получается, что суммы НДС можно считать расходами вне зависимости от того, к каким расходам производственного характера они относятся. Однако мнение налоговых органов иное. Они считают, что в составе расходов можно учесть только суммы НДС по учитываемым в целях исчисления единого налога расходам.

ПРИМЕР

ПБОЮЛ провел рекламную акцию. Сумма расходов на осуществленную рекламу нормируется. НДС по расходам на рекламу будет принят в состав расходов ПБОЮЛ только в части, относящейся к расходам на рекламу в пределах норм.

Затраты на рекламу сверх норм, а соответственно и НДС по ним, по мнению налоговиков, не будут являться расходами ПБОЮЛ.

В частности, такое мнение было высказано в письмах УМНС по г. Санкт-Петербургу от 29 июля 2003 г. № 02–05/15452 «О направлении для использования в работе разъяснения по организациям, применяющим упрощенную систему налогообложения», УМНС России по г. Москве от 8 августа 2003 г. № 21–09/43618 «Об исчислении и уплате НДС при аренде муниципального нежилого помещения».

А вот суммы НДС, уплаченные при исполнении обязанностей налогового агента по аренде муниципальной собственности, по мнению налоговиков, можно учесть в составе расходов.

Так же при применении упрощенной системы налогообложения теряется значение счета-фактуры. Если для плательщиков НДС – это основной документ, на основании которого суммы НДС относятся к вычету при расчетах с бюджетом, то в ситуации уплаты единого налога НДС можно отнести на расходы предприятия и на основании накладной, в которой выделен НДС, или другого документа. Данной ситуации было посвящено большое развернутое письмо УМНС России по г. Москве от 13 января 2004 г. № 21–09/01610 «Об учете НДС при отсутствии счета-фактуры».

До 2006 года «входной» НДС можно списать на расходы в момент его оплаты поставщику, не дожидаясь реализации или списания в производство. С этим были согласны и чиновники Минфина России (письмо от 13 мая 2005 г. № 03-03-02-02/70).

В нынешней редакции статьи 346.16 Налогового кодекса РФ сказано, что при расчете единого налога на расходы списывается НДС по товарам (работам, услугам), «подлежащим включению в состав расходов в соответствии с настоящей статьей и статьей 346.17 настоящего Кодекса».

Другими словами налогоплательщики, применяющие упрощенную систему налогообложения, «входной» НДС списывают на расходы в том же порядке, что и стоимость товаров и материалов, к которым он относится. В подпункте 2 пункта 2 статьи 346.17 Налогового кодекса РФ написано, что стоимость покупных товаров включается в расходы только после их реализации. Что касается материалов, то суммы, потраченные на их покупку, относятся на расходы только после списания в производство. Конечно, и в том и другом случае деньги за ТМЦ должны быть уплачены поставщикам и подрядчикам.

Если налогоплательщик, применяющий упрощенную систему налогообложения, ошибочно реализует свою продукцию с НДС, то суммы налога, полученные от покупателей, перечисляются в бюджет в общеустановленном порядке (п. 5 ст. 173 Налогового кодекса РФ). При этом и НДС, уплаченный поставщикам при приобретении товаров (работ, услуг), к вычету не принимается.

А можно ли эту сумму включить в расходы? Да, можно. Подпункт 22 пункта 1 статьи 346.16 Налогового кодекса РФ разрешает налогоплательщикам, применяющим «упрощенку», включить в расходы «суммы налогов и сборов, уплаченные в соответствии с законодательством». Между тем НДС, выделенный в счете-фактуре «упрощенца», как раз и требует уплачивать статья 173 Налогового кодекса РФ. Кроме того, пункт 7 статьи 3 Налогового кодекса РФ гласит, что все неустранимые сомнения и неясности в законодательстве толкуются в пользу налогоплательщика. Следовательно, сумму уплаченного НДС можно записать в графу 5 книги учета доходов и расходов.

С такой трактовкой не согласны налоговики. По их мнению в такой ситуации суммы НДС, пусть даже и уплаченные в бюджет, нельзя учесть в составе расходов. Подобные мнения высказаны в письме УМНС России по г. Санкт-Петербургу от 11 февраля 2004 г. № 02–05/2944 «О некоторых вопросах применения упрощенной системы налогообложения».

Налоговики указывают, что перечень расходов, учитываемых в уменьшение полученных доходов, установлен пунктом 1 статьи 346.16 Налогового кодекса РФ. Суммы НДС, полученные и уплаченные в бюджет, в случае выставления покупателю счета-фактуры с выделением суммы НДС, не предусмотрены статьей 251 Налогового кодекса РФ, статьей 346.16 Налогового кодекса РФ.

Чиновники Минфина России приводят другие доводы: включать в расходы при расчете единого налога «упрощенцы» могут только те налоги, от уплаты которых они не освобождены. Согласно статье 346.11 Налогового кодекса РФ плательщикам НДС организации и предприниматели, применяющие упрощенную систему, не являются. Следовательно, включать выделенный в счетах-фактурах и уплаченный в бюджет налог нельзя. Такое мнение приведено в письмах этого ведомства от 16 апреля 2004 г. № 04-03-11/61 и от 11 мая 2004 г. № 04-03-11/71.

Есть и другая точка зрения. НДС, выставленный в счетах фактурах, нужно уплатить в бюджет, но не включать ни в состав доходов, ни в расходы. И вот почему. Согласно статье 346.15 Налогового кодекса РФ доходы при упрощенной системе определяются в соответствии со статьей 249 Налогового кодекса РФ. В этой статье речь идет о доходах от реализации. Определяя доходы от реализации в соответствии с перечнем, установленным статьей 249, «упрощенец» не может игнорировать правила определения доходов, которые прописаны в статье 248 Налогового кодекса РФ. А она гласит – из доходов исключаются суммы налогов, предъявленные налогоплательщиком покупателю (приобретателю) товаров (работ, услуг, имущественных прав). Кроме того, доходом признается только экономическая выгода налогоплательщика. А НДС, выставляемый «упрощенцем», не может быть признан таковой, поскольку в силу пункта 5 статьи 173 Налогового кодекса РФ эта сумма подлежит уплате в бюджет. Таким образом, сумма выставленного и полученного НДС исключается Кодексом из доходов «упрощенца».

В этом случае в расходы она также не попадет. Тем самым удастся избежать споров с налоговиками.

4.12.2. Проценты по кредитам и займам, а также расходы по оплате услуг кредитных организаций

Проценты могут быть признаны расходами при условии, что размер начисленных налогоплательщиком по долговому обязательству процентов существенно не отклоняется от среднего уровня процентов, взимаемых по долговым обязательствам, выданным в том же квартале на сопоставимых условиях. Под долговыми обязательствами, выданными на сопоставимых условиях, понимаются долговые обязательства, выданные в той же валюте на те же сроки в сопоставимых объемах под аналогичные обеспечения. При определении среднего уровня процентов по межбанковским кредитам принимается во внимание информация только о межбанковских кредитах.

При этом существенным отклонением размера начисленных процентов по долговому обязательству считается отклонение более чем на 20 процентов в сторону повышения или в сторону понижения от среднего уровня процентов, начисленных по аналогичным долговым обязательствам, выданным в том же квартале на сопоставимых условиях.

При отсутствии долговых обязательств, выданных в том же квартале на сопоставимых условиях, а также по выбору налогоплательщика, предельная величина процентов, признаваемых расходом, принимается равной ставке рефинансирования Центрального банка Российской Федерации, увеличенной в 1,1 раза, – при оформлении долгового обязательства в рублях, и равной 15 процентам – по долговым обязательствам в иностранной валюте.

Норматив для заемных средств, задолженность по которым выражена в условных денежных единицах: ставка рефинансирования Центрального банка РФ, увеличенная в 1,1 раза. Рассчитывая норматив, надо учитывать суммовые разницы, которые образуются при уплате процентов, начисленных в условных единицах.

Что касается даты, на которую нужно брать ставку рефинансирования, то тут действует такое правило. Если процентная ставка по кредиту не меняется вплоть до погашения долга, то в расчет надо брать ставку рефинансирования, установленную на день заимствования. Во всех других случаях норматив нужно рассчитывать исходя из ставки рефинансирования, действующий в день начисления процентов.

Итак, проценты по кредитам, займам принимаются в порядке, определенном главой 25 Налогового кодекса РФ, в состав расходов юридического лица или ПБОЮЛ, применяющих упрощенную систему налогообложения. Но ведь проценты могут быть погашены как денежными средствами, так и каким-либо имуществом или имущественными правами. В связи с формулировкой, разрешающей принимать в состав расходов проценты только в виде денежных средств, выплаты процентов в другой форме не будут приниматься при исчислении единого налога.

В расходы при расчете единого налога можно включить также и суммы, уплаченные банку за услуги. Что это за услуги, сказано в статье 5 Закона РФ от 2 декабря 1990 г. № 395-1 «О банках и банковской деятельности»:

– привлечение денег физических и юридических лиц во вклады (до востребования и на определенный срок);

– размещение денег на депозитных счетах;

– открытие и обслуживание счетов физических и юридических лиц;

– перевод денег по поручению своих клиентов;

– инкассация денег, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

– покупка и продажа валюты;

– эмиссия и обслуживание пластиковых карт;

– предоставление кредитов;

– выдача банковских гарантий или поручительств при проведении сделок;

– консультационные, информационные и другие услуги.

При этом существенным отклонением размера начисленных процентов по долговому обязательству считается отклонение более чем на 20 процентов в сторону повышения или в сторону понижения от среднего уровня процентов, начисленных по аналогичным долговым обязательствам, выданным в том же квартале на сопоставимых условиях.

При отсутствии долговых обязательств, выданных в том же квартале на сопоставимых условиях, а также по выбору налогоплательщика, предельная величина процентов, признаваемых расходом, принимается равной ставке рефинансирования Центрального банка Российской Федерации, увеличенной в 1,1 раза, – при оформлении долгового обязательства в рублях, и равной 15 процентам – по долговым обязательствам в иностранной валюте.

Норматив для заемных средств, задолженность по которым выражена в условных денежных единицах: ставка рефинансирования Центрального банка РФ, увеличенная в 1,1 раза. Рассчитывая норматив, надо учитывать суммовые разницы, которые образуются при уплате процентов, начисленных в условных единицах.

Что касается даты, на которую нужно брать ставку рефинансирования, то тут действует такое правило. Если процентная ставка по кредиту не меняется вплоть до погашения долга, то в расчет надо брать ставку рефинансирования, установленную на день заимствования. Во всех других случаях норматив нужно рассчитывать исходя из ставки рефинансирования, действующий в день начисления процентов.

Итак, проценты по кредитам, займам принимаются в порядке, определенном главой 25 Налогового кодекса РФ, в состав расходов юридического лица или ПБОЮЛ, применяющих упрощенную систему налогообложения. Но ведь проценты могут быть погашены как денежными средствами, так и каким-либо имуществом или имущественными правами. В связи с формулировкой, разрешающей принимать в состав расходов проценты только в виде денежных средств, выплаты процентов в другой форме не будут приниматься при исчислении единого налога.

В расходы при расчете единого налога можно включить также и суммы, уплаченные банку за услуги. Что это за услуги, сказано в статье 5 Закона РФ от 2 декабря 1990 г. № 395-1 «О банках и банковской деятельности»:

– привлечение денег физических и юридических лиц во вклады (до востребования и на определенный срок);

– размещение денег на депозитных счетах;

– открытие и обслуживание счетов физических и юридических лиц;

– перевод денег по поручению своих клиентов;

– инкассация денег, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

– покупка и продажа валюты;

– эмиссия и обслуживание пластиковых карт;

– предоставление кредитов;

– выдача банковских гарантий или поручительств при проведении сделок;

– консультационные, информационные и другие услуги.

4.12.3. Расходы на обеспечение пожарной безопасности, на услуги по охране имущества, обслуживанию охранно-пожарной сигнализации, на приобретение услуг пожарной охраны и иных услуг охранной деятельности

Пожарная безопасность – это состояние защищенности личности, имущества, общества и государства от пожаров. А меры пожарной безопасности – это действия по обеспечению пожарной безопасности, в том числе по выполнению требований пожарной безопасности.

То есть затраты на любые меры, направленные на защищенность личности, имущества, общества и государства от пожаров, будут являться расходами на пожарную безопасность и приниматься при расчете единого налога независимо от того, являются ли они обязательными или добровольными платежами.

Для оказания услуг в области пожарной безопасности требуется наличие лицензии. Законодательство для подтверждения расходов не требует обязательного запроса лицензии у поставщика услуг, но, для избежания трений с налоговиками, лучше запрашивать копию лицензии. Хотя это не всегда и нужно. Ведь если налогоплательщик для оборудования стенда пожарной безопасности приобрел лопаты, ведра, заказал ящик для песка, то никакой лицензии в данном случае может и не быть.

Охранная деятельность регулируется Законом от 11 марта 1992 г. № 2487-1 «О частной детективной и охранной деятельности в Российской Федерации». Частная охранная деятельность определяется как оказание на возмездной договорной основе услуг физическим и юридическим лицам предприятиями, имеющими специальное разрешение (лицензию) органов внутренних дел, в целях защиты законных прав и интересов своих клиентов.

В целях охраны разрешается предоставление следующих видов услуг:

1) защита жизни и здоровья граждан;

2) охрана имущества собственников, в том числе при его транспортировке;

3) проектирование, монтаж и эксплуатационное обслуживание средств охранно-пожарной сигнализации;

4) консультирование и подготовка рекомендаций клиентам по вопросам правомерной защиты от противоправных посягательств;

5) обеспечение порядка в местах проведения массовых мероприятий. Аналогично расходам на пожарную безопасность, получаем, что любые

расходы, связанные с охраной имущества, и иные услуги охранной деятельности, оказанные специализированными хозяйствующими субъектами, имеющими лицензию, подлежат принятию при расчете единого налога. В качестве примера такого подхода налоговых органов к расходам на охрану можно привести письмо УМНС России по г. Москве от 10 октября 2003 г. № 21–07/56743 «Об учете затрат на охрану имущества».

То есть затраты на любые меры, направленные на защищенность личности, имущества, общества и государства от пожаров, будут являться расходами на пожарную безопасность и приниматься при расчете единого налога независимо от того, являются ли они обязательными или добровольными платежами.

Для оказания услуг в области пожарной безопасности требуется наличие лицензии. Законодательство для подтверждения расходов не требует обязательного запроса лицензии у поставщика услуг, но, для избежания трений с налоговиками, лучше запрашивать копию лицензии. Хотя это не всегда и нужно. Ведь если налогоплательщик для оборудования стенда пожарной безопасности приобрел лопаты, ведра, заказал ящик для песка, то никакой лицензии в данном случае может и не быть.

Охранная деятельность регулируется Законом от 11 марта 1992 г. № 2487-1 «О частной детективной и охранной деятельности в Российской Федерации». Частная охранная деятельность определяется как оказание на возмездной договорной основе услуг физическим и юридическим лицам предприятиями, имеющими специальное разрешение (лицензию) органов внутренних дел, в целях защиты законных прав и интересов своих клиентов.

В целях охраны разрешается предоставление следующих видов услуг:

1) защита жизни и здоровья граждан;

2) охрана имущества собственников, в том числе при его транспортировке;

3) проектирование, монтаж и эксплуатационное обслуживание средств охранно-пожарной сигнализации;

4) консультирование и подготовка рекомендаций клиентам по вопросам правомерной защиты от противоправных посягательств;

5) обеспечение порядка в местах проведения массовых мероприятий. Аналогично расходам на пожарную безопасность, получаем, что любые

расходы, связанные с охраной имущества, и иные услуги охранной деятельности, оказанные специализированными хозяйствующими субъектами, имеющими лицензию, подлежат принятию при расчете единого налога. В качестве примера такого подхода налоговых органов к расходам на охрану можно привести письмо УМНС России по г. Москве от 10 октября 2003 г. № 21–07/56743 «Об учете затрат на охрану имущества».

4.12.4. Суммы таможенных платежей, уплаченные при ввозе товаров на таможенную территорию Российской Федерации

В данном случае глава 26.2 Налогового кодекса РФ отсылает нас к Таможенному кодексу РФ. В соответствии со статьей 318 Таможенного кодекса РФ к таможенным платежам относятся:

1) ввозная таможенная пошлина;

2) вывозная таможенная пошлина;

3) налог на добавленную стоимость, взимаемый при ввозе товаров на таможенную территорию Российской Федерации;

4) акциз, взимаемый при ввозе товаров на таможенную территорию Российской Федерации;

5) таможенные сборы.

В соответствии со статьей 319 Таможенного кодекса РФ обязанность по уплате таможенных пошлин, налогов возникает:

1) при ввозе товаров – с момента пересечения таможенной границы;

2) при вывозе товаров – с момента подачи таможенной декларации или совершения действий, непосредственно направленных на вывоз товаров с таможенной территории Российской Федерации.

1) ввозная таможенная пошлина;

2) вывозная таможенная пошлина;

3) налог на добавленную стоимость, взимаемый при ввозе товаров на таможенную территорию Российской Федерации;

4) акциз, взимаемый при ввозе товаров на таможенную территорию Российской Федерации;

5) таможенные сборы.

В соответствии со статьей 319 Таможенного кодекса РФ обязанность по уплате таможенных пошлин, налогов возникает:

1) при ввозе товаров – с момента пересечения таможенной границы;

2) при вывозе товаров – с момента подачи таможенной декларации или совершения действий, непосредственно направленных на вывоз товаров с таможенной территории Российской Федерации.

4.12.5. Расходы на содержание служебного транспорта, а также компенсация за использование личных легковых автомобилей и мотоциклов

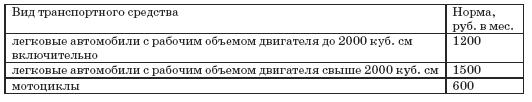

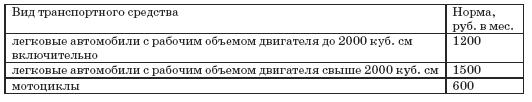

Расходы на выплату компенсаций за использование личного транспорта сотрудников для служебных поездок принимаются для целей налогообложения в пределах норм. Они установлены постановлением Правительства от 8 февраля 2002 г. № 92.

В настоящий момент применяются следующие нормы:

ПРИМЕР

За использование личного автомобиля (с рабочим объемом двигателя до 2000 куб. см включительно) в служебных целях предприятие выплатило работнику 2000 руб. Из них 1200 руб. будут учтены при расчете единого налога, а 800 руб. будут списаны без уменьшения налогооблагаемой базы по единому налогу.

Но и для того, чтобы расходы на компенсацию за использование личного транспорта в служебных целях принимались при исчислении налога, необходимо, чтобы они были надлежащим образом оформлены. То есть на предприятии должны присутствовать организационно-распорядительные документы, в частности приказы о выплате сумм компенсации, документы, свидетельствующие о наличии транспортного средства, документы, подтверждающие использование личного транспорта в служебных целях.

По мнению представителей налоговых органов, для получения компенсации работник должен представить в бухгалтерию организации:

– личное заявление;

– копию технического паспорта личного автомобиля, заверенную в установленном порядке;

– копию доверенности, заверенную в установленном порядке, при использовании легкового автомобиля по доверенности собственника.

Работнику, использующему личный легковой автомобиль для служебных поездок по доверенности собственника автомобиля, компенсация выплачивается в том же порядке, в каком выплачивается компенсация работнику, являющемуся собственником автомобиля.

Основанием для выплаты компенсации работнику является приказ руководителя организации. И обязательно надо помнить, сумма выплачиваемой компенсации включает в себя и все расходы, возникающие в связи с использованием личного автомобиля.

К примеру, при выплате дополнительной компенсации за ГСМ такие суммы не будут приниматься при исчислении единого налога и вообще подлежат включению в совокупный доход работника с удержанием НДФЛ.

В отношении же предпринимателей, выплачивающих компенсацию своим работникам, к сожалению, такие затраты не смогут быть учтены при расчете единого налога, несмотря на то, что поименованы в главе 26.2 Налогового кодекса РФ с указанием их принятия в пределах норм, установленных постановлением Правительства РФ. Но такие нормы установлены только для юридических лиц, для физических лиц таких норм нет. Следовательно, и затраты на такие выплаты нельзя учесть при расчете налога.

Нельзя выплатить ПБОЮЛ компенсацию и себе же за использование своего автомобиля в предпринимательских целях. Во-первых, как мы уже указали, для физических лиц такие нормы не установлены, а во-вторых, как уже говорилось на первых страницах данной книги, ПБОЮЛ очень сложно доказать факт использования личного автомобиля именно в предпринимательских целях, если, конечно, он не занимается оказанием услуг по перевозкам и прочим аналогичным услугам.

В настоящий момент применяются следующие нормы:

ПРИМЕР

За использование личного автомобиля (с рабочим объемом двигателя до 2000 куб. см включительно) в служебных целях предприятие выплатило работнику 2000 руб. Из них 1200 руб. будут учтены при расчете единого налога, а 800 руб. будут списаны без уменьшения налогооблагаемой базы по единому налогу.

Но и для того, чтобы расходы на компенсацию за использование личного транспорта в служебных целях принимались при исчислении налога, необходимо, чтобы они были надлежащим образом оформлены. То есть на предприятии должны присутствовать организационно-распорядительные документы, в частности приказы о выплате сумм компенсации, документы, свидетельствующие о наличии транспортного средства, документы, подтверждающие использование личного транспорта в служебных целях.

По мнению представителей налоговых органов, для получения компенсации работник должен представить в бухгалтерию организации:

– личное заявление;

– копию технического паспорта личного автомобиля, заверенную в установленном порядке;

– копию доверенности, заверенную в установленном порядке, при использовании легкового автомобиля по доверенности собственника.

Работнику, использующему личный легковой автомобиль для служебных поездок по доверенности собственника автомобиля, компенсация выплачивается в том же порядке, в каком выплачивается компенсация работнику, являющемуся собственником автомобиля.

Основанием для выплаты компенсации работнику является приказ руководителя организации. И обязательно надо помнить, сумма выплачиваемой компенсации включает в себя и все расходы, возникающие в связи с использованием личного автомобиля.

К примеру, при выплате дополнительной компенсации за ГСМ такие суммы не будут приниматься при исчислении единого налога и вообще подлежат включению в совокупный доход работника с удержанием НДФЛ.

В отношении же предпринимателей, выплачивающих компенсацию своим работникам, к сожалению, такие затраты не смогут быть учтены при расчете единого налога, несмотря на то, что поименованы в главе 26.2 Налогового кодекса РФ с указанием их принятия в пределах норм, установленных постановлением Правительства РФ. Но такие нормы установлены только для юридических лиц, для физических лиц таких норм нет. Следовательно, и затраты на такие выплаты нельзя учесть при расчете налога.

Нельзя выплатить ПБОЮЛ компенсацию и себе же за использование своего автомобиля в предпринимательских целях. Во-первых, как мы уже указали, для физических лиц такие нормы не установлены, а во-вторых, как уже говорилось на первых страницах данной книги, ПБОЮЛ очень сложно доказать факт использования личного автомобиля именно в предпринимательских целях, если, конечно, он не занимается оказанием услуг по перевозкам и прочим аналогичным услугам.

4.12.6. Расходы на командировки

Состав командировочных расходов, которые можно учесть при расчете единого налога, установлен подпунктом 13 пункта 1 статьи 346.16 Налогового кодекса РФ. Формулировка этого подпункта полностью повторяет текст подпункта 12 пункта 1 статьи 264 Налогового кодекса РФ.

Следовательно, состав командировочных расходов, учитываемых при общем режиме налогообложения и при расчете налога на прибыль, один и тот же. В него включаются:

• проезд к месту командировки и обратно;

• наем жилого помещения (в том числе оплата дополнительных услуг, оказываемых в гостиницах);

Следовательно, состав командировочных расходов, учитываемых при общем режиме налогообложения и при расчете налога на прибыль, один и тот же. В него включаются:

• проезд к месту командировки и обратно;

• наем жилого помещения (в том числе оплата дополнительных услуг, оказываемых в гостиницах);