Страница:

2.5.11. Учет амортизации основных средств и нематериальных активов

Амортизационные отчисления по основным средствам и нематериальным активам отражаются в бухгалтерском учете отчетного периода, к которому они относятся, и начисляются независимо от результатов деятельности организации в отчетном периоде.

В течение срока полезного использования основных средств и нематериальных активов начисление амортизационных отчислений не приостанавливается, кроме следующих случаев:

– по основным средствам – при их переводе на консервацию на срок более трех месяцев (по решению руководителя организации), а также в период восстановления объектов, продолжительность которого превышает 12 месяцев;

– по нематериальным активам – при консервации организации.

Амортизационные отчисления по основным средствам и нематериальным активам начинают производиться с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, и начисляются до полного погашения стоимости этого объекта либо выбытия этого объекта с бухгалтерского учета в связи с уступкой (утратой) организацией исключительных прав на результаты интеллектуальной деятельности.

Амортизация основных средств учитывается на счете 02 «Амортизация основных средств». Для учета амортизации нематериальных активов Типовые рекомендации также предлагают использовать счет 02 «Амортизация основных средств» с ведением обособленного учета.

При работе по общеустановленной системе учета для учета амортизации нематериальных активов может использоваться счет 05 «Амортизация нематериальных активов», а может учитывать амортизацию без использования счета 05. В этом случае начисленные суммы амортизационных отчислений списываются непосредственно в кредит счета 04 «Нематериальные активы».

ПРИМЕР

ООО «Стройдеталь» производит начисление амортизации нематериальных активов без использования счета 05 «Амортизация нематериальных активов», а приказом об учетной политике ОАО «Интермет» оговорено применение счета 05.

Амортизационные отчисления ООО «Стройдеталь» за отчетный период составили 2 500 руб., а ОАО «Интермет» – 2 200 руб.

В учете ООО «Стройдеталь» сделана следующая запись:

ДЕБЕТ20, 25, 26, 44

КРЕДИТ 04 субсчета по видам нематериальных активов

– 2 500 руб. – начислена амортизация без использования счета 05 «Амортизация нематериальных активов».

В учете ОАО «Интермет» записано:

ДЕБЕТ 26 КРЕДИТ 05 субсчета по видам нематериальных активов

– 2 200 руб. – начислена амортизация с использованием счета 05 «Амортизация нематериальных активов».

Таким образом, с окончанием сроков полезного использования конкретных объектов нематериальных активов у ООО «Стройдеталь» счет 04 по данному объекту будет закрыт, а у ОАО «Интермет» будет сделана дополнительная проводка:

ДЕБЕТ 05 КРЕДИТ 04

– списана сумма амортизации, начисленной по выбывающим нематериальным активам.

Организации по вновь вводимым основным средствам для целей бухгалтерского учета могут применять порядок начисления амортизации, аналогичный применяемому, в целях налогового учета, то есть с использованием новой Классификации основных средств для расчета сумм амортизационных отчислений.

Кроме того, амортизируемым имуществом для целей налогового учета в соответствии со статьей 256 Налогового кодекса РФ признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 10 000 руб.

По основным средствам ПБУ 6/01 аналогично разрешает списывать на затраты стоимость таких объектов по мере отпуска их в производство или эксплуатацию. А вот по нематериальным активам ситуация иная.

Ни о каком лимите стоимости ПБУ 14/2000 не упоминает. Поэтому активы, отвечающие перечисленным критериям, но стоимостью ниже 10 000 руб. будут являться нематериальными активами для целей бухгалтерского учета, но не будут представлять собой амортизируемое имущество для целей налогового учета.

Ведь подпункт 26 пункта 1 статьи 264 Налогового кодекса РФ напрямую относит к прочим расходам, связанным с производством и реализацией, расходы на приобретение исключительных прав на программы для ЭВМ стоимостью менее 10 000 руб.

ПРИМЕР

Организацией был приобретен нематериальный актив стоимостью 7 400 руб.

Срок его полезного использования составляет 3 года.

В бухгалтерском учете ежемесячно, начиная с месяца, следующего за месяцем ввода актива в эксплуатацию, будет списываться по 205,56 руб. (7 400 руб.:: 36 мес.), в налоговом же учете в периоде, к которому эти затраты будут относиться единовременно будет учтена вся сумма расходов 7 400 руб.

Вообще же статьей 259 Налогового кодекса РФ установлено, что для целей исчисления налога на прибыль налогоплательщики начисляют амортизацию одним из следующих методов с учетом особенностей, предусмотренных этой статьей:

1) линейным методом;

2) нелинейным методом.

Использование других методов, разрешенных к применению в бухгалтерском учете, не предусмотрено. Поэтому данные, полученные при их применении, не будут учитываться при исчислении налога на прибыль.

Выбранный налогоплательщиком метод начисления амортизации не может быть изменен в течение всего периода начисления амортизации по объекту амортизируемого имущества.

Линейный способ начисления амортизации в бухгалтерском учете является аналогом линейного способа начисления амортизации в налоговом учете.

При применении нелинейного метода сумма начисленной за один месяц амортизация в отношении объекта амортизируемого имущества определяется как произведение остаточной стоимости объекта амортизируемого имущества и нормы амортизации, определенной для данного объекта.

При применении нелинейного метода норма амортизации объекта амортизируемого имущества определяется по формуле:

N – срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах.

При этом с месяца, следующего за месяцем, в котором остаточная стоимость объекта амортизируемого имущества достигнет 20 процентов от первоначальной (восстановительной) стоимости этого объекта, амортизация по нему исчисляется в следующем порядке:

1) остаточная стоимость объекта амортизируемого имущества в целях начисления амортизации фиксируется как его базовая стоимость для дальнейших расчетов;

2) сумма начисленной за один месяц амортизации в отношении данного объекта амортизируемого имущества определяется путем деления базовой стоимости данного объекта на количество месяцев, оставшихся до истечения срока полезного использования данного объекта.

Статья 259 Налогового кодекса РФ предоставляет организациям возможность при покупке основных средств до 10 процентов их стоимости списать на расходы сразу. Такой же порядок действует и в отношении расходов на модернизацию, достройку, техническое перевооружение или частичную ликвидацию основного средства.

Однако списать сразу до 10 процентов стоимости – это право организации, а не обязанность. Между тем, в бухучете подобного правила нет. А поэтому экономя на налоге на прибыль, организации одновременно обрекают себя на учет временных разниц, которые неизбежно возникнут из-за различий в сумме амортизации в бухучете и для целей налогообложения.

До 10 процентов стоимости купленного объекта основных средств списывают в месяце, следующем за месяцем ввода этого объекта в эксплуатацию. Амортизация также начинает начисляться в этом же месяце. Получается, что в первый месяц после ввода объекта в эксплуатацию на расходы будут списаны до 10 процентов стоимости основных средств и ежемесячная сумма амортизации. Понятно, что в последующем при расчете ежемесячной суммы амортизационных отчислений величина списанной единовременно суммы в первоначальной стоимости уже не учитывается. Такой вывод можно сделать из пункта 2 статьи 259 Налогового кодекса РФ. Кстати, списание единовременной части стоимости основного средства никак не влияет на сроки полезного использования.

ПРИМЕР

В феврале 2007 года организация приобрела кассовый терминал, зарегистрировала его в инспекции и ввела в эксплуатацию. Стоимость кассы без учета НДС 16 000 руб.

В соответствии с Общероссийским классификатором основных фондов ОК 013-94 кассовые аппараты (код 14 3010020) – это средства механизации и автоматизации управленческого и инженерного труда. А такие средства попадают в IV амортизационную группу. То есть срок полезного использования кассовой машины составляет от пяти лет и одного месяца до семи лет включительно. На фирме установили, что срок полезного использования и в бухгалтерском учете, и для целей налогообложения составит 64 месяца. Амортизация рассчитывается линейным методом.

Так как ККТ был введен в эксплуатацию в феврале, то амортизация должна начисляться с 1 марта 2007 года. В этом месяце было списано 10 процентов стоимости ККТ – 1600 руб. (16 000 руб. х 10 %). В бухучете сразу списать столько в первый месяц не удастся. Поэтому нужно будет отразить отложенное налоговое обязательство – 384 руб. (1600 руб. х 24 %).

После списания 10-процентной части стоимости ККТ амортизироваться будет 14 400 руб. (16 000 – 1600). Норма амортизации составляет 1,562 % (1 мес.: 64 мес. х 100 %).

То есть размер ежемесячной амортизации для целей налогообложения равен 225 руб. (14 400 руб. х 1,5625 %). В бухучете эта величина составит 250 руб. (16 000 руб. х 1,5625 %). То есть отложенное налоговое обязательство будет каждый месяц уменьшаться на 6 руб. ((250 руб. – 225 руб.) х 24 %). И так все 64 месяца эксплуатации основного средства. В учете сделаны следующие записи:

В феврале 2007 года:

ДЕБЕТ 08 КРЕДИТ 60

– 16 000 руб. – приобретен кассовый аппарат;

ДЕБЕТ 01 КРЕДИТ 08

– 16 000 руб. – введен кассовый аппарат в эксплуатацию;

В марте 2007 года:

ДЕБЕТ 68 субсчет «Расчеты по налогу на прибыль» КРЕДИТ 77

– 384 руб. – отражено отложенное налоговое обязательство;

ДЕБЕТ 44 КРЕДИТ 02

– 250 руб. – начислена амортизация за февраль 2006 года;

ДЕБЕТ 77 КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

– 6 руб. – уменьшено отложенное налоговое обязательство.

В налоговом учете в мартовские расходы будет списано 1825 руб. Из них 1600 руб. – единовременно часть стоимости кассового аппарата; и 225 руб. – амортизация.

Организация должна определить, что для нее выгоднее – большая сумма амортизационных отчислений и соответственно уменьшение налогооблагаемой базы по налогу на прибыль и налогу на имущество сейчас или подобные преимущества в последующих периодах.

Оценивая преимущества того или иного метода, необходимо учесть и трудоемкость их применения. При применении линейного метода бухгалтер один раз определяет используемую норму амортизации и «забывает» об этой проблеме. При использовании же нелинейного метода бухгалтер должен постоянно отслеживать ситуацию.

ПРИМЕР

Учетной политикой ООО «Юность» предусмотрено следующее:

Выписка из Приказа об учетной политике предприятия:

Стоимость основных средств организации погашать путем начисления амортизации.

Начисление амортизации в отношении объекта амортизируемого имущества осуществлять в соответствии с нормой амортизации, определенной для данного объекта исходя из его срока полезного использования.

При начислении амортизации по основным средствам в бухгалтерском учете применять линейный способ начисления амортизации согласно статье 259 Налогового кодекса РФ.

Основываясь на пункте 3 статьи 258 Налогового кодекса РФ, установить следующие сроки полезного использования амортизируемого имущества:

первой группы (все недолговечное имущество) – 1 год и 1 месяц;

второй группы – 2 года и 1 месяц;

третьей группы – 3 года и 1 месяц;

четвертой группы – 5 лет и 1 месяц;

пятой группы – 7 лет и 1 месяц;

шестой группы – 10 лет и 1 месяц;

седьмой группы – 15 лет и 1 месяц;

восьмой группы – 20 лет и 1 месяц;

девятой группы – 25 лет и 1 месяц;

десятой группы – 30 лет и 1 месяц.

На основании пункта 12 статьи 259 Налогового кодекса РФ по объектам основных средств, бывшим в употреблении у юридических и физических лиц, определять норму амортизации по этому имуществу с учетом срока полезного использования, уменьшенного на количество лет (месяцев) эксплуатации данного имущества предыдущими собственниками.

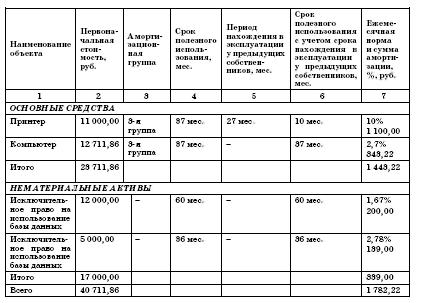

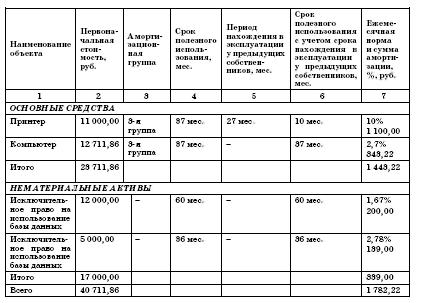

ООО «Юность» образовано в январе 2007 года. Также в январе оприходованы и введены в эксплуатацию поступившие объекты основных средств и нематериальных активов:

Таким образом, с февраля 2007 года (с первого числа месяца, следующего за месяцем принятия объектов к бухгалтерскому учету) по ним начинает начисляться амортизация.

В учете при этом делаются следующие проводки.

В феврале 2007 года:

ДЕБЕТ 20 КРЕДИТ 02 субсчет «Амортизация основных средств»

– 1 443,22 руб. – начислена амортизация по объектам основных средств;

ДЕБЕТ 20 КРЕДИТ 02 субсчет «Амортизация нематериальных активов»

– 339,00 руб. – начислена амортизация по объектам нематериальных активов.

В марте 2007 года:

ДЕБЕТ 20 КРЕДИТ 02 субсчет «Амортизация основных средств»

– 1 443,22 руб. – начислена амортизация по объектам основных средств;

ДЕБЕТ 20 КРЕДИТ 02 субсчет «Амортизация нематериальных активов»

– 339 руб. – начислена амортизация по объектам нематериальных активов.

При ведении учета по общепринятой системе начисление амортизации отражалось бы таким образом:

ДЕБЕТ 44 КРЕДИТ 02

– 1 443,22 руб. – начислена амортизация по объектам основных средств;

ДЕБЕТ 44 КРЕДИТ 04, 05

– 339 руб. – начислена амортизация по объектам нематериальных активов.

В течение срока полезного использования основных средств и нематериальных активов начисление амортизационных отчислений не приостанавливается, кроме следующих случаев:

– по основным средствам – при их переводе на консервацию на срок более трех месяцев (по решению руководителя организации), а также в период восстановления объектов, продолжительность которого превышает 12 месяцев;

– по нематериальным активам – при консервации организации.

Амортизационные отчисления по основным средствам и нематериальным активам начинают производиться с первого числа месяца, следующего за месяцем принятия этого объекта к бухгалтерскому учету, и начисляются до полного погашения стоимости этого объекта либо выбытия этого объекта с бухгалтерского учета в связи с уступкой (утратой) организацией исключительных прав на результаты интеллектуальной деятельности.

Амортизация основных средств учитывается на счете 02 «Амортизация основных средств». Для учета амортизации нематериальных активов Типовые рекомендации также предлагают использовать счет 02 «Амортизация основных средств» с ведением обособленного учета.

При работе по общеустановленной системе учета для учета амортизации нематериальных активов может использоваться счет 05 «Амортизация нематериальных активов», а может учитывать амортизацию без использования счета 05. В этом случае начисленные суммы амортизационных отчислений списываются непосредственно в кредит счета 04 «Нематериальные активы».

ПРИМЕР

ООО «Стройдеталь» производит начисление амортизации нематериальных активов без использования счета 05 «Амортизация нематериальных активов», а приказом об учетной политике ОАО «Интермет» оговорено применение счета 05.

Амортизационные отчисления ООО «Стройдеталь» за отчетный период составили 2 500 руб., а ОАО «Интермет» – 2 200 руб.

В учете ООО «Стройдеталь» сделана следующая запись:

ДЕБЕТ20, 25, 26, 44

КРЕДИТ 04 субсчета по видам нематериальных активов

– 2 500 руб. – начислена амортизация без использования счета 05 «Амортизация нематериальных активов».

В учете ОАО «Интермет» записано:

ДЕБЕТ 26 КРЕДИТ 05 субсчета по видам нематериальных активов

– 2 200 руб. – начислена амортизация с использованием счета 05 «Амортизация нематериальных активов».

Таким образом, с окончанием сроков полезного использования конкретных объектов нематериальных активов у ООО «Стройдеталь» счет 04 по данному объекту будет закрыт, а у ОАО «Интермет» будет сделана дополнительная проводка:

ДЕБЕТ 05 КРЕДИТ 04

– списана сумма амортизации, начисленной по выбывающим нематериальным активам.

Организации по вновь вводимым основным средствам для целей бухгалтерского учета могут применять порядок начисления амортизации, аналогичный применяемому, в целях налогового учета, то есть с использованием новой Классификации основных средств для расчета сумм амортизационных отчислений.

Кроме того, амортизируемым имуществом для целей налогового учета в соответствии со статьей 256 Налогового кодекса РФ признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 10 000 руб.

По основным средствам ПБУ 6/01 аналогично разрешает списывать на затраты стоимость таких объектов по мере отпуска их в производство или эксплуатацию. А вот по нематериальным активам ситуация иная.

Ни о каком лимите стоимости ПБУ 14/2000 не упоминает. Поэтому активы, отвечающие перечисленным критериям, но стоимостью ниже 10 000 руб. будут являться нематериальными активами для целей бухгалтерского учета, но не будут представлять собой амортизируемое имущество для целей налогового учета.

Ведь подпункт 26 пункта 1 статьи 264 Налогового кодекса РФ напрямую относит к прочим расходам, связанным с производством и реализацией, расходы на приобретение исключительных прав на программы для ЭВМ стоимостью менее 10 000 руб.

ПРИМЕР

Организацией был приобретен нематериальный актив стоимостью 7 400 руб.

Срок его полезного использования составляет 3 года.

В бухгалтерском учете ежемесячно, начиная с месяца, следующего за месяцем ввода актива в эксплуатацию, будет списываться по 205,56 руб. (7 400 руб.:: 36 мес.), в налоговом же учете в периоде, к которому эти затраты будут относиться единовременно будет учтена вся сумма расходов 7 400 руб.

Вообще же статьей 259 Налогового кодекса РФ установлено, что для целей исчисления налога на прибыль налогоплательщики начисляют амортизацию одним из следующих методов с учетом особенностей, предусмотренных этой статьей:

1) линейным методом;

2) нелинейным методом.

Использование других методов, разрешенных к применению в бухгалтерском учете, не предусмотрено. Поэтому данные, полученные при их применении, не будут учитываться при исчислении налога на прибыль.

Выбранный налогоплательщиком метод начисления амортизации не может быть изменен в течение всего периода начисления амортизации по объекту амортизируемого имущества.

Линейный способ начисления амортизации в бухгалтерском учете является аналогом линейного способа начисления амортизации в налоговом учете.

При применении нелинейного метода сумма начисленной за один месяц амортизация в отношении объекта амортизируемого имущества определяется как произведение остаточной стоимости объекта амортизируемого имущества и нормы амортизации, определенной для данного объекта.

При применении нелинейного метода норма амортизации объекта амортизируемого имущества определяется по формуле:

K = (2/N) Ч 100 %,

где K – норма амортизации в процентах к остаточной стоимости, применяемая к данному объекту амортизируемого имущества;N – срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах.

При этом с месяца, следующего за месяцем, в котором остаточная стоимость объекта амортизируемого имущества достигнет 20 процентов от первоначальной (восстановительной) стоимости этого объекта, амортизация по нему исчисляется в следующем порядке:

1) остаточная стоимость объекта амортизируемого имущества в целях начисления амортизации фиксируется как его базовая стоимость для дальнейших расчетов;

2) сумма начисленной за один месяц амортизации в отношении данного объекта амортизируемого имущества определяется путем деления базовой стоимости данного объекта на количество месяцев, оставшихся до истечения срока полезного использования данного объекта.

Статья 259 Налогового кодекса РФ предоставляет организациям возможность при покупке основных средств до 10 процентов их стоимости списать на расходы сразу. Такой же порядок действует и в отношении расходов на модернизацию, достройку, техническое перевооружение или частичную ликвидацию основного средства.

Однако списать сразу до 10 процентов стоимости – это право организации, а не обязанность. Между тем, в бухучете подобного правила нет. А поэтому экономя на налоге на прибыль, организации одновременно обрекают себя на учет временных разниц, которые неизбежно возникнут из-за различий в сумме амортизации в бухучете и для целей налогообложения.

До 10 процентов стоимости купленного объекта основных средств списывают в месяце, следующем за месяцем ввода этого объекта в эксплуатацию. Амортизация также начинает начисляться в этом же месяце. Получается, что в первый месяц после ввода объекта в эксплуатацию на расходы будут списаны до 10 процентов стоимости основных средств и ежемесячная сумма амортизации. Понятно, что в последующем при расчете ежемесячной суммы амортизационных отчислений величина списанной единовременно суммы в первоначальной стоимости уже не учитывается. Такой вывод можно сделать из пункта 2 статьи 259 Налогового кодекса РФ. Кстати, списание единовременной части стоимости основного средства никак не влияет на сроки полезного использования.

ПРИМЕР

В феврале 2007 года организация приобрела кассовый терминал, зарегистрировала его в инспекции и ввела в эксплуатацию. Стоимость кассы без учета НДС 16 000 руб.

В соответствии с Общероссийским классификатором основных фондов ОК 013-94 кассовые аппараты (код 14 3010020) – это средства механизации и автоматизации управленческого и инженерного труда. А такие средства попадают в IV амортизационную группу. То есть срок полезного использования кассовой машины составляет от пяти лет и одного месяца до семи лет включительно. На фирме установили, что срок полезного использования и в бухгалтерском учете, и для целей налогообложения составит 64 месяца. Амортизация рассчитывается линейным методом.

Так как ККТ был введен в эксплуатацию в феврале, то амортизация должна начисляться с 1 марта 2007 года. В этом месяце было списано 10 процентов стоимости ККТ – 1600 руб. (16 000 руб. х 10 %). В бухучете сразу списать столько в первый месяц не удастся. Поэтому нужно будет отразить отложенное налоговое обязательство – 384 руб. (1600 руб. х 24 %).

После списания 10-процентной части стоимости ККТ амортизироваться будет 14 400 руб. (16 000 – 1600). Норма амортизации составляет 1,562 % (1 мес.: 64 мес. х 100 %).

То есть размер ежемесячной амортизации для целей налогообложения равен 225 руб. (14 400 руб. х 1,5625 %). В бухучете эта величина составит 250 руб. (16 000 руб. х 1,5625 %). То есть отложенное налоговое обязательство будет каждый месяц уменьшаться на 6 руб. ((250 руб. – 225 руб.) х 24 %). И так все 64 месяца эксплуатации основного средства. В учете сделаны следующие записи:

В феврале 2007 года:

ДЕБЕТ 08 КРЕДИТ 60

– 16 000 руб. – приобретен кассовый аппарат;

ДЕБЕТ 01 КРЕДИТ 08

– 16 000 руб. – введен кассовый аппарат в эксплуатацию;

В марте 2007 года:

ДЕБЕТ 68 субсчет «Расчеты по налогу на прибыль» КРЕДИТ 77

– 384 руб. – отражено отложенное налоговое обязательство;

ДЕБЕТ 44 КРЕДИТ 02

– 250 руб. – начислена амортизация за февраль 2006 года;

ДЕБЕТ 77 КРЕДИТ 68 субсчет «Расчеты по налогу на прибыль»

– 6 руб. – уменьшено отложенное налоговое обязательство.

В налоговом учете в мартовские расходы будет списано 1825 руб. Из них 1600 руб. – единовременно часть стоимости кассового аппарата; и 225 руб. – амортизация.

Организация должна определить, что для нее выгоднее – большая сумма амортизационных отчислений и соответственно уменьшение налогооблагаемой базы по налогу на прибыль и налогу на имущество сейчас или подобные преимущества в последующих периодах.

Оценивая преимущества того или иного метода, необходимо учесть и трудоемкость их применения. При применении линейного метода бухгалтер один раз определяет используемую норму амортизации и «забывает» об этой проблеме. При использовании же нелинейного метода бухгалтер должен постоянно отслеживать ситуацию.

ПРИМЕР

Учетной политикой ООО «Юность» предусмотрено следующее:

Выписка из Приказа об учетной политике предприятия:

Стоимость основных средств организации погашать путем начисления амортизации.

Начисление амортизации в отношении объекта амортизируемого имущества осуществлять в соответствии с нормой амортизации, определенной для данного объекта исходя из его срока полезного использования.

При начислении амортизации по основным средствам в бухгалтерском учете применять линейный способ начисления амортизации согласно статье 259 Налогового кодекса РФ.

Основываясь на пункте 3 статьи 258 Налогового кодекса РФ, установить следующие сроки полезного использования амортизируемого имущества:

первой группы (все недолговечное имущество) – 1 год и 1 месяц;

второй группы – 2 года и 1 месяц;

третьей группы – 3 года и 1 месяц;

четвертой группы – 5 лет и 1 месяц;

пятой группы – 7 лет и 1 месяц;

шестой группы – 10 лет и 1 месяц;

седьмой группы – 15 лет и 1 месяц;

восьмой группы – 20 лет и 1 месяц;

девятой группы – 25 лет и 1 месяц;

десятой группы – 30 лет и 1 месяц.

На основании пункта 12 статьи 259 Налогового кодекса РФ по объектам основных средств, бывшим в употреблении у юридических и физических лиц, определять норму амортизации по этому имуществу с учетом срока полезного использования, уменьшенного на количество лет (месяцев) эксплуатации данного имущества предыдущими собственниками.

ООО «Юность» образовано в январе 2007 года. Также в январе оприходованы и введены в эксплуатацию поступившие объекты основных средств и нематериальных активов:

Таким образом, с февраля 2007 года (с первого числа месяца, следующего за месяцем принятия объектов к бухгалтерскому учету) по ним начинает начисляться амортизация.

В учете при этом делаются следующие проводки.

В феврале 2007 года:

ДЕБЕТ 20 КРЕДИТ 02 субсчет «Амортизация основных средств»

– 1 443,22 руб. – начислена амортизация по объектам основных средств;

ДЕБЕТ 20 КРЕДИТ 02 субсчет «Амортизация нематериальных активов»

– 339,00 руб. – начислена амортизация по объектам нематериальных активов.

В марте 2007 года:

ДЕБЕТ 20 КРЕДИТ 02 субсчет «Амортизация основных средств»

– 1 443,22 руб. – начислена амортизация по объектам основных средств;

ДЕБЕТ 20 КРЕДИТ 02 субсчет «Амортизация нематериальных активов»

– 339 руб. – начислена амортизация по объектам нематериальных активов.

При ведении учета по общепринятой системе начисление амортизации отражалось бы таким образом:

ДЕБЕТ 44 КРЕДИТ 02

– 1 443,22 руб. – начислена амортизация по объектам основных средств;

ДЕБЕТ 44 КРЕДИТ 04, 05

– 339 руб. – начислена амортизация по объектам нематериальных активов.

2.5.12. Учет расчетов с персоналом по оплате труда и расчетов по социальному страхованию и обеспечению

Порядок учета расчетов с персоналом по оплате труда одинаков для малых предприятий и предприятий, не являющихся субъектами малого предпринимательства.

Для обобщения информации о расчетах с работниками по оплате труда предназначен счет 70 «Расчеты с персоналом по оплате труда». Это счет активно-пассивный и может иметь как дебетовое (авансы, выданные работникам), так и кредитовое (задолженность по оплате труда) сальдо.

Информация о состоянии расчетов по социальному страхованию группируется на счете 69 «Расчеты по социальному страхованию и обеспечению».

К счету 69 «Расчеты по социальному страхованию и обеспечению» могут быть открыты субсчета:

69-1 «Расчеты по социальному страхованию»,

69-2 «Расчеты по пенсионному обеспечению»,

69-3 «Расчеты по обязательному медицинскому страхованию».

На субсчете 69-1 «Расчеты по социальному страхованию» учитываются расчеты по социальному страхованию работников организации.

На субсчете 69-2 «Расчеты по пенсионному обеспечению» учитываются расчеты по пенсионному обеспечению работников организации.

На субсчете 69-3 «Расчеты по обязательному медицинскому страхованию» учитываются расчеты по обязательному медицинскому страхованию работников организации.

При наличии у организации расчетов по другим видам социального страхования и обеспечения к счету 69 могут открываться дополнительные субсчета.

Например, расчеты по пенсионному обеспечению на практике учитываются на трех субсчетах, а именно:

69.2.1 «Федеральный бюджет»

69.2.2 «Страховой ПФ»

69.2.3 «Накопительный ПФ».

Для учета расчетов с бюджетом, в частности по налогу на доходы физических лиц, применяется счет 68 «Расчеты по налогам и сборам».

Счет 68 кредитуется на суммы, причитающиеся по налоговым декларациям (расчетам) ко взносу в бюджеты. В частности, в корреспонденции со счетом 70 «Расчеты с персоналом по оплате труда» – на сумму налога на доходы физических лиц.

Трудовые отношения с работниками оформляются пакетом документов, в который входят заявление о приеме на работу, приказ о приеме на работу, трудовой договор, должностные инструкции и другие документы.

А обязательно ли на малом предприятии составлять штатное расписание? На этот вопрос УМНС России по г. Москве в своем письме от 8 декабря 2000 г. № 03–12/52477 дает следующий ответ.

Документов, регламентирующих обязательное составление штатного расписания организации, действующим налоговым законодательством не предусмотрено. Штатное расписание является документом, который определяет структуру, численность должностей, должностные оклады по каждому конкретному подразделению и в целом по организации.

В соответствии с Трудовым кодексом Российской Федерации штатная структура и штатное расписание разрабатываются организациями самостоятельно.

В то же время указанное письмо содержит оговорку относительно того, что в налоговом законодательстве в ряде случаев предусмотрена необходимость составления штатного расписания организации для подтверждения обоснованности применения льгот и правомерности отнесения на себестоимость продукции (работ, услуг) определенных видов затрат.

В качестве примера в письме, в частности, упоминаются льготы по налогу на прибыль. Однако приведенные в письме в качестве примера льготы не предусмотрены главой 25 Налогового кодекса РФ и с 1 января 2002 года не применяются. В то же время согласно подпункту 23 пункта 1 статьи 264 Налогового кодекса РФ расходы на подготовку и переподготовку кадров, состоящих в штате налогоплательщика, на договорной основе включены в перечень прочих расходов, связанных с производством и (или) реализацией.

Таким образом, для подтверждения обоснованности формирования себестоимости, уменьшающей в данном случае налогооблагаемую базу по налогу на прибыль, все-таки желательно иметь на предприятии штатное расписание.

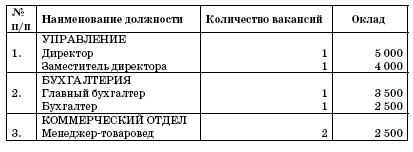

ПРИМЕР

Малое предприятие ООО «Юность» начало свою деятельность и оформило в штат работников с 16 января 2007 года.

16 января приказом директора ООО «Юность» было утверждено штатное расписание, согласно которому и производился прием работников.

ПРИКАЗ № 1

от 16 января 2007 г.

Об утверждении штатного расписания

В целях организации нормальной работы предприятия, определения перечня должностей, необходимых для бесперебойной работы предприятия, и количества рабочих мест

ПРИКАЗЫВАЮ:

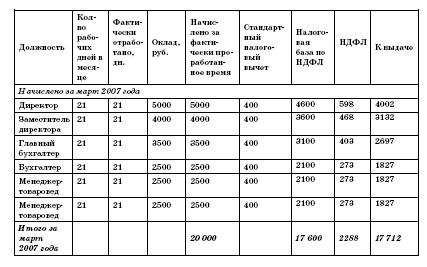

1. Утвердить по ООО «Юность» следующее штатное расписание с установлением окладов по утвержденным должностям в следующих размерах:

ШТАТНОЕ РАСПИСАНИЕ ООО «ЮНОСТЬ»

Директор ООО «Юность» Д.В. Васильев

Руководителям малых предприятий следует помнить и о том, что согласно статье 59 Трудового кодекса РФ, по соглашению сторон может заключаться срочный трудовой договор с лицами, поступающими на работу к работодателям – субъектам малого предпринимательства с численностью до 35 работников (в организациях розничной торговли и бытового обслуживания – до 20 работников).

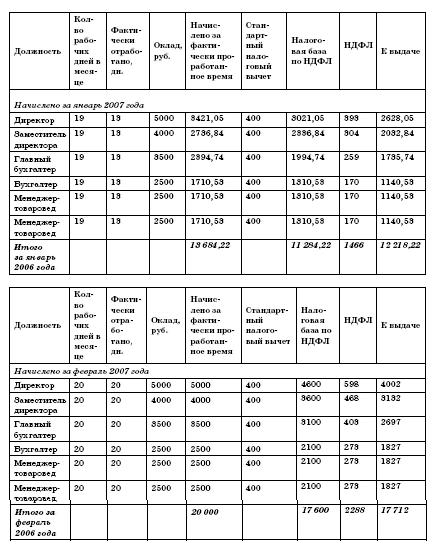

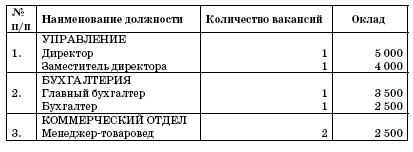

ПРИМЕР

Согласно утвержденному штатному расписанию в организацию были приняты работники и оформлены все необходимые для этого документы (заявление о приеме, приказ, срочный трудовой договор, должностные инструкции и др.).

Согласно оформленным документам была начислена заработная плата. Предположим, что детей у работников нет, и им предоставляются только стандартные налоговые вычеты в сумме 400 руб. (см. табл. на след. стр.).

В учете организации сделаны следующие проводки:

Январь 2007 года:

ДЕБЕТ 50 КРЕДИТ 51

– 10 000 руб. – с учетом наличия денежных средств в кассе предприятия получены в банке наличные денежные средства для выплаты заработной платы за январь 2006 года;

ДЕБЕТ 20 КРЕДИТ 70

– 13 684,22 руб. – начислена заработная плата за январь 2007 года;

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ»

– 1 466 руб. – начислен НДФЛ с заработной платы за январь 2007 года;

ДЕБЕТ 70 КРЕДИТ 50

– 12 218,22 руб. – выдана заработная плата за январь 2007 года;

ДЕБЕТ 68 субсчет «Расчеты по НДФЛ» КРЕДИТ 51

– 1 466 руб. – перечислен в бюджет НДФЛ с заработной платы за январь 2006 года.

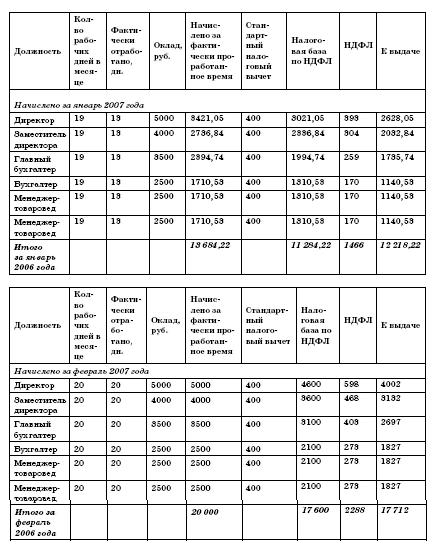

Февраль 2007 года:

ДЕБЕТ 50 КРЕДИТ 51

– 20 000 руб. – получены в банке наличные денежные средства для выплаты заработной платы за февраль 2007 года;

ДЕБЕТ 20 КРЕДИТ 70

– 20 000 руб. – начислена заработная плата за февраль 2007 года;

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ»

– 2 288 руб. – начислен НДФЛ с заработной платы за февраль 2007 года;

ДЕБЕТ 70 КРЕДИТ 50

– 17 712 руб. – выдана заработная плата за февраль 2007 года;

ДЕБЕТ 68 субсчет «Расчеты по НДФЛ» КРЕДИТ 51

– 2 288 руб. – перечислен в бюджет НДФЛ с заработной платы за февраль 2006 года.

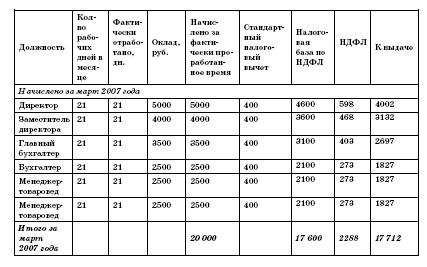

Март 2007 года:

ДЕБЕТ 50 КРЕДИТ 51

– 20 000 руб. – получены в банке наличные денежные средства для выплаты заработной платы за март 2007 года;

ДЕБЕТ 20 КРЕДИТ 70

– 20 000 руб. – начислена заработная плата за март 2007 года;

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ»

– 2 288 руб. – начислен НДФЛ с заработной платы за март 2007 года;

ДЕБЕТ 70 КРЕДИТ 50

– 17 712 руб. – выдана заработная плата за март 2007 года;

ДЕБЕТ 68 субсчет «Расчеты по НДФЛ» КРЕДИТ 51

– 2 288 руб. – перечислен в бюджет НДФЛ с заработной платы за март 2007 года.

При общепринятой форме бухгалтерского учета торговых организаций начисление заработной платы будет отражено таким образом (на примере января 2007 года):

ДЕБЕТ 50 КРЕДИТ 51

– 12 000 руб. – получены в банке наличные денежные средства для выплаты заработной платы за январь 2007 года;

ДЕБЕТ 44 КРЕДИТ 70

– 13 684,22 руб. – начислена заработная плата за январь 2007 года;

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ»

– 1 466 руб. – начислен НДФЛ с заработной платы за январь 2007 года;

ДЕБЕТ 70 КРЕДИТ 50

– 12 218,22 руб. – выдана заработная плата за январь 2007 года;

ДЕБЕТ 68 субсчет «Расчеты по НДФЛ» КРЕДИТ 51

– 1 466 руб. – перечислен в бюджет НДФЛ с заработной платы за январь 2007 года.

Выплата заработной платы может производиться по расходным кассовым ордерам (форма № КО-2), который будет выписываться на каждого работника, или по платежным ведомостям (форма № Т-53), выписываемым на группу работников.

Применение того или иного документа обусловливается лишь удобством работы и спецификой конкретного предприятия.

ПРИМЕР

На ООО «Парус» выплата заработной платы первоначально стала производиться по платежным ведомостям, выписываемым на группу работников. Однако в результате возникновения ситуаций, когда отдельные рабочие, видя другие (по каким-то причинам большие) суммы оплаты своим коллегам, стали систематически посещать бухгалтерию, требуя объяснить им, почему у их коллег начислено больше, чем у них, что значительно осложняло работу бухгалтерии, было принято решение выплачивать заработную плату строго индивидуально по расходным кассовым ордерам.

Ведомости, так же как и расходные кассовые ордера, составляются в одном экземпляре в бухгалтерии.

Для обобщения информации о расчетах с работниками по оплате труда предназначен счет 70 «Расчеты с персоналом по оплате труда». Это счет активно-пассивный и может иметь как дебетовое (авансы, выданные работникам), так и кредитовое (задолженность по оплате труда) сальдо.

Информация о состоянии расчетов по социальному страхованию группируется на счете 69 «Расчеты по социальному страхованию и обеспечению».

К счету 69 «Расчеты по социальному страхованию и обеспечению» могут быть открыты субсчета:

69-1 «Расчеты по социальному страхованию»,

69-2 «Расчеты по пенсионному обеспечению»,

69-3 «Расчеты по обязательному медицинскому страхованию».

На субсчете 69-1 «Расчеты по социальному страхованию» учитываются расчеты по социальному страхованию работников организации.

На субсчете 69-2 «Расчеты по пенсионному обеспечению» учитываются расчеты по пенсионному обеспечению работников организации.

На субсчете 69-3 «Расчеты по обязательному медицинскому страхованию» учитываются расчеты по обязательному медицинскому страхованию работников организации.

При наличии у организации расчетов по другим видам социального страхования и обеспечения к счету 69 могут открываться дополнительные субсчета.

Например, расчеты по пенсионному обеспечению на практике учитываются на трех субсчетах, а именно:

69.2.1 «Федеральный бюджет»

69.2.2 «Страховой ПФ»

69.2.3 «Накопительный ПФ».

Для учета расчетов с бюджетом, в частности по налогу на доходы физических лиц, применяется счет 68 «Расчеты по налогам и сборам».

Счет 68 кредитуется на суммы, причитающиеся по налоговым декларациям (расчетам) ко взносу в бюджеты. В частности, в корреспонденции со счетом 70 «Расчеты с персоналом по оплате труда» – на сумму налога на доходы физических лиц.

Трудовые отношения с работниками оформляются пакетом документов, в который входят заявление о приеме на работу, приказ о приеме на работу, трудовой договор, должностные инструкции и другие документы.

А обязательно ли на малом предприятии составлять штатное расписание? На этот вопрос УМНС России по г. Москве в своем письме от 8 декабря 2000 г. № 03–12/52477 дает следующий ответ.

Документов, регламентирующих обязательное составление штатного расписания организации, действующим налоговым законодательством не предусмотрено. Штатное расписание является документом, который определяет структуру, численность должностей, должностные оклады по каждому конкретному подразделению и в целом по организации.

В соответствии с Трудовым кодексом Российской Федерации штатная структура и штатное расписание разрабатываются организациями самостоятельно.

В то же время указанное письмо содержит оговорку относительно того, что в налоговом законодательстве в ряде случаев предусмотрена необходимость составления штатного расписания организации для подтверждения обоснованности применения льгот и правомерности отнесения на себестоимость продукции (работ, услуг) определенных видов затрат.

В качестве примера в письме, в частности, упоминаются льготы по налогу на прибыль. Однако приведенные в письме в качестве примера льготы не предусмотрены главой 25 Налогового кодекса РФ и с 1 января 2002 года не применяются. В то же время согласно подпункту 23 пункта 1 статьи 264 Налогового кодекса РФ расходы на подготовку и переподготовку кадров, состоящих в штате налогоплательщика, на договорной основе включены в перечень прочих расходов, связанных с производством и (или) реализацией.

Таким образом, для подтверждения обоснованности формирования себестоимости, уменьшающей в данном случае налогооблагаемую базу по налогу на прибыль, все-таки желательно иметь на предприятии штатное расписание.

ПРИМЕР

Малое предприятие ООО «Юность» начало свою деятельность и оформило в штат работников с 16 января 2007 года.

16 января приказом директора ООО «Юность» было утверждено штатное расписание, согласно которому и производился прием работников.

ПРИКАЗ № 1

от 16 января 2007 г.

Об утверждении штатного расписания

В целях организации нормальной работы предприятия, определения перечня должностей, необходимых для бесперебойной работы предприятия, и количества рабочих мест

ПРИКАЗЫВАЮ:

1. Утвердить по ООО «Юность» следующее штатное расписание с установлением окладов по утвержденным должностям в следующих размерах:

ШТАТНОЕ РАСПИСАНИЕ ООО «ЮНОСТЬ»

Директор ООО «Юность» Д.В. Васильев

Руководителям малых предприятий следует помнить и о том, что согласно статье 59 Трудового кодекса РФ, по соглашению сторон может заключаться срочный трудовой договор с лицами, поступающими на работу к работодателям – субъектам малого предпринимательства с численностью до 35 работников (в организациях розничной торговли и бытового обслуживания – до 20 работников).

ПРИМЕР

Согласно утвержденному штатному расписанию в организацию были приняты работники и оформлены все необходимые для этого документы (заявление о приеме, приказ, срочный трудовой договор, должностные инструкции и др.).

Согласно оформленным документам была начислена заработная плата. Предположим, что детей у работников нет, и им предоставляются только стандартные налоговые вычеты в сумме 400 руб. (см. табл. на след. стр.).

В учете организации сделаны следующие проводки:

Январь 2007 года:

ДЕБЕТ 50 КРЕДИТ 51

– 10 000 руб. – с учетом наличия денежных средств в кассе предприятия получены в банке наличные денежные средства для выплаты заработной платы за январь 2006 года;

ДЕБЕТ 20 КРЕДИТ 70

– 13 684,22 руб. – начислена заработная плата за январь 2007 года;

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ»

– 1 466 руб. – начислен НДФЛ с заработной платы за январь 2007 года;

ДЕБЕТ 70 КРЕДИТ 50

– 12 218,22 руб. – выдана заработная плата за январь 2007 года;

ДЕБЕТ 68 субсчет «Расчеты по НДФЛ» КРЕДИТ 51

– 1 466 руб. – перечислен в бюджет НДФЛ с заработной платы за январь 2006 года.

Февраль 2007 года:

ДЕБЕТ 50 КРЕДИТ 51

– 20 000 руб. – получены в банке наличные денежные средства для выплаты заработной платы за февраль 2007 года;

ДЕБЕТ 20 КРЕДИТ 70

– 20 000 руб. – начислена заработная плата за февраль 2007 года;

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ»

– 2 288 руб. – начислен НДФЛ с заработной платы за февраль 2007 года;

ДЕБЕТ 70 КРЕДИТ 50

– 17 712 руб. – выдана заработная плата за февраль 2007 года;

ДЕБЕТ 68 субсчет «Расчеты по НДФЛ» КРЕДИТ 51

– 2 288 руб. – перечислен в бюджет НДФЛ с заработной платы за февраль 2006 года.

Март 2007 года:

ДЕБЕТ 50 КРЕДИТ 51

– 20 000 руб. – получены в банке наличные денежные средства для выплаты заработной платы за март 2007 года;

ДЕБЕТ 20 КРЕДИТ 70

– 20 000 руб. – начислена заработная плата за март 2007 года;

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ»

– 2 288 руб. – начислен НДФЛ с заработной платы за март 2007 года;

ДЕБЕТ 70 КРЕДИТ 50

– 17 712 руб. – выдана заработная плата за март 2007 года;

ДЕБЕТ 68 субсчет «Расчеты по НДФЛ» КРЕДИТ 51

– 2 288 руб. – перечислен в бюджет НДФЛ с заработной платы за март 2007 года.

При общепринятой форме бухгалтерского учета торговых организаций начисление заработной платы будет отражено таким образом (на примере января 2007 года):

ДЕБЕТ 50 КРЕДИТ 51

– 12 000 руб. – получены в банке наличные денежные средства для выплаты заработной платы за январь 2007 года;

ДЕБЕТ 44 КРЕДИТ 70

– 13 684,22 руб. – начислена заработная плата за январь 2007 года;

ДЕБЕТ 70 КРЕДИТ 68 субсчет «Расчеты по НДФЛ»

– 1 466 руб. – начислен НДФЛ с заработной платы за январь 2007 года;

ДЕБЕТ 70 КРЕДИТ 50

– 12 218,22 руб. – выдана заработная плата за январь 2007 года;

ДЕБЕТ 68 субсчет «Расчеты по НДФЛ» КРЕДИТ 51

– 1 466 руб. – перечислен в бюджет НДФЛ с заработной платы за январь 2007 года.

Выплата заработной платы может производиться по расходным кассовым ордерам (форма № КО-2), который будет выписываться на каждого работника, или по платежным ведомостям (форма № Т-53), выписываемым на группу работников.

Применение того или иного документа обусловливается лишь удобством работы и спецификой конкретного предприятия.

ПРИМЕР

На ООО «Парус» выплата заработной платы первоначально стала производиться по платежным ведомостям, выписываемым на группу работников. Однако в результате возникновения ситуаций, когда отдельные рабочие, видя другие (по каким-то причинам большие) суммы оплаты своим коллегам, стали систематически посещать бухгалтерию, требуя объяснить им, почему у их коллег начислено больше, чем у них, что значительно осложняло работу бухгалтерии, было принято решение выплачивать заработную плату строго индивидуально по расходным кассовым ордерам.

Ведомости, так же как и расходные кассовые ордера, составляются в одном экземпляре в бухгалтерии.

2.5.13. Учет ссуд банка, заемных и целевых средств

Учет ссуд банка, заемных и целевых средств, отражаемых в соответствии с Планом счетов на счетах 66 «Расчеты по краткосрочным кредитам и займам», 67 «Расчеты по долгосрочным кредитам и займам» и 86 «Целевое финансирование» ведется малыми предприятиями на счете 66 «Расчеты по краткосрочным кредитам и займам» по их видам и срокам получения.

Все указанные счета являются активно-пассивными.

ПРИМЕР

В связи с нехваткой оборотных средств для ведения полноценной торговой деятельности учредитель ООО «Юность» Засилов Г.М. в январе 2007 года произвел финансирование предприятия путем предоставления беспроцентного краткосрочного займа на сумму 400 000 руб. на срок 6 месяцев.

В учете ООО «Юность» сделана следующая проводка:

ДЕБЕТ 51

КРЕДИТ 66 субсчет «Краткосрочный заем от Засилова Г.М.»

– 400 000 руб. – поступили на расчетный счет денежные средства по заключенному договору краткосрочного беспроцентного займа.

Все указанные счета являются активно-пассивными.

ПРИМЕР

В связи с нехваткой оборотных средств для ведения полноценной торговой деятельности учредитель ООО «Юность» Засилов Г.М. в январе 2007 года произвел финансирование предприятия путем предоставления беспроцентного краткосрочного займа на сумму 400 000 руб. на срок 6 месяцев.

В учете ООО «Юность» сделана следующая проводка:

ДЕБЕТ 51

КРЕДИТ 66 субсчет «Краткосрочный заем от Засилова Г.М.»

– 400 000 руб. – поступили на расчетный счет денежные средства по заключенному договору краткосрочного беспроцентного займа.