Страница:

Трудовой кодекс обязывает работодателей в письменной форме извещать каждого работника о составных частях заработной платы, которая причитается ему на определенный период.

Аванс выплачивается уже после того, как первая половина месяца полностью отработана. Перед тем как выплатить аванс, бухгалтер должен начислить заработную плату за первую половину месяца и выдать каждому работнику расчетный листок.

Следовательно, сумму выплаченного аванса бухгалтер может учесть в составе расходов текущего месяца. Записи в Книге учета доходов и расходов делаются на основании платежной ведомости.

Сумма денежных средств за вторую половину фактически отработанного месяца выплачивается, как правило, в начале следующего месяца. Поэтому учесть в составе расходов на оплату труда сумму окончательного расчета можно лишь в следующем месяце.

4.9.4. Нужно ли удерживать НДФЛ с аванса

4.9.5. Как учитывать налог на доходы физических лиц

4.9.6. Как учитывать заработную плату за декабрь

4.9.7. Прочие удержания из заработной платы

4.10. Пособия по временной нетрудоспособности

4.10.1. Расчет пособия по временной нетрудоспособности

4.10.2. Как возместить средства, потраченные на выплаты по социальному страхованию

4.10.3. Добровольная уплата взносов в ФСС РФ

4.11. Расходы на страхование

Аванс выплачивается уже после того, как первая половина месяца полностью отработана. Перед тем как выплатить аванс, бухгалтер должен начислить заработную плату за первую половину месяца и выдать каждому работнику расчетный листок.

Следовательно, сумму выплаченного аванса бухгалтер может учесть в составе расходов текущего месяца. Записи в Книге учета доходов и расходов делаются на основании платежной ведомости.

Сумма денежных средств за вторую половину фактически отработанного месяца выплачивается, как правило, в начале следующего месяца. Поэтому учесть в составе расходов на оплату труда сумму окончательного расчета можно лишь в следующем месяце.

4.9.4. Нужно ли удерживать НДФЛ с аванса

Организации (предприниматели) должны выполнять функции налоговых агентов и удерживать налог на доходы физических лиц с выплат физическим лицам. Кроме того, они обязаны оформлять налоговые карточки по учету доходов своих сотрудников. Типовая форма налоговой карточки (форма № 1-НДФЛ) утверждена приказом МНС России от 31 октября 2003 г. № БГ-3-04/583.

Согласно пункту 3 статьи 226 Налогового кодекса РФ налоговый агент обязан рассчитывать сумму НДФЛ в конце того месяца, в котором были начислены доходы в пользу работника. В тот день, когда организация выплачивает работнику начисленный доход, нужно удержать сумму НДФЛ (п. 2 ст. 226 Налогового кодекса РФ).

Возникает вопрос: нужно ли удерживать НДФЛ с авансов?

При выплате доходов в виде оплаты труда датой фактического получения налогоплательщиком дохода является последний день месяца, за который был выплачен доход (п. 2 ст. 223 Налогового кодекса РФ). Поэтому авансы, выплаченные за первую половину месяца, доходом работника в целях налогообложения не признаются.

Следовательно, если организация заключила с работником трудовой договор, налог на доходы физических лиц нужно удерживать только при окончательном расчете с работником. Сумма заработной платы, выданная авансом за первую половину месяца, этим налогом не облагается (см. письмо МНС России от 6 марта 2001 г. № 04-04-06/84).

Если же с работником был заключен договор гражданско-правового характера, то выплаты по нему нельзя назвать оплатой труда. А значит, доходы физических лиц по этим договорам признаются не в конце месяца, а по мере выплаты денежных средств. Таким образом, с каждой выплаты физическому лицу дохода по гражданско-правовому договору организация должна удержать НДФЛ. При этом не имеет значения, когда была произведена выплата – в начале, в середине или в конце месяца.

Сумму удержанного НДФЛ необходимо перечислить в бюджет. Причем сделать это необходимо не позднее того дня, когда организация:

– получила в банке деньги для выплаты сотрудникам заработной платы и доходов по гражданско-правовым договорам;

– заработная плата перечислена на личные банковские счета работников.

Согласно пункту 3 статьи 226 Налогового кодекса РФ налоговый агент обязан рассчитывать сумму НДФЛ в конце того месяца, в котором были начислены доходы в пользу работника. В тот день, когда организация выплачивает работнику начисленный доход, нужно удержать сумму НДФЛ (п. 2 ст. 226 Налогового кодекса РФ).

Возникает вопрос: нужно ли удерживать НДФЛ с авансов?

При выплате доходов в виде оплаты труда датой фактического получения налогоплательщиком дохода является последний день месяца, за который был выплачен доход (п. 2 ст. 223 Налогового кодекса РФ). Поэтому авансы, выплаченные за первую половину месяца, доходом работника в целях налогообложения не признаются.

Следовательно, если организация заключила с работником трудовой договор, налог на доходы физических лиц нужно удерживать только при окончательном расчете с работником. Сумма заработной платы, выданная авансом за первую половину месяца, этим налогом не облагается (см. письмо МНС России от 6 марта 2001 г. № 04-04-06/84).

Если же с работником был заключен договор гражданско-правового характера, то выплаты по нему нельзя назвать оплатой труда. А значит, доходы физических лиц по этим договорам признаются не в конце месяца, а по мере выплаты денежных средств. Таким образом, с каждой выплаты физическому лицу дохода по гражданско-правовому договору организация должна удержать НДФЛ. При этом не имеет значения, когда была произведена выплата – в начале, в середине или в конце месяца.

Сумму удержанного НДФЛ необходимо перечислить в бюджет. Причем сделать это необходимо не позднее того дня, когда организация:

– получила в банке деньги для выплаты сотрудникам заработной платы и доходов по гражданско-правовым договорам;

– заработная плата перечислена на личные банковские счета работников.

4.9.5. Как учитывать налог на доходы физических лиц

Много шума наделало письмо УМНС по Московской области от 30 июля 2003 г. № 04–20/13210/Р781, в котором налоговики рассматривают расходы на оплату труда, как состоящие из двух частей – сумм, выплаченных работникам, и налога на доходы физических лиц.

По мнению авторов этого письма, организации могут включить в состав расходов на оплату труда по подпункту 6 пункта 1 статьи 346.16 Налогового кодекса РФ только те суммы, которые были фактически выплачены сотрудникам. Сумма же налога на доходы физических лиц, которая была удержана с начисленных доходов и перечислена в бюджет, в составе расходов на оплату труда не учитывается.

Кроме того, суммы НДФЛ нельзя учесть как налоги и сборы по подпункту 22 пункта 1 статьи 346.16 Налогового кодекса РФ и принять в уменьшение доходов при определении налоговой базы при расчете единого налога. Ведь работодатели при удержании и уплате НДФЛ исполняют обязанности налогового агента и перечисляют в бюджет сумму НДФЛ не за счет собственных средств. Значит, по мнению УМНС по Московской области налог на доходы физических лиц нельзя признать расходом организации.

С такой позицией не согласны московские налоговики (письмо УМНС по г. Москве от 30 сентября 2003 г. № 21–08/54655). Они считают, что НДФЛ является частью суммы выплат, которая была начислена в пользу работников. Расходом на оплату труда признается начисление в пользу работника, а не выплаченная ему сумма. Следовательно, суммы налога на доходы физических лиц включаются в расходы организации в составе расходов на оплату труда.

Итак, сумма НДФЛ отражается в Книге учета доходов и расходов в том случае, когда одновременно выполняются два условия:

• заработная плата, с которой удержан налог, фактически выдана работнику;

• сумма удержанного НДФЛ перечислена в бюджет.

По мнению авторов этого письма, организации могут включить в состав расходов на оплату труда по подпункту 6 пункта 1 статьи 346.16 Налогового кодекса РФ только те суммы, которые были фактически выплачены сотрудникам. Сумма же налога на доходы физических лиц, которая была удержана с начисленных доходов и перечислена в бюджет, в составе расходов на оплату труда не учитывается.

Кроме того, суммы НДФЛ нельзя учесть как налоги и сборы по подпункту 22 пункта 1 статьи 346.16 Налогового кодекса РФ и принять в уменьшение доходов при определении налоговой базы при расчете единого налога. Ведь работодатели при удержании и уплате НДФЛ исполняют обязанности налогового агента и перечисляют в бюджет сумму НДФЛ не за счет собственных средств. Значит, по мнению УМНС по Московской области налог на доходы физических лиц нельзя признать расходом организации.

С такой позицией не согласны московские налоговики (письмо УМНС по г. Москве от 30 сентября 2003 г. № 21–08/54655). Они считают, что НДФЛ является частью суммы выплат, которая была начислена в пользу работников. Расходом на оплату труда признается начисление в пользу работника, а не выплаченная ему сумма. Следовательно, суммы налога на доходы физических лиц включаются в расходы организации в составе расходов на оплату труда.

Итак, сумма НДФЛ отражается в Книге учета доходов и расходов в том случае, когда одновременно выполняются два условия:

• заработная плата, с которой удержан налог, фактически выдана работнику;

• сумма удержанного НДФЛ перечислена в бюджет.

4.9.6. Как учитывать заработную плату за декабрь

Как правило, заработная плата за вторую половину месяца выдается уже в следующем месяце. Поэтому зарплата за декабрь, являющийся последним месяцем применения общего режима налогообложения, будет выплачена в январе, то есть уже после перехода на применение «упрощенки».

Если организация учитывала доходы и расходы в целях налогообложения методом начисления, то декабрьская зарплата уже включена в состав расходов за прошедший год. Поэтому в январе сумму заработной платы, выплаченной за декабрь, учитывать в составе расходов не следует. Не нужно включать в расходы и сумму НДФЛ, удержанную с декабрьской зарплаты.

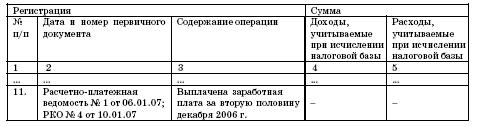

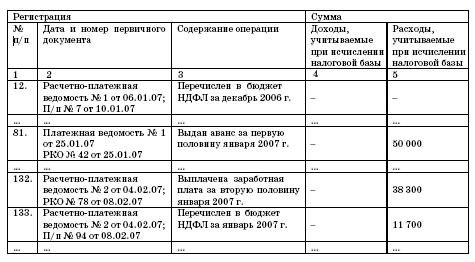

ПРИМЕР

ООО «Гром» использует упрощенную систему налогообложения.

В качестве объекта налогообложения организация использует доходы, уменьшенные на сумму расходов.

В январе 2007 года была начислена заработная плата за вторую половину декабря 2006 года в размере 40 000 руб. (расчетно-платежная ведомость № 1 от 6 января 2007 г.). Сумма НДФЛ составила 9100 руб. 10 января зарплата в размере 30 900 руб. (40 000 – 9 100) была выдана из кассы организации (расходный ордер № 4), а сумма НДФЛ – перечислена в бюджет (платежное поручение № 7).

25 января 2006 года был выплачен аванс в размере 50 000 руб. (платежная ведомость № 1; расходный ордер № 42).

В феврале была начислена заработная плата за вторую половину января 2006 года в размере 50 000 руб. (расчетно-платежная ведомость № 2 от 4 февраля 2007 г.). Сумма НДФЛ составила 11 700 руб. 8 февраля заработная плата в размере 38 300 руб. (50 000 – 11 700) была выдана из кассы организации (расходный ордер № 78), а сумма НДФЛ – перечислена в бюджет (платежное поручение № 94).

Доходы и расходы

Если организация учитывала доходы и расходы в целях налогообложения методом начисления, то декабрьская зарплата уже включена в состав расходов за прошедший год. Поэтому в январе сумму заработной платы, выплаченной за декабрь, учитывать в составе расходов не следует. Не нужно включать в расходы и сумму НДФЛ, удержанную с декабрьской зарплаты.

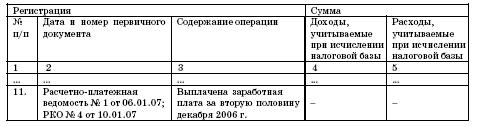

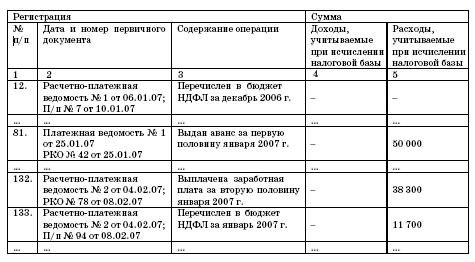

ПРИМЕР

ООО «Гром» использует упрощенную систему налогообложения.

В качестве объекта налогообложения организация использует доходы, уменьшенные на сумму расходов.

В январе 2007 года была начислена заработная плата за вторую половину декабря 2006 года в размере 40 000 руб. (расчетно-платежная ведомость № 1 от 6 января 2007 г.). Сумма НДФЛ составила 9100 руб. 10 января зарплата в размере 30 900 руб. (40 000 – 9 100) была выдана из кассы организации (расходный ордер № 4), а сумма НДФЛ – перечислена в бюджет (платежное поручение № 7).

25 января 2006 года был выплачен аванс в размере 50 000 руб. (платежная ведомость № 1; расходный ордер № 42).

В феврале была начислена заработная плата за вторую половину января 2006 года в размере 50 000 руб. (расчетно-платежная ведомость № 2 от 4 февраля 2007 г.). Сумма НДФЛ составила 11 700 руб. 8 февраля заработная плата в размере 38 300 руб. (50 000 – 11 700) была выдана из кассы организации (расходный ордер № 78), а сумма НДФЛ – перечислена в бюджет (платежное поручение № 94).

Доходы и расходы

4.9.7. Прочие удержания из заработной платы

Почти в каждой организации есть работники, которые уплачивают алименты. Не являются исключением и организации, применяющие упрощенную систему налогообложения.

Алименты – это обязательства, по которым один член семьи должен содержать другого, как правило, нетрудоспособного или нуждающегося в материальной поддержке. Обязательствами по выплате алиментов могут быть связаны родители и дети, супруги и бывшие супруги, бабушки и дедушки с внуками, воспитанники и воспитатели, падчерицы и пасынки с приемными родителями.

Средства на содержание нуждающегося члена семьи могут предоставляться добровольно. Для этого заключается соглашение между родителями, супругами и бывшими супругами, а также между другими членами семьи о размере, условиях и порядке выплаты алиментов. Такое соглашение должно быть оформлено в письменной форме и нотариально заверено.

В случае, если средства от лица, обязанного содержать нуждающегося члена семья, не поступают, производится их взыскание в судебном порядке. Причем лицо, имеющее право на получение алиментов, может обратиться в суд с заявлением о взыскании алиментов в любое время, независимо от срока, прошедшего с момента возникновения права на алименты.

Чаще всего возникает ситуация, когда бухгалтеру приходится удерживать из заработной платы работника алименты на содержание несовершеннолетних детей. Размер алиментов в этом случае, как правило, ежемесячно составляет:

• на одного ребенка – одна четверть;

• на двух детей – одна треть;

• на трех и более детей – половина заработка или иного дохода родителей.

Удержание алиментов на содержание несовершеннолетних детей производится из всех видов заработной платы и дополнительного вознаграждения как по основному месту работы, так и за работу по совместительству, которые получают родители в денежной (в российских рублях или иностранной валюте) и натуральной форме.

Перечень видов заработной платы и иного дохода, из которых производится удержание алиментов на несовершеннолетних детей, утвержден постановлением Правительства РФ от 18 июля 1996 г. № 841.

Алименты удерживаются не только из заработной платы, но и из:

• пособий по временной нетрудоспособности;

• выходного пособия;

• материальной помощи;

• доходов по акциям;

• доходов от предпринимательской деятельности;

• доходов от передачи имущества в аренду. Удерживать алименты следует после того, как сумма начисленного дохода

уменьшена на величину налога на доходы физических лиц (п. 1 ст. 210 Налогового кодекса РФ). То есть размер удержания определяется исходя из той суммы, которая причитается к выдаче работнику.

Удержанные алименты необходимо перечислить их получателю в течение трех дней с момента выплаты заработной платы своему работнику. Обратите внимание! Выплачивать алименты авансом нельзя.

Помимо взыскания алиментов на несовершеннолетних детей или на недееспособных родителей из заработной платы могут производиться и другие удержания. Бухгалтер может удержать суммы на возмещение материального ущерба юридическим и физическим лицам, а также в счет погашения займа, представленного организацией своему работнику, и процентов по нему.

Требования по взысканию алиментов являются первоочередными (ст. 78 Федерального закона от 21 июля 1997 г. № 119-ФЗ «Об исполнительном производстве»). Поэтому прочие удержания можно взыскивать только после удержания суммы алиментов. При этом необходимо учитывать ограничения размера удержаний, которые установлены статьей 66 Федерального закона от 21 июля 1997 г. № 119-ФЗ «Об исполнительном производстве».

При удержании из заработной платы по нескольким исполнительным документам, в том числе алиментов на содержание несовершеннолетних детей, общий размер удержаний не может превышать 70 % заработной платы, причитающейся к выплате работнику.

Удержания из заработной платы можно учесть в составе расходов на оплату труда на основании подпункта 22 пункта 1 статьи 346.16 Налогового кодекса РФ, но только после того, как они фактически перечислены получателю (п. 2 ст. 346.17 Налогового кодекса РФ).

Что касается погашения займа, предоставленного организацией, и процентов по нему, то, на наш взгляд, эту операцию необходимо оформлять следующим образом. Работнику выдается заработная плата без учета его задолженности по договору займа. А затем оформляется приходный кассовый ордер на ту сумму, которую работник вносит в погашение своей задолженности по этому договору.

Проценты, начисленные по договору займа, включаются в состав доходов организации как внереализационные доходы (п. 6 ст. 250 Налогового кодекса РФ). Они признаются в качестве дохода на дату поступления денежных средств в кассу организации или на ее расчетный счет. Поэтому сумму процентов, которую работник вносит в кассу организации, необходимо указать как в графе 4, так и в графе 5 Книги учета.

Сумму основного долга, которую работник будет погашать по окончании срока действия договора займа, следует отражать только в графе 4. Указанная сумма не включается в состав налогооблагаемых доходов (подп. 10 п. 1 ст. 251 Налогового кодекса РФ).

ПРИМЕР

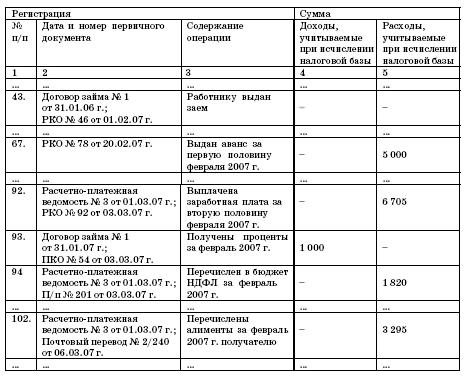

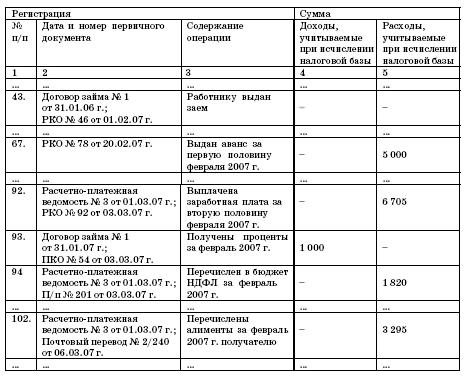

Иванов И. И. работает в ООО «Фортуна». Организация использует упрощенную систему налогообложения и платит единый налог с разницы между доходами и расходами.

У Иванова есть ребенок, в пользу которого удерживаются алименты в размере 25 % от суммы выплат на основании исполнительного листа.

В январе 2007 года на основании договора займа № 1 от 31 января 2007 года организация выдала Иванову заем в размере 100 000 руб. (расходный кассовый ордер № 46 от 01.02.2007 г.) на 12 месяцев с ежемесячной выплатой процентов в размере 1 % от суммы займа.

20 февраля 2007 года работнику был выдан аванс в размере 5000 руб. (расходный кассовый ордер № 78).

За февраль ему было начислено 15 000 руб. (расчетно-платежная ведомость № 3 от 01.03.2007 г.). Величина стандартных налоговых вычетов по НДФЛ составила 1000 руб. (на самого работника – 400 руб., на его ребенка – 600 руб.).

Сумма НДФЛ, удержанного из заработной платы работника, равна 1820 руб. ((15 000 руб. – 1000 руб.) Ч 13 %). Затем бухгалтер рассчитал сумму алиментов, которую необходимо удержать по исполнительному листу:

(15 000 руб. – 1 820 руб.) Ч 25 % = 3295 руб.

3 марта на основании расходного кассового ордера № 92 работнику была выдана заработная плата за февраль (с учетом ранее выданного аванса) в размере 6705 руб. (15 000 – 5 000 – 3 295). Сумма НДФЛ была перечислена в бюджет на основании платежного поручения № 201 от 03.03.07 г.

В тот же день Иванов внес в кассу ООО «Фортуна» проценты по займу, который был ему предоставлен организацией, в размере 1000 руб. (100 000 руб. Ч Ч 1 %). На указанную сумму был оформлен приходный кассовый ордер № 54.

6 марта сумма алиментов, которая была удержана с работника, перечислена получателю (почтовый перевод № 2/240).

В Книге учета доходов и расходов были сделаны такие записи:

Доходы и расходы

Алименты – это обязательства, по которым один член семьи должен содержать другого, как правило, нетрудоспособного или нуждающегося в материальной поддержке. Обязательствами по выплате алиментов могут быть связаны родители и дети, супруги и бывшие супруги, бабушки и дедушки с внуками, воспитанники и воспитатели, падчерицы и пасынки с приемными родителями.

Средства на содержание нуждающегося члена семьи могут предоставляться добровольно. Для этого заключается соглашение между родителями, супругами и бывшими супругами, а также между другими членами семьи о размере, условиях и порядке выплаты алиментов. Такое соглашение должно быть оформлено в письменной форме и нотариально заверено.

В случае, если средства от лица, обязанного содержать нуждающегося члена семья, не поступают, производится их взыскание в судебном порядке. Причем лицо, имеющее право на получение алиментов, может обратиться в суд с заявлением о взыскании алиментов в любое время, независимо от срока, прошедшего с момента возникновения права на алименты.

Чаще всего возникает ситуация, когда бухгалтеру приходится удерживать из заработной платы работника алименты на содержание несовершеннолетних детей. Размер алиментов в этом случае, как правило, ежемесячно составляет:

• на одного ребенка – одна четверть;

• на двух детей – одна треть;

• на трех и более детей – половина заработка или иного дохода родителей.

Удержание алиментов на содержание несовершеннолетних детей производится из всех видов заработной платы и дополнительного вознаграждения как по основному месту работы, так и за работу по совместительству, которые получают родители в денежной (в российских рублях или иностранной валюте) и натуральной форме.

Перечень видов заработной платы и иного дохода, из которых производится удержание алиментов на несовершеннолетних детей, утвержден постановлением Правительства РФ от 18 июля 1996 г. № 841.

Алименты удерживаются не только из заработной платы, но и из:

• пособий по временной нетрудоспособности;

• выходного пособия;

• материальной помощи;

• доходов по акциям;

• доходов от предпринимательской деятельности;

• доходов от передачи имущества в аренду. Удерживать алименты следует после того, как сумма начисленного дохода

уменьшена на величину налога на доходы физических лиц (п. 1 ст. 210 Налогового кодекса РФ). То есть размер удержания определяется исходя из той суммы, которая причитается к выдаче работнику.

Удержанные алименты необходимо перечислить их получателю в течение трех дней с момента выплаты заработной платы своему работнику. Обратите внимание! Выплачивать алименты авансом нельзя.

Помимо взыскания алиментов на несовершеннолетних детей или на недееспособных родителей из заработной платы могут производиться и другие удержания. Бухгалтер может удержать суммы на возмещение материального ущерба юридическим и физическим лицам, а также в счет погашения займа, представленного организацией своему работнику, и процентов по нему.

Требования по взысканию алиментов являются первоочередными (ст. 78 Федерального закона от 21 июля 1997 г. № 119-ФЗ «Об исполнительном производстве»). Поэтому прочие удержания можно взыскивать только после удержания суммы алиментов. При этом необходимо учитывать ограничения размера удержаний, которые установлены статьей 66 Федерального закона от 21 июля 1997 г. № 119-ФЗ «Об исполнительном производстве».

При удержании из заработной платы по нескольким исполнительным документам, в том числе алиментов на содержание несовершеннолетних детей, общий размер удержаний не может превышать 70 % заработной платы, причитающейся к выплате работнику.

Удержания из заработной платы можно учесть в составе расходов на оплату труда на основании подпункта 22 пункта 1 статьи 346.16 Налогового кодекса РФ, но только после того, как они фактически перечислены получателю (п. 2 ст. 346.17 Налогового кодекса РФ).

Что касается погашения займа, предоставленного организацией, и процентов по нему, то, на наш взгляд, эту операцию необходимо оформлять следующим образом. Работнику выдается заработная плата без учета его задолженности по договору займа. А затем оформляется приходный кассовый ордер на ту сумму, которую работник вносит в погашение своей задолженности по этому договору.

Проценты, начисленные по договору займа, включаются в состав доходов организации как внереализационные доходы (п. 6 ст. 250 Налогового кодекса РФ). Они признаются в качестве дохода на дату поступления денежных средств в кассу организации или на ее расчетный счет. Поэтому сумму процентов, которую работник вносит в кассу организации, необходимо указать как в графе 4, так и в графе 5 Книги учета.

Сумму основного долга, которую работник будет погашать по окончании срока действия договора займа, следует отражать только в графе 4. Указанная сумма не включается в состав налогооблагаемых доходов (подп. 10 п. 1 ст. 251 Налогового кодекса РФ).

ПРИМЕР

Иванов И. И. работает в ООО «Фортуна». Организация использует упрощенную систему налогообложения и платит единый налог с разницы между доходами и расходами.

У Иванова есть ребенок, в пользу которого удерживаются алименты в размере 25 % от суммы выплат на основании исполнительного листа.

В январе 2007 года на основании договора займа № 1 от 31 января 2007 года организация выдала Иванову заем в размере 100 000 руб. (расходный кассовый ордер № 46 от 01.02.2007 г.) на 12 месяцев с ежемесячной выплатой процентов в размере 1 % от суммы займа.

20 февраля 2007 года работнику был выдан аванс в размере 5000 руб. (расходный кассовый ордер № 78).

За февраль ему было начислено 15 000 руб. (расчетно-платежная ведомость № 3 от 01.03.2007 г.). Величина стандартных налоговых вычетов по НДФЛ составила 1000 руб. (на самого работника – 400 руб., на его ребенка – 600 руб.).

Сумма НДФЛ, удержанного из заработной платы работника, равна 1820 руб. ((15 000 руб. – 1000 руб.) Ч 13 %). Затем бухгалтер рассчитал сумму алиментов, которую необходимо удержать по исполнительному листу:

(15 000 руб. – 1 820 руб.) Ч 25 % = 3295 руб.

3 марта на основании расходного кассового ордера № 92 работнику была выдана заработная плата за февраль (с учетом ранее выданного аванса) в размере 6705 руб. (15 000 – 5 000 – 3 295). Сумма НДФЛ была перечислена в бюджет на основании платежного поручения № 201 от 03.03.07 г.

В тот же день Иванов внес в кассу ООО «Фортуна» проценты по займу, который был ему предоставлен организацией, в размере 1000 руб. (100 000 руб. Ч Ч 1 %). На указанную сумму был оформлен приходный кассовый ордер № 54.

6 марта сумма алиментов, которая была удержана с работника, перечислена получателю (почтовый перевод № 2/240).

В Книге учета доходов и расходов были сделаны такие записи:

Доходы и расходы

4.10. Пособия по временной нетрудоспособности

При обычной системе налогообложения организации и предприниматели, осуществляющие выплаты физическим лицам, перечисляют в бюджет единый социальный налог (ЕСН). Часть этого налога направляется в Фонд социального страхования РФ.

За счет средств ФСС России работодатель может выплатить работнику:

• пособие по временной нетрудоспособности;

• пособие по беременности и родам;

• единовременное пособие женщине, вставшей на учет в медицинских учреждениях в ранние сроки беременности;

• единовременное пособие при рождении ребенка;

• ежемесячные пособия на период отпуска по уходу за ребенком до полутора лет;

• социальное пособие на погребение или возмещение стоимости гарантированного перечня услуг по погребению.

Кроме того, за счет средств социального страхования работодатель оплачивает дополнительные выходные дни по уходу за ребенком-инвалидом или инвалидом с детства в возрасте до 18 лет (средний заработок за 4 дня в месяц), а также стоимость путевок на оздоровление детей работников (в пределах ассигнований, выделенных организации на календарный год).

Работодатели, применяющие упрощенную систему налогообложения, освобождены от уплаты ЕСН (п. 1 ст. 346.11 Налогового кодекса РФ). В то же время часть от суммы единого налога (минимального налога), перечисленного организацией в бюджет, направляется в бюджет ФСС РФ. Получается, что работодатели, применяющие упрощенную систему налогообложения, также финансируют Фонд социального страхования, хотя средства направляются туда не напрямую, а через федеральное казначейство.

Все пособия по обязательному социальному страхованию выплачиваются полностью за счет средств ФСС РФ. Исключением из этого правила являются пособия по временной нетрудоспособности.

За счет средств ФСС России работодатель может выплатить работнику:

• пособие по временной нетрудоспособности;

• пособие по беременности и родам;

• единовременное пособие женщине, вставшей на учет в медицинских учреждениях в ранние сроки беременности;

• единовременное пособие при рождении ребенка;

• ежемесячные пособия на период отпуска по уходу за ребенком до полутора лет;

• социальное пособие на погребение или возмещение стоимости гарантированного перечня услуг по погребению.

Кроме того, за счет средств социального страхования работодатель оплачивает дополнительные выходные дни по уходу за ребенком-инвалидом или инвалидом с детства в возрасте до 18 лет (средний заработок за 4 дня в месяц), а также стоимость путевок на оздоровление детей работников (в пределах ассигнований, выделенных организации на календарный год).

Работодатели, применяющие упрощенную систему налогообложения, освобождены от уплаты ЕСН (п. 1 ст. 346.11 Налогового кодекса РФ). В то же время часть от суммы единого налога (минимального налога), перечисленного организацией в бюджет, направляется в бюджет ФСС РФ. Получается, что работодатели, применяющие упрощенную систему налогообложения, также финансируют Фонд социального страхования, хотя средства направляются туда не напрямую, а через федеральное казначейство.

Все пособия по обязательному социальному страхованию выплачиваются полностью за счет средств ФСС РФ. Исключением из этого правила являются пособия по временной нетрудоспособности.

4.10.1. Расчет пособия по временной нетрудоспособности

На величину пособий по временной нетрудоспособности влияют два показателя:

– средний заработок сотрудника;

– его страховой трудовой стаж (Федеральный закон от 29 декабря 2006 г. № 255-ФЗ «Об обеспечении пособиями по временной нетрудоспособности, по беременности и родам граждан, подлежащих обязательному социальному страхованию»).

Средний заработок для расчета пособий по временной нетрудоспособности, беременности и родам рассчитывается в соответствии с требованиями Трудового кодекса РФ (ст. 139 Трудового кодекса РФ) на основании постановления Правительства РФ от 15 июня 2007 г. № 375.

Для расчета суммы пособия бухгалтеру предприятия нужно определить средний заработок работника по основному месту работы за последние 12 календарных месяцев, предшествующих месяцу, в котором был выдан листок нетрудоспособности.

Сначала нужно определить размер среднедневного заработка работника, а затем рассчитать общую сумму пособия по временной нетрудоспособности за время болезни.

Если страховой стаж работника меньше пяти лет, то пособие по временной нетрудоспособности ему начисляют исходя из 60 % заработка, от пяти до восьми лет – 80 %, свыше восьми лет – 100 %.

Для организаций (предпринимателей), применяющих упрощенный порядок налогообложения, предусмотрен особый порядок оплаты больничных листов. Он установлен Федеральным законом от 31 декабря 2002 г. № 190-ФЗ «Об обеспечении пособиями по обязательному социальному страхованию граждан, работающих в организациях и у индивидуальных предпринимателей, применяющих специальные налоговые режимы».

Оплата пособия по временной нетрудоспособности организациями (предпринимателями) осуществляется за счет двух источников:

• за счет средств ФСС РФ;

• за счет собственных средств работодателей. ФСС РФ оплачивает пособие из расчета 1 МРОТ за полный календарный

месяц. Минимальный размер оплаты труда установлен в размере 2300 руб.

Поэтому при расчете суммы пособия, которая выплачивается за счет средств фонда, необходимо МРОТ разделить на число рабочих дней в месяце и умножить на число рабочих дней, пропущенных по болезни.

Работодатель не может оплатить работнику больничный листок только за счет средств ФСС, так как выплата пособия по временной нетрудоспособности всегда складывается из двух частей. Оплата больничного сверх суммы, возмещаемой ФСС РФ, – это не право, а обязанность работодателя.

На сумму пособия по временной нетрудоспособности, превышающую за полный календарный месяц один МРОТ, можно уменьшить налоговую базу по единому налогу. Порядок учета пособия по временной нетрудоспособности зависит от выбранного объекта налогообложения.

Если единый налог платится с доходов, то сумма пособия по временной нетрудоспособности не отражается в Книге учета доходов и расходов. В то же время величина единого налога, начисленного за отчетный период, уменьшается на всю сумму больничных, выплаченных за счет средств работодателя (п. 3 ст. 346.21 Налогового кодекса РФ).

Если объектом налогообложения выбраны доходы за минусом расходов, то сумма пособия, выплаченная за счет собственных средств работодателя, учитывается в составе расходов на оплату труда (подп. 6 п. 1 ст. 346.16 Налогового кодекса РФ). Этот вид расходов определяется по правилам статьи 255 Налогового кодекса РФ.

– средний заработок сотрудника;

– его страховой трудовой стаж (Федеральный закон от 29 декабря 2006 г. № 255-ФЗ «Об обеспечении пособиями по временной нетрудоспособности, по беременности и родам граждан, подлежащих обязательному социальному страхованию»).

Средний заработок для расчета пособий по временной нетрудоспособности, беременности и родам рассчитывается в соответствии с требованиями Трудового кодекса РФ (ст. 139 Трудового кодекса РФ) на основании постановления Правительства РФ от 15 июня 2007 г. № 375.

Для расчета суммы пособия бухгалтеру предприятия нужно определить средний заработок работника по основному месту работы за последние 12 календарных месяцев, предшествующих месяцу, в котором был выдан листок нетрудоспособности.

Сначала нужно определить размер среднедневного заработка работника, а затем рассчитать общую сумму пособия по временной нетрудоспособности за время болезни.

Если страховой стаж работника меньше пяти лет, то пособие по временной нетрудоспособности ему начисляют исходя из 60 % заработка, от пяти до восьми лет – 80 %, свыше восьми лет – 100 %.

Для организаций (предпринимателей), применяющих упрощенный порядок налогообложения, предусмотрен особый порядок оплаты больничных листов. Он установлен Федеральным законом от 31 декабря 2002 г. № 190-ФЗ «Об обеспечении пособиями по обязательному социальному страхованию граждан, работающих в организациях и у индивидуальных предпринимателей, применяющих специальные налоговые режимы».

Оплата пособия по временной нетрудоспособности организациями (предпринимателями) осуществляется за счет двух источников:

• за счет средств ФСС РФ;

• за счет собственных средств работодателей. ФСС РФ оплачивает пособие из расчета 1 МРОТ за полный календарный

месяц. Минимальный размер оплаты труда установлен в размере 2300 руб.

Поэтому при расчете суммы пособия, которая выплачивается за счет средств фонда, необходимо МРОТ разделить на число рабочих дней в месяце и умножить на число рабочих дней, пропущенных по болезни.

Работодатель не может оплатить работнику больничный листок только за счет средств ФСС, так как выплата пособия по временной нетрудоспособности всегда складывается из двух частей. Оплата больничного сверх суммы, возмещаемой ФСС РФ, – это не право, а обязанность работодателя.

На сумму пособия по временной нетрудоспособности, превышающую за полный календарный месяц один МРОТ, можно уменьшить налоговую базу по единому налогу. Порядок учета пособия по временной нетрудоспособности зависит от выбранного объекта налогообложения.

Если единый налог платится с доходов, то сумма пособия по временной нетрудоспособности не отражается в Книге учета доходов и расходов. В то же время величина единого налога, начисленного за отчетный период, уменьшается на всю сумму больничных, выплаченных за счет средств работодателя (п. 3 ст. 346.21 Налогового кодекса РФ).

Если объектом налогообложения выбраны доходы за минусом расходов, то сумма пособия, выплаченная за счет собственных средств работодателя, учитывается в составе расходов на оплату труда (подп. 6 п. 1 ст. 346.16 Налогового кодекса РФ). Этот вид расходов определяется по правилам статьи 255 Налогового кодекса РФ.

4.10.2. Как возместить средства, потраченные на выплаты по социальному страхованию

Средства, потраченные работодателями на выплаты по социальному страхованию, возмещаются отделениями ФСС РФ по месту регистрации (Инструкция о порядке учета и расходования средств обязательного социального страхования, утвержденная постановлением ФСС РФ от 9 марта 2004 г. № 22).

Для этого организация (предприниматель) должна представить в свое отделение ФСС:

• письменное заявление в произвольной форме;

• расчетную ведомость по средствам ФСС (форма 4-ФСС РФ) за тот период, в котором начислено пособие или произведены другие расходы;

• копии платежных поручений на уплату единого налога;

• копии документов, подтверждающие обоснованность и правильность расходов по социальному страхованию.

Исполнительный орган ФСС РФ выделяет средства только после проведения камеральной проверки документов.

Через две недели после того, как работодатели представят в отделение фонда по месту регистрации все необходимые документы, работники фонда перечислят на расчетный счет страхователя необходимую сумму.

Итак, работодатели оплачивают расходы по социальному страхованию за счет собственных оборотных средств, а затем на эту сумму уменьшают свои платежи в ФСС РФ или получают от фонда возмещение понесенных расходов. Но может сложиться и такая ситуация, когда у предприятия на расчетном счету не окажется суммы, необходимой для выплаты пособия. В этом случае организация должна обратиться в отделение ФСС с заявлением о выделении средств соцстраха на эти цели, приложив к нему банковские выписки.

Для этого организация (предприниматель) должна представить в свое отделение ФСС:

• письменное заявление в произвольной форме;

• расчетную ведомость по средствам ФСС (форма 4-ФСС РФ) за тот период, в котором начислено пособие или произведены другие расходы;

• копии платежных поручений на уплату единого налога;

• копии документов, подтверждающие обоснованность и правильность расходов по социальному страхованию.

Исполнительный орган ФСС РФ выделяет средства только после проведения камеральной проверки документов.

Через две недели после того, как работодатели представят в отделение фонда по месту регистрации все необходимые документы, работники фонда перечислят на расчетный счет страхователя необходимую сумму.

Итак, работодатели оплачивают расходы по социальному страхованию за счет собственных оборотных средств, а затем на эту сумму уменьшают свои платежи в ФСС РФ или получают от фонда возмещение понесенных расходов. Но может сложиться и такая ситуация, когда у предприятия на расчетном счету не окажется суммы, необходимой для выплаты пособия. В этом случае организация должна обратиться в отделение ФСС с заявлением о выделении средств соцстраха на эти цели, приложив к нему банковские выписки.

4.10.3. Добровольная уплата взносов в ФСС РФ

Некоторые организации, применяющие упрощенную систему налогообложения, добровольно перечисляют страховые взносы в ФСС на основании статьи 3 Федерального закона от 31 декабря 2002 г. № 190-ФЗ «Об обеспечении пособиями по обязательному социальному страхованию граждан, работающих в организациях и у индивидуальных предпринимателей, применяющих специальные налоговые режимы». Это позволяет выплачивать пособия по временной нетрудоспособности полностью за счет средств Фонда социального страхования.

Если организация решила добровольно платить взносы в ФСС, то ей необходимо представить в отделение фонда по месту регистрации Заявление. Примерная форма Заявления об обязательстве добровольно уплачивать страховые взносы на социальное страхование работников на случай временной нетрудоспособности приведена в письме ФСС РФ от 24 марта 2003 г. № 02–10/05-1795.

Начиная с того месяца, в котором было подано Заявление, организация становится добровольным плательщиком взносов в ФСС РФ. Правила добровольной уплаты страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности утверждены постановлением Правительства РФ от 5 марта 2003 г. № 144.

Взносы начисляются ежемесячно в размере 3 % от суммы выплат и вознаграждений по трудовым договорам. База для начисления добровольных взносов точно такая же, как и для начисления ЕСН организациями, применяющими общий режим налогообложения. Это значит, что на суммы, которые не облагаются ЕСН, начислять взносы в ФСС не нужно.

Например, в налоговую базу по ЕСН в части, зачисляемой в ФСС РФ, не включаются вознаграждения, выплачиваемые по договорам гражданско-правового характера, авторским и лицензионным договорам. Следовательно, начислять добровольные взносы на сумму этих платежей не следует.

Организации, которые добровольно перечисляют взносы в ФСС РФ, выплачивают пособия по временной нетрудоспособности только за счет средств фонда. Правда, сумма выплат по больничному листку не может превышать 16 125 руб. за один календарный месяц (Федеральный закон от 29 декабря 2006 г. № 255-ФЗ).

Чтобы не переплатить работнику за дни болезни, бухгалтеру нужно выяснить, превышает дневное пособие установленный предел или нет. Максимальный предел пособия определяется так. Предельную сумму 16 125 руб. (с 1 января 2008 г. 17 250 руб.) делят на количество рабочих дней по графику работы в том месяце, когда работник болел.

Число рабочих дней в том месяце, Максимальная сумма

16 125 руб.:

=

в котором сотрудник болел дневного пособия

Если дневное пособие, рассчитанное для работника, превышает его максимальный размер, то пособие выплачивается исходя из установленного предела. Общая сумма максимального пособия определяется так.

Дневное пособие, на которое Число рабочих дней

Ч = Общая сумма пособия

имеет право работник нетрудоспособности

В течение 15 дней после окончания каждого месяца организация должна перечислять в ФСС сумму страховых взносов за минусом пособий по временной нетрудоспособности, которые были выплачены за прошедший месяц.

Если организация пропустит срок уплаты взносов, то фонд пришлет ей уведомление о задолженности. Страхователю будет предложено погасить ее не позднее срока уплаты взносов за следующий месяц. Если это не будет сделано, ФСС РФ примет решение о прекращении уплаты взносов в добровольном порядке.

Если сумма выданных пособий превысит начисленные добровольные взносы, то фонд возместит разницу. Порядок выделения денег на эти цели определен Инструкцией о порядке учета и расходования средств обязательного социального страхования (постановление ФСС РФ от 9 марта 2004 г. № 22).

Обратите внимание! Организация, применяющая упрощенную систему налогообложения, не может учесть при расчете единого налога суммы добровольных взносов в ФСС. Это относится как к тем, кто уплачивает единый налог с полученных доходов, так и к тем, кто рассчитывает налог с разницы между доходами и расходами.

Если организация решила добровольно платить взносы в ФСС, то ей необходимо представить в отделение фонда по месту регистрации Заявление. Примерная форма Заявления об обязательстве добровольно уплачивать страховые взносы на социальное страхование работников на случай временной нетрудоспособности приведена в письме ФСС РФ от 24 марта 2003 г. № 02–10/05-1795.

Начиная с того месяца, в котором было подано Заявление, организация становится добровольным плательщиком взносов в ФСС РФ. Правила добровольной уплаты страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности утверждены постановлением Правительства РФ от 5 марта 2003 г. № 144.

Взносы начисляются ежемесячно в размере 3 % от суммы выплат и вознаграждений по трудовым договорам. База для начисления добровольных взносов точно такая же, как и для начисления ЕСН организациями, применяющими общий режим налогообложения. Это значит, что на суммы, которые не облагаются ЕСН, начислять взносы в ФСС не нужно.

Например, в налоговую базу по ЕСН в части, зачисляемой в ФСС РФ, не включаются вознаграждения, выплачиваемые по договорам гражданско-правового характера, авторским и лицензионным договорам. Следовательно, начислять добровольные взносы на сумму этих платежей не следует.

Организации, которые добровольно перечисляют взносы в ФСС РФ, выплачивают пособия по временной нетрудоспособности только за счет средств фонда. Правда, сумма выплат по больничному листку не может превышать 16 125 руб. за один календарный месяц (Федеральный закон от 29 декабря 2006 г. № 255-ФЗ).

Чтобы не переплатить работнику за дни болезни, бухгалтеру нужно выяснить, превышает дневное пособие установленный предел или нет. Максимальный предел пособия определяется так. Предельную сумму 16 125 руб. (с 1 января 2008 г. 17 250 руб.) делят на количество рабочих дней по графику работы в том месяце, когда работник болел.

Число рабочих дней в том месяце, Максимальная сумма

16 125 руб.:

=

в котором сотрудник болел дневного пособия

Если дневное пособие, рассчитанное для работника, превышает его максимальный размер, то пособие выплачивается исходя из установленного предела. Общая сумма максимального пособия определяется так.

Дневное пособие, на которое Число рабочих дней

Ч = Общая сумма пособия

имеет право работник нетрудоспособности

В течение 15 дней после окончания каждого месяца организация должна перечислять в ФСС сумму страховых взносов за минусом пособий по временной нетрудоспособности, которые были выплачены за прошедший месяц.

Если организация пропустит срок уплаты взносов, то фонд пришлет ей уведомление о задолженности. Страхователю будет предложено погасить ее не позднее срока уплаты взносов за следующий месяц. Если это не будет сделано, ФСС РФ примет решение о прекращении уплаты взносов в добровольном порядке.

Если сумма выданных пособий превысит начисленные добровольные взносы, то фонд возместит разницу. Порядок выделения денег на эти цели определен Инструкцией о порядке учета и расходования средств обязательного социального страхования (постановление ФСС РФ от 9 марта 2004 г. № 22).

Обратите внимание! Организация, применяющая упрощенную систему налогообложения, не может учесть при расчете единого налога суммы добровольных взносов в ФСС. Это относится как к тем, кто уплачивает единый налог с полученных доходов, так и к тем, кто рассчитывает налог с разницы между доходами и расходами.