Страница:

1) материальные расходы;

2) расходы на оплату труда;

3) амортизационные отчисления;

4) прочие расходы.

3.3. Материальные расходы и расходы на оплату труда индивидуального предпринимателя, применяющего общий режим налогообложения

3.4. Начисление индивидуальным предпринимателем, применяющим общеустановленную систему налогообложения, взносов во внебюджетные фонды

3.5. Учет основных средств, нематериальных активов и порядок их амортизации индивидуальными предпринимателями, применяющими общую систему налогообложения

3.6. Прочие расходы индивидуального предпринимателя, применяющего общеустановленную систему налогообложения

3.7. Спорные и не учитываемые при расчете налога расходы индивидуального предпринимателя, применяющего упрощенную систему налогообложения

2) расходы на оплату труда;

3) амортизационные отчисления;

4) прочие расходы.

3.3. Материальные расходы и расходы на оплату труда индивидуального предпринимателя, применяющего общий режим налогообложения

Что относится к материальным расходам, и каков порядок их учета, оговорено разделом IV Порядка учета.

Наряду с сырьем, материалами, комплектующими, инвентарем, топливом и другими расходами к материальным расходам относятся и расходы на приобретение работ и услуг, выполняемых сторонними организациями или индивидуальными предпринимателями, связанных с осуществлением предпринимательской деятельности.

При этом к выполненным работам (оказанным услугам) относятся выполнение отдельных операций по изготовлению продукции, выполнению работ, оказанию услуг, обработке сырья (материалов), контроль над соблюдением установленных технологических процессов, техническое обслуживание основных средств, транспортные услуги сторонних организаций и (или) индивидуальных предпринимателей по перевозкам грузов.

ПРИМЕР

Для доставки товаров до потребителей индивидуальный предприниматель арендовал у организации грузовой автомобиль.

Данные расходы предпринимателя относятся к материальным расходам.

Предприниматель должен учесть, что стоимость товарно-материальных ценностей, выполненных работ, относимых к материальным расходам, включая комиссионные вознаграждения, уплачиваемые посредникам, ввозные таможенные пошлины и сборы, расходы на транспортировку и иные затраты, связанные с приобретением товарно-материальных ценностей, определяется исходя из цен их приобретения без учета НДС, за исключением операций, не облагаемых НДС, и налогов, включаемых в расходы в соответствии с Налоговым кодексом РФ.

ПРИМЕР

Индивидуальный предприниматель оплатил аренду производственного помещения в сумме 23 600 руб., в том числе НДС 3 600 руб.

Стоимость данных материальных расходов составит 20 000 руб., так как 3 600 руб., представляющие собой суммы «входного» НДС, после выполнения необходимых условий индивидуальный предприниматель может отнести на вычет при расчетах с бюджетом.

Отнесение сумм на вычет при расчетах с бюджетом производится в следующем порядке.

Предположим, что сумма НДС, начисленного к уплате в бюджет, то есть сумма НДС от произведенной реализации, у индивидуального предпринимателя составила 29 000 руб.

А сумма НДС, уплаченного поставщикам, равна 11 000 руб.

Сумма НДС, подлежащая уплате в бюджет, составит разницу между суммой НДС, начисленной от реализации, и суммой «входного» НДС и равна 18 000 руб. (29 000 – 11 000).

Но получается, что индивидуальный предприниматель является плательщиком НДС не во всех случаях. И действительно, если за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) у индивидуального предпринимателя без учета налога и налога с продаж не превысила в совокупности один миллион рублей, то в соответствии со статьей 145 Налогового кодекса РФ он имеет право на освобождение от исполнения обязанностей налогоплательщика НДС.

А статьей 149 Налогового кодекса РФ оговорены операции, не подлежащие налогообложению НДС. В этих случаях суммы уплаченного поставщику НДС не относятся на вычет при расчетах с бюджетом, а включаются в стоимость товарно-материальных ценностей, относимых к материальным расходам.

ПРИМЕР

Индивидуальный предприниматель, получивший освобождение от исполнения обязанностей плательщика НДС, приобрел материалов на сумму 29 500 руб., в том числе НДС 4 500 руб.

В этом случае материальные расходы предпринимателя – не плательщика НДС составят не 25 000 руб., а 29 500 руб.

Порядок учета предусматривает, что материальные расходы, осуществленные при изготовлении товаров (выполнении работ, оказании услуг), списываются полностью на затраты в части реализованных товаров, выполненных работ и оказанных услуг, а в случае если нормативными актами предусмотрены нормы расхода, то по установленным нормам.

Пунктом 221 Налогового кодекса РФ (гл. 23 «Налог на доходы физических лиц», которая и регулирует налогообложение ПБОЮЛ, работающих по общеустановленной системе налогообложения) установлено, что состав расходов, принимаемых к вычету, определяется налогоплательщиком самостоятельно в порядке, аналогичном порядку определения расходов для целей налогообложения, установленному главой «Налог на прибыль организаций».

Наряду с сырьем, материалами, комплектующими, инвентарем, топливом и другими расходами к материальным расходам относятся и расходы на приобретение работ и услуг, выполняемых сторонними организациями или индивидуальными предпринимателями, связанных с осуществлением предпринимательской деятельности.

При этом к выполненным работам (оказанным услугам) относятся выполнение отдельных операций по изготовлению продукции, выполнению работ, оказанию услуг, обработке сырья (материалов), контроль над соблюдением установленных технологических процессов, техническое обслуживание основных средств, транспортные услуги сторонних организаций и (или) индивидуальных предпринимателей по перевозкам грузов.

ПРИМЕР

Для доставки товаров до потребителей индивидуальный предприниматель арендовал у организации грузовой автомобиль.

Данные расходы предпринимателя относятся к материальным расходам.

Предприниматель должен учесть, что стоимость товарно-материальных ценностей, выполненных работ, относимых к материальным расходам, включая комиссионные вознаграждения, уплачиваемые посредникам, ввозные таможенные пошлины и сборы, расходы на транспортировку и иные затраты, связанные с приобретением товарно-материальных ценностей, определяется исходя из цен их приобретения без учета НДС, за исключением операций, не облагаемых НДС, и налогов, включаемых в расходы в соответствии с Налоговым кодексом РФ.

ПРИМЕР

Индивидуальный предприниматель оплатил аренду производственного помещения в сумме 23 600 руб., в том числе НДС 3 600 руб.

Стоимость данных материальных расходов составит 20 000 руб., так как 3 600 руб., представляющие собой суммы «входного» НДС, после выполнения необходимых условий индивидуальный предприниматель может отнести на вычет при расчетах с бюджетом.

Отнесение сумм на вычет при расчетах с бюджетом производится в следующем порядке.

Предположим, что сумма НДС, начисленного к уплате в бюджет, то есть сумма НДС от произведенной реализации, у индивидуального предпринимателя составила 29 000 руб.

А сумма НДС, уплаченного поставщикам, равна 11 000 руб.

Сумма НДС, подлежащая уплате в бюджет, составит разницу между суммой НДС, начисленной от реализации, и суммой «входного» НДС и равна 18 000 руб. (29 000 – 11 000).

Но получается, что индивидуальный предприниматель является плательщиком НДС не во всех случаях. И действительно, если за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) у индивидуального предпринимателя без учета налога и налога с продаж не превысила в совокупности один миллион рублей, то в соответствии со статьей 145 Налогового кодекса РФ он имеет право на освобождение от исполнения обязанностей налогоплательщика НДС.

А статьей 149 Налогового кодекса РФ оговорены операции, не подлежащие налогообложению НДС. В этих случаях суммы уплаченного поставщику НДС не относятся на вычет при расчетах с бюджетом, а включаются в стоимость товарно-материальных ценностей, относимых к материальным расходам.

ПРИМЕР

Индивидуальный предприниматель, получивший освобождение от исполнения обязанностей плательщика НДС, приобрел материалов на сумму 29 500 руб., в том числе НДС 4 500 руб.

В этом случае материальные расходы предпринимателя – не плательщика НДС составят не 25 000 руб., а 29 500 руб.

Порядок учета предусматривает, что материальные расходы, осуществленные при изготовлении товаров (выполнении работ, оказании услуг), списываются полностью на затраты в части реализованных товаров, выполненных работ и оказанных услуг, а в случае если нормативными актами предусмотрены нормы расхода, то по установленным нормам.

Пунктом 221 Налогового кодекса РФ (гл. 23 «Налог на доходы физических лиц», которая и регулирует налогообложение ПБОЮЛ, работающих по общеустановленной системе налогообложения) установлено, что состав расходов, принимаемых к вычету, определяется налогоплательщиком самостоятельно в порядке, аналогичном порядку определения расходов для целей налогообложения, установленному главой «Налог на прибыль организаций».

3.4. Начисление индивидуальным предпринимателем, применяющим общеустановленную систему налогообложения, взносов во внебюджетные фонды

Для мобилизации средств для реализации права граждан на государственное пенсионное и социальное обеспечение (страхование) и медицинскую помощь главой 24 «Единый социальный налог» Налогового кодекса РФ установлен единый социальный налог.

В соответствии с пунктом 3 статьи 237 главы 24 Налогового кодекса РФ налоговая база индивидуальных предпринимателей, осуществляющих деятельность по общеустановленной системе налогообложения, определяется как сумма доходов, полученных такими налогоплательщиками за налоговый период как в денежной, так и в натуральной форме от предпринимательской либо иной профессиональной деятельности, за вычетом расходов, связанных с их извлечением. При этом состав расходов, принимаемых к вычету в целях налогообложения данной группой налогоплательщиков, определяется в порядке, аналогичном порядку определения состава затрат, установленных для налогоплательщиков налога на прибыль соответствующими статьями главы 25 Налогового кодекса РФ.

ПРИМЕР

Доход индивидуального предпринимателя составил 180 000 руб. Сумма расходов 150 000 руб. Налогооблагаемая база по единому социальному налогу равна 30 000 руб.

Нетрудно заметить, что требования к определению налогооблагаемой базы главой 23 Налогового кодекса РФ и главой 24 Налогового кодекса РФ идентичны и, следовательно, базы для обложения НДФЛ и ЕСН на первый взгляд будут совпадать.

ПРИМЕР

Сумма доходов ПБОЮЛ, применяющего общеустановленную систему налогообложения, составила 214 500 руб. Сумма расходов, связанных с извлечением прибыли, равна 178 000.

Налогооблагаемая база по ЕСН будет равна 36 500 руб. (214 500–178 000 руб.).

Но вот только налогооблагаемая база по НДФЛ будет другая. ПБОЮЛ придется исчислить и уплатить ЕСН, сумму которого он сможет включить в расходы, и только потом будет производиться исчисление НДФЛ.

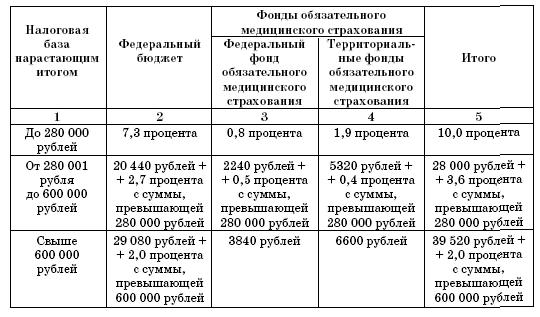

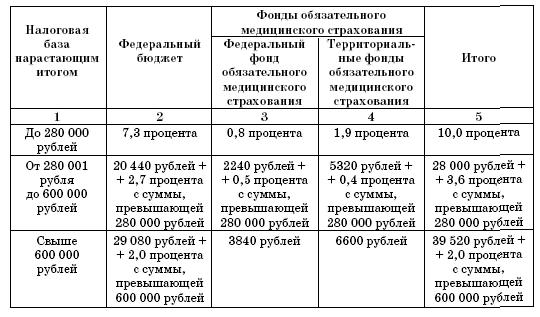

Ставки ЕСН с подразделением по видам платежей, которые взимаются в составе ЕСН с ПБОЮЛ, осуществляющих деятельность по общеустановленной системе налогообложения, установлены в пункте 3 статьи 241 Налогового кодекса РФ.

Так, предприниматели должны применять следующие ставки:

В соответствии с пунктом 3 статьи 237 главы 24 Налогового кодекса РФ налоговая база индивидуальных предпринимателей, осуществляющих деятельность по общеустановленной системе налогообложения, определяется как сумма доходов, полученных такими налогоплательщиками за налоговый период как в денежной, так и в натуральной форме от предпринимательской либо иной профессиональной деятельности, за вычетом расходов, связанных с их извлечением. При этом состав расходов, принимаемых к вычету в целях налогообложения данной группой налогоплательщиков, определяется в порядке, аналогичном порядку определения состава затрат, установленных для налогоплательщиков налога на прибыль соответствующими статьями главы 25 Налогового кодекса РФ.

ПРИМЕР

Доход индивидуального предпринимателя составил 180 000 руб. Сумма расходов 150 000 руб. Налогооблагаемая база по единому социальному налогу равна 30 000 руб.

Нетрудно заметить, что требования к определению налогооблагаемой базы главой 23 Налогового кодекса РФ и главой 24 Налогового кодекса РФ идентичны и, следовательно, базы для обложения НДФЛ и ЕСН на первый взгляд будут совпадать.

ПРИМЕР

Сумма доходов ПБОЮЛ, применяющего общеустановленную систему налогообложения, составила 214 500 руб. Сумма расходов, связанных с извлечением прибыли, равна 178 000.

Налогооблагаемая база по ЕСН будет равна 36 500 руб. (214 500–178 000 руб.).

Но вот только налогооблагаемая база по НДФЛ будет другая. ПБОЮЛ придется исчислить и уплатить ЕСН, сумму которого он сможет включить в расходы, и только потом будет производиться исчисление НДФЛ.

Ставки ЕСН с подразделением по видам платежей, которые взимаются в составе ЕСН с ПБОЮЛ, осуществляющих деятельность по общеустановленной системе налогообложения, установлены в пункте 3 статьи 241 Налогового кодекса РФ.

Так, предприниматели должны применять следующие ставки:

3.5. Учет основных средств, нематериальных активов и порядок их амортизации индивидуальными предпринимателями, применяющими общую систему налогообложения

Учет основных средств и нематериальных активов оговорен соответственно разделами VI и VII Порядка учета.

Как и по основным средствам организаций, первоначальная стоимость амортизируемого основного средства, приобретенного индивидуальным предпринимателем для осуществления предпринимательской деятельности по операциям, облагаемым НДС, определяется как сумма расходов на его приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования, за исключением суммы НДС и сумм налогов, учитываемых в составе расходов в соответствии с Налоговым кодексом РФ.

ПРИМЕР

Индивидуальный предприниматель приобрел объект основных средств стоимостью 29 500 руб. с учетом НДС. Но расходы, связанные с пуском объекта в эксплуатацию, дополнительно составили 700 руб. с учетом НДС.

Первоначальная стоимость данного объекта соответственно составит 25 700 руб. (25 000 + 700).

Но первоначальная стоимость основных средств не всегда остается неизменной. В случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения она изменяется.

В иных случаях изменение в учете первоначальной стоимости основных средств не производится.

Напомним, что формы первичных документов по учету основных средств утверждены постановлением Госкомстата России от 21 января 2003 г. № 7 «Об утверждении унифицированных форм первичной учетной документации по учету основных средств».

К нематериальным активам, непосредственно используемым в процессе осуществления предпринимательской деятельности при изготовлении товаров (выполнении работ, оказании услуг), относятся приобретенные и (или) созданные индивидуальным предпринимателем результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности (исключительные права на них).

Для признания нематериального актива необходимо наличие способности приносить индивидуальному предпринимателю экономические выгоды (доход), а также наличие надлежаще оформленных документов, подтверждающих существование самого нематериального актива и (или) исключительного права у индивидуального предпринимателя на результаты интеллектуальной деятельности (в том числе патенты, свидетельства, другие охранные документы, договор уступки (приобретения) патента, товарного знака).

Как и по основным средствам первоначальная стоимость амортизируемых нематериальных активов определяется как сумма расходов на их приобретение (создание) и доведение их до состояния, в котором они пригодны для использования, за исключением суммы НДС и сумм налогов, учитываемых в составе расходов в соответствии с НК.

Не следует относить к нематериальным активам:

1) не давшие положительного результата научно-исследовательские, опытно-конструкторские и технологические работы;

2) интеллектуальные и деловые качества работников, их квалификацию и способность к труду.

Но вот индивидуальный предприниматель приобрел основное средство или нематериальный актив, и сразу возникает вопрос – в каком порядке ему перенести стоимость приобретенных объектов на себестоимость продукции.

Для этого, во-первых, необходимо, чтобы объект считался амортизируемым имуществом.

А к амортизируемому имуществу относятся принадлежащие индивидуальному предпринимателю на праве собственности имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, непосредственно используемые им для осуществления предпринимательской деятельности, стоимость которых погашается путем начисления амортизации.

ПРИМЕР

Индивидуальный предприниматель является собственником жилого дома. Данный объект не будет являться амортизируемым имуществом, так как используется для личных нужд предпринимателя и не связан с предпринимательской деятельностью.

В налоговом учете амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 10 000 руб., а с 1 января 2008 г. в соответствии с Федеральным законом от 24 июля 2007 г. № 216-ФЗ, в размере, превышающем 2000 руб. Но что же делать с объектами основных средств, которые стоят менее 10 000 руб.? Стоимость таких объектов списывается единовременно в момент введения основного средства в эксплуатацию.

ПРИМЕР

Индивидуальный предприниматель в январе 2007 года приобрел основное средство стоимостью 9 900 руб. без учета НДС. Стоимость этого объекта будет являться расходом предпринимателя в январе 2007 года.

Порядок учета содержит перечень объектов, не подлежащих амортизации. В него, в частности, включены объекты внешнего благоустройства; продуктивный скот, другие одомашненные дикие животные (за исключением рабочего скота); приобретенные издания (книги, брошюры и иные подобные объекты), произведения искусства; земля и иные объекты природопользования (вода, недра и другие природные ресурсы), а также материально-производственные запасы, товары, объекты незавершенного капитального строительства, ценные бумаги, финансовые инструменты срочных сделок (в том числе форвардные, фьючерсные контракты, опционные контракты) и другие объекты.

Если же объекты основных средств переданы (получены) по договорам в безвозмездное пользование или фактические затраты на их приобретение, сооружение и изготовление не могут быть документально подтверждены, то они также исключаются из состава амортизируемого имущества.

ПРИМЕР

Объект основных средств, используемый в предпринимательской деятельности, индивидуальный предприниматель передал в безвозмездное пользование другому лицу.

Соответственно этот объект уже не используется им в осуществляемой деятельности и его стоимость не может уменьшать налогооблагаемую базу.

Как и в учете основных средств и нематериальных активов юридических лиц, стоимость используемых объектов переносится на себестоимость в течение срока полезного использования объекта. Сроком полезного использования признается период, в течение которого объект основных средств или объект нематериальных активов служат для выполнения целей деятельности индивидуального предпринимателя.

Индивидуальному предпринимателю следует самостоятельно устанавливать срок полезного использования на дату ввода в использование данного объекта амортизируемого имущества.

В то же время такая свобода выбора имеет и свои ограничения. Определение срока полезного использования производится применительно к классификации основных средств, утверждаемой Правительством РФ. Напомним, что Классификация основных средств утверждена постановлением Правительства РФ от 1 января 2002 г. № 1.

На основе этой же Классификации амортизируемое имущество распределяется по амортизационным группам в соответствии со сроками его полезного использования.

На основе приведенного примера видно, что Классификация не устанавливает конкретного срока полезного использования, а предлагает определенный временной интервал.

Кроме того, порядок учета дает индивидуальным предпринимателям право по основным средствам, относящимся к одной амортизационной группе, устанавливать различные сроки использования по каждому объекту.

ПРИМЕР

Индивидуальный предприниматель приобрел инструмент для металлообрабатывающих и деревообрабатывающих станков (первая группа) и инструмент алмазный и абразивный (первая группа).

Но при этом по инструменту для металлообрабатывающих и деревообрабатывающих станков он установил срок полезного использования 13 месяцев, а по инструменту алмазному и абразивному 15 месяцев.

Поэтому установленные сроки полезного использования объектов должны быть закреплены в учетных документах предпринимателя.

Как и юридическим лицам, индивидуальным предпринимателям тоже предоставляется право по тем объектам основных средств, которые не указаны в амортизационных группах, устанавливать срок полезного использования в соответствии с техническими условиями или рекомендациями организаций-изготовителей.

Статья 259 Налогового кодекса РФ предоставляет организациям возможность при покупке основных средств до 10 процентов их стоимости списать на расходы сразу. Такой же порядок действует и в отношении расходов на модернизацию, достройку, техническое перевооружение или частичную ликвидацию основного средства.

Однако списать сразу до 10 процентов стоимости – это право организации, а не обязанность. Между тем, в бухучете подобного правила нет. А поэтому экономя на налоге на прибыль, организации одновременно обрекают себя на учет временных разниц, которые неизбежно возникнут из-за различий в сумме амортизации в бухучете и для целей налогообложения.

По нематериальным активам срок полезного использования устанавливается исходя из срока действия патента, свидетельства и (или) из других ограничений сроков использования объектов интеллектуальной собственности в соответствии с законодательством Российской Федерации или применимым законодательством иностранного государства, а также исходя из полезного срока использования нематериальных активов, обусловленного соответствующими договорами.

ПРИМЕР

В соответствии с патентом, срок действия которого составляет 5 лет, срок полезного использования нематериального актива, право собственности на который заверено патентом, также равен 5 годам.

Если по каким-то причинам срок полезного использования по некоторым объектам нематериальных активов установить невозможно, то нормы амортизации устанавливаются в расчете на десять лет (но не более срока деятельности индивидуального предпринимателя).

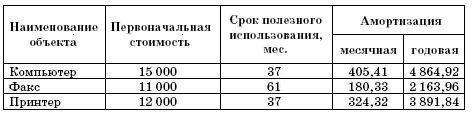

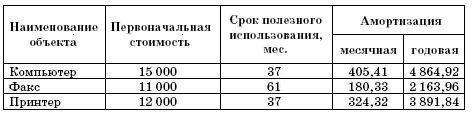

Порядок учета предоставляет индивидуальным предпринимателям право начисления амортизации только линейным методом. Сумма амортизации определяется ежемесячно отдельно по каждому объекту амортизируемого имущества, начиная с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в использование.

ПРИМЕР

Сумма начисляемой за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение его первоначальной стоимости и нормы амортизации, определенной для данного объекта по формуле:

К = (1: N) Ч 100 %,

где К – норма амортизации в процентах к первоначальной стоимости объекта амортизируемого имущества;

N – срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах.

ПРИМЕР

Первоначальная стоимость объекта основных средств составила 18 900 руб. Срок его полезного использования составляет 40 месяцев.

Отсюда ежемесячная норма амортизации по объекту составит:

1: 40 мес. Ч 100 % = 2,5 %.

А ежемесячная сумма амортизации будет рассчитана следующим путем:

18 900 руб. Ч 2,5 %: 100 % = 472,50 руб.

Но не всегда удается приобрести новый объект основных средств. Очень часто выгодно приобрести или достаточно средств только для приобретения объектов, уже бывших в эксплуатации. Тогда срок полезного использования такого объекта можно определить с учетом срока эксплуатации данного имущества предыдущими собственниками.

Порядок учета предлагает для такого расчета использовать формулу:

К = (1: (п – т) Ч 100 %,

где К – норма амортизации в процентах к первоначальной стоимости объекта амортизируемого имущества;

п – срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах;

т – количество месяцев нахождения приобретенного объекта основных средств в эксплуатации у предыдущих собственников.

ПРИМЕР

Приобретено основное средство стоимостью 35 000 руб. Срок полезного использования объекта составляет 50 месяцев, но этот объект у предыдущего собственника уже находился в эксплуатации 12 месяцев.

Срок полезного использования с учетом срока эксплуатации объекта у предыдущего собственника составит 38 месяцев (50–12).

А ежемесячная норма амортизации объекта будет равна:

1: 38 мес. Ч 100 % = 2,63 %.

Исходя из этого ежемесячная сумма амортизации по объекту будет рассчитана в размере:

35 000 руб. Ч 2,63 %: 100 % = 920,50 руб.

При этом если количество месяцев нахождения приобретенного объекта основных средств в эксплуатации у предыдущих собственников больше или равно сроку полезного использования данного объекта, определенному предыдущим собственником, амортизация не начисляется.

ПРИМЕР

Индивидуальным предпринимателем было куплено основное средство, срок полезного использования которого составляет 2 года.

Однако срок эксплуатации этого объекта предыдущими собственниками уже составил 2,5 года. Поэтому амортизацию по данному приобретенному объекту начислять не следует.

Если производство индивидуального предпринимателя носит сезонный характер, то сумма амортизации по основным средствам начисляется равномерно в течение налогового периода.

При этом начисление амортизации в отношении объекта амортизируемого имущества производится независимо от результатов предпринимательской деятельности индивидуального предпринимателя до полного погашения стоимости имущества либо до прекращения права собственности.

То есть начисление амортизации не приостанавливается в течение срока полезного использования основных средств, хотя есть ситуации, которые являются исключением из этого правила.

Начисление амортизации может приостанавливаться на период восстановления объектов основных средств, продолжительность которого превышает 12 месяцев, либо их неиспользования при осуществлении предпринимательской деятельности.

ПРИМЕР

Здание, принадлежащее индивидуальному предпринимателю, используемое для производственной деятельности, получило серьезный ущерб в результате стихийного бедствия.

Восстановление здание заняло более 12 месяцев. На период восстановления здания начисление амортизации было приостановлено.

Начисленная амортизация по объекту амортизируемого имущества отражается в учете в том налоговом периоде, к которому она относится.

Как и по основным средствам организаций, первоначальная стоимость амортизируемого основного средства, приобретенного индивидуальным предпринимателем для осуществления предпринимательской деятельности по операциям, облагаемым НДС, определяется как сумма расходов на его приобретение, сооружение, изготовление, доставку и доведение до состояния, в котором оно пригодно для использования, за исключением суммы НДС и сумм налогов, учитываемых в составе расходов в соответствии с Налоговым кодексом РФ.

ПРИМЕР

Индивидуальный предприниматель приобрел объект основных средств стоимостью 29 500 руб. с учетом НДС. Но расходы, связанные с пуском объекта в эксплуатацию, дополнительно составили 700 руб. с учетом НДС.

Первоначальная стоимость данного объекта соответственно составит 25 700 руб. (25 000 + 700).

Но первоначальная стоимость основных средств не всегда остается неизменной. В случаях достройки, дооборудования, реконструкции, модернизации, технического перевооружения она изменяется.

В иных случаях изменение в учете первоначальной стоимости основных средств не производится.

Напомним, что формы первичных документов по учету основных средств утверждены постановлением Госкомстата России от 21 января 2003 г. № 7 «Об утверждении унифицированных форм первичной учетной документации по учету основных средств».

К нематериальным активам, непосредственно используемым в процессе осуществления предпринимательской деятельности при изготовлении товаров (выполнении работ, оказании услуг), относятся приобретенные и (или) созданные индивидуальным предпринимателем результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности (исключительные права на них).

Для признания нематериального актива необходимо наличие способности приносить индивидуальному предпринимателю экономические выгоды (доход), а также наличие надлежаще оформленных документов, подтверждающих существование самого нематериального актива и (или) исключительного права у индивидуального предпринимателя на результаты интеллектуальной деятельности (в том числе патенты, свидетельства, другие охранные документы, договор уступки (приобретения) патента, товарного знака).

Как и по основным средствам первоначальная стоимость амортизируемых нематериальных активов определяется как сумма расходов на их приобретение (создание) и доведение их до состояния, в котором они пригодны для использования, за исключением суммы НДС и сумм налогов, учитываемых в составе расходов в соответствии с НК.

Не следует относить к нематериальным активам:

1) не давшие положительного результата научно-исследовательские, опытно-конструкторские и технологические работы;

2) интеллектуальные и деловые качества работников, их квалификацию и способность к труду.

Но вот индивидуальный предприниматель приобрел основное средство или нематериальный актив, и сразу возникает вопрос – в каком порядке ему перенести стоимость приобретенных объектов на себестоимость продукции.

Для этого, во-первых, необходимо, чтобы объект считался амортизируемым имуществом.

А к амортизируемому имуществу относятся принадлежащие индивидуальному предпринимателю на праве собственности имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности, непосредственно используемые им для осуществления предпринимательской деятельности, стоимость которых погашается путем начисления амортизации.

ПРИМЕР

Индивидуальный предприниматель является собственником жилого дома. Данный объект не будет являться амортизируемым имуществом, так как используется для личных нужд предпринимателя и не связан с предпринимательской деятельностью.

В налоговом учете амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 10 000 руб., а с 1 января 2008 г. в соответствии с Федеральным законом от 24 июля 2007 г. № 216-ФЗ, в размере, превышающем 2000 руб. Но что же делать с объектами основных средств, которые стоят менее 10 000 руб.? Стоимость таких объектов списывается единовременно в момент введения основного средства в эксплуатацию.

ПРИМЕР

Индивидуальный предприниматель в январе 2007 года приобрел основное средство стоимостью 9 900 руб. без учета НДС. Стоимость этого объекта будет являться расходом предпринимателя в январе 2007 года.

Порядок учета содержит перечень объектов, не подлежащих амортизации. В него, в частности, включены объекты внешнего благоустройства; продуктивный скот, другие одомашненные дикие животные (за исключением рабочего скота); приобретенные издания (книги, брошюры и иные подобные объекты), произведения искусства; земля и иные объекты природопользования (вода, недра и другие природные ресурсы), а также материально-производственные запасы, товары, объекты незавершенного капитального строительства, ценные бумаги, финансовые инструменты срочных сделок (в том числе форвардные, фьючерсные контракты, опционные контракты) и другие объекты.

Если же объекты основных средств переданы (получены) по договорам в безвозмездное пользование или фактические затраты на их приобретение, сооружение и изготовление не могут быть документально подтверждены, то они также исключаются из состава амортизируемого имущества.

ПРИМЕР

Объект основных средств, используемый в предпринимательской деятельности, индивидуальный предприниматель передал в безвозмездное пользование другому лицу.

Соответственно этот объект уже не используется им в осуществляемой деятельности и его стоимость не может уменьшать налогооблагаемую базу.

Как и в учете основных средств и нематериальных активов юридических лиц, стоимость используемых объектов переносится на себестоимость в течение срока полезного использования объекта. Сроком полезного использования признается период, в течение которого объект основных средств или объект нематериальных активов служат для выполнения целей деятельности индивидуального предпринимателя.

Индивидуальному предпринимателю следует самостоятельно устанавливать срок полезного использования на дату ввода в использование данного объекта амортизируемого имущества.

В то же время такая свобода выбора имеет и свои ограничения. Определение срока полезного использования производится применительно к классификации основных средств, утверждаемой Правительством РФ. Напомним, что Классификация основных средств утверждена постановлением Правительства РФ от 1 января 2002 г. № 1.

На основе этой же Классификации амортизируемое имущество распределяется по амортизационным группам в соответствии со сроками его полезного использования.

На основе приведенного примера видно, что Классификация не устанавливает конкретного срока полезного использования, а предлагает определенный временной интервал.

Кроме того, порядок учета дает индивидуальным предпринимателям право по основным средствам, относящимся к одной амортизационной группе, устанавливать различные сроки использования по каждому объекту.

ПРИМЕР

Индивидуальный предприниматель приобрел инструмент для металлообрабатывающих и деревообрабатывающих станков (первая группа) и инструмент алмазный и абразивный (первая группа).

Но при этом по инструменту для металлообрабатывающих и деревообрабатывающих станков он установил срок полезного использования 13 месяцев, а по инструменту алмазному и абразивному 15 месяцев.

Поэтому установленные сроки полезного использования объектов должны быть закреплены в учетных документах предпринимателя.

Как и юридическим лицам, индивидуальным предпринимателям тоже предоставляется право по тем объектам основных средств, которые не указаны в амортизационных группах, устанавливать срок полезного использования в соответствии с техническими условиями или рекомендациями организаций-изготовителей.

Статья 259 Налогового кодекса РФ предоставляет организациям возможность при покупке основных средств до 10 процентов их стоимости списать на расходы сразу. Такой же порядок действует и в отношении расходов на модернизацию, достройку, техническое перевооружение или частичную ликвидацию основного средства.

Однако списать сразу до 10 процентов стоимости – это право организации, а не обязанность. Между тем, в бухучете подобного правила нет. А поэтому экономя на налоге на прибыль, организации одновременно обрекают себя на учет временных разниц, которые неизбежно возникнут из-за различий в сумме амортизации в бухучете и для целей налогообложения.

По нематериальным активам срок полезного использования устанавливается исходя из срока действия патента, свидетельства и (или) из других ограничений сроков использования объектов интеллектуальной собственности в соответствии с законодательством Российской Федерации или применимым законодательством иностранного государства, а также исходя из полезного срока использования нематериальных активов, обусловленного соответствующими договорами.

ПРИМЕР

В соответствии с патентом, срок действия которого составляет 5 лет, срок полезного использования нематериального актива, право собственности на который заверено патентом, также равен 5 годам.

Если по каким-то причинам срок полезного использования по некоторым объектам нематериальных активов установить невозможно, то нормы амортизации устанавливаются в расчете на десять лет (но не более срока деятельности индивидуального предпринимателя).

Порядок учета предоставляет индивидуальным предпринимателям право начисления амортизации только линейным методом. Сумма амортизации определяется ежемесячно отдельно по каждому объекту амортизируемого имущества, начиная с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в использование.

ПРИМЕР

Сумма начисляемой за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение его первоначальной стоимости и нормы амортизации, определенной для данного объекта по формуле:

К = (1: N) Ч 100 %,

где К – норма амортизации в процентах к первоначальной стоимости объекта амортизируемого имущества;

N – срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах.

ПРИМЕР

Первоначальная стоимость объекта основных средств составила 18 900 руб. Срок его полезного использования составляет 40 месяцев.

Отсюда ежемесячная норма амортизации по объекту составит:

1: 40 мес. Ч 100 % = 2,5 %.

А ежемесячная сумма амортизации будет рассчитана следующим путем:

18 900 руб. Ч 2,5 %: 100 % = 472,50 руб.

Но не всегда удается приобрести новый объект основных средств. Очень часто выгодно приобрести или достаточно средств только для приобретения объектов, уже бывших в эксплуатации. Тогда срок полезного использования такого объекта можно определить с учетом срока эксплуатации данного имущества предыдущими собственниками.

Порядок учета предлагает для такого расчета использовать формулу:

К = (1: (п – т) Ч 100 %,

где К – норма амортизации в процентах к первоначальной стоимости объекта амортизируемого имущества;

п – срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах;

т – количество месяцев нахождения приобретенного объекта основных средств в эксплуатации у предыдущих собственников.

ПРИМЕР

Приобретено основное средство стоимостью 35 000 руб. Срок полезного использования объекта составляет 50 месяцев, но этот объект у предыдущего собственника уже находился в эксплуатации 12 месяцев.

Срок полезного использования с учетом срока эксплуатации объекта у предыдущего собственника составит 38 месяцев (50–12).

А ежемесячная норма амортизации объекта будет равна:

1: 38 мес. Ч 100 % = 2,63 %.

Исходя из этого ежемесячная сумма амортизации по объекту будет рассчитана в размере:

35 000 руб. Ч 2,63 %: 100 % = 920,50 руб.

При этом если количество месяцев нахождения приобретенного объекта основных средств в эксплуатации у предыдущих собственников больше или равно сроку полезного использования данного объекта, определенному предыдущим собственником, амортизация не начисляется.

ПРИМЕР

Индивидуальным предпринимателем было куплено основное средство, срок полезного использования которого составляет 2 года.

Однако срок эксплуатации этого объекта предыдущими собственниками уже составил 2,5 года. Поэтому амортизацию по данному приобретенному объекту начислять не следует.

Если производство индивидуального предпринимателя носит сезонный характер, то сумма амортизации по основным средствам начисляется равномерно в течение налогового периода.

При этом начисление амортизации в отношении объекта амортизируемого имущества производится независимо от результатов предпринимательской деятельности индивидуального предпринимателя до полного погашения стоимости имущества либо до прекращения права собственности.

То есть начисление амортизации не приостанавливается в течение срока полезного использования основных средств, хотя есть ситуации, которые являются исключением из этого правила.

Начисление амортизации может приостанавливаться на период восстановления объектов основных средств, продолжительность которого превышает 12 месяцев, либо их неиспользования при осуществлении предпринимательской деятельности.

ПРИМЕР

Здание, принадлежащее индивидуальному предпринимателю, используемое для производственной деятельности, получило серьезный ущерб в результате стихийного бедствия.

Восстановление здание заняло более 12 месяцев. На период восстановления здания начисление амортизации было приостановлено.

Начисленная амортизация по объекту амортизируемого имущества отражается в учете в том налоговом периоде, к которому она относится.

3.6. Прочие расходы индивидуального предпринимателя, применяющего общеустановленную систему налогообложения

Составу прочих расходов посвящен раздел XI Книги учета.

К прочим расходам индивидуального предпринимателя, в частности, относятся расходы на сертификацию продукции и услуг; расходы по обеспечению нормальных условий труда и техники безопасности, предусмотренные законодательством РФ. Кроме того, расходы по набору работников, включая расходы на услуги специализированных организаций по подбору персонала. А также арендные (лизинговые) платежи за арендуемое (принятое в лизинг) имущество; расходы на командировки работников, выплаченные в установленном порядке; расходы на оплату информационных услуг, в частности приобретение специальной литературы, периодических изданий по вопросам, связанным с профессиональной деятельностью индивидуального предпринимателя, необходимых для осуществления деятельности, а также информационных систем (например, «Консультант», «Гарант» и иных аналогичных систем) при наличии подтверждающих документов об их использовании; расходы на рекламу, а также другие расходы.

В Порядке учета ничего не сказано о нормировании отдельных расходов, например расходов на рекламу, а мы знаем, что такие расходы принимаются при исчислении налога на прибыль в пределах установленных норм.

Порядок учета принят в связи с введением главы 25 «Налог на прибыль организаций». Исходя из этого, по-нашему мнению, индивидуальный предприниматель также обязан учитывать такие расходы с уменьшением налогооблагаемой базы в пределах установленных норм.

Напомним, что порядок нормирования расходов на рекламу установлен пунктом 4 статьи 264 Налогового кодекса РФ.

ПРИМЕР

Доход индивидуального предпринимателя составил 301 000 руб. С учетом размера полученного дохода расходы на рекламу, по которым установлены нормы, в пределах норм составят:

301 000 руб. Ч 1 %: 100 % = 3 010 руб.

К прочим расходам индивидуального предпринимателя, в частности, относятся расходы на сертификацию продукции и услуг; расходы по обеспечению нормальных условий труда и техники безопасности, предусмотренные законодательством РФ. Кроме того, расходы по набору работников, включая расходы на услуги специализированных организаций по подбору персонала. А также арендные (лизинговые) платежи за арендуемое (принятое в лизинг) имущество; расходы на командировки работников, выплаченные в установленном порядке; расходы на оплату информационных услуг, в частности приобретение специальной литературы, периодических изданий по вопросам, связанным с профессиональной деятельностью индивидуального предпринимателя, необходимых для осуществления деятельности, а также информационных систем (например, «Консультант», «Гарант» и иных аналогичных систем) при наличии подтверждающих документов об их использовании; расходы на рекламу, а также другие расходы.

В Порядке учета ничего не сказано о нормировании отдельных расходов, например расходов на рекламу, а мы знаем, что такие расходы принимаются при исчислении налога на прибыль в пределах установленных норм.

Порядок учета принят в связи с введением главы 25 «Налог на прибыль организаций». Исходя из этого, по-нашему мнению, индивидуальный предприниматель также обязан учитывать такие расходы с уменьшением налогооблагаемой базы в пределах установленных норм.

Напомним, что порядок нормирования расходов на рекламу установлен пунктом 4 статьи 264 Налогового кодекса РФ.

ПРИМЕР

Доход индивидуального предпринимателя составил 301 000 руб. С учетом размера полученного дохода расходы на рекламу, по которым установлены нормы, в пределах норм составят:

301 000 руб. Ч 1 %: 100 % = 3 010 руб.

3.7. Спорные и не учитываемые при расчете налога расходы индивидуального предпринимателя, применяющего упрощенную систему налогообложения

На страницах данной книги уже упоминались расходы, в отношении которых возникают споры с налоговыми органами. Поэтому мы не будем повторять их вновь, а попытаемся сформулировать общий принцип, согласно которому принятие расходов индивидуального предпринимателя, применяющего общую систему налогообложения, при исчислении налога вызывает жаркие баталии.

«Камнем преткновения» становятся расходы, которые сложно разграничить между предпринимательской деятельностью гражданина и его личными нуждами.

ПРИМЕР

ПБОЮЛ осуществляет предпринимательскую деятельность. Для осуществления телефонных переговоров по производственной необходимости им в личной квартире, относящейся к жилому фонду, произведена установка телефона.

На основании расшифровок ГТС, договоров, первичных документов, ПБОЮЛ может доказать, что расходы на междугородние переговоры связаны с его предпринимательской деятельностью.

Но стоимость установки телефона, сумму абонентской платы ему не удастся списать в уменьшение налогооблагаемой базы, так как телефон установлен в жилом помещении, используемом для проживания, а не осуществления предпринимательской деятельности, соответственно и абонентская плата за телефон будет трактоваться как расходы личные, семейные или домашние, не связанные с предпринимательской деятельностью.

«Камнем преткновения» становятся расходы, которые сложно разграничить между предпринимательской деятельностью гражданина и его личными нуждами.

ПРИМЕР

ПБОЮЛ осуществляет предпринимательскую деятельность. Для осуществления телефонных переговоров по производственной необходимости им в личной квартире, относящейся к жилому фонду, произведена установка телефона.

На основании расшифровок ГТС, договоров, первичных документов, ПБОЮЛ может доказать, что расходы на междугородние переговоры связаны с его предпринимательской деятельностью.

Но стоимость установки телефона, сумму абонентской платы ему не удастся списать в уменьшение налогооблагаемой базы, так как телефон установлен в жилом помещении, используемом для проживания, а не осуществления предпринимательской деятельности, соответственно и абонентская плата за телефон будет трактоваться как расходы личные, семейные или домашние, не связанные с предпринимательской деятельностью.