Страница:

Ответственность за невыполнение требований по ведению бухгалтерского учета

В качестве мер ответственности за неведение бухгалтерского учета к организации могут быть применены штрафные санкции по статье 120 Налогового кодекса РФ «Грубое нарушение правил учета доходов и расходов и объектов налогообложения».

Под грубым нарушением правил учета доходов и расходов и объектов налогообложения пункт 3 статьи 120 Налогового кодекса РФ понимает отсутствие первичных документов. Или отсутствие счетов-фактур или регистров бухгалтерского учета, систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений налогоплательщика.

Налогоплательщик, допустивший грубое нарушение правил учета доходов и (или) расходов и (или) объектов налогообложения, при условии, что эти деяния совершены в течение одного налогового периода, может быть оштрафован на 5000 руб.

ПРИМЕР

На предприятии в течение одного налогового периода систематически не оформлялись кассовые операции. В связи с этим на предприятие был наложен штраф в размере 5000 руб.

Размер штрафа увеличивается до 15 000 руб., если те же деяния совершены в течение более одного налогового периода.

ПРИМЕР

Воспользуемся данными предыдущего примера, но предположим, что кассовые операции не оформлялись в 2003–2004 годах. В связи с тем, что данное налоговое правонарушение затронуло более одного налогового периода, штраф может быть применен в сумме 15 000 руб.

А если при этом они повлекли занижение налоговой базы, штраф будет взыскан в размере десяти процентов от суммы неуплаченного налога, но не менее 15 000 руб.

Но в то же время не всякое несвоевременное или неправильное отражение операции в бухгалтерском учете можно считать грубым нарушением учета доходов и расходов. Так, если в разных периодах в течение одного года несвоевременно и неправильно производилось отражение одной суммы по одной и той же хозяйственной операции, то такое нарушение нельзя считать как систематическое.

В практической деятельности налоговые органы нередко пытаются одновременно применять ответственность по всем трем пунктам статьи 120 Налогового кодекса РФ по итогам одной выездной налоговой проверки. Однако суды принимают иные решения.

Например, ФАС Волго-Вятского округа считает, что нельзя применять ответственность по всем трем пунктам этой статьи по итогам одной выездной налоговой проверки, и вот почему.

Критерием для разграничения ответственности, предусмотренной пунктами 1 и 2 статьи 120 Налогового кодекса РФ, является период (один налоговый период либо разные налоговые периоды), в течение которого были совершены противоправные действия. В зависимости от этого и следует решать вопрос относительно привлечения к ответственности либо по пункту 1, либо по пункту 2 указанной статьи.

Важно и то, что ответственность в данном случае наступает за сам факт грубого нарушения правил учета доходов, расходов и объектов налогообложения и только при отсутствии причинной связи с занижением дохода.

Если же указанные нарушения привели к занижению дохода, то налогоплательщик должен нести ответственность по пункту 3 статьи 120 Кодекса, что исключает возможность привлечения его к ответственности по пунктам 1 и 2 названной статьи.

В определении Конституционного Суда РФ от 18 января 2001 г. № 6-О сказано, что положения пунктов 1 и 3 статьи 120 Налогового кодекса РФ, определяющие недостаточно разграниченные между собой составы налоговых правонарушений, не могут применяться одновременно в качестве основания привлечения к ответственности за совершение одних и тех же неправомерных действий. Что, впрочем, не исключает возможности их самостоятельного применения на основе оценки судом фактических обстоятельств конкретного дела.

Кроме того, Конституционный Суд РФ, указав на то, что содержание недостаточно разграниченных между собой составов правонарушений невозможно однозначно истолковать, что может привести к неограниченному усмотрению в процессе правоприменения, к произволу в применении санкций, закрепляющих эти составы правовых норм, обязал должностных лиц налоговых органов правильно квалифицировать выявленные правонарушения.

Следует указать, что в соответствии со статьей 71 Федерального конституционного закона от 21 июля 1994 г. № 1-ФКЗ «О Конституционном суде Российской Федерации» определение Конституционного Суда Российской Федерации представляет собой разновидность решений, принимаемых Конституционным судом РФ.

А статья 6 данного Закона указывает, что решения Конституционного Суда РФ обязательны на всей территории Российской Федерации для всех представительных, исполнительных и судебных органов государственной власти, органов местного самоуправления, предприятий, учреждений, организаций, должностных лиц, граждан и их объединений.

Неисполнение же или ненадлежащее исполнение, а также воспрепятствование исполнению решения Конституционного Суда Российской Федерации влечет ответственность, установленную федеральным законом.

1.1.5. Налогообложение ПБОЮЛ и юридических лиц

1.1.6. Требования по ведению налогового учета

1.1.7. Выводы. Что выгоднее – ПБОЮЛ или юридическое лицо?

1.2. Государственная регистрация ПБОЮЛ и юридического лица

1.2.1. Регистрация ПБОЮЛ

1.2.2. Регистрация юридического лица

В качестве мер ответственности за неведение бухгалтерского учета к организации могут быть применены штрафные санкции по статье 120 Налогового кодекса РФ «Грубое нарушение правил учета доходов и расходов и объектов налогообложения».

Под грубым нарушением правил учета доходов и расходов и объектов налогообложения пункт 3 статьи 120 Налогового кодекса РФ понимает отсутствие первичных документов. Или отсутствие счетов-фактур или регистров бухгалтерского учета, систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета и в отчетности хозяйственных операций, денежных средств, материальных ценностей, нематериальных активов и финансовых вложений налогоплательщика.

Налогоплательщик, допустивший грубое нарушение правил учета доходов и (или) расходов и (или) объектов налогообложения, при условии, что эти деяния совершены в течение одного налогового периода, может быть оштрафован на 5000 руб.

ПРИМЕР

На предприятии в течение одного налогового периода систематически не оформлялись кассовые операции. В связи с этим на предприятие был наложен штраф в размере 5000 руб.

Размер штрафа увеличивается до 15 000 руб., если те же деяния совершены в течение более одного налогового периода.

ПРИМЕР

Воспользуемся данными предыдущего примера, но предположим, что кассовые операции не оформлялись в 2003–2004 годах. В связи с тем, что данное налоговое правонарушение затронуло более одного налогового периода, штраф может быть применен в сумме 15 000 руб.

А если при этом они повлекли занижение налоговой базы, штраф будет взыскан в размере десяти процентов от суммы неуплаченного налога, но не менее 15 000 руб.

Но в то же время не всякое несвоевременное или неправильное отражение операции в бухгалтерском учете можно считать грубым нарушением учета доходов и расходов. Так, если в разных периодах в течение одного года несвоевременно и неправильно производилось отражение одной суммы по одной и той же хозяйственной операции, то такое нарушение нельзя считать как систематическое.

В практической деятельности налоговые органы нередко пытаются одновременно применять ответственность по всем трем пунктам статьи 120 Налогового кодекса РФ по итогам одной выездной налоговой проверки. Однако суды принимают иные решения.

Например, ФАС Волго-Вятского округа считает, что нельзя применять ответственность по всем трем пунктам этой статьи по итогам одной выездной налоговой проверки, и вот почему.

Критерием для разграничения ответственности, предусмотренной пунктами 1 и 2 статьи 120 Налогового кодекса РФ, является период (один налоговый период либо разные налоговые периоды), в течение которого были совершены противоправные действия. В зависимости от этого и следует решать вопрос относительно привлечения к ответственности либо по пункту 1, либо по пункту 2 указанной статьи.

Важно и то, что ответственность в данном случае наступает за сам факт грубого нарушения правил учета доходов, расходов и объектов налогообложения и только при отсутствии причинной связи с занижением дохода.

Если же указанные нарушения привели к занижению дохода, то налогоплательщик должен нести ответственность по пункту 3 статьи 120 Кодекса, что исключает возможность привлечения его к ответственности по пунктам 1 и 2 названной статьи.

В определении Конституционного Суда РФ от 18 января 2001 г. № 6-О сказано, что положения пунктов 1 и 3 статьи 120 Налогового кодекса РФ, определяющие недостаточно разграниченные между собой составы налоговых правонарушений, не могут применяться одновременно в качестве основания привлечения к ответственности за совершение одних и тех же неправомерных действий. Что, впрочем, не исключает возможности их самостоятельного применения на основе оценки судом фактических обстоятельств конкретного дела.

Кроме того, Конституционный Суд РФ, указав на то, что содержание недостаточно разграниченных между собой составов правонарушений невозможно однозначно истолковать, что может привести к неограниченному усмотрению в процессе правоприменения, к произволу в применении санкций, закрепляющих эти составы правовых норм, обязал должностных лиц налоговых органов правильно квалифицировать выявленные правонарушения.

Следует указать, что в соответствии со статьей 71 Федерального конституционного закона от 21 июля 1994 г. № 1-ФКЗ «О Конституционном суде Российской Федерации» определение Конституционного Суда Российской Федерации представляет собой разновидность решений, принимаемых Конституционным судом РФ.

А статья 6 данного Закона указывает, что решения Конституционного Суда РФ обязательны на всей территории Российской Федерации для всех представительных, исполнительных и судебных органов государственной власти, органов местного самоуправления, предприятий, учреждений, организаций, должностных лиц, граждан и их объединений.

Неисполнение же или ненадлежащее исполнение, а также воспрепятствование исполнению решения Конституционного Суда Российской Федерации влечет ответственность, установленную федеральным законом.

1.1.5. Налогообложение ПБОЮЛ и юридических лиц

В настоящее время организация и предприниматель максимально уравнены в отношении налогообложения. И физическое и юридическое лицо в зависимости от вида осуществляемой деятельности могут быть плательщиками единого налога на вмененный доход, могут перейти на упрощенную систему налогообложения, выбрав интересующий их объект налогообложения.

Единственным отличием, которое можно привести, будет следующее условие.

Не являясь плательщиком ЕНВД и отказавшись от применения специального режима налогообложения – упрощенной системы налогообложения, юридическое лицо и предприниматель будут работать по общеустановленной системе налогообложения, которая для каждого из них различается.

Юридическое лицо в этом случае будет являться плательщиком следующих налогов – налога на добавленную стоимость (18 %), налога на прибыль (24 %), налога на имущество (ставка устанавливается субъектами РФ, но не может превышать 2,2 %) и единого социального налога и взносов в Пенсионный фонд (всего 26 % от фонда оплаты труда), взноса по обязательному страхованию от несчастных случаев (от 0,2 % до 8,5 % в зависимости от класса профессионального риска от фонда оплаты труда), так как хоть один работающий, но оформлен будет.

ПБОЮЛ придется платить налог на добавленную стоимость (18 %), налог на доходы физических лиц (13 %) и фиксированный платеж на финансирование страховой и накопительной частей трудовой пенсии в размере 154 руб. в месяц за себя. При этом 102,67 руб. направляются на финансирование страховой части трудовой пенсии, 51,33 руб. – на финансирование накопительной части трудовой пенсии. При этом предприниматели 1966 года рождения и старше, уплачивают страховые взносы в виде фиксированного платежа только на финансирование страховой части трудовой пенсии, в сумме 100 руб. (письмо Пенсионного фонда РФ от 10 января 2006 г. № КА-09-20/07). Если у предпринимателя будут наемные работники, то также придется уплатить единый социальный налог и взносы в Пенсионный фонд (26 % от фонда оплаты труда), взнос по обязательному страхованию от несчастных случаев (от 0,2 % до 8,5 % в зависимости от класса профессионального риска от фонда оплаты труда).

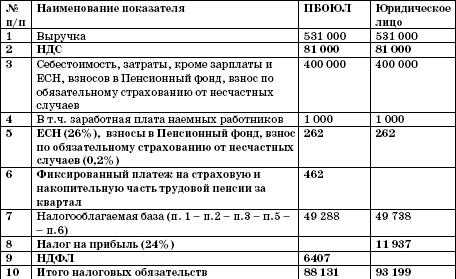

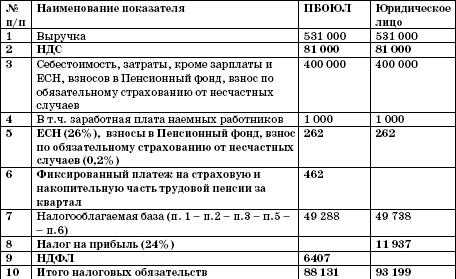

Произведем несложный расчет, предположив, что никакого имущества, облагаемого налогом на имущество, юридическое лицо не имеет.

Получается, что работать по общеустановленной системе налогообложения выгоднее в статусе ПБОЮЛ. Но и здесь есть свои подводные камни. Речь идет о расходах, принимаемых при исчислении налогооблагаемой базы ПБОЮЛ. ПБОЮЛ вправе учесть все экономически обоснованные расходы, связанные с извлечением дохода, но с этим-то как раз не все просто.

К примеру, хорошо, если у ПБОЮЛ есть офис, в котором он осуществляет свою деятельность. Но зачем тратиться на офис, если это можно сделать и в квартире. Именно такая ситуация у огромного числа ПБОЮЛ.

И если расходы юридического лица на оплату коммунальных платежей, установку телефона, абонентскую плату за телефон и ряд других расходов, бесспорно, принимаются у юридического лица налоговыми органами, то в отношении ПБОЮЛ, ведущего предпринимательскую деятельность в месте проживания, ситуация иная.

Расходы на оплату коммунальных платежей, абонентской платы за телефон, установку телефона будут считаться личными расходами ПБОЮЛ, не связанными с предпринимательской деятельностью.

Расходы на использование личного автомобиля для предпринимательской деятельности, не связанной с перевозками, будет очень трудно обосновать в налоговом органе. И если расходы на ГСМ еще, может, и удастся списать, обосновав их подтверждающими документами, то на сумму расходов на запчасти уменьшить налогооблагаемую базу не удастся. Такая же ситуация и в отношении целого ряда других расходов.

Единственным отличием, которое можно привести, будет следующее условие.

Не являясь плательщиком ЕНВД и отказавшись от применения специального режима налогообложения – упрощенной системы налогообложения, юридическое лицо и предприниматель будут работать по общеустановленной системе налогообложения, которая для каждого из них различается.

Юридическое лицо в этом случае будет являться плательщиком следующих налогов – налога на добавленную стоимость (18 %), налога на прибыль (24 %), налога на имущество (ставка устанавливается субъектами РФ, но не может превышать 2,2 %) и единого социального налога и взносов в Пенсионный фонд (всего 26 % от фонда оплаты труда), взноса по обязательному страхованию от несчастных случаев (от 0,2 % до 8,5 % в зависимости от класса профессионального риска от фонда оплаты труда), так как хоть один работающий, но оформлен будет.

ПБОЮЛ придется платить налог на добавленную стоимость (18 %), налог на доходы физических лиц (13 %) и фиксированный платеж на финансирование страховой и накопительной частей трудовой пенсии в размере 154 руб. в месяц за себя. При этом 102,67 руб. направляются на финансирование страховой части трудовой пенсии, 51,33 руб. – на финансирование накопительной части трудовой пенсии. При этом предприниматели 1966 года рождения и старше, уплачивают страховые взносы в виде фиксированного платежа только на финансирование страховой части трудовой пенсии, в сумме 100 руб. (письмо Пенсионного фонда РФ от 10 января 2006 г. № КА-09-20/07). Если у предпринимателя будут наемные работники, то также придется уплатить единый социальный налог и взносы в Пенсионный фонд (26 % от фонда оплаты труда), взнос по обязательному страхованию от несчастных случаев (от 0,2 % до 8,5 % в зависимости от класса профессионального риска от фонда оплаты труда).

Произведем несложный расчет, предположив, что никакого имущества, облагаемого налогом на имущество, юридическое лицо не имеет.

Получается, что работать по общеустановленной системе налогообложения выгоднее в статусе ПБОЮЛ. Но и здесь есть свои подводные камни. Речь идет о расходах, принимаемых при исчислении налогооблагаемой базы ПБОЮЛ. ПБОЮЛ вправе учесть все экономически обоснованные расходы, связанные с извлечением дохода, но с этим-то как раз не все просто.

К примеру, хорошо, если у ПБОЮЛ есть офис, в котором он осуществляет свою деятельность. Но зачем тратиться на офис, если это можно сделать и в квартире. Именно такая ситуация у огромного числа ПБОЮЛ.

И если расходы юридического лица на оплату коммунальных платежей, установку телефона, абонентскую плату за телефон и ряд других расходов, бесспорно, принимаются у юридического лица налоговыми органами, то в отношении ПБОЮЛ, ведущего предпринимательскую деятельность в месте проживания, ситуация иная.

Расходы на оплату коммунальных платежей, абонентской платы за телефон, установку телефона будут считаться личными расходами ПБОЮЛ, не связанными с предпринимательской деятельностью.

Расходы на использование личного автомобиля для предпринимательской деятельности, не связанной с перевозками, будет очень трудно обосновать в налоговом органе. И если расходы на ГСМ еще, может, и удастся списать, обосновав их подтверждающими документами, то на сумму расходов на запчасти уменьшить налогооблагаемую базу не удастся. Такая же ситуация и в отношении целого ряда других расходов.

1.1.6. Требования по ведению налогового учета

Вообще требования по ведению налогового учета прописаны в статье 313 Налогового кодекса РФ и относятся к исчислению налога на прибыль. Просто в практической деятельности уже сложился подход использовать термин «налоговый учет», говоря о порядке расчета налогооблагаемой базы по всем налогам.

Налоговый учет – система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным Налоговым кодексом РФ.

Никаких особенностей в зависимости от того ПБОЮЛ налогоплательщик или юридическое лицо не предусмотрено. Правда, ПБОЮЛ не является плательщиком налога на прибыль, но, будучи плательщиком налога на доходы физических лиц, он имеет право применить профессиональный налоговый вычет в сумме фактически произведенных им и документально подтвержденных расходов, непосредственно связанных с извлечением доходов (п. 1 ст. 221 Налогового кодекса РФ).

При этом состав указанных расходов, принимаемых к вычету, определяется налогоплательщиком самостоятельно в порядке, аналогичном порядку определения расходов для целей налогообложения, установленному главой «Налог на прибыль организаций».

Если же ПБОЮЛ является плательщиком единого налога, применяя упрощенную систему налогообложения, то пункт 2 статьи 346.16 Налогового кодекса РФ аналогично указывает, что расходы принимаются применительно к порядку, предусмотренному для исчисления налога на прибыль организаций. То есть требования по ведению налогового учета для ПБОЮЛ и юридического лица равнозначны.

Налоговый учет – система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным Налоговым кодексом РФ.

Никаких особенностей в зависимости от того ПБОЮЛ налогоплательщик или юридическое лицо не предусмотрено. Правда, ПБОЮЛ не является плательщиком налога на прибыль, но, будучи плательщиком налога на доходы физических лиц, он имеет право применить профессиональный налоговый вычет в сумме фактически произведенных им и документально подтвержденных расходов, непосредственно связанных с извлечением доходов (п. 1 ст. 221 Налогового кодекса РФ).

При этом состав указанных расходов, принимаемых к вычету, определяется налогоплательщиком самостоятельно в порядке, аналогичном порядку определения расходов для целей налогообложения, установленному главой «Налог на прибыль организаций».

Если же ПБОЮЛ является плательщиком единого налога, применяя упрощенную систему налогообложения, то пункт 2 статьи 346.16 Налогового кодекса РФ аналогично указывает, что расходы принимаются применительно к порядку, предусмотренному для исчисления налога на прибыль организаций. То есть требования по ведению налогового учета для ПБОЮЛ и юридического лица равнозначны.

1.1.7. Выводы. Что выгоднее – ПБОЮЛ или юридическое лицо?

1. Правовой аспект.

Итак, как мы видим, гражданское законодательство декларирует равенство подхода к регулированию предпринимательской деятельности ПБОЮЛ и юридических лиц.

В целом с этим можно согласиться. Практика показывает, что какая-то дискриминация в отношении ПБОЮЛ отсутствует.

2. Ответственность за результаты деятельности юридического лица.

При выборе оптимальной формы юридического лица ответственность за результаты деятельности общества минимальна, распространяясь только на стоимость вклада в общество. ПБОЮЛ же отвечает по своим обязательствам всем принадлежащим ему имуществом, за исключением имущества, на которое в соответствии с законом не может быть обращено взыскание.

3. Величина организационных расходов.

Стоимость организационных расходов ПБОЮЛ колеблется в диапазоне 1550–2050 руб., а юридического лица от 3450 до 5400 руб.

4. Величина отвлеченных денежных средств.

ПБОЮЛ при проведении процедуры регистрации не нужно выводить средства из оборота. При регистрации же юридического лица придется отвлечь для оплаты не менее 50 % уставного капитала минимально от 5 000 руб. (для ООО и закрытого акционерного общества) до 50 000 руб. (для открытого акционерного общества).

5. Ограничения и дополнительные обязательства в зависимости от вида юридического лица.

Законодательством предусмотрены определенные дополнительные ограничения на занятие определенными видами деятельности для открытых акционерных обществ, а также требования более жесткого контроля в отношении их финансовой деятельности (обязательный аудит).

6. Ведение бухгалтерского учета.

В отношении ПБОЮЛ требования по ведению бухгалтерского учета максимально упрощены. Для ведения бухгалтерского учета юридического лица требуется уже определенная специальная подготовка, хотя бы в рамках базовых знаний, и более систематический подход. Хотя в отношении бухгалтерского учета специальных режимов налогообложения уровень сложности ведения учета практически одинаков.

7. Налогообложение ПБОЮЛ и юридических лиц.

Работать по общеустановленной системе налогообложения выгоднее как ПБОЮЛ, однако при применении специальных режимов налогообложения разница отсутствует.

Но у ПБОЮЛ частенько возникают проблемы с принятием при исчислении налогооблагаемой базы при общеустановленной системе налогообложения целого ряда затрат.

8. Ведение налогового учета.

Требования по ведению налогового учета формально одинаковы, но на практике к ПБОЮЛ относятся в данном вопросе менее требовательно.

9. Психологический аспект.

Преимущество на стороне юридического лица. Можно подвести итог и сделать «вывод вывода». И ПБОЮЛ и юридическое лицо имеют и свои особые преимущества и свои особые недостатки. Нельзя провести анализ и сказать, что вот для всех выгоднее создавать ПБОЮЛ или юридическое лицо. К сожалению, выводы не могут быть универсальны.

Для кого-то создать открытое акционерное общество и отвлечь недели на две 50 000 руб. покажутся непреодолимой преградой для создания данной организационно-правовой формы, другой же не увидит в этом ничего проблематичного.

Следовательно, только сам предприниматель, зная, чего он хочет, какой деятельностью будет заниматься, как будет вести дела, какими средствами располагает, кого хочет привлечь в качестве компаньонов или работников и множество других деталей, сможет на основе представленных данных и проведенного анализа решить, какая организационно-правовая форма для него выгоднее.

Итак, как мы видим, гражданское законодательство декларирует равенство подхода к регулированию предпринимательской деятельности ПБОЮЛ и юридических лиц.

В целом с этим можно согласиться. Практика показывает, что какая-то дискриминация в отношении ПБОЮЛ отсутствует.

2. Ответственность за результаты деятельности юридического лица.

При выборе оптимальной формы юридического лица ответственность за результаты деятельности общества минимальна, распространяясь только на стоимость вклада в общество. ПБОЮЛ же отвечает по своим обязательствам всем принадлежащим ему имуществом, за исключением имущества, на которое в соответствии с законом не может быть обращено взыскание.

3. Величина организационных расходов.

Стоимость организационных расходов ПБОЮЛ колеблется в диапазоне 1550–2050 руб., а юридического лица от 3450 до 5400 руб.

4. Величина отвлеченных денежных средств.

ПБОЮЛ при проведении процедуры регистрации не нужно выводить средства из оборота. При регистрации же юридического лица придется отвлечь для оплаты не менее 50 % уставного капитала минимально от 5 000 руб. (для ООО и закрытого акционерного общества) до 50 000 руб. (для открытого акционерного общества).

5. Ограничения и дополнительные обязательства в зависимости от вида юридического лица.

Законодательством предусмотрены определенные дополнительные ограничения на занятие определенными видами деятельности для открытых акционерных обществ, а также требования более жесткого контроля в отношении их финансовой деятельности (обязательный аудит).

6. Ведение бухгалтерского учета.

В отношении ПБОЮЛ требования по ведению бухгалтерского учета максимально упрощены. Для ведения бухгалтерского учета юридического лица требуется уже определенная специальная подготовка, хотя бы в рамках базовых знаний, и более систематический подход. Хотя в отношении бухгалтерского учета специальных режимов налогообложения уровень сложности ведения учета практически одинаков.

7. Налогообложение ПБОЮЛ и юридических лиц.

Работать по общеустановленной системе налогообложения выгоднее как ПБОЮЛ, однако при применении специальных режимов налогообложения разница отсутствует.

Но у ПБОЮЛ частенько возникают проблемы с принятием при исчислении налогооблагаемой базы при общеустановленной системе налогообложения целого ряда затрат.

8. Ведение налогового учета.

Требования по ведению налогового учета формально одинаковы, но на практике к ПБОЮЛ относятся в данном вопросе менее требовательно.

9. Психологический аспект.

Преимущество на стороне юридического лица. Можно подвести итог и сделать «вывод вывода». И ПБОЮЛ и юридическое лицо имеют и свои особые преимущества и свои особые недостатки. Нельзя провести анализ и сказать, что вот для всех выгоднее создавать ПБОЮЛ или юридическое лицо. К сожалению, выводы не могут быть универсальны.

Для кого-то создать открытое акционерное общество и отвлечь недели на две 50 000 руб. покажутся непреодолимой преградой для создания данной организационно-правовой формы, другой же не увидит в этом ничего проблематичного.

Следовательно, только сам предприниматель, зная, чего он хочет, какой деятельностью будет заниматься, как будет вести дела, какими средствами располагает, кого хочет привлечь в качестве компаньонов или работников и множество других деталей, сможет на основе представленных данных и проведенного анализа решить, какая организационно-правовая форма для него выгоднее.

1.2. Государственная регистрация ПБОЮЛ и юридического лица

Порядок государственной регистрации юридических лиц при их создании, государственной регистрации физических лиц в качестве индивидуальных предпринимателей регулируется Федеральным законом от 8 августа 2001 г. № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей».

Государственная регистрация юридических лиц и индивидуальных предпринимателей (далее – государственная регистрация) – акты уполномоченного федерального органа исполнительной власти, осуществляемые посредством внесения в государственные реестры сведений о создании, реорганизации и ликвидации юридических лиц, приобретении физическими лицами статуса индивидуального предпринимателя, прекращении физическими лицами деятельности в качестве индивидуальных предпринимателей, иных сведений о юридических лицах и об индивидуальных предпринимателях в соответствии с Федеральным законом № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей».

В настоящий момент регистрирующим органом является ФНС России (Федеральная налоговая служба).

К важным изменениям можно отнести реализацию принципа «одно окно». Это означает, что теперь не нужно самим обходить все фонды, становясь на учет. Федеральным законом от 23 декабря 2003 г. № 185-ФЗ «О внесении изменений в законодательные акты Российской Федерации в части совершенствования процедур государственной регистрации и постановки на учет юридических лиц и индивидуальных предпринимателей» внесены изменения в действующее законодательство.

Теперь постановка на учет во внебюджетные фонды осуществляется в пятидневный срок, считая с момента представления во внебюджетный фонд налоговиками сведений, содержащихся соответственно в едином государственном реестре юридических лиц, едином государственном реестре индивидуальных предпринимателей и представляемых в порядке, установленном Правительством РФ.

Постановка на учет организации или индивидуального предпринимателя в налоговом органе по месту нахождения или по месту жительства осуществляется на основании сведений, содержащихся соответственно в едином государственном реестре юридических лиц, едином государственном реестре индивидуальных предпринимателей, в порядке, установленном Правительством РФ.

Сроки государственной регистрации в зависимости от того, регистрируется ли ПБОЮЛ или юридическое лицо, Федеральным законом № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» не различаются, и государственная регистрация осуществляется в срок не более чем пять рабочих дней со дня представления документов в регистрирующий орган (ст. 8).

Документы можно представить в регистрирующий орган лично, а можно отправить почтовым отправлением с объявленной ценностью при его пересылке и описью вложения. Иные способы представления документов в регистрирующий орган могут быть определены Правительством РФ.

Но в данном случае можно посоветовать не пожалеть времени на проезд и, может быть, даже очередь и отнести документы лично. Дело в том, что при приемке документов их просматривают и сразу говорят причины, по которым их не могут принять (бланк неустановленной формы, неправильное заполнение, неуказание всех необходимых данных и т. д.). То есть если с документами что-то не то, вы узнаете об этом сразу и сразу, не теряя времени, можете их подправить.

Если же документы отправлены почтой, то регистрация затягивается, и не просто затягивается, а, как правило, просто приостанавливается. Хорошо, если ошибка в оформлении одна. Если же их несколько, то в первом отказе о некоторых ошибках можно и не узнать. Вам ответят, что документы не приняты к регистрации по следующему основанию, укажут одно, а об остальных просто «забудут». И для того чтобы выяснить все недочеты в оформлении, придется вести длительную и активную переписку.

Кроме того, решение об отказе в государственной регистрации должно быть принято не позднее срока, установленного для государственной регистрации, то есть не более чем пять рабочих дней со дня представления документов в регистрирующий орган.

Решение об отказе в государственной регистрации направляется лицу, указанному в заявлении о государственной регистрации, с уведомлением о вручении такого решения.

Решение принимается в положенный срок, а вот о сроке отправки его заявителю в законе ничего не говорится. Поэтому вы рискуете долго ждать, чтобы просто получить почтовый отказ в регистрации.

А помимо всего указанного документы, отправляемые почтой, должны быть нотариально заверены, что означает новые расходы и дополнительные хлопоты.

Государственная регистрация юридических лиц и индивидуальных предпринимателей (далее – государственная регистрация) – акты уполномоченного федерального органа исполнительной власти, осуществляемые посредством внесения в государственные реестры сведений о создании, реорганизации и ликвидации юридических лиц, приобретении физическими лицами статуса индивидуального предпринимателя, прекращении физическими лицами деятельности в качестве индивидуальных предпринимателей, иных сведений о юридических лицах и об индивидуальных предпринимателях в соответствии с Федеральным законом № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей».

В настоящий момент регистрирующим органом является ФНС России (Федеральная налоговая служба).

К важным изменениям можно отнести реализацию принципа «одно окно». Это означает, что теперь не нужно самим обходить все фонды, становясь на учет. Федеральным законом от 23 декабря 2003 г. № 185-ФЗ «О внесении изменений в законодательные акты Российской Федерации в части совершенствования процедур государственной регистрации и постановки на учет юридических лиц и индивидуальных предпринимателей» внесены изменения в действующее законодательство.

Теперь постановка на учет во внебюджетные фонды осуществляется в пятидневный срок, считая с момента представления во внебюджетный фонд налоговиками сведений, содержащихся соответственно в едином государственном реестре юридических лиц, едином государственном реестре индивидуальных предпринимателей и представляемых в порядке, установленном Правительством РФ.

Постановка на учет организации или индивидуального предпринимателя в налоговом органе по месту нахождения или по месту жительства осуществляется на основании сведений, содержащихся соответственно в едином государственном реестре юридических лиц, едином государственном реестре индивидуальных предпринимателей, в порядке, установленном Правительством РФ.

Сроки государственной регистрации в зависимости от того, регистрируется ли ПБОЮЛ или юридическое лицо, Федеральным законом № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» не различаются, и государственная регистрация осуществляется в срок не более чем пять рабочих дней со дня представления документов в регистрирующий орган (ст. 8).

Документы можно представить в регистрирующий орган лично, а можно отправить почтовым отправлением с объявленной ценностью при его пересылке и описью вложения. Иные способы представления документов в регистрирующий орган могут быть определены Правительством РФ.

Но в данном случае можно посоветовать не пожалеть времени на проезд и, может быть, даже очередь и отнести документы лично. Дело в том, что при приемке документов их просматривают и сразу говорят причины, по которым их не могут принять (бланк неустановленной формы, неправильное заполнение, неуказание всех необходимых данных и т. д.). То есть если с документами что-то не то, вы узнаете об этом сразу и сразу, не теряя времени, можете их подправить.

Если же документы отправлены почтой, то регистрация затягивается, и не просто затягивается, а, как правило, просто приостанавливается. Хорошо, если ошибка в оформлении одна. Если же их несколько, то в первом отказе о некоторых ошибках можно и не узнать. Вам ответят, что документы не приняты к регистрации по следующему основанию, укажут одно, а об остальных просто «забудут». И для того чтобы выяснить все недочеты в оформлении, придется вести длительную и активную переписку.

Кроме того, решение об отказе в государственной регистрации должно быть принято не позднее срока, установленного для государственной регистрации, то есть не более чем пять рабочих дней со дня представления документов в регистрирующий орган.

Решение об отказе в государственной регистрации направляется лицу, указанному в заявлении о государственной регистрации, с уведомлением о вручении такого решения.

Решение принимается в положенный срок, а вот о сроке отправки его заявителю в законе ничего не говорится. Поэтому вы рискуете долго ждать, чтобы просто получить почтовый отказ в регистрации.

А помимо всего указанного документы, отправляемые почтой, должны быть нотариально заверены, что означает новые расходы и дополнительные хлопоты.

1.2.1. Регистрация ПБОЮЛ

Государственная регистрация индивидуального предпринимателя осуществляется по месту его жительства.

ПРИМЕР

Гражданин Мухин А.Л. зарегистрирован в Дмитровском районе Московской области, а фактически (без регистрации) проживает в Люберецком районе. Регистрацию в качестве индивидуального предпринимателя он сможет осуществить только в Люберцах.

Порядок государственной регистрации ПБОЮЛ оговорен в статье 22.1 Федерального закона № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей».

При государственной регистрации физического лица в качестве индивидуального предпринимателя в регистрирующий орган представляются:

а) подписанное заявителем заявление о государственной регистрации по форме, утвержденной Правительством Российской Федерации;

б) копия основного документа физического лица, регистрируемого в качестве индивидуального предпринимателя (в случае, если физическое лицо, регистрируемое в качестве индивидуального предпринимателя, является гражданином Российской Федерации).

И сразу возникает вопрос: какой документ считать основным документом физического лица? Паспорт гражданина РФ, только ли паспорт гражданина РФ? Указом Президента РФ от 13 марта 1997 г. № 232 «Об основном документе, удостоверяющем личность гражданина РФ на территории РФ» было определено, что основным документом, удостоверяющим личность гражданина РФ на территории России, является паспорт гражданина Российской Федерации.

Обратимся к Федеральному закону от 31 мая 2002 г. № 62-ФЗ «О гражданстве Российской Федерации». В статье 10 данного закона указано, что документом, удостоверяющим гражданство Российской Федерации, является паспорт гражданина Российской Федерации или иной основной документ, содержащие указание на гражданство лица. Виды основных документов, удостоверяющих личность гражданина Российской Федерации, определяются федеральным законом.

Таким образом, получаем, что основным документом гражданина РФ можно, безусловно, считать паспорт гражданина РФ. Но могут ли еще какие-то документы выступать в таком статусе? В соответствии с Указом Президента РФ от 21 декабря 1996 г. № 1752 «Об основных документах, удостоверяющих личность гражданина РФ за пределами РФ» основными документами, удостоверяющими личность гражданина Российской Федерации за пределами Российской Федерации, являются дипломатический паспорт, служебный паспорт и паспорт моряка (удостоверение личности моряка).

В Законе № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» не указано, какой основной документ должен представляться, так как все перечисленные документы можно считать основными, так что формально можно пробовать регистрироваться, скажем, по паспорту моряка. Однако считаем, что на практике регистрирующий орган будет придерживаться позиции, что «на территории РФ основным документом является паспорт РФ, и будьте любезны предоставить именно его и ничто другое».

В любом случае необходимо, чтобы в представленном документе содержались следующие данные:

– адрес места жительства физического лица, регистрируемого в качестве индивидуального предпринимателя;

– дата и место рождения физического лица в соответствии с законодательством Российской Федерации или международным договором Российской Федерации.

Если в представленном документе они по какой-то причине отсутствуют, то дополнительно представляются копии документов, содержащих данную информацию. Подлинник или копия документа, подтверждающего в установленном законодательством России порядке адрес места жительства физического лица, регистрируемого в качестве индивидуального предпринимателя, копия свидетельства о рождении физического лица, регистрируемого в качестве индивидуального предпринимателя.

И обязательно представляется документ об уплате государственной пошлины. На этом список предоставляемых документов для совершеннолетних граждан РФ можно закончить. А вот несовершеннолетний, регистрируемый в качестве индивидуального предпринимателя, должен еще предоставить нотариально удостоверенное согласие родителей, усыновителей или попечителя на осуществление предпринимательской деятельности физическим лицом, регистрируемым в качестве индивидуального предпринимателя. Либо копию свидетельства о заключении брака физическим лицом, регистрируемым в качестве индивидуального предпринимателя, либо копию решения органа опеки и попечительства или копию решения суда об объявлении физического лица, регистрируемого в качестве индивидуального предпринимателя, полностью дееспособным.

ПРИМЕР

Гражданин Мухин А.Л. зарегистрирован в Дмитровском районе Московской области, а фактически (без регистрации) проживает в Люберецком районе. Регистрацию в качестве индивидуального предпринимателя он сможет осуществить только в Люберцах.

Порядок государственной регистрации ПБОЮЛ оговорен в статье 22.1 Федерального закона № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей».

При государственной регистрации физического лица в качестве индивидуального предпринимателя в регистрирующий орган представляются:

а) подписанное заявителем заявление о государственной регистрации по форме, утвержденной Правительством Российской Федерации;

б) копия основного документа физического лица, регистрируемого в качестве индивидуального предпринимателя (в случае, если физическое лицо, регистрируемое в качестве индивидуального предпринимателя, является гражданином Российской Федерации).

И сразу возникает вопрос: какой документ считать основным документом физического лица? Паспорт гражданина РФ, только ли паспорт гражданина РФ? Указом Президента РФ от 13 марта 1997 г. № 232 «Об основном документе, удостоверяющем личность гражданина РФ на территории РФ» было определено, что основным документом, удостоверяющим личность гражданина РФ на территории России, является паспорт гражданина Российской Федерации.

Обратимся к Федеральному закону от 31 мая 2002 г. № 62-ФЗ «О гражданстве Российской Федерации». В статье 10 данного закона указано, что документом, удостоверяющим гражданство Российской Федерации, является паспорт гражданина Российской Федерации или иной основной документ, содержащие указание на гражданство лица. Виды основных документов, удостоверяющих личность гражданина Российской Федерации, определяются федеральным законом.

Таким образом, получаем, что основным документом гражданина РФ можно, безусловно, считать паспорт гражданина РФ. Но могут ли еще какие-то документы выступать в таком статусе? В соответствии с Указом Президента РФ от 21 декабря 1996 г. № 1752 «Об основных документах, удостоверяющих личность гражданина РФ за пределами РФ» основными документами, удостоверяющими личность гражданина Российской Федерации за пределами Российской Федерации, являются дипломатический паспорт, служебный паспорт и паспорт моряка (удостоверение личности моряка).

В Законе № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» не указано, какой основной документ должен представляться, так как все перечисленные документы можно считать основными, так что формально можно пробовать регистрироваться, скажем, по паспорту моряка. Однако считаем, что на практике регистрирующий орган будет придерживаться позиции, что «на территории РФ основным документом является паспорт РФ, и будьте любезны предоставить именно его и ничто другое».

В любом случае необходимо, чтобы в представленном документе содержались следующие данные:

– адрес места жительства физического лица, регистрируемого в качестве индивидуального предпринимателя;

– дата и место рождения физического лица в соответствии с законодательством Российской Федерации или международным договором Российской Федерации.

Если в представленном документе они по какой-то причине отсутствуют, то дополнительно представляются копии документов, содержащих данную информацию. Подлинник или копия документа, подтверждающего в установленном законодательством России порядке адрес места жительства физического лица, регистрируемого в качестве индивидуального предпринимателя, копия свидетельства о рождении физического лица, регистрируемого в качестве индивидуального предпринимателя.

И обязательно представляется документ об уплате государственной пошлины. На этом список предоставляемых документов для совершеннолетних граждан РФ можно закончить. А вот несовершеннолетний, регистрируемый в качестве индивидуального предпринимателя, должен еще предоставить нотариально удостоверенное согласие родителей, усыновителей или попечителя на осуществление предпринимательской деятельности физическим лицом, регистрируемым в качестве индивидуального предпринимателя. Либо копию свидетельства о заключении брака физическим лицом, регистрируемым в качестве индивидуального предпринимателя, либо копию решения органа опеки и попечительства или копию решения суда об объявлении физического лица, регистрируемого в качестве индивидуального предпринимателя, полностью дееспособным.

1.2.2. Регистрация юридического лица

Государственная регистрация юридического лица осуществляется по месту нахождения указанного учредителями в заявлении о государственной регистрации постоянно действующего исполнительного органа, в случае отсутствия такого исполнительного органа – по месту нахождения иного органа или лица, имеющих право действовать от имени юридического лица без доверенности.

ПРИМЕР

Учредители юридического лица проживают в Наро-Фоминском районе Московской области, однако деятельность осуществляют в Шатурском районе. Если адресом постоянно действующего исполнительного органа указать адрес одного из учредителей, то регистрацию придется осуществлять в Наро-Фоминском районе, что неудобно для осуществления деятельности по географическому признаку.

Поэтому было решено адресом постоянно действующего исполнительного органа указать адрес арендуемого в Шатурском районе офиса, что даст возможность осуществить регистрацию юридического лица в Шатурском районе.

ПРИМЕР

Учредители юридического лица проживают в Наро-Фоминском районе Московской области, однако деятельность осуществляют в Шатурском районе. Если адресом постоянно действующего исполнительного органа указать адрес одного из учредителей, то регистрацию придется осуществлять в Наро-Фоминском районе, что неудобно для осуществления деятельности по географическому признаку.

Поэтому было решено адресом постоянно действующего исполнительного органа указать адрес арендуемого в Шатурском районе офиса, что даст возможность осуществить регистрацию юридического лица в Шатурском районе.