Страница:

Здесь как раз следует упомянуть о методике распределения доходов и расходов для целей исчисления налога на прибыль, приведенной в пункте 9 статьи 274 Налогового кодекса РФ. Правда, там сказано, что этот алгоритм применяется фирмами, которые занимаются игорным бизнесом или сельским хозяйством, а также перешли на уплату единого налога на вмененный доход. Разработчики главы 25 Налогового кодекса РФ предлагают распределять общехозяйственные расходы пропорционально доле доходов от игорного бизнеса (сельскохозяйственной или «вмененной» деятельности) в общем объеме доходов компании.

Представители налоговых органов считают, что и при совмещении режимов ЕНВД и УСН налогоплательщики должны соблюдать такой же порядок. Правда, никаких более или менее реальных обоснований такой позиции налоговики не выдвигают, считая, что другого варианта организации налогового учета в подобной ситуации вообще не существует. Хотя, строго говоря, ни в главе 26.2 Налогового кодекса РФ, ни в главе 26.3 Налогового кодекса РФ нет ссылки на статью 274 Налогового кодекса РФ. Поэтому, на наш взгляд, налогоплательщики вправе избрать любую базу для распределения расходов, которую они сочтут обоснованной и закрепят в своей учетной политике.

5.1.5. ЕНВД и ЕСХН

5.2. Плательщики единого налога на вмененный доход

5.2.1. Бытовые услуги населению

5.2.2. Ветеринарные услуги

5.2.3. Ремонт, техобслуживание и мойка автотранспорта

5.2.4. Розничная торговля

Представители налоговых органов считают, что и при совмещении режимов ЕНВД и УСН налогоплательщики должны соблюдать такой же порядок. Правда, никаких более или менее реальных обоснований такой позиции налоговики не выдвигают, считая, что другого варианта организации налогового учета в подобной ситуации вообще не существует. Хотя, строго говоря, ни в главе 26.2 Налогового кодекса РФ, ни в главе 26.3 Налогового кодекса РФ нет ссылки на статью 274 Налогового кодекса РФ. Поэтому, на наш взгляд, налогоплательщики вправе избрать любую базу для распределения расходов, которую они сочтут обоснованной и закрепят в своей учетной политике.

5.1.5. ЕНВД и ЕСХН

Сельскохозяйственные товаропроизводители смогут применять спецрежим налогообложения в виде единого сельхозналога при осуществлении отдельных видов деятельности, облагаемых единым налогом на вмененный доход.

При этом порядок совмещения этих режимов (в части бухгалтерского и налогового учетов), по нашему мнению, аналогичен совмещению ЕНВД и «упрощенки». ЕНВД не применяется в отношении видов предпринимательской деятельности, указанных в подпунктах 6–9 пункта 2 статьи 346.26 Налогового кодекса РФ, в случае, если они осуществляются организациями и индивидуальными предпринимателями, перешедшими в соответствии с главой 26.1 настоящего Кодекса на уплату единого сельскохозяйственного налога. И при этом, и указанные организации, и индивидуальные предприниматели реализуют через свои объекты организации торговли и (или) общественного питания произведенную ими сельскохозяйственную продукцию, включая продукцию первичной переработки, произведенную ими из сельскохозяйственного сырья собственного производства. Такие изменения внесены в главу 26.3 Налогового кодекса РФ Федеральным законом от 13 марта 2006 г. № 39-ФЗ. Он вступил в силу с 1 января 2007 года.

Что же это за виды предпринимательской деятельности. Это:

– розничная торговля, осуществляемая через магазины и павильоны с площадью торгового зала не более 150 квадратных метров по каждому объекту организации торговли. Для целей настоящей главы розничная торговля, осуществляемая через магазины и павильоны с площадью торгового зала более 150 квадратных метров по каждому объекту организации торговли, признается видом предпринимательской деятельности, в отношении которого единый налог не применяется;

– розничная торговля, осуществляемая через киоски, палатки, лотки и другие объекты стационарной торговой сети, не имеющей торговых залов, а также объекты нестационарной торговой сети;

– оказание услуг общественного питания, осуществляемое через объекты организации общественного питания с площадью зала обслуживания посетителей не более 150 квадратных метров по каждому объекту организации общественного питания. Для целей настоящей главы оказание услуг общественного питания, осуществляемых через объекты организации общественного питания с площадью зала обслуживания посетителей более 150 квадратных метров по каждому объекту организации общественного питания, признается видом предпринимательской деятельности, в отношении которого единый налог не применяется;

– оказание услуг общественного питания, осуществляемое через объекты организации общественного питания, не имеющие зала обслуживания посетителей.

При этом порядок совмещения этих режимов (в части бухгалтерского и налогового учетов), по нашему мнению, аналогичен совмещению ЕНВД и «упрощенки». ЕНВД не применяется в отношении видов предпринимательской деятельности, указанных в подпунктах 6–9 пункта 2 статьи 346.26 Налогового кодекса РФ, в случае, если они осуществляются организациями и индивидуальными предпринимателями, перешедшими в соответствии с главой 26.1 настоящего Кодекса на уплату единого сельскохозяйственного налога. И при этом, и указанные организации, и индивидуальные предприниматели реализуют через свои объекты организации торговли и (или) общественного питания произведенную ими сельскохозяйственную продукцию, включая продукцию первичной переработки, произведенную ими из сельскохозяйственного сырья собственного производства. Такие изменения внесены в главу 26.3 Налогового кодекса РФ Федеральным законом от 13 марта 2006 г. № 39-ФЗ. Он вступил в силу с 1 января 2007 года.

Что же это за виды предпринимательской деятельности. Это:

– розничная торговля, осуществляемая через магазины и павильоны с площадью торгового зала не более 150 квадратных метров по каждому объекту организации торговли. Для целей настоящей главы розничная торговля, осуществляемая через магазины и павильоны с площадью торгового зала более 150 квадратных метров по каждому объекту организации торговли, признается видом предпринимательской деятельности, в отношении которого единый налог не применяется;

– розничная торговля, осуществляемая через киоски, палатки, лотки и другие объекты стационарной торговой сети, не имеющей торговых залов, а также объекты нестационарной торговой сети;

– оказание услуг общественного питания, осуществляемое через объекты организации общественного питания с площадью зала обслуживания посетителей не более 150 квадратных метров по каждому объекту организации общественного питания. Для целей настоящей главы оказание услуг общественного питания, осуществляемых через объекты организации общественного питания с площадью зала обслуживания посетителей более 150 квадратных метров по каждому объекту организации общественного питания, признается видом предпринимательской деятельности, в отношении которого единый налог не применяется;

– оказание услуг общественного питания, осуществляемое через объекты организации общественного питания, не имеющие зала обслуживания посетителей.

5.2. Плательщики единого налога на вмененный доход

В соответствии с пунктом 2 статьи 346.26 Налогового кодекса РФ система ЕНВД вводится в действие нормативными актами представительных органов муниципальных районов, городских округов, законами г. Москвы и г. Санкт-Петербурга. Местные власти могут определять виды деятельности, облагаемые «вмененным» налогом, но только в пределах перечня, который установлен пунктом 2 статьи 346.26 Налогового кодекса РФ. Согласно этому перечню плательщиками ЕНВД могут стать организации и индивидуальные предприниматели, которые занимаются:

1) оказанием бытовых услуг, их групп, подгрупп, видов и (или) отдельных бытовых услуг, классифицируемых в соответствии с Общероссийским классификатором услуг населению;

2) оказанием ветеринарных услуг;

3) ремонтом, техническим обслуживанием и мойкой автотранспортных средств;

4) хранением автотранспортных средств на платных стоянках;

5) оказанием автотранспортных услуг по перевозке пассажиров и грузов, осуществляемых организациями и индивидуальными предпринимателями, имеющими на праве собственности или ином праве (пользования, владения и (или) распоряжения) не более 20 транспортных средств, предназначенных для оказания таких услуг;

6) розничной торговлей, осуществляемой через магазины и павильоны с площадью торгового зала не более 150 квадратных метров по каждому объекту организации торговли. Для целей настоящей главы розничная торговля, осуществляемая через магазины и павильоны с площадью торгового зала более 150 квадратных метров по каждому объекту организации торговли, признается видом предпринимательской деятельности, в отношении которого единый налог не применяется;

7) розничной торговлей, осуществляемой через киоски, палатки, лотки и другие объекты стационарной торговой сети, не имеющей торговых залов, а также объекты нестационарной торговой сети;

8) оказанием услуг общественного питания, осуществляемых через объекты организации общественного питания с площадью зала обслуживания посетителей не более 150 квадратных метров по каждому объекту организации общественного питания. Для целей настоящей главы оказание услуг общественного питания, осуществляемых через объекты организации общественного питания с площадью зала обслуживания посетителей более 150 квадратных метров по каждому объекту организации общественного питания, признается видом предпринимательской деятельности, в отношении которого единый налог не применяется;

9) оказанием услуг общественного питания, осуществляемых через объекты организации общественного питания, не имеющие зала обслуживания посетителей;

10) распространением и (или) размещением наружной рекламы;

11) распространением и (или) размещением рекламы на автобусах любых типов, трамваях, троллейбусах, легковых и грузовых автомобилях, прицепах, полуприцепах и прицепах-роспусках, речных судах;

12) оказанием услуг по временному размещению и проживанию организациями и предпринимателями, использующими в каждом объекте предоставления данных услуг общую площадь спальных помещений не более 500 квадратных метров;

13) оказанием услуг по передаче во временное владение и (или) пользование стационарных торговых мест, расположенных на рынках и в других местах торговли, не имеющих залов обслуживания посетителей.

Со следующего года в перечень видов деятельности, которые подлежат переводу на ЕНВД, дополнился новым 14 пунктом. Согласно ему местные власти на территории муниципального района или городского округа (а также в Москве и Санкт-Петербурге) могут переводить на «вмененку» услуги по передаче во временное владение и (или) в пользование земельные участки для организации торговых мест в стационарной торговой сети. А также для размещения объектов нестационарной торговой сети (прилавков, палаток, ларьков, контейнеров, боксов и других объектов) и объектов организации общественного питания, не имеющих залов обслуживания посетителей.

В отношении определенных видов деятельности, подпадающих под действие ЕНВД, установлены обязательные ограничения и условия. Например, по площади торгового зала или по количеству используемых автотранспортных средств. Остановимся на них подробнее.

1) оказанием бытовых услуг, их групп, подгрупп, видов и (или) отдельных бытовых услуг, классифицируемых в соответствии с Общероссийским классификатором услуг населению;

2) оказанием ветеринарных услуг;

3) ремонтом, техническим обслуживанием и мойкой автотранспортных средств;

4) хранением автотранспортных средств на платных стоянках;

5) оказанием автотранспортных услуг по перевозке пассажиров и грузов, осуществляемых организациями и индивидуальными предпринимателями, имеющими на праве собственности или ином праве (пользования, владения и (или) распоряжения) не более 20 транспортных средств, предназначенных для оказания таких услуг;

6) розничной торговлей, осуществляемой через магазины и павильоны с площадью торгового зала не более 150 квадратных метров по каждому объекту организации торговли. Для целей настоящей главы розничная торговля, осуществляемая через магазины и павильоны с площадью торгового зала более 150 квадратных метров по каждому объекту организации торговли, признается видом предпринимательской деятельности, в отношении которого единый налог не применяется;

7) розничной торговлей, осуществляемой через киоски, палатки, лотки и другие объекты стационарной торговой сети, не имеющей торговых залов, а также объекты нестационарной торговой сети;

8) оказанием услуг общественного питания, осуществляемых через объекты организации общественного питания с площадью зала обслуживания посетителей не более 150 квадратных метров по каждому объекту организации общественного питания. Для целей настоящей главы оказание услуг общественного питания, осуществляемых через объекты организации общественного питания с площадью зала обслуживания посетителей более 150 квадратных метров по каждому объекту организации общественного питания, признается видом предпринимательской деятельности, в отношении которого единый налог не применяется;

9) оказанием услуг общественного питания, осуществляемых через объекты организации общественного питания, не имеющие зала обслуживания посетителей;

10) распространением и (или) размещением наружной рекламы;

11) распространением и (или) размещением рекламы на автобусах любых типов, трамваях, троллейбусах, легковых и грузовых автомобилях, прицепах, полуприцепах и прицепах-роспусках, речных судах;

12) оказанием услуг по временному размещению и проживанию организациями и предпринимателями, использующими в каждом объекте предоставления данных услуг общую площадь спальных помещений не более 500 квадратных метров;

13) оказанием услуг по передаче во временное владение и (или) пользование стационарных торговых мест, расположенных на рынках и в других местах торговли, не имеющих залов обслуживания посетителей.

Со следующего года в перечень видов деятельности, которые подлежат переводу на ЕНВД, дополнился новым 14 пунктом. Согласно ему местные власти на территории муниципального района или городского округа (а также в Москве и Санкт-Петербурге) могут переводить на «вмененку» услуги по передаче во временное владение и (или) в пользование земельные участки для организации торговых мест в стационарной торговой сети. А также для размещения объектов нестационарной торговой сети (прилавков, палаток, ларьков, контейнеров, боксов и других объектов) и объектов организации общественного питания, не имеющих залов обслуживания посетителей.

В отношении определенных видов деятельности, подпадающих под действие ЕНВД, установлены обязательные ограничения и условия. Например, по площади торгового зала или по количеству используемых автотранспортных средств. Остановимся на них подробнее.

5.2.1. Бытовые услуги населению

Бытовыми являются те услуги, которые оказаны за плату населению и упомянуты в Общероссийском классификаторе (ОКУН), утвержденном Постановлением Госстандарта России от 28 июня 1993 г. № 163, за исключением услуг ломбардов, а также ремонта, технического обслуживания и мойки автотранспортных средств.

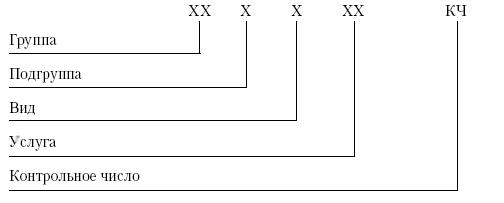

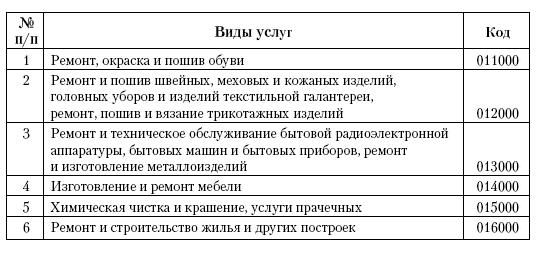

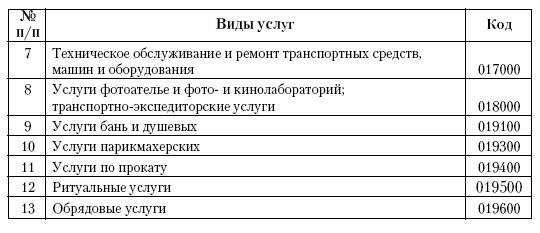

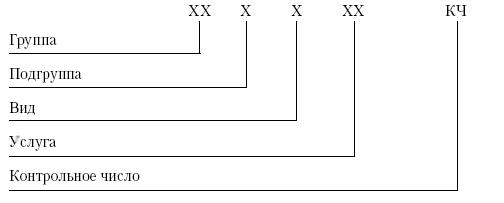

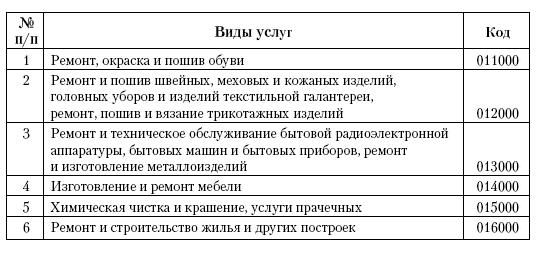

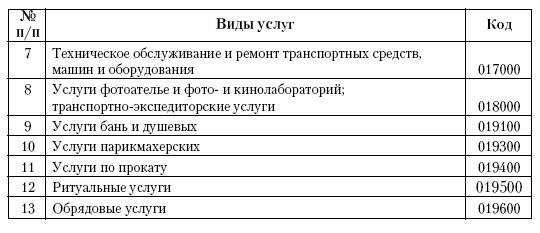

Конкретные виды деятельности, по которым надо платить «вмененный» налог, определяются местными властями. Причем местные чиновники вполне могут перевести на «вмененку» лишь часть бытовых услуг, выбрав их из классификатора по своему усмотрению. Такие изменения в статью 346.26 Налогового кодекса РФ внесены Федеральным законом от 18.06.2005 г. № 63-ФЗ. Согласно ОКУН, группа «Бытовые услуги» имеет код «01». Эта группа делится на подгруппы, вид и отдельные услуги, некоторые из которых приведены в таблице 1. В ОКУН используют последовательную систему кодирования.

Таблица 1

Виды бытовых услуг, оказываемых населению

ПРИМЕР

Организация предоставляет в прокат видеокассеты.

Согласно Общероссийскому классификатору услуг населению ОК 002-93 к бытовым услугам, в частности, относится предпринимательская деятельность в сфере проката бытовой радиоэлектронной аппаратуры и принадлежностей к ней, видеоигровых устройств, видеокассет (код 019402).

Таким образом, действие специального налогового режима в виде ЕНВД распространяется на прокат видеокассет. Но только в том случае, если региональные власти ввели этот налог на своей территории. И если они включили прокат видеокассет в число облагаемых видов деятельности. Указанная организация обязана встать на учет в налоговой инспекции по месту ведения такой деятельности. Сделать это надо в срок не позднее пяти дней с начала ее осуществления.

Кстати, реализации и прокату видеокассет посвящено письмо Минфина России от 17 февраля 2005 г. № 03-06-05-05/14. Здесь сказано: если фирма (предприниматель) оказывает услуги по прокату видеопродукции, то применять ЕНВД она обязана. Так же как и при розничной продаже такой продукции населению. Естественно, при соблюдении всех ограничений, которые установлены Налоговым кодексом РФ. При этом платить единый налог нужно с обоих видов деятельности. То есть и с бытовых услуг, и с розничной торговли. Однако при расчете ЕНВД с розничных продаж применяется физический показатель «площадь торгового зала» или «торговое место», а с бытовых услуг – «количество работников». Поэтому необходимо вести раздельный учет этих показателей.

Конкретные виды деятельности, по которым надо платить «вмененный» налог, определяются местными властями. Причем местные чиновники вполне могут перевести на «вмененку» лишь часть бытовых услуг, выбрав их из классификатора по своему усмотрению. Такие изменения в статью 346.26 Налогового кодекса РФ внесены Федеральным законом от 18.06.2005 г. № 63-ФЗ. Согласно ОКУН, группа «Бытовые услуги» имеет код «01». Эта группа делится на подгруппы, вид и отдельные услуги, некоторые из которых приведены в таблице 1. В ОКУН используют последовательную систему кодирования.

Таблица 1

Виды бытовых услуг, оказываемых населению

ПРИМЕР

Организация предоставляет в прокат видеокассеты.

Согласно Общероссийскому классификатору услуг населению ОК 002-93 к бытовым услугам, в частности, относится предпринимательская деятельность в сфере проката бытовой радиоэлектронной аппаратуры и принадлежностей к ней, видеоигровых устройств, видеокассет (код 019402).

Таким образом, действие специального налогового режима в виде ЕНВД распространяется на прокат видеокассет. Но только в том случае, если региональные власти ввели этот налог на своей территории. И если они включили прокат видеокассет в число облагаемых видов деятельности. Указанная организация обязана встать на учет в налоговой инспекции по месту ведения такой деятельности. Сделать это надо в срок не позднее пяти дней с начала ее осуществления.

Кстати, реализации и прокату видеокассет посвящено письмо Минфина России от 17 февраля 2005 г. № 03-06-05-05/14. Здесь сказано: если фирма (предприниматель) оказывает услуги по прокату видеопродукции, то применять ЕНВД она обязана. Так же как и при розничной продаже такой продукции населению. Естественно, при соблюдении всех ограничений, которые установлены Налоговым кодексом РФ. При этом платить единый налог нужно с обоих видов деятельности. То есть и с бытовых услуг, и с розничной торговли. Однако при расчете ЕНВД с розничных продаж применяется физический показатель «площадь торгового зала» или «торговое место», а с бытовых услуг – «количество работников». Поэтому необходимо вести раздельный учет этих показателей.

5.2.2. Ветеринарные услуги

Оказание ветеринарных услуг облагается ЕНВД в соответствии с подпунктом 2 пункта 2 статьи 346.26 Налогового кодекса РФ. При этом ранее в Налоговом кодексе РФ не было определено, что же понимать под ветеринарными услугами. Это упущение было исправлено Федеральным законом № 101-ФЗ. Так в новой редакции статьи 346.27 Налогового кодекса РФ ветеринарными считаются услуги, оплачиваемые физическими лицами и организациями по перечню услуг, предусмотренному нормативными правовыми актами Российской Федерации, а также Общероссийским классификатором услуг населению.

Согласно ОКУН к ветеринарным услугам (код 083000) относятся следующие услуги:

– лечение домашних животных в ветеринарных лечебницах и на дому (код 083100);

– клинический осмотр домашних животных и выдача ветеринарных сертификатов (код 083101);

– диагностические исследования домашних животных (код 083102);

– вакцинация домашних животных (код 083103);

– дегельминтизация домашних животных (код 083104);

– лечение домашних животных на дому (код 083105);

– лечение домашних животных в стационаре (код 083106);

– проведение хирургических операций у домашних животных (код 083107);

– выезд скорой ветеринарной помощи на дом (код 083108);

– выезд ветеринара на дом (код 083109).

Право заниматься такой деятельностью имеют специалисты с высшим или средним ветеринарным образованием. При этом они обязаны зарегистрироваться в соответствующем федеральном органе исполнительной власти в области ветеринарного надзора или его территориальных органах. Об этом говорится в статье 4 Закона № 4979-1 «О ветеринарии».

Согласно ОКУН к ветеринарным услугам (код 083000) относятся следующие услуги:

– лечение домашних животных в ветеринарных лечебницах и на дому (код 083100);

– клинический осмотр домашних животных и выдача ветеринарных сертификатов (код 083101);

– диагностические исследования домашних животных (код 083102);

– вакцинация домашних животных (код 083103);

– дегельминтизация домашних животных (код 083104);

– лечение домашних животных на дому (код 083105);

– лечение домашних животных в стационаре (код 083106);

– проведение хирургических операций у домашних животных (код 083107);

– выезд скорой ветеринарной помощи на дом (код 083108);

– выезд ветеринара на дом (код 083109).

Право заниматься такой деятельностью имеют специалисты с высшим или средним ветеринарным образованием. При этом они обязаны зарегистрироваться в соответствующем федеральном органе исполнительной власти в области ветеринарного надзора или его территориальных органах. Об этом говорится в статье 4 Закона № 4979-1 «О ветеринарии».

5.2.3. Ремонт, техобслуживание и мойка автотранспорта

Услуги по ремонту, техническому обслуживанию и мойке автотранспортных средств – платные услуги, оказываемые физическим лицам и организациям по перечню услуг, предусмотренному Общероссийским классификатором услуг населению. К данным услугам не относятся услуги по заправке автотранспортных средств, а также услуги по хранению автотранспортных средств на платных автостоянках. С 2008 года также не относятся к услугам по техобслуживанию и мойке автомобилей услуги по гарантийному ремонту и обслуживанию.

Сейчас глава 26.3 Налогового кодекса РФ не уточняет, кто именно должен оплатить оказанную услугу. Из чего следует, что деятельность по оказанию услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств облагается ЕНВД независимо от того, кем они оплачиваются: непосредственно заказчиком или же третьими лицами – то есть по гарантии. С этим согласен и Минфин России (см., письмо Минфина России от 25 августа 2006 г. № 03-11-04/3/387). То со следующего года будет иметь значение, кто оплачивает услуги по ремонту и техобслуживанию транспорта.

Компаниям, оказывающим услуги по ремонту, техобслуживанию и мойке автотранспорта будет интересно письмо Минфина России от 23 июня 2004 г. № 03-05-12/58. В этом письме чиновники обращают внимание на то, что перевод на уплату ЕНВД по данному виду деятельности не ставится в зависимость от того, кому оказывают услуги (юридическим или физическим лицам) и в какой форме происходит расчет за оказываемые услуги (безналичной или наличной). Об этом же сказано и в Письме Минфина России от 10.01.2006 г. № 03-11-04/3/1. Что касается торговли машинами, то при решении вопроса об ее налогообложении следует исходить из определения розничной торговли, содержащегося в статье 346.27 Налогового кодекса РФ.

Напомним, что согласно указанной статье розничная торговля – это торговля товарами, в том числе за наличный расчет, а также с использованием платежных карт. При этом установлено, что к данному виду предпринимательской деятельности не относится реализация подакцизных товаров, указанных в подпунктах 6-10 пункта 1 статьи 181 Налогового кодекса РФ.

Поскольку согласно подпункту 6 пункта 1 статьи 181 Налогового кодекса РФ легковые автомобили независимо от их мощности признаются подакцизными товарами, то их розничная продажа не подлежит переводу на уплату ЕНВД. Значит, организация, торгующая автомобилями, должна применять по этому виду деятельности общий режим налогообложения либо вправе перейти на УСН (конечно, при соблюдении требований статьи 346.12 Налогового кодекса РФ).

Отметим, что прямого запрета на применение «упрощенки» фирмами, торгующими подакцизными товарами, глава 26.2 Налогового кодекса РФ не содержит (запрет распространяется только на производителей подакцизных товаров).

В ряде случаев налогоплательщики не могут точно определить, относится ли осуществляемый ими вид деятельности к облагаемому «вмененным» налогом.

Например, у организации есть обособленное подразделение – автосервис. Понятно, что деятельность данного подразделения подпадает под действие системы ЕНВД. Но что делать, если автосервис оказывает услуги головной организации по ремонту автомашин, при этом плату за такие услуги не берет? Нужно ли в таком случае платить единый налог? Нет, не нужно. Ведь такую деятельность нельзя считать предпринимательской и, соответственно, организация в части оказания данных услуг не подлежит переводу на уплату «вмененного» налога.

Аналогичный вопрос возникает, когда автомастерские, переведенные на уплату ЕНВД, в процессе ремонта смазывают детали и узлы в автомобилях моторным маслом, которое является подакцизным товаром. Подпадает ли такая деятельность под вмененный налог? Да, автосервис должен платить ЕНВД, и вот почему. В соответствии с ОКУН к техническому обслуживанию машин относятся и смазочно-заправочные работы (код 017105). Значит, смена моторного масла – техобслуживание, которое подпадает под ЕНВД.

Сейчас глава 26.3 Налогового кодекса РФ не уточняет, кто именно должен оплатить оказанную услугу. Из чего следует, что деятельность по оказанию услуг по ремонту, техническому обслуживанию и мойке автотранспортных средств облагается ЕНВД независимо от того, кем они оплачиваются: непосредственно заказчиком или же третьими лицами – то есть по гарантии. С этим согласен и Минфин России (см., письмо Минфина России от 25 августа 2006 г. № 03-11-04/3/387). То со следующего года будет иметь значение, кто оплачивает услуги по ремонту и техобслуживанию транспорта.

Компаниям, оказывающим услуги по ремонту, техобслуживанию и мойке автотранспорта будет интересно письмо Минфина России от 23 июня 2004 г. № 03-05-12/58. В этом письме чиновники обращают внимание на то, что перевод на уплату ЕНВД по данному виду деятельности не ставится в зависимость от того, кому оказывают услуги (юридическим или физическим лицам) и в какой форме происходит расчет за оказываемые услуги (безналичной или наличной). Об этом же сказано и в Письме Минфина России от 10.01.2006 г. № 03-11-04/3/1. Что касается торговли машинами, то при решении вопроса об ее налогообложении следует исходить из определения розничной торговли, содержащегося в статье 346.27 Налогового кодекса РФ.

Напомним, что согласно указанной статье розничная торговля – это торговля товарами, в том числе за наличный расчет, а также с использованием платежных карт. При этом установлено, что к данному виду предпринимательской деятельности не относится реализация подакцизных товаров, указанных в подпунктах 6-10 пункта 1 статьи 181 Налогового кодекса РФ.

Поскольку согласно подпункту 6 пункта 1 статьи 181 Налогового кодекса РФ легковые автомобили независимо от их мощности признаются подакцизными товарами, то их розничная продажа не подлежит переводу на уплату ЕНВД. Значит, организация, торгующая автомобилями, должна применять по этому виду деятельности общий режим налогообложения либо вправе перейти на УСН (конечно, при соблюдении требований статьи 346.12 Налогового кодекса РФ).

Отметим, что прямого запрета на применение «упрощенки» фирмами, торгующими подакцизными товарами, глава 26.2 Налогового кодекса РФ не содержит (запрет распространяется только на производителей подакцизных товаров).

В ряде случаев налогоплательщики не могут точно определить, относится ли осуществляемый ими вид деятельности к облагаемому «вмененным» налогом.

Например, у организации есть обособленное подразделение – автосервис. Понятно, что деятельность данного подразделения подпадает под действие системы ЕНВД. Но что делать, если автосервис оказывает услуги головной организации по ремонту автомашин, при этом плату за такие услуги не берет? Нужно ли в таком случае платить единый налог? Нет, не нужно. Ведь такую деятельность нельзя считать предпринимательской и, соответственно, организация в части оказания данных услуг не подлежит переводу на уплату «вмененного» налога.

Аналогичный вопрос возникает, когда автомастерские, переведенные на уплату ЕНВД, в процессе ремонта смазывают детали и узлы в автомобилях моторным маслом, которое является подакцизным товаром. Подпадает ли такая деятельность под вмененный налог? Да, автосервис должен платить ЕНВД, и вот почему. В соответствии с ОКУН к техническому обслуживанию машин относятся и смазочно-заправочные работы (код 017105). Значит, смена моторного масла – техобслуживание, которое подпадает под ЕНВД.

5.2.4. Розничная торговля

Розничная торговля – предпринимательская деятельность, связанная с торговлей товарами (в том числе за наличный расчет, а также с использованием платежных карт) на основе договоров розничной купли-продажи.

Из этого определения следуют два заключения. Во-первых, торговля товарами подпадает под ЕНВД только в том случае, если осуществляется в рамках договора розничной купли-продажи. Соответственно, реализация товара по договору поставки под ЕНВД не подпадает (Письма Минфина России от 16.01.2006 г. № 03-11-05/8, от 18.01.2006 г. № 03-11-04/3/20). Во-вторых, расчеты между продавцом и покупателем могут осуществляться в любой форме (как наличными, так и в безналичном порядке).

Налоговый кодекс РФ не содержит признаки, которые бы однозначно определяли договор розничной купли-продажи для целей ЕНВД. Исходя из требований статьи 11 Налогового кодекса РФ в такой ситуации следует обращаться к другим отраслям законодательства. Посмотрим, поможет ли в данном случае Гражданский кодекс?

Характеристика договора розничной купли-продажи дана в статье 492 Гражданского кодекса РФ. Согласно пункту 1 этой статьи по договору розничной купли-продажи продавец, осуществляющий предпринимательскую деятельность по продаже товаров в розницу, обязуется передать покупателю товар, предназначенный для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью.

То есть договор признается договором розничной купли-продажи, если:

1) в качестве продавца выступает розничный торговец.

В Письме Минфина России от 25.10.2005 г. № 03-11-05/87 отмечается, что продажа товаров за наличный расчет, осуществляемая организациями и индивидуальными предпринимателями, не занимающимися предпринимательской деятельностью по продаже товаров в розницу, к розничной торговле не относится и единым налогом на вмененный доход не облагается;

2) целью, для которой предназначены реализуемые им товары, не является использование их в предпринимательской деятельности.

Обращаем внимание, что речь идет о цели, для которой предназначены реализуемые товары, а не для которой они приобретаются покупателем. Из многочисленных писем Минфина России (см., в частности, Письма от 16.01.2006 г. № 03-11-05/8, № 03-11-05/11, от 18.01.2006 г. № 03-11-04/3/20) следует, что продавец товаров не обязан отслеживать направление использования покупателем проданных ему товаров. Согласно письмам «Налоговый кодекс Российской Федерации не устанавливает для организаций и индивидуальных предпринимателей, реализующих товары, обязанности осуществления контроля за последующим использованием покупателем приобретаемых товаров (для предпринимательской деятельности или для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью)».

В противоположность договору розничной купли-продажи договор поставки, регулируемый статьей 506 Гражданского кодекса РФ, предполагает передачу поставщиком (продавцом, осуществляющим предпринимательскую деятельность) покупателю производимых либо закупаемых им товаров для использования в предпринимательской деятельности или иных целях, не связанных с личным, семейным, домашним и иным подобным использованием.

Из п. 5 Постановления Высшего Арбитражного Суда РФ от 22.10.1997 г. № 18 следует, что под целями, не связанными с личным использованием, нужно понимать, в том числе, приобретение покупателем товаров для обеспечения его деятельности в качестве организации или гражданина-предпринимателя (оргтехники, офисной мебели, транспортных средств, материалов для ремонта и т. д.). Далее в указанном Постановлении ВАС отмечается, что в случае, если указанные товары приобретаются у продавца, осуществляющего предпринимательскую деятельность по продаже товаров в розницу, отношения сторон регулируются нормами о розничной купле-продаже. Эту позицию ВАС поддерживает и Минфин России.

Как видим, при определении розничной торговли для целей ЕНВД на первый план выходит все же не конечная цель использования приобретаемого покупателем товара, а статус продавца и порядок оформления сделки. То есть, если в качестве продавца выступает розничный торговец и операции по реализации им товаров оформляются в порядке, предусмотренном для договора розничной купли-продажи, такие операции подпадают под систему налогообложения в виде единого налога на вмененный доход.

В Письме Минфина России от 18.01.2006 г. № 03-11-04/3/20 отмечается, что оформление договора розничной купли-продажи по правилам статьи 493 ГК РФ осуществляется независимо от формы оплаты товара (наличным или безналичным путем).

Если же покупателю выписывается накладная и выдается счет-фактура, сделка рассматривается как оптовая реализация. Об этом сообщил Минфин России в Письмах от 16.01.2006 г. № 03-11-05/9 и № 03-11-04/3/14. Продавать товары в розницу фирмы (предприниматели) могут через различные объекты организации торговли. Такими объектами могут быть:

– магазин как специально оборудованное здание (его часть), предназначенное для продажи товаров и оказания услуг покупателям и обеспеченное торговыми, подсобными, административно-бытовыми помещениями, а также помещениями для приема, хранения и подготовки товаров к продаже;

– павильон, которым является строение, имеющее торговый зал и рассчитанное на одно или несколько рабочих мест;

– киоск – строение, не имеющее торгового зала, рассчитанное на одно рабочее место продавца;

– палатка, которой признается сборно-разборная конструкция, оснащенная прилавком, не имеющая торгового зала;

– открытая площадка, то есть специально оборудованное место, расположенное на земельном участке, предназначенном для организации торговли;

– другие объекты организации торговли.

Как видно, ЕНВД может облагаться как стационарная, так и нестационарная розничная торговля.

Согласно статье 346.27 Налогового кодекса РФ стационарная торговая сеть – это торговая сеть, расположенная в специально оборудованных зданиях и строениях. Ее образуют строительные системы, прочно связанные фундаментом с земельным участком и подсоединенные к инженерным коммуникациям. К данной категории торговых объектов относятся магазины, павильоны и киоски.

Нестационарная торговая сеть – это торговая сеть, функционирующая на принципах развозной и разносной торговли. Кроме того, сюда включаются иные объекты, не соответствующие указанному выше понятию стационарной торговой сети. К объектам, не имеющим стационарной торговой площади, относятся, например, палатки, лотки, машины и другие временные объекты.

Почему стационарные и нестационарные объекты необходимо различать? Дело в том, что пункт 3 статьи 346.29 Налогового кодекса РФ устанавливает для них разные физические показатели и, соответственно, размеры базовой доходности. Так, для стационарной розничной торговли (при наличии торгового зала) физический показатель – это «площадь торгового зала», а базовая доходность равна 1800 руб. в месяц. Для нестационарной торговли физическим показателем является «торговое место» (базовая доходность составляет 9000 руб. в месяц) или «количество работников, включая индивидуального предпринимателя» (при базовой доходности – 4500 руб. в месяц).

Минфин России в Письме от 26 марта 2004 г. № 04-05-12/16 разъяснил, что объект торговли рассматривается как объект стационарной сети только в случае, если из правоустанавливающих документов следует, что он специально оборудован и предназначен для осуществления торговли. В противном случае помещение считается объектом нестационарной торговой сети, и для расчета ЕНВД применяется физический показатель «торговое место». В частности, если «вме-ненщик» арендует помещение в здании производственного типа, то это помещение следует рассматривать как объект нестационарной торговли. И, следовательно, применять показатель – «торговое место». Заметьте, физический показатель базовой доходности «торговое место» используется также и при розничной торговле через объекты стационарной торговли, не имеющие торгового зала.

Обновленная редакция статьи 346.27 Налогового кодекса РФ приводит новое определение торгового места. Согласно ей торговым местом считается место, используемое для совершения сделок розничной купли-продажи. К торговым местам относятся здания, строения, сооружения (их часть) и (или) земельные участки, используемые для совершения сделок розничной купли-продажи. А также объекты организации розничной торговли и общественного питания, не имеющие торговых залов и залов обслуживания посетителей. К таковым относятся палатки, ларьки, киоски, боксы, контейнеры и другие объекты (в том числе расположенные в зданиях, строениях и сооружениях), прилавки, столы, лотки (в том числе расположенные на земельных участках), земельные участки, используемые для размещения объектов организации розничной торговли (общественного питания), не имеющих торговых залов (залов обслуживания посетителей), прилавков, столов, лотков и других объектов.

Из этого определения следуют два заключения. Во-первых, торговля товарами подпадает под ЕНВД только в том случае, если осуществляется в рамках договора розничной купли-продажи. Соответственно, реализация товара по договору поставки под ЕНВД не подпадает (Письма Минфина России от 16.01.2006 г. № 03-11-05/8, от 18.01.2006 г. № 03-11-04/3/20). Во-вторых, расчеты между продавцом и покупателем могут осуществляться в любой форме (как наличными, так и в безналичном порядке).

Налоговый кодекс РФ не содержит признаки, которые бы однозначно определяли договор розничной купли-продажи для целей ЕНВД. Исходя из требований статьи 11 Налогового кодекса РФ в такой ситуации следует обращаться к другим отраслям законодательства. Посмотрим, поможет ли в данном случае Гражданский кодекс?

Характеристика договора розничной купли-продажи дана в статье 492 Гражданского кодекса РФ. Согласно пункту 1 этой статьи по договору розничной купли-продажи продавец, осуществляющий предпринимательскую деятельность по продаже товаров в розницу, обязуется передать покупателю товар, предназначенный для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью.

То есть договор признается договором розничной купли-продажи, если:

1) в качестве продавца выступает розничный торговец.

В Письме Минфина России от 25.10.2005 г. № 03-11-05/87 отмечается, что продажа товаров за наличный расчет, осуществляемая организациями и индивидуальными предпринимателями, не занимающимися предпринимательской деятельностью по продаже товаров в розницу, к розничной торговле не относится и единым налогом на вмененный доход не облагается;

2) целью, для которой предназначены реализуемые им товары, не является использование их в предпринимательской деятельности.

Обращаем внимание, что речь идет о цели, для которой предназначены реализуемые товары, а не для которой они приобретаются покупателем. Из многочисленных писем Минфина России (см., в частности, Письма от 16.01.2006 г. № 03-11-05/8, № 03-11-05/11, от 18.01.2006 г. № 03-11-04/3/20) следует, что продавец товаров не обязан отслеживать направление использования покупателем проданных ему товаров. Согласно письмам «Налоговый кодекс Российской Федерации не устанавливает для организаций и индивидуальных предпринимателей, реализующих товары, обязанности осуществления контроля за последующим использованием покупателем приобретаемых товаров (для предпринимательской деятельности или для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью)».

В противоположность договору розничной купли-продажи договор поставки, регулируемый статьей 506 Гражданского кодекса РФ, предполагает передачу поставщиком (продавцом, осуществляющим предпринимательскую деятельность) покупателю производимых либо закупаемых им товаров для использования в предпринимательской деятельности или иных целях, не связанных с личным, семейным, домашним и иным подобным использованием.

Из п. 5 Постановления Высшего Арбитражного Суда РФ от 22.10.1997 г. № 18 следует, что под целями, не связанными с личным использованием, нужно понимать, в том числе, приобретение покупателем товаров для обеспечения его деятельности в качестве организации или гражданина-предпринимателя (оргтехники, офисной мебели, транспортных средств, материалов для ремонта и т. д.). Далее в указанном Постановлении ВАС отмечается, что в случае, если указанные товары приобретаются у продавца, осуществляющего предпринимательскую деятельность по продаже товаров в розницу, отношения сторон регулируются нормами о розничной купле-продаже. Эту позицию ВАС поддерживает и Минфин России.

Как видим, при определении розничной торговли для целей ЕНВД на первый план выходит все же не конечная цель использования приобретаемого покупателем товара, а статус продавца и порядок оформления сделки. То есть, если в качестве продавца выступает розничный торговец и операции по реализации им товаров оформляются в порядке, предусмотренном для договора розничной купли-продажи, такие операции подпадают под систему налогообложения в виде единого налога на вмененный доход.

В Письме Минфина России от 18.01.2006 г. № 03-11-04/3/20 отмечается, что оформление договора розничной купли-продажи по правилам статьи 493 ГК РФ осуществляется независимо от формы оплаты товара (наличным или безналичным путем).

Если же покупателю выписывается накладная и выдается счет-фактура, сделка рассматривается как оптовая реализация. Об этом сообщил Минфин России в Письмах от 16.01.2006 г. № 03-11-05/9 и № 03-11-04/3/14. Продавать товары в розницу фирмы (предприниматели) могут через различные объекты организации торговли. Такими объектами могут быть:

– магазин как специально оборудованное здание (его часть), предназначенное для продажи товаров и оказания услуг покупателям и обеспеченное торговыми, подсобными, административно-бытовыми помещениями, а также помещениями для приема, хранения и подготовки товаров к продаже;

– павильон, которым является строение, имеющее торговый зал и рассчитанное на одно или несколько рабочих мест;

– киоск – строение, не имеющее торгового зала, рассчитанное на одно рабочее место продавца;

– палатка, которой признается сборно-разборная конструкция, оснащенная прилавком, не имеющая торгового зала;

– открытая площадка, то есть специально оборудованное место, расположенное на земельном участке, предназначенном для организации торговли;

– другие объекты организации торговли.

Как видно, ЕНВД может облагаться как стационарная, так и нестационарная розничная торговля.

Согласно статье 346.27 Налогового кодекса РФ стационарная торговая сеть – это торговая сеть, расположенная в специально оборудованных зданиях и строениях. Ее образуют строительные системы, прочно связанные фундаментом с земельным участком и подсоединенные к инженерным коммуникациям. К данной категории торговых объектов относятся магазины, павильоны и киоски.

Нестационарная торговая сеть – это торговая сеть, функционирующая на принципах развозной и разносной торговли. Кроме того, сюда включаются иные объекты, не соответствующие указанному выше понятию стационарной торговой сети. К объектам, не имеющим стационарной торговой площади, относятся, например, палатки, лотки, машины и другие временные объекты.

Почему стационарные и нестационарные объекты необходимо различать? Дело в том, что пункт 3 статьи 346.29 Налогового кодекса РФ устанавливает для них разные физические показатели и, соответственно, размеры базовой доходности. Так, для стационарной розничной торговли (при наличии торгового зала) физический показатель – это «площадь торгового зала», а базовая доходность равна 1800 руб. в месяц. Для нестационарной торговли физическим показателем является «торговое место» (базовая доходность составляет 9000 руб. в месяц) или «количество работников, включая индивидуального предпринимателя» (при базовой доходности – 4500 руб. в месяц).

Минфин России в Письме от 26 марта 2004 г. № 04-05-12/16 разъяснил, что объект торговли рассматривается как объект стационарной сети только в случае, если из правоустанавливающих документов следует, что он специально оборудован и предназначен для осуществления торговли. В противном случае помещение считается объектом нестационарной торговой сети, и для расчета ЕНВД применяется физический показатель «торговое место». В частности, если «вме-ненщик» арендует помещение в здании производственного типа, то это помещение следует рассматривать как объект нестационарной торговли. И, следовательно, применять показатель – «торговое место». Заметьте, физический показатель базовой доходности «торговое место» используется также и при розничной торговле через объекты стационарной торговли, не имеющие торгового зала.

Обновленная редакция статьи 346.27 Налогового кодекса РФ приводит новое определение торгового места. Согласно ей торговым местом считается место, используемое для совершения сделок розничной купли-продажи. К торговым местам относятся здания, строения, сооружения (их часть) и (или) земельные участки, используемые для совершения сделок розничной купли-продажи. А также объекты организации розничной торговли и общественного питания, не имеющие торговых залов и залов обслуживания посетителей. К таковым относятся палатки, ларьки, киоски, боксы, контейнеры и другие объекты (в том числе расположенные в зданиях, строениях и сооружениях), прилавки, столы, лотки (в том числе расположенные на земельных участках), земельные участки, используемые для размещения объектов организации розничной торговли (общественного питания), не имеющих торговых залов (залов обслуживания посетителей), прилавков, столов, лотков и других объектов.