Страница:

Второй перечень включает в себя затраты на покупку квартиры. Здесь упомянуты расходы по приобретению собственно квартиры или прав на нее в строящемся доме, стоимость отделочных материалов и суммы, потраченные на отделку.

И наконец, статья 221 Налогового кодекса РФ оговаривает профессиональные налоговые вычета. Эти вычеты особенно интересны индивидуальным предпринимателям.

К профессиональным налоговым вычетам индивидуальных предпринимателей относятся фактически произведенные ими и документально подтвержденные расходы, непосредственно связанные с извлечением доходов.

Состав таких расходов и порядок их учета мы рассмотрели в предыдущих разделах данной книги. Единственно не был рассмотрен следующий момент.

По каким-то причинам может возникнуть такая ситуация, что налогоплательщик не сможет документально подтвердить свои расходы, связанные с деятельностью в качестве индивидуального предпринимателя.

Тогда ему предоставляется профессиональный налоговый вычет в размере 20 процентов общей суммы доходов, полученной индивидуальным предпринимателем от предпринимательской деятельности.

3.9. Налоговая декларация по НДФЛ

Глава 4. Упрощенная система налогообложения,

4.1. Что такое упрощенная система налогообложения?

4.1.1. Какие налоги заменяет уплата единого налога

4.1.2. Ограничения на применение упрощенной системы

4.1.3. Порядок перечисления налогов налоговыми агентами

И наконец, статья 221 Налогового кодекса РФ оговаривает профессиональные налоговые вычета. Эти вычеты особенно интересны индивидуальным предпринимателям.

К профессиональным налоговым вычетам индивидуальных предпринимателей относятся фактически произведенные ими и документально подтвержденные расходы, непосредственно связанные с извлечением доходов.

Состав таких расходов и порядок их учета мы рассмотрели в предыдущих разделах данной книги. Единственно не был рассмотрен следующий момент.

По каким-то причинам может возникнуть такая ситуация, что налогоплательщик не сможет документально подтвердить свои расходы, связанные с деятельностью в качестве индивидуального предпринимателя.

Тогда ему предоставляется профессиональный налоговый вычет в размере 20 процентов общей суммы доходов, полученной индивидуальным предпринимателем от предпринимательской деятельности.

3.9. Налоговая декларация по НДФЛ

И рассчитав, и даже уплатив налог, индивидуальный предприниматель, работающий по общеустановленной системе налогообложения, обязан в определенные сроки предоставить в налоговые органы декларацию о доходах за соответствующий период.

В соответствии с подпунктом 4 пункта 1 статьи 23 Налогового кодекса РФ налогоплательщики обязаны представлять в налоговые органы по месту учета в установленном порядке налоговые декларации по тем налогам, которые они обязаны уплачивать, если такая обязанность предусмотрена законодательством о налогах и сборах.

Обязанность представления декларации по налогу на доходы физических лиц индивидуальными предпринимателями предусмотрена пунктом 5 статьи 227 Налогового кодекса РФ.

При этом декларация по налогу на доходы физических лиц представляется указанными налогоплательщиками в сроки, установленные статьей 229 Налогового кодекса РФ.

Так, налоговая декларация представляется не позднее 30 апреля года, следующего за истекшим налоговым периодом.

В случае прекращения деятельности и (или) прекращения выплат, оговоренных Налоговым кодексом РФ, при ведении которой или получение которых возникала обязанность по составлению и представлению налоговой декларации, до конца налогового периода налогоплательщики обязаны в пятидневный срок со дня прекращения такой деятельности или таких выплат представить налоговую декларацию о фактически полученных доходах в текущем налоговом периоде.

Письмо МНС России от 22 января 2002 г. № СА-6-04/60 «О представлении налоговой декларации индивидуальными предпринимателями» дополнительно разъясняет, что декларация представляется независимо от результатов предпринимательской деятельности, а именно: получены доходы или имеет место превышение расходов над доходами, то есть налоговая база принимается равной нулю.

ПРИМЕР

Индивидуальный предприниматель прекратил занятие предпринимательской деятельностью и известил письменно налоговый орган о не намерении возобновлять предпринимательскую деятельность, однако свидетельство индивидуального предпринимателя не сдал.

Несмотря на прекращение деятельности, что и так требует подачи декларации в пятидневный срок со дня прекращения такой деятельности, и извещение налогового органа индивидуальный предприниматель и в следующих налоговых периодах обязан предоставлять декларации в установленный законодательством срок.

Ведь наличие свидетельства индивидуального предпринимателя дает ему право на занятие такой деятельностью, а предоставление в налоговый орган письма о не намерении осуществлять такую деятельность не лишает его права изменить свое мнение и не начать деятельность вновь.

Непредставление индивидуальным предпринимателем налоговой декларации в установленный законодательством о налогах и сборах срок является основанием для привлечения к налоговой ответственности в соответствии со статьей 119 Налогового кодекса РФ. Далее на страницах данной книги особенности применения санкций по статье 119 Налогового кодекса РФ будут рассмотрены подробно.

Кроме того, пунктом 2 статьи 76 Налогового кодекса РФ предусмотрено, что в случае непредставления индивидуальными предпринимателями налоговой декларации в инспекцию в течение двух недель по истечении установленного срока, а также в случае отказа представить декларации руководителем налогового органа может быть принято решение о приостановлении операций по счетам в банке.

В соответствии с подпунктом 4 пункта 1 статьи 23 Налогового кодекса РФ налогоплательщики обязаны представлять в налоговые органы по месту учета в установленном порядке налоговые декларации по тем налогам, которые они обязаны уплачивать, если такая обязанность предусмотрена законодательством о налогах и сборах.

Обязанность представления декларации по налогу на доходы физических лиц индивидуальными предпринимателями предусмотрена пунктом 5 статьи 227 Налогового кодекса РФ.

При этом декларация по налогу на доходы физических лиц представляется указанными налогоплательщиками в сроки, установленные статьей 229 Налогового кодекса РФ.

Так, налоговая декларация представляется не позднее 30 апреля года, следующего за истекшим налоговым периодом.

В случае прекращения деятельности и (или) прекращения выплат, оговоренных Налоговым кодексом РФ, при ведении которой или получение которых возникала обязанность по составлению и представлению налоговой декларации, до конца налогового периода налогоплательщики обязаны в пятидневный срок со дня прекращения такой деятельности или таких выплат представить налоговую декларацию о фактически полученных доходах в текущем налоговом периоде.

Письмо МНС России от 22 января 2002 г. № СА-6-04/60 «О представлении налоговой декларации индивидуальными предпринимателями» дополнительно разъясняет, что декларация представляется независимо от результатов предпринимательской деятельности, а именно: получены доходы или имеет место превышение расходов над доходами, то есть налоговая база принимается равной нулю.

ПРИМЕР

Индивидуальный предприниматель прекратил занятие предпринимательской деятельностью и известил письменно налоговый орган о не намерении возобновлять предпринимательскую деятельность, однако свидетельство индивидуального предпринимателя не сдал.

Несмотря на прекращение деятельности, что и так требует подачи декларации в пятидневный срок со дня прекращения такой деятельности, и извещение налогового органа индивидуальный предприниматель и в следующих налоговых периодах обязан предоставлять декларации в установленный законодательством срок.

Ведь наличие свидетельства индивидуального предпринимателя дает ему право на занятие такой деятельностью, а предоставление в налоговый орган письма о не намерении осуществлять такую деятельность не лишает его права изменить свое мнение и не начать деятельность вновь.

Непредставление индивидуальным предпринимателем налоговой декларации в установленный законодательством о налогах и сборах срок является основанием для привлечения к налоговой ответственности в соответствии со статьей 119 Налогового кодекса РФ. Далее на страницах данной книги особенности применения санкций по статье 119 Налогового кодекса РФ будут рассмотрены подробно.

Кроме того, пунктом 2 статьи 76 Налогового кодекса РФ предусмотрено, что в случае непредставления индивидуальными предпринимателями налоговой декларации в инспекцию в течение двух недель по истечении установленного срока, а также в случае отказа представить декларации руководителем налогового органа может быть принято решение о приостановлении операций по счетам в банке.

Глава 4. Упрощенная система налогообложения,

учета и отчетности

4.1. Что такое упрощенная система налогообложения?

Упрощенная система налогообложения применяется как организациями, так и индивидуальными предпринимателями.

Сущность упрощенной системы налогообложения и ее привлекательность заключаются в том, что уплата целого ряда налогов заменяется уплатой единого налога. Единый налог рассчитывается на основании результатов хозяйственной деятельности налогоплательщика за налоговый период.

Перейти на применение упрощенной системы налогообложения организации и предприниматели могут в добровольном порядке при соблюдении определенных условий. Заметим, что упрощенная система налогообложения дает дополнительные преимущества в виде возможности применять кассовый метод учета доходов и расходов, а также упрощенную форму бухгалтерского учета.

Сущность упрощенной системы налогообложения и ее привлекательность заключаются в том, что уплата целого ряда налогов заменяется уплатой единого налога. Единый налог рассчитывается на основании результатов хозяйственной деятельности налогоплательщика за налоговый период.

Перейти на применение упрощенной системы налогообложения организации и предприниматели могут в добровольном порядке при соблюдении определенных условий. Заметим, что упрощенная система налогообложения дает дополнительные преимущества в виде возможности применять кассовый метод учета доходов и расходов, а также упрощенную форму бухгалтерского учета.

4.1.1. Какие налоги заменяет уплата единого налога

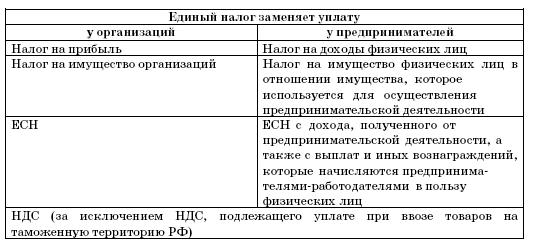

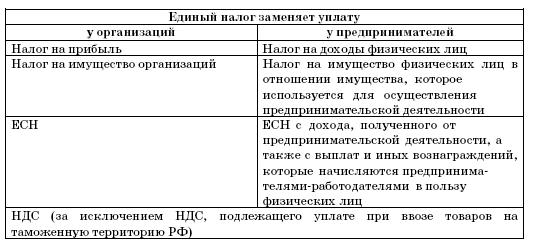

Применение упрощенной системы налогообложения, предусмотренной главой 26.2 Налогового кодекса РФ, подразумевает замену единым налогом целого ряда налогов (см. таблицу ниже).

Итак, вместо перечисленных налогов организации и предприниматели, перешедшие на упрощенную систему налогообложения, рассчитывают и перечисляют в бюджет единый налог.

Кроме единого налога, организации или индивидуальные предприниматели, применяющие упрощенную систему налогообложения, должны платить взносы в Пенсионный фонд, страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также прочие налоги и сборы, например: земельный налог, транспортный налог, налог на добычу полезных ископаемых, налог за пользование недрами, плату за пользование водными объектами, таможенные платежи и сборы, госпошлину и другие.

Уплата страховых взносов на обязательное пенсионное страхование регулируется Федеральным законом от 15.12.01 № 167-ФЗ «Об обязательном пенсионном страховании в РФ», а взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний – Федеральным законом от 24.07.98 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний». При этом индивидуальный предприниматель уплачивает страховые взносы на обязательное пенсионное страхование как в отношении, например, наемных рабочих, так и в отношении себя.

Организации и предприниматели, перешедшие на упрощенную систему налогообложения, должны также исполнять обязанности налоговых агентов (п. 5 ст. 346.11 Налогового кодекса РФ). Напомним, что налоговыми агентами признаются лица, на которых возложены обязанности по исчислению и удержанию налогов у налогоплательщика (из выплачиваемых ему агентом средств) и перечислению их в соответствующий бюджет (внебюджетный фонд) (ст. 24 Налогового кодекса РФ).

В большинстве случаев налогоплательщики выступают в качестве налоговых агентов при исчислении доходов физических лиц. При этом они должны рассчитывать, удерживать и перечислять в бюджет налог на доходы физических лиц.

Однако выполнять функции налогового агента организациям и предпринимателям, перешедшим на упрощенную систему налогообложения, придется и в отношении НДС при аренде государственного, муниципального имущества или имущества субъектов РФ.

Подробнее о функциях налогового агента, с которыми возможно придется столкнуться тем, кто применяет «упрощенку», рассказано в разделе 4.1.3 данной книги.

Итак, вместо перечисленных налогов организации и предприниматели, перешедшие на упрощенную систему налогообложения, рассчитывают и перечисляют в бюджет единый налог.

Кроме единого налога, организации или индивидуальные предприниматели, применяющие упрощенную систему налогообложения, должны платить взносы в Пенсионный фонд, страховые взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также прочие налоги и сборы, например: земельный налог, транспортный налог, налог на добычу полезных ископаемых, налог за пользование недрами, плату за пользование водными объектами, таможенные платежи и сборы, госпошлину и другие.

Уплата страховых взносов на обязательное пенсионное страхование регулируется Федеральным законом от 15.12.01 № 167-ФЗ «Об обязательном пенсионном страховании в РФ», а взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний – Федеральным законом от 24.07.98 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний». При этом индивидуальный предприниматель уплачивает страховые взносы на обязательное пенсионное страхование как в отношении, например, наемных рабочих, так и в отношении себя.

Организации и предприниматели, перешедшие на упрощенную систему налогообложения, должны также исполнять обязанности налоговых агентов (п. 5 ст. 346.11 Налогового кодекса РФ). Напомним, что налоговыми агентами признаются лица, на которых возложены обязанности по исчислению и удержанию налогов у налогоплательщика (из выплачиваемых ему агентом средств) и перечислению их в соответствующий бюджет (внебюджетный фонд) (ст. 24 Налогового кодекса РФ).

В большинстве случаев налогоплательщики выступают в качестве налоговых агентов при исчислении доходов физических лиц. При этом они должны рассчитывать, удерживать и перечислять в бюджет налог на доходы физических лиц.

Однако выполнять функции налогового агента организациям и предпринимателям, перешедшим на упрощенную систему налогообложения, придется и в отношении НДС при аренде государственного, муниципального имущества или имущества субъектов РФ.

Подробнее о функциях налогового агента, с которыми возможно придется столкнуться тем, кто применяет «упрощенку», рассказано в разделе 4.1.3 данной книги.

4.1.2. Ограничения на применение упрощенной системы

Переход на упрощенную систему налогообложения является добровольным.

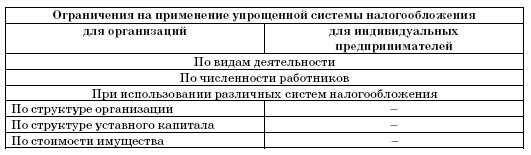

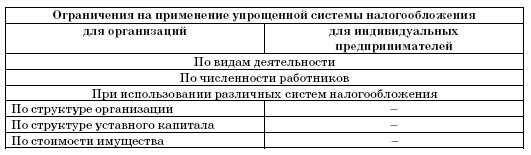

Это означает, что никто не может принудить вас перейти на упрощенную систему налогообложения. Вместе с тем существуют определенные ограничения на применение упрощенной системы налогообложения (см. таблицу ниже).

Ниже мы рассмотрим подробно каждое из этих ограничений.

Ограничение по доходам

Для перехода на упрощенную систему налогообложения применяется ограничение, предусмотренное пунктом 2 статьи 346.12 Налогового кодекса РФ, в соответствии с которым организации могут переходить на упрощенную систему налогообложения, если по итогам 9 месяцев того года, в котором они подают заявление о переходе на эту систему налогообложения, доход от реализации, определяемый в соответствии со статьей 249 Налогового кодекса РФ, не превысил 15 000 000 рублей (без учета налога на добавленную стоимость).

Указанная величина подлежит индексации на коэффициент-дефлятор, устанавливаемый ежегодно на каждый следующий календарный год и учитывающий изменение потребительских цен на товары (работы, услуги) в Российской Федерации за предыдущий календарный год, а также на коэффициенты-дефляторы, которые применялись в соответствии с настоящим пунктом ранее.

Коэффициент-дефлятор определяется и подлежит официальному опубликованию в порядке, установленном Правительством Российской Федерации.

Коэффициент-дефлятор на 2007 год установлен в размере 1,241 (приказ Минэкономразвития РФ от 3 ноября 2006 г. № 360). Если организация планирует перейти на «упрощенку» в 2008 году, ей за 9 месяцев 2007 года нужно получить доход в размере не более 18 миллионов 615 тысяч рублей.

Ограничение по видам деятельности или организаций

Для перехода на «упрощенку» организация и предприниматель не должны заниматься следующими видами деятельности:

– банковской, страховой, негосударственным пенсионным обеспечением, игорным бизнесом;

– производством подакцизных товаров, добычей и реализацией полезных ископаемых, за исключением общераспространенных.

К общераспространенным полезным ископаемым относятся полезные ископаемые, включенные в региональные перечни общераспространенных полезных ископаемых, которые определяются органами государственной власти РФ в сфере регулирования отношений недропользования (Министерством природных ресурсов России) совместно с субъектами РФ (статья 3 Закона РФ от 21.02.92 № 2395-1 «О недрах»).

Не могут быть плательщиками единого налога и организации, являющиеся участниками соглашений о разделе продукции.

Также они не должны являться профессиональными участниками рынка ценных бумаг, инвестиционными фондами, ломбардами.

Не имеют права воспользоваться упрощенной системой и нотариусы, занимающиеся частной практикой (пп. 10 п. 3 ст. 346.12 Налогового кодекса РФ). Это же относится и к адвокатам, учредившим адвокатские кабинеты, а также иным формам адвокатских образований.

Не вправе применять упрощенную систему налогообложения бюджетные учреждения и иностранные организации, имеющие филиалы, представительства и иные обособленные подразделения на территории Российской Федерации.

Федеральный закон № 58-ФЗ уточнил перечень тех организаций, которые не вправе применять упрощенную систему налогообложения. В частности, в подпункте 18 пункта 3 статьи 346.12 Налогового кодекса РФ теперь сказано, что не вправе перейти на указанный спецрежим иностранные компании. Из Кодекса исчезло уточнение «имеющие филиалы, представительства и иные обособленные подразделения на территории Российской Федерации».

Организации и индивидуальные предприниматели, переведенные в соответствии с главой 26.3 Налогового кодекса на уплату ЕНВД по одному или нескольким видам предпринимательской деятельности, вправе применять упрощенную систему налогообложения в отношении иных осуществляемых ими видов бизнеса. Соответствующая норма содержится в пункте 4 статьи 346.12 Налогового кодекса РФ. При этом ограничения по численности работников и стоимости основных средств и нематериальных активов, установленные настоящей главой, по отношению к таким организациям и индивидуальным предпринимателям определяются исходя из всех осуществляемых ими видов деятельности.

Федеральный закон № 58-ФЗ уточнил, что предельная величина доходов, установленная пунктом 2 статьи 346.12, определяется по тем видам деятельности, налогообложение которых осуществляется в соответствии с общим режимом налогообложения. Надо сказать, что это достаточно важное уточнение. Причем, законодатели тут пошли навстречу налогоплательщикам.Дело в том, что чиновники не раз заявляли, что предельная величина доходов, при которой возможнее переход на «упрощенку», определяется исходя из всех доходов налогоплательщика. В качестве примера можно привести письмо Минфина России от 2 ноября 2006 г. № 03-11-05/243. Там чиновники заявили, что исключение доходов от предпринимательской деятельности, облагаемых единым налогом на вмененный доход для отдельных видов деятельности, при расчете предельного лимита не предусмотрено.

С 2008 года споров по этому вопросу больше не будет. Теперь в Кодексе прямо сказано, что, определяя, вправе ли организация применять упрощенную систему налогообложения со следующего года, за 9 месяцев текущего года нужно взять только доходы от того бизнеса, который облагается налогом на общей системе.

Ограничение по структуре организации

Организация не вправе применять «упрощенку», если она имеет филиалы и (или) представительства (подп. 1 п. 3 ст. 346.12 Налогового кодекса РФ).

Такая формулировка ограничения по структуре организации сначала ставит в тупик. Дело в том, что понятия «филиал» и «представительство» в налоговом законодательстве не используются. Они установлены статьей 55 Гражданского кодекса РФ и применяются исключительно в гражданском законодательстве, согласно которому к филиалам относятся обособленные подразделения, находящиеся вне места нахождения организации и осуществляющие те же функции (в полном объеме или частично), что и головная организация. Обособленные подразделения, которые занимаются исключительно представлением и защитой интересов головной организации, называются представительствами.

Обязательным условием для осуществления деятельности филиала или представительства является указание о нем в учредительных документах создавшего его юридического лица.

Поэтому организация не может применять упрощенную систему налогообложения, если в ее учредительных документах указаны филиалы или представительства.

Заметим, что филиалы и представительства, прежде всего, являются разновидностью обособленных подразделений организации. В статье 11 Налогового кодекса РФ дано общее понятие обособленных подразделений: «Обособленным подразделением организации признается любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабочие места». Вместе с тем плательщиками единого налога не могут быть только те организации, у которых есть именно филиалы и представительства. Следовательно, организации, имеющие иные обособленные подразделения, вправе перейти на упрощенную систему налогообложения (письмо Минфина России от 16.09.2004 № 03-03-02-04/1/14).

Подтверждает эту точку зрения и арбитражная практика (см. постановление Федерального арбитражного суда Центрального округа от 06.05.2003 г. по делу № А09-585/03-30).

Обратите внимание: согласно подпункту 18 пункта 3 статьи 346.12 Налогового кодекса РФ иностранные организации, имеющие филиалы, представительства и иные обособленные подразделения на территории Российской Федерации также не могут применять упрощенную систему налогообложения.

Ограничение по структуре уставного капитала

Это условие распространяется только на организации. Доля участия других юридических лиц в уставном капитале организации, предполагающей переход на упрощенную систему налогообложения, не должна превышать 25 %. Об этом говорится в подпункте 14 пункта 3 статьи 346.12 Налогового кодекса РФ.

Можно сделать вывод, что, если, например, после подачи заявления о переходе на «упрощенку» организация до начала ее применения внесет изменения в учредительные документы и «правило 25 %» не будет выполняться, она потеряет право перейти на упрощенную систему налогообложения.

Льготы по соблюдению этого условия имеют организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, при условии, что среднесписочная численность инвалидов среди их работников составляет не менее 50 %, а их доля в фонде оплаты труда – не менее 25 %. Если хотя бы одно из этих условий не выполняется, организация не вправе перейти на упрощенную систему налогообложения.

Кроме того, данное ограничение не распространяется на некоммерческие организации, в том числе организации потребительской кооперации, осуществляющие свою деятельность в соответствии с Законом Российской Федерации от 19 июня 1992 года № 3085-1 «О потребительской кооперации (потребительских обществах, их союзах) в Российской Федерации», а также хозяйственные общества, единственными учредителями которых являются потребительские общества и их союзы, осуществляющие свою деятельность в соответствии с указанным Законом.

Минфин России в своем письме от 29.08.2003 № 04-02-05/7/1 высказал мнение, что подпункт 14 пункта 3 статьи 346.12 Налогового кодекса РФ говорит об участии в капитале налогоплательщиков только организаций, но не государства или муниципального образования, которые юридическими лицами не являются. Следовательно, даже если доля участия государства или муниципального образования в предприятии превышает 25 %, оно все равно может перейти на «упрощенку». По мнению Минфина России это положение распространяется на все организации, которые имеют долю государственного или муниципального участия, превышающую 25 % уставного капитала.

Точку в этом споре поставил Верховный Арбитражный суд РФ (решение ВАС РФ от 19.11.2003 по делу № 12358/03). Он решил, что в Налоговом кодексе установлено ограничение на участие в организации только других организаций, а не государства или муниципальных образований. При этом по мнению суда муниципальное образование не может быть признано организацией.

Кроме того, имущество унитарных предприятий является неделимым и не может быть распределено по вкладам (долям, паям). Поэтому к унитарным предприятиям вообще нельзя применить понятие «доля непосредственного участия», следовательно, ограничение по подпункту 14 пункта 3 статьи 346.12 НК РФ на них не распространяется.

Таким образом, в настоящее время ГУПы и МУПы могут применять упрощенную систему налогообложения при выполнении ими всех остальных условий, предусмотренных статьей 346.12 Налогового кодекса РФ.

Ограничение по численности работников

Ограничение по численности касается как организаций, так и индивидуальных предпринимателей.

Для перехода на «упрощенку» количество работающих в организации или у индивидуального предпринимателя не должно превышать 100 человек (пп. 15 п. 3 ст. 346.12 Налогового кодекса РФ).

Средняя численность работников определяется в соответствии с порядком, установленным Госкомстатом РФ, по состоянию на 1 октября текущего года.

Это значит, что для расчета средней численности работников предприятия используются данные о списочной численности работников за период с января по сентябрь года, в котором налогоплательщик подает заявление о переходе на упрощенную систему налогообложения.

Для этого работодатель ведет ежедневный учет списочной численности работников. Среднесписочная численность работников рассчитывается за определенный отрезок времени (например, за отчетный или налоговый период) на основании списочной численности (с некоторыми исключениями).

При этом в списочную и в среднесписочную численность не включаются внешние совместители и лица, работающие по гражданско-правовым договорам. Соответственно средняя численность складывается из среднесписочной численности работников, средней численности внешних совместителей и средней численности работников, выполнявших работы по договорам гражданско-правового характера.

Правила расчета численности работников описаны в Постановлении Рос-стата от 20 ноября 2006 года № 69.

Ограничение по стоимости имущества

Для того чтобы организация имела право на применение упрощенной системы налогообложения, остаточная стоимость ее основных средств и нематериальных активов не должна превышать 100 млн руб. При этом учитывается только имущество, которое подлежит амортизации и признается амортизируемым имуществом в соответствии с главой 25 Налогового кодекса РФ.

Обратите внимание! Остаточная стоимость основных средств и нематериальных активов определяется по данным бухгалтерского учета (подп. 16 п. 3 ст. 346.12 Налогового кодекса РФ) на 1-е число месяца, в котором было подано заявление о переходе на «упрощенку».

Ограничение по использованию различных систем налогообложения

Переход на упрощенную систему налогообложения невозможен и в том случае, если налогоплательщик переведен на уплату единого сельскохозяйственного налога в соответствии с главой 26.1 Налогового кодекса РФ (пп. 13 п. 3 ст. 346.12 Налогового кодекса РФ).

В пункт 2 статьи 346.13 Налогового кодекса РФ законодатели также внесли уточнения. В редакции Федерального закона № 58-ФЗ указанная норма звучит так: организации и индивидуальные предприниматели, которые в соответствии с нормативными правовыми актами представительных органов муниципальных районов и городских округов, законами городов федерального значения Москвы и Санкт-Петербурга о системе налогообложения в виде единого налога на вмененный доход для отдельных видов деятельностидо окончания текущего календарного года перестали быть налогоплательщиками ЕНВД, вправе на основании заявления перейти на «упрощенку». Сделать они это могут с начала того месяца, в котором была прекращена их обязанность по уплате единого налога на вмененный доход. Изменения потребовались, поскольку с 1 января 2006 года единый налог на вмененный доход перестал быть региональным. Теперь его вводят на своей территории муниципальные образования.

Это означает, что никто не может принудить вас перейти на упрощенную систему налогообложения. Вместе с тем существуют определенные ограничения на применение упрощенной системы налогообложения (см. таблицу ниже).

Ниже мы рассмотрим подробно каждое из этих ограничений.

Ограничение по доходам

Для перехода на упрощенную систему налогообложения применяется ограничение, предусмотренное пунктом 2 статьи 346.12 Налогового кодекса РФ, в соответствии с которым организации могут переходить на упрощенную систему налогообложения, если по итогам 9 месяцев того года, в котором они подают заявление о переходе на эту систему налогообложения, доход от реализации, определяемый в соответствии со статьей 249 Налогового кодекса РФ, не превысил 15 000 000 рублей (без учета налога на добавленную стоимость).

Указанная величина подлежит индексации на коэффициент-дефлятор, устанавливаемый ежегодно на каждый следующий календарный год и учитывающий изменение потребительских цен на товары (работы, услуги) в Российской Федерации за предыдущий календарный год, а также на коэффициенты-дефляторы, которые применялись в соответствии с настоящим пунктом ранее.

Коэффициент-дефлятор определяется и подлежит официальному опубликованию в порядке, установленном Правительством Российской Федерации.

Коэффициент-дефлятор на 2007 год установлен в размере 1,241 (приказ Минэкономразвития РФ от 3 ноября 2006 г. № 360). Если организация планирует перейти на «упрощенку» в 2008 году, ей за 9 месяцев 2007 года нужно получить доход в размере не более 18 миллионов 615 тысяч рублей.

Ограничение по видам деятельности или организаций

Для перехода на «упрощенку» организация и предприниматель не должны заниматься следующими видами деятельности:

– банковской, страховой, негосударственным пенсионным обеспечением, игорным бизнесом;

– производством подакцизных товаров, добычей и реализацией полезных ископаемых, за исключением общераспространенных.

К общераспространенным полезным ископаемым относятся полезные ископаемые, включенные в региональные перечни общераспространенных полезных ископаемых, которые определяются органами государственной власти РФ в сфере регулирования отношений недропользования (Министерством природных ресурсов России) совместно с субъектами РФ (статья 3 Закона РФ от 21.02.92 № 2395-1 «О недрах»).

Не могут быть плательщиками единого налога и организации, являющиеся участниками соглашений о разделе продукции.

Также они не должны являться профессиональными участниками рынка ценных бумаг, инвестиционными фондами, ломбардами.

Не имеют права воспользоваться упрощенной системой и нотариусы, занимающиеся частной практикой (пп. 10 п. 3 ст. 346.12 Налогового кодекса РФ). Это же относится и к адвокатам, учредившим адвокатские кабинеты, а также иным формам адвокатских образований.

Не вправе применять упрощенную систему налогообложения бюджетные учреждения и иностранные организации, имеющие филиалы, представительства и иные обособленные подразделения на территории Российской Федерации.

Федеральный закон № 58-ФЗ уточнил перечень тех организаций, которые не вправе применять упрощенную систему налогообложения. В частности, в подпункте 18 пункта 3 статьи 346.12 Налогового кодекса РФ теперь сказано, что не вправе перейти на указанный спецрежим иностранные компании. Из Кодекса исчезло уточнение «имеющие филиалы, представительства и иные обособленные подразделения на территории Российской Федерации».

Организации и индивидуальные предприниматели, переведенные в соответствии с главой 26.3 Налогового кодекса на уплату ЕНВД по одному или нескольким видам предпринимательской деятельности, вправе применять упрощенную систему налогообложения в отношении иных осуществляемых ими видов бизнеса. Соответствующая норма содержится в пункте 4 статьи 346.12 Налогового кодекса РФ. При этом ограничения по численности работников и стоимости основных средств и нематериальных активов, установленные настоящей главой, по отношению к таким организациям и индивидуальным предпринимателям определяются исходя из всех осуществляемых ими видов деятельности.

Федеральный закон № 58-ФЗ уточнил, что предельная величина доходов, установленная пунктом 2 статьи 346.12, определяется по тем видам деятельности, налогообложение которых осуществляется в соответствии с общим режимом налогообложения. Надо сказать, что это достаточно важное уточнение. Причем, законодатели тут пошли навстречу налогоплательщикам.Дело в том, что чиновники не раз заявляли, что предельная величина доходов, при которой возможнее переход на «упрощенку», определяется исходя из всех доходов налогоплательщика. В качестве примера можно привести письмо Минфина России от 2 ноября 2006 г. № 03-11-05/243. Там чиновники заявили, что исключение доходов от предпринимательской деятельности, облагаемых единым налогом на вмененный доход для отдельных видов деятельности, при расчете предельного лимита не предусмотрено.

С 2008 года споров по этому вопросу больше не будет. Теперь в Кодексе прямо сказано, что, определяя, вправе ли организация применять упрощенную систему налогообложения со следующего года, за 9 месяцев текущего года нужно взять только доходы от того бизнеса, который облагается налогом на общей системе.

Ограничение по структуре организации

Организация не вправе применять «упрощенку», если она имеет филиалы и (или) представительства (подп. 1 п. 3 ст. 346.12 Налогового кодекса РФ).

Такая формулировка ограничения по структуре организации сначала ставит в тупик. Дело в том, что понятия «филиал» и «представительство» в налоговом законодательстве не используются. Они установлены статьей 55 Гражданского кодекса РФ и применяются исключительно в гражданском законодательстве, согласно которому к филиалам относятся обособленные подразделения, находящиеся вне места нахождения организации и осуществляющие те же функции (в полном объеме или частично), что и головная организация. Обособленные подразделения, которые занимаются исключительно представлением и защитой интересов головной организации, называются представительствами.

Обязательным условием для осуществления деятельности филиала или представительства является указание о нем в учредительных документах создавшего его юридического лица.

Поэтому организация не может применять упрощенную систему налогообложения, если в ее учредительных документах указаны филиалы или представительства.

Заметим, что филиалы и представительства, прежде всего, являются разновидностью обособленных подразделений организации. В статье 11 Налогового кодекса РФ дано общее понятие обособленных подразделений: «Обособленным подразделением организации признается любое территориально обособленное от нее подразделение, по месту нахождения которого оборудованы стационарные рабочие места». Вместе с тем плательщиками единого налога не могут быть только те организации, у которых есть именно филиалы и представительства. Следовательно, организации, имеющие иные обособленные подразделения, вправе перейти на упрощенную систему налогообложения (письмо Минфина России от 16.09.2004 № 03-03-02-04/1/14).

Подтверждает эту точку зрения и арбитражная практика (см. постановление Федерального арбитражного суда Центрального округа от 06.05.2003 г. по делу № А09-585/03-30).

Обратите внимание: согласно подпункту 18 пункта 3 статьи 346.12 Налогового кодекса РФ иностранные организации, имеющие филиалы, представительства и иные обособленные подразделения на территории Российской Федерации также не могут применять упрощенную систему налогообложения.

Ограничение по структуре уставного капитала

Это условие распространяется только на организации. Доля участия других юридических лиц в уставном капитале организации, предполагающей переход на упрощенную систему налогообложения, не должна превышать 25 %. Об этом говорится в подпункте 14 пункта 3 статьи 346.12 Налогового кодекса РФ.

Можно сделать вывод, что, если, например, после подачи заявления о переходе на «упрощенку» организация до начала ее применения внесет изменения в учредительные документы и «правило 25 %» не будет выполняться, она потеряет право перейти на упрощенную систему налогообложения.

Льготы по соблюдению этого условия имеют организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, при условии, что среднесписочная численность инвалидов среди их работников составляет не менее 50 %, а их доля в фонде оплаты труда – не менее 25 %. Если хотя бы одно из этих условий не выполняется, организация не вправе перейти на упрощенную систему налогообложения.

Кроме того, данное ограничение не распространяется на некоммерческие организации, в том числе организации потребительской кооперации, осуществляющие свою деятельность в соответствии с Законом Российской Федерации от 19 июня 1992 года № 3085-1 «О потребительской кооперации (потребительских обществах, их союзах) в Российской Федерации», а также хозяйственные общества, единственными учредителями которых являются потребительские общества и их союзы, осуществляющие свою деятельность в соответствии с указанным Законом.

Минфин России в своем письме от 29.08.2003 № 04-02-05/7/1 высказал мнение, что подпункт 14 пункта 3 статьи 346.12 Налогового кодекса РФ говорит об участии в капитале налогоплательщиков только организаций, но не государства или муниципального образования, которые юридическими лицами не являются. Следовательно, даже если доля участия государства или муниципального образования в предприятии превышает 25 %, оно все равно может перейти на «упрощенку». По мнению Минфина России это положение распространяется на все организации, которые имеют долю государственного или муниципального участия, превышающую 25 % уставного капитала.

Точку в этом споре поставил Верховный Арбитражный суд РФ (решение ВАС РФ от 19.11.2003 по делу № 12358/03). Он решил, что в Налоговом кодексе установлено ограничение на участие в организации только других организаций, а не государства или муниципальных образований. При этом по мнению суда муниципальное образование не может быть признано организацией.

Кроме того, имущество унитарных предприятий является неделимым и не может быть распределено по вкладам (долям, паям). Поэтому к унитарным предприятиям вообще нельзя применить понятие «доля непосредственного участия», следовательно, ограничение по подпункту 14 пункта 3 статьи 346.12 НК РФ на них не распространяется.

Таким образом, в настоящее время ГУПы и МУПы могут применять упрощенную систему налогообложения при выполнении ими всех остальных условий, предусмотренных статьей 346.12 Налогового кодекса РФ.

Ограничение по численности работников

Ограничение по численности касается как организаций, так и индивидуальных предпринимателей.

Для перехода на «упрощенку» количество работающих в организации или у индивидуального предпринимателя не должно превышать 100 человек (пп. 15 п. 3 ст. 346.12 Налогового кодекса РФ).

Средняя численность работников определяется в соответствии с порядком, установленным Госкомстатом РФ, по состоянию на 1 октября текущего года.

Это значит, что для расчета средней численности работников предприятия используются данные о списочной численности работников за период с января по сентябрь года, в котором налогоплательщик подает заявление о переходе на упрощенную систему налогообложения.

Для этого работодатель ведет ежедневный учет списочной численности работников. Среднесписочная численность работников рассчитывается за определенный отрезок времени (например, за отчетный или налоговый период) на основании списочной численности (с некоторыми исключениями).

При этом в списочную и в среднесписочную численность не включаются внешние совместители и лица, работающие по гражданско-правовым договорам. Соответственно средняя численность складывается из среднесписочной численности работников, средней численности внешних совместителей и средней численности работников, выполнявших работы по договорам гражданско-правового характера.

Правила расчета численности работников описаны в Постановлении Рос-стата от 20 ноября 2006 года № 69.

Ограничение по стоимости имущества

Для того чтобы организация имела право на применение упрощенной системы налогообложения, остаточная стоимость ее основных средств и нематериальных активов не должна превышать 100 млн руб. При этом учитывается только имущество, которое подлежит амортизации и признается амортизируемым имуществом в соответствии с главой 25 Налогового кодекса РФ.

Обратите внимание! Остаточная стоимость основных средств и нематериальных активов определяется по данным бухгалтерского учета (подп. 16 п. 3 ст. 346.12 Налогового кодекса РФ) на 1-е число месяца, в котором было подано заявление о переходе на «упрощенку».

Ограничение по использованию различных систем налогообложения

Переход на упрощенную систему налогообложения невозможен и в том случае, если налогоплательщик переведен на уплату единого сельскохозяйственного налога в соответствии с главой 26.1 Налогового кодекса РФ (пп. 13 п. 3 ст. 346.12 Налогового кодекса РФ).

В пункт 2 статьи 346.13 Налогового кодекса РФ законодатели также внесли уточнения. В редакции Федерального закона № 58-ФЗ указанная норма звучит так: организации и индивидуальные предприниматели, которые в соответствии с нормативными правовыми актами представительных органов муниципальных районов и городских округов, законами городов федерального значения Москвы и Санкт-Петербурга о системе налогообложения в виде единого налога на вмененный доход для отдельных видов деятельностидо окончания текущего календарного года перестали быть налогоплательщиками ЕНВД, вправе на основании заявления перейти на «упрощенку». Сделать они это могут с начала того месяца, в котором была прекращена их обязанность по уплате единого налога на вмененный доход. Изменения потребовались, поскольку с 1 января 2006 года единый налог на вмененный доход перестал быть региональным. Теперь его вводят на своей территории муниципальные образования.

4.1.3. Порядок перечисления налогов налоговыми агентами

Самые распространенные случаи, когда организации и индивидуальные предприниматели, переведенные на упрощенную систему налогообложения, признаются налоговыми агентами, связаны с перечислением за других налогоплательщиков НДС, налога на доходы физических лиц, налога на прибыль организаций.

Налог на добавленную стоимость

Согласно статье 161 Налогового кодекса РФ налоговыми агентами в части исчисления НДС признаются:

1) организации и индивидуальные предприниматели, состоящие на учете в налоговых органах, которые приобретают на территории РФ товары (работы, услуги) у иностранных лиц, не состоящих на учете в налоговых органах;

2) арендаторы, арендующие на территории России у органов государственной власти и управления и органов местного самоуправления федеральное имущество, имущество субъектов РФ и муниципальное имущество;

3) органы, организации и индивидуальные предприниматели, уполномоченные осуществлять на территории РФ реализацию конфискованного имущества, бесхозяйных ценностей, кладов и скупленных ценностей, а также ценностей, перешедших по праву наследования государству.

При этом налоговые агенты должны исчислять и уплачивать НДС независимо от того, исполняют они сами обязанности налогоплательщика, связанные с исчислением и уплатой этого налога, или нет.

В соответствии с пунктом 4 статьи 173 Налогового кодекса РФ налоговые агенты обязаны исчислять и уплачивать НДС в бюджет в полном объеме за счет тех средств, которые подлежат перечислению налогоплательщику или другим лицам, указанным налогоплательщиком.

Расчет сумм НДС, подлежащих удержанию и перечислению в бюджет налоговыми агентами, определяется расчетным методом, при котором сумма НДС определяется как отношение налоговой ставки к налоговой базе, принимаемой за 100 и увеличенной на величину этой ставки, что прямо предусмотрено п. 4 ст. 164 Налогового кодекса РФ.

Статьей 163 Налогового кодекса РФ установлен налоговый период для плательщиков НДС и лиц, исполняющих обязанности налоговых агентов. Для налоговых агентов с ежемесячными (в течение квартала) суммами выручки от реализации товаров (работ, услуг) менее 1 млн руб. (без учета НДС) налоговый период – один квартал, для остальных налоговых агентов – один месяц.

Налог на добавленную стоимость

Согласно статье 161 Налогового кодекса РФ налоговыми агентами в части исчисления НДС признаются:

1) организации и индивидуальные предприниматели, состоящие на учете в налоговых органах, которые приобретают на территории РФ товары (работы, услуги) у иностранных лиц, не состоящих на учете в налоговых органах;

2) арендаторы, арендующие на территории России у органов государственной власти и управления и органов местного самоуправления федеральное имущество, имущество субъектов РФ и муниципальное имущество;

3) органы, организации и индивидуальные предприниматели, уполномоченные осуществлять на территории РФ реализацию конфискованного имущества, бесхозяйных ценностей, кладов и скупленных ценностей, а также ценностей, перешедших по праву наследования государству.

При этом налоговые агенты должны исчислять и уплачивать НДС независимо от того, исполняют они сами обязанности налогоплательщика, связанные с исчислением и уплатой этого налога, или нет.

В соответствии с пунктом 4 статьи 173 Налогового кодекса РФ налоговые агенты обязаны исчислять и уплачивать НДС в бюджет в полном объеме за счет тех средств, которые подлежат перечислению налогоплательщику или другим лицам, указанным налогоплательщиком.

Расчет сумм НДС, подлежащих удержанию и перечислению в бюджет налоговыми агентами, определяется расчетным методом, при котором сумма НДС определяется как отношение налоговой ставки к налоговой базе, принимаемой за 100 и увеличенной на величину этой ставки, что прямо предусмотрено п. 4 ст. 164 Налогового кодекса РФ.

Статьей 163 Налогового кодекса РФ установлен налоговый период для плательщиков НДС и лиц, исполняющих обязанности налоговых агентов. Для налоговых агентов с ежемесячными (в течение квартала) суммами выручки от реализации товаров (работ, услуг) менее 1 млн руб. (без учета НДС) налоговый период – один квартал, для остальных налоговых агентов – один месяц.