Страница:

Согласны с чиновниками и некоторые суды. В качестве примера можно привести постановления ФАС Западно-Сибирского округа от 14 марта 2005 г. № Ф04-995/2005(9027-А27-14), ФАС Северо-Западного округа от 21 февраля 2005 г. № А05-12262/04-22.

В то же время некоторые суды налогоплательщиков в подобной ситуации поддерживают.

Так, ФАС Дальневосточного округа в постановлении от 30 марта 2005 г. по делу № Ф03-А59/05-2/42 указал, что статья 346.25 Налогового кодекса РФ, которая определяет особенности исчисления налоговой базы при переходе с общего режима налогообложения на «упрощенку», не урегулирует вопрос о зачете (возмещении из бюджета) НДС по суммам авансов, полученных в счет предстоящих поставок товаров (работ, услуг). Это дало возможность суду применить правило пункта 7 статьи 3 Налогового кодекса РФ о том, что неустранимые сомнения подлежат толкованию в пользу налогоплательщика. В другом деле суд этого же федерального округа в постановлении от 18 февраля 2005 г. № Ф03-А51/04-2/4441 указал, что Налоговый кодекс РФ не содержит запрета на возмещение НДС, который предприниматель уплатил в бюджет с авансов в установленном законом порядке до перехода на упрощенную систему налогообложения. Поэтому после даты реализации товаров плательщик вправе обратиться, подав соответствующую налоговую декларацию и документы, за налоговым вычетом независимо от того, является он плательщиком НДС или нет.

Аналогичные выводы содержит постановления ФАС Западно-Сибирского округа от 2 мая 2006 г. № Ф04-1971/2006(21971-А27-32) по делу № А27-38315/05-2, ФАС Западно-Сибирского округа от 27 апреля 2006 г. № Ф04-1484/2006(21849-А45-7) по делу № А45-15775/05-12/613.

С 2008 года в спорах поставлена точка. В пункте 5 статьи 346.25 Налогового кодекса РФ четко теперь сказано, что налогоплательщик вправе принять к вычету НДС, уплаченный с авансов до перехода на «упрощенку», если реализация происходит уже после перехода на этот специальный налоговый режим.

Товар отгружен до перехода на «упрощенку», а оплата получена после этого перехода

Возможна ситуация, когда организация отгрузила товары, выполнила работы или оказала услуги в период применения общего режима налогообложения, а оплата за товары, работы, услуги поступила уже после перехода на применение «упрощенки». (Письмо УМНС России по г. Москве от 11 марта 2005 г. № 19–11/15311).

В этом случае по состоянию на 1 января 2007 года на балансе организации будет числиться дебиторская задолженность – дебетовое сальдо по счету 62 «Расчеты с покупателями и заказчиками».

Налог на прибыль, рассчитываемый по методу начисления

Денежные средства, которые поступили после перехода организаций на «упрощенку» в погашение задолженности за отгруженные товары (выполненные работы, оказанные услуги), не учитываются при расчете единого налога (пп. 3 п. 1 ст. 346.25 Налогового кодекса РФ).

ПРИМЕР

ООО «Гранд» уплачивает налог на прибыль по методу начисления.

В декабре 2006 года ООО «Гранд» отгрузило покупателю партию товаров на сумму 590 000 руб., в том числе НДС – 90 000 руб. (товарно-транспортная накладная № 543 от 28.12.2006 г.). Учетная стоимость товаров составляет 400 000 руб.

Сумма 590 000 руб. была признана в составе доходов при расчете налога на прибыль за декабрь 2006 года.

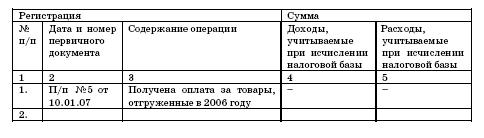

В январе 2007 года на расчетный счет ООО «Гранд» поступили денежные средства в оплату товаров, отгруженных до перехода на использование упрощенной системы налогообложения (платежное поручение № 5 от 10.01.07 г.). При расчете единого налога эта сумма учитываться не будет.

В разделе 1 Книги учета доходов и расходов была сделана запись:

Налог на прибыль, рассчитываемый кассовым методом

Если до перехода на «упрощенку» организация использовала кассовый метод расчета налога на прибыль, то полученную выручку необходимо включать в состав доходов при расчете единого налога.

ПРИМЕР

Изменим условия предыдущего примера.

Предположим, что ООО «Гранд» рассчитывало доходы и расходы в целях налогообложения кассовым методом.

В этом случае выручка от реализации партии мебели не включена в состав доходов за декабрь 2006 года.

Следовательно, ее необходимо учесть при расчете единого налога за I квартал 2007 года. Одновременно в состав расходов включается учетная стоимость отгруженных товаров.

После поступления денежных средств в оплату отгруженных товаров в разделе 1 Книги учета доходов и расходов организации будут сделаны такие записи:

НДС по договорам, в которых предусмотрен особый порядок перехода права собственности

В этом случае при поступлении денежных средств платить НДС в бюджет не нужно, так как момент реализации товаров приходится на тот период, когда организация уже использует упрощенную систему налогообложения и не является плательщиком НДС.

При этом всю сумму поступивших денежных средств организация должна включить в состав доходов, учитываемых при расчете единого налога. Одновременно в состав расходов включается учетная стоимость отгруженных товаров.

Заметьте, что в составе оплаты за отгруженный товар организация получает от покупателя и НДС. Сумма НДС указана в счете-фактуре, который организация выставляет в течение пяти календарных дней с момента отгрузки товара (п. 3 ст. 168 Налогового кодекса РФ). В платежных документах НДС выделен отдельной строкой. Как поступить с этим налогом?

Для того чтобы организация имела возможность оставить НДС себе, она должна переделать договор купли-продажи товара, увеличив стоимость товара на сумму НДС, и внести соответствующие изменения в счет-фактуру и платежные документы. Это наиболее выгодный для организации вариант. Но он возможен только в том случае, если покупатель согласится изменить условия договора.

Другой вариант – вернуть НДС покупателю. В этом случае продавец и покупатель должны, наоборот, уменьшить стоимость товаров на сумму НДС. Тогда получается, что произошла переплата, которую продавец должен вернуть.

ПРИМЕР

Предположим, что в договоре купли-продажи между ООО «Гранд» и покупателем право собственности на товары переходит к покупателю только после оплаты полученных товаров.

При отгрузке товаров в декабре 2006 года в бухгалтерском учете ООО «Гранд» сделана проводка:

ДЕБЕТ 45 КРЕДИТ 41

– 400 000 руб. – отражена учетная стоимость отгруженных товаров.

В начале 2006 года были проведены переговоры с покупателем, в результате которых было подписано дополнительное соглашение к договору купли-продажи. В нем было указано, что с 1 января 2007 года ООО «Гранд» переходит на упрощенную систему налогообложения и с этого момента не является плательщиком НДС. В связи с этим реализация товаров организации производится без НДС. Поэтому стоимость товаров, указанная в договоре, была уменьшена до 500 000 руб., из договора купли-продажи было изъято упоминание об НДС. Кроме того, на отгруженные товары был выставлен новый счет-фактура без указания НДС.

После поступления денежных средств в оплату отгруженных товаров в разделе 1 Книги учета доходов и расходов бухгалтер укажет:

– сумму поступившего дохода в размере 500 000 руб. (графы 4 и 5);

– учетную стоимость реализованных товаров в размере 400 000 руб. (графы 6 и 7).

После перехода на «упрощенку» получены ранее оплаченные товары (работы, услуги)

Суммы авансов, которые организация выдала своим поставщикам и подрядчикам до перехода на упрощенную систему налогообложения, по состоянию на 1 января числятся на счете 60 «Расчеты с поставщиками и подрядчиками» субсчет «Авансы выданные».

Учесть в составе расходов указанные суммы смогут не все организации, перешедшие на применение упрощенной системы, а только те, которые выбрали в качестве объекта налогообложения доходы, уменьшенные на величину расходов. Причем сделать это можно только в тот момент, когда товары, работы, услуги будут использованы в хозяйственной деятельности предприятия, то есть на дату фактического осуществления расхода (пп. 3 п. 1 ст. 346.25 Налогового кодекса РФ).

Сумму «входного» НДС организация может включить в состав расходов на основании подпункта 8 пункта 1 статьи 346.16 Налогового кодекса РФ.

ПРИМЕР

ООО «Гранд» 28 декабря 2006 года осуществило предварительную оплату аренды офиса за январь 2006 года в размере 23 600 руб., в том числе НДС – 3 600 руб.

В бухгалтерском учете организации была сделана запись:

ДЕБЕТ 60 субсчет «Авансы выданные» КРЕДИТ 51

– 23 600 руб. – перечислена арендная плата за январь 2006 года.

В январе 2007 года организация сможет учесть в составе расходов:

– оплату аренды офиса в размере 20 000 руб.;

– сумму НДС, уплаченную в составе арендной платы в размере 3 600 руб.

Товары, работы, услуги получены до перехода на «упрощенку», а оплачены после него

Возможно, что на конец года у организации числится кредиторская задолженность на счете 60 перед поставщиками и подрядчиками за товары, работы, услуги, использованные организацией в период применения общего режима налогообложения. Иными словами, вероятна ситуация, когда предприятие приобрело материалы, товары или оборудование, воспользовалось работами или услугами сторонней организации, но не расплатилось за них.

Если кредиторская задолженность, отраженная на счете 60, будет погашена уже после перехода на упрощенную систему налогообложения, то учитывать ее при расчете единого налога в составе расходов не следует (пп. 5 п. 1 ст. 346.25 Налогового кодекса РФ).

Что касается «входного» НДС по приобретенным, но не оплаченным товарам (работам, услугам), то при общем режиме налогообложения организация не имела права предъявить их к налоговому вычету.

После перехода на «упрощенку» организация может рассчитывать на налоговый вычет по «входному» НДС. Но это возможно только в том случае, если товары (работы, услуги) были использованы при общем режиме налогообложения (см. письмо Минфина России от 09.03.2004 № 04-03-11/35).

Если же товары (работы, услуги) будут использованы после перехода на упрощенную систему налогообложения, то организация получит право включить сумму «входного» НДС в состав расходов в целях расчета единого налога (пп. 8 п. 1 ст. 346.16 Налогового кодекса РФ).

ПРИМЕР

В декабре 2006 года ООО «Гранд» приобрело у поставщика три комплекта мягкой мебели, стоимость каждого из которых составила 35 400 руб., в том числе НДС – 5 400 руб.

Оплачена мебель была лишь в январе 2007 года. Два комплекта мебели были проданы в декабре 2006 года, а третий – в феврале 2007 года.

В декабре 2006 года в бухгалтерском учете ООО «Грант» были сделаны записи:

ДЕБЕТ 41 КРЕДИТ 60

– 90 000 руб. ((35 400 руб. – 5 400 руб.) Ч 3 шт.) – отражена покупная стоимость трех комплектов мягкой мебели;

ДЕБЕТ 19 КРЕДИТ 60

– 16 200 руб. (5 400 руб. Ч 3 шт.) – отражена сумма входного НДС;

ДЕБЕТ 90-2 КРЕДИТ 41

– 60 000 руб. (90 000 руб.: 3 шт. Ч 2 шт.) – списана покупная стоимость мягкой мебели, реализованной в декабре 2006 года.

В январе 2007 года ООО «Гранд» после погашения задолженности перед поставщиком мягкой мебели может предъявить сумму «входного» НДС в размере 10 800 руб. (5 400 руб. Ч 2 шт.) к налоговому вычету. Эта сумма будет указана в декларации по НДС, которую организация представит в налоговые органы по окончании налогового периода.

В феврале 2007 года ООО «Гранд» включит в состав расходов стоимость реализованного комплекта мягкой мебели в размере 30 000 руб., а также сумму НДС, которая приходится на этот комплект, в размере 5 400 руб.

Восстановление НДС по не использованному имуществу, приобретенному и оплаченному до перехода на «упрощенку»

Предположим, что организация не успела использовать в своей производственной деятельности товарно-материальные ценности, приобретенные до перехода на «упрощенку». Стоимость этих ценностей можно включить в состав расходов при выполнении следующих условий:

• товарно-материальные ценности оплачены;

• использованы в производственной деятельности предприятия;

• предусмотрены в пункте 2 статьи 346.5 Налогового кодекса РФ.

Согласно подпункту 1 пункта 2 статьи 171 Налогового кодекса РФ организация может возместить «входной» НДС, только если приобретенное имущество будет использовано для деятельности, облагаемой НДС.

Организация, перешедшая на упрощенную систему налогообложения, не является плательщиком НДС. Товары, которые она не успела продать, материалы, которые она не успела использовать, а также прочее имущество, в том числе основные средства и нематериальные активы, будут использоваться в деятельности, не облагаемой этим налогом. Следовательно, «входной» НДС по приобретенным, но не использованным до перехода на «упрощенку» материалам, товарам, основным средствам, нематериальным активам и т. д. подлежит восстановлению. Об этом сказано в новой редакции статьи 170 Налогового кодекса РФ при переходе налогоплательщика на упрощенную систему налогообложения суммы НДС, принятые к вычету налогоплательщиком по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, и имущественным правам, подлежат восстановлению в налоговом периоде, предшествующем переходу на указанные режимы.

Восстанавливать НДС нужно в последний день работы на общем режиме налогообложения, например 31 декабря. Затем его следует отразить в декларации по НДС за последний налоговый период прошедшего года (за декабрь или за IV квартал).

Сумму восстановленного НДС нельзя включать в стоимость имущества. Это связано с тем, что менять первоначальную стоимость объектов бухгалтерского учета можно только в случаях, установленных законодательством. Переход на упрощенную систему налогообложения не является таким случаем. Поэтому сумму восстановленного НДС бухгалтер должен списать на счет 91 «Прочие доходы и расходы».

ПРИМЕР

По данным бухгалтерского баланса ООО «Гранд», остаточная стоимость основных средств, приобретенных в 2003 году, составляет 300 000 руб. Сумма НДС, уплаченная при покупке основных средств, была предъявлена к налоговому вычету.

В бухгалтерском учете ООО «Гранд» 31 декабря 2005 года были сделаны такие записи:

ДЕБЕТ 19-1 КРЕДИТ 68 субсчет «Расчеты по НДС»

– 60 000 руб. (300 000 руб. Ч 20 %) – восстановлена сумма НДС по остаточной стоимости основных средств;

ДЕБЕТ 91-2 КРЕДИТ 19-1

– 60 000 руб. – списана сумма НДС, восстановленного по основным средствам.

4.4.3. Дебиторская и кредиторская задолженности, по которым истек срок исковой давности

4.4.4. Расходы будущих периодов

4.5. Как вести учет при упрощенной системе налогообложения

4.5.1. Учет в организациях

4.5.2. Учет у предпринимателей

В то же время некоторые суды налогоплательщиков в подобной ситуации поддерживают.

Так, ФАС Дальневосточного округа в постановлении от 30 марта 2005 г. по делу № Ф03-А59/05-2/42 указал, что статья 346.25 Налогового кодекса РФ, которая определяет особенности исчисления налоговой базы при переходе с общего режима налогообложения на «упрощенку», не урегулирует вопрос о зачете (возмещении из бюджета) НДС по суммам авансов, полученных в счет предстоящих поставок товаров (работ, услуг). Это дало возможность суду применить правило пункта 7 статьи 3 Налогового кодекса РФ о том, что неустранимые сомнения подлежат толкованию в пользу налогоплательщика. В другом деле суд этого же федерального округа в постановлении от 18 февраля 2005 г. № Ф03-А51/04-2/4441 указал, что Налоговый кодекс РФ не содержит запрета на возмещение НДС, который предприниматель уплатил в бюджет с авансов в установленном законом порядке до перехода на упрощенную систему налогообложения. Поэтому после даты реализации товаров плательщик вправе обратиться, подав соответствующую налоговую декларацию и документы, за налоговым вычетом независимо от того, является он плательщиком НДС или нет.

Аналогичные выводы содержит постановления ФАС Западно-Сибирского округа от 2 мая 2006 г. № Ф04-1971/2006(21971-А27-32) по делу № А27-38315/05-2, ФАС Западно-Сибирского округа от 27 апреля 2006 г. № Ф04-1484/2006(21849-А45-7) по делу № А45-15775/05-12/613.

С 2008 года в спорах поставлена точка. В пункте 5 статьи 346.25 Налогового кодекса РФ четко теперь сказано, что налогоплательщик вправе принять к вычету НДС, уплаченный с авансов до перехода на «упрощенку», если реализация происходит уже после перехода на этот специальный налоговый режим.

Товар отгружен до перехода на «упрощенку», а оплата получена после этого перехода

Возможна ситуация, когда организация отгрузила товары, выполнила работы или оказала услуги в период применения общего режима налогообложения, а оплата за товары, работы, услуги поступила уже после перехода на применение «упрощенки». (Письмо УМНС России по г. Москве от 11 марта 2005 г. № 19–11/15311).

В этом случае по состоянию на 1 января 2007 года на балансе организации будет числиться дебиторская задолженность – дебетовое сальдо по счету 62 «Расчеты с покупателями и заказчиками».

Налог на прибыль, рассчитываемый по методу начисления

Денежные средства, которые поступили после перехода организаций на «упрощенку» в погашение задолженности за отгруженные товары (выполненные работы, оказанные услуги), не учитываются при расчете единого налога (пп. 3 п. 1 ст. 346.25 Налогового кодекса РФ).

ПРИМЕР

ООО «Гранд» уплачивает налог на прибыль по методу начисления.

В декабре 2006 года ООО «Гранд» отгрузило покупателю партию товаров на сумму 590 000 руб., в том числе НДС – 90 000 руб. (товарно-транспортная накладная № 543 от 28.12.2006 г.). Учетная стоимость товаров составляет 400 000 руб.

Сумма 590 000 руб. была признана в составе доходов при расчете налога на прибыль за декабрь 2006 года.

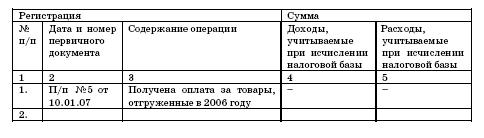

В январе 2007 года на расчетный счет ООО «Гранд» поступили денежные средства в оплату товаров, отгруженных до перехода на использование упрощенной системы налогообложения (платежное поручение № 5 от 10.01.07 г.). При расчете единого налога эта сумма учитываться не будет.

В разделе 1 Книги учета доходов и расходов была сделана запись:

Налог на прибыль, рассчитываемый кассовым методом

Если до перехода на «упрощенку» организация использовала кассовый метод расчета налога на прибыль, то полученную выручку необходимо включать в состав доходов при расчете единого налога.

ПРИМЕР

Изменим условия предыдущего примера.

Предположим, что ООО «Гранд» рассчитывало доходы и расходы в целях налогообложения кассовым методом.

В этом случае выручка от реализации партии мебели не включена в состав доходов за декабрь 2006 года.

Следовательно, ее необходимо учесть при расчете единого налога за I квартал 2007 года. Одновременно в состав расходов включается учетная стоимость отгруженных товаров.

После поступления денежных средств в оплату отгруженных товаров в разделе 1 Книги учета доходов и расходов организации будут сделаны такие записи:

НДС по договорам, в которых предусмотрен особый порядок перехода права собственности

В этом случае при поступлении денежных средств платить НДС в бюджет не нужно, так как момент реализации товаров приходится на тот период, когда организация уже использует упрощенную систему налогообложения и не является плательщиком НДС.

При этом всю сумму поступивших денежных средств организация должна включить в состав доходов, учитываемых при расчете единого налога. Одновременно в состав расходов включается учетная стоимость отгруженных товаров.

Заметьте, что в составе оплаты за отгруженный товар организация получает от покупателя и НДС. Сумма НДС указана в счете-фактуре, который организация выставляет в течение пяти календарных дней с момента отгрузки товара (п. 3 ст. 168 Налогового кодекса РФ). В платежных документах НДС выделен отдельной строкой. Как поступить с этим налогом?

Для того чтобы организация имела возможность оставить НДС себе, она должна переделать договор купли-продажи товара, увеличив стоимость товара на сумму НДС, и внести соответствующие изменения в счет-фактуру и платежные документы. Это наиболее выгодный для организации вариант. Но он возможен только в том случае, если покупатель согласится изменить условия договора.

Другой вариант – вернуть НДС покупателю. В этом случае продавец и покупатель должны, наоборот, уменьшить стоимость товаров на сумму НДС. Тогда получается, что произошла переплата, которую продавец должен вернуть.

ПРИМЕР

Предположим, что в договоре купли-продажи между ООО «Гранд» и покупателем право собственности на товары переходит к покупателю только после оплаты полученных товаров.

При отгрузке товаров в декабре 2006 года в бухгалтерском учете ООО «Гранд» сделана проводка:

ДЕБЕТ 45 КРЕДИТ 41

– 400 000 руб. – отражена учетная стоимость отгруженных товаров.

В начале 2006 года были проведены переговоры с покупателем, в результате которых было подписано дополнительное соглашение к договору купли-продажи. В нем было указано, что с 1 января 2007 года ООО «Гранд» переходит на упрощенную систему налогообложения и с этого момента не является плательщиком НДС. В связи с этим реализация товаров организации производится без НДС. Поэтому стоимость товаров, указанная в договоре, была уменьшена до 500 000 руб., из договора купли-продажи было изъято упоминание об НДС. Кроме того, на отгруженные товары был выставлен новый счет-фактура без указания НДС.

После поступления денежных средств в оплату отгруженных товаров в разделе 1 Книги учета доходов и расходов бухгалтер укажет:

– сумму поступившего дохода в размере 500 000 руб. (графы 4 и 5);

– учетную стоимость реализованных товаров в размере 400 000 руб. (графы 6 и 7).

После перехода на «упрощенку» получены ранее оплаченные товары (работы, услуги)

Суммы авансов, которые организация выдала своим поставщикам и подрядчикам до перехода на упрощенную систему налогообложения, по состоянию на 1 января числятся на счете 60 «Расчеты с поставщиками и подрядчиками» субсчет «Авансы выданные».

Учесть в составе расходов указанные суммы смогут не все организации, перешедшие на применение упрощенной системы, а только те, которые выбрали в качестве объекта налогообложения доходы, уменьшенные на величину расходов. Причем сделать это можно только в тот момент, когда товары, работы, услуги будут использованы в хозяйственной деятельности предприятия, то есть на дату фактического осуществления расхода (пп. 3 п. 1 ст. 346.25 Налогового кодекса РФ).

Сумму «входного» НДС организация может включить в состав расходов на основании подпункта 8 пункта 1 статьи 346.16 Налогового кодекса РФ.

ПРИМЕР

ООО «Гранд» 28 декабря 2006 года осуществило предварительную оплату аренды офиса за январь 2006 года в размере 23 600 руб., в том числе НДС – 3 600 руб.

В бухгалтерском учете организации была сделана запись:

ДЕБЕТ 60 субсчет «Авансы выданные» КРЕДИТ 51

– 23 600 руб. – перечислена арендная плата за январь 2006 года.

В январе 2007 года организация сможет учесть в составе расходов:

– оплату аренды офиса в размере 20 000 руб.;

– сумму НДС, уплаченную в составе арендной платы в размере 3 600 руб.

Товары, работы, услуги получены до перехода на «упрощенку», а оплачены после него

Возможно, что на конец года у организации числится кредиторская задолженность на счете 60 перед поставщиками и подрядчиками за товары, работы, услуги, использованные организацией в период применения общего режима налогообложения. Иными словами, вероятна ситуация, когда предприятие приобрело материалы, товары или оборудование, воспользовалось работами или услугами сторонней организации, но не расплатилось за них.

Если кредиторская задолженность, отраженная на счете 60, будет погашена уже после перехода на упрощенную систему налогообложения, то учитывать ее при расчете единого налога в составе расходов не следует (пп. 5 п. 1 ст. 346.25 Налогового кодекса РФ).

Что касается «входного» НДС по приобретенным, но не оплаченным товарам (работам, услугам), то при общем режиме налогообложения организация не имела права предъявить их к налоговому вычету.

После перехода на «упрощенку» организация может рассчитывать на налоговый вычет по «входному» НДС. Но это возможно только в том случае, если товары (работы, услуги) были использованы при общем режиме налогообложения (см. письмо Минфина России от 09.03.2004 № 04-03-11/35).

Если же товары (работы, услуги) будут использованы после перехода на упрощенную систему налогообложения, то организация получит право включить сумму «входного» НДС в состав расходов в целях расчета единого налога (пп. 8 п. 1 ст. 346.16 Налогового кодекса РФ).

ПРИМЕР

В декабре 2006 года ООО «Гранд» приобрело у поставщика три комплекта мягкой мебели, стоимость каждого из которых составила 35 400 руб., в том числе НДС – 5 400 руб.

Оплачена мебель была лишь в январе 2007 года. Два комплекта мебели были проданы в декабре 2006 года, а третий – в феврале 2007 года.

В декабре 2006 года в бухгалтерском учете ООО «Грант» были сделаны записи:

ДЕБЕТ 41 КРЕДИТ 60

– 90 000 руб. ((35 400 руб. – 5 400 руб.) Ч 3 шт.) – отражена покупная стоимость трех комплектов мягкой мебели;

ДЕБЕТ 19 КРЕДИТ 60

– 16 200 руб. (5 400 руб. Ч 3 шт.) – отражена сумма входного НДС;

ДЕБЕТ 90-2 КРЕДИТ 41

– 60 000 руб. (90 000 руб.: 3 шт. Ч 2 шт.) – списана покупная стоимость мягкой мебели, реализованной в декабре 2006 года.

В январе 2007 года ООО «Гранд» после погашения задолженности перед поставщиком мягкой мебели может предъявить сумму «входного» НДС в размере 10 800 руб. (5 400 руб. Ч 2 шт.) к налоговому вычету. Эта сумма будет указана в декларации по НДС, которую организация представит в налоговые органы по окончании налогового периода.

В феврале 2007 года ООО «Гранд» включит в состав расходов стоимость реализованного комплекта мягкой мебели в размере 30 000 руб., а также сумму НДС, которая приходится на этот комплект, в размере 5 400 руб.

Восстановление НДС по не использованному имуществу, приобретенному и оплаченному до перехода на «упрощенку»

Предположим, что организация не успела использовать в своей производственной деятельности товарно-материальные ценности, приобретенные до перехода на «упрощенку». Стоимость этих ценностей можно включить в состав расходов при выполнении следующих условий:

• товарно-материальные ценности оплачены;

• использованы в производственной деятельности предприятия;

• предусмотрены в пункте 2 статьи 346.5 Налогового кодекса РФ.

Согласно подпункту 1 пункта 2 статьи 171 Налогового кодекса РФ организация может возместить «входной» НДС, только если приобретенное имущество будет использовано для деятельности, облагаемой НДС.

Организация, перешедшая на упрощенную систему налогообложения, не является плательщиком НДС. Товары, которые она не успела продать, материалы, которые она не успела использовать, а также прочее имущество, в том числе основные средства и нематериальные активы, будут использоваться в деятельности, не облагаемой этим налогом. Следовательно, «входной» НДС по приобретенным, но не использованным до перехода на «упрощенку» материалам, товарам, основным средствам, нематериальным активам и т. д. подлежит восстановлению. Об этом сказано в новой редакции статьи 170 Налогового кодекса РФ при переходе налогоплательщика на упрощенную систему налогообложения суммы НДС, принятые к вычету налогоплательщиком по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, и имущественным правам, подлежат восстановлению в налоговом периоде, предшествующем переходу на указанные режимы.

Восстанавливать НДС нужно в последний день работы на общем режиме налогообложения, например 31 декабря. Затем его следует отразить в декларации по НДС за последний налоговый период прошедшего года (за декабрь или за IV квартал).

Сумму восстановленного НДС нельзя включать в стоимость имущества. Это связано с тем, что менять первоначальную стоимость объектов бухгалтерского учета можно только в случаях, установленных законодательством. Переход на упрощенную систему налогообложения не является таким случаем. Поэтому сумму восстановленного НДС бухгалтер должен списать на счет 91 «Прочие доходы и расходы».

ПРИМЕР

По данным бухгалтерского баланса ООО «Гранд», остаточная стоимость основных средств, приобретенных в 2003 году, составляет 300 000 руб. Сумма НДС, уплаченная при покупке основных средств, была предъявлена к налоговому вычету.

В бухгалтерском учете ООО «Гранд» 31 декабря 2005 года были сделаны такие записи:

ДЕБЕТ 19-1 КРЕДИТ 68 субсчет «Расчеты по НДС»

– 60 000 руб. (300 000 руб. Ч 20 %) – восстановлена сумма НДС по остаточной стоимости основных средств;

ДЕБЕТ 91-2 КРЕДИТ 19-1

– 60 000 руб. – списана сумма НДС, восстановленного по основным средствам.

4.4.3. Дебиторская и кредиторская задолженности, по которым истек срок исковой давности

Вполне возможно, что в учете на момент перехода на упрощенную систему налогообложения в бухгалтерском учете организации числится дебиторская или кредиторская задолженность. Что делать в ситуации, когда после перехода на упрощенную систему срок исковой давности по ней истекает?

Сначала разберемся с кредиторской задолженностью. После того как по ней истечет срок исковой давности, кредитор не сможет востребовать с организации долг даже в судебном порядке. Таким образом, средства, которые необходимо было перечислить кредитору, остаются в распоряжении организации-должника. Следовательно, сумму кредиторской задолженности, которая списывается такой организацией по истечении срока исковой давности, необходимо включить в состав налогооблагаемых доходов.

Списанная кредиторская задолженность является внереализационным доходом организации, следовательно, она облагается единым налогом (п. 18 ст. 250 Налогового кодекса РФ).

А вот учесть в составе расходов суммы дебиторской задолженности, по которым истек срок исковой давности, нельзя. Дело в том, что закрытый перечень расходов не предусматривает подобного вида расходов (ст. 346.16 Налогового кодекса РФ).

Сначала разберемся с кредиторской задолженностью. После того как по ней истечет срок исковой давности, кредитор не сможет востребовать с организации долг даже в судебном порядке. Таким образом, средства, которые необходимо было перечислить кредитору, остаются в распоряжении организации-должника. Следовательно, сумму кредиторской задолженности, которая списывается такой организацией по истечении срока исковой давности, необходимо включить в состав налогооблагаемых доходов.

Списанная кредиторская задолженность является внереализационным доходом организации, следовательно, она облагается единым налогом (п. 18 ст. 250 Налогового кодекса РФ).

А вот учесть в составе расходов суммы дебиторской задолженности, по которым истек срок исковой давности, нельзя. Дело в том, что закрытый перечень расходов не предусматривает подобного вида расходов (ст. 346.16 Налогового кодекса РФ).

4.4.4. Расходы будущих периодов

На счете 97 «Расходы будущих периодов» отражаются те расходы, которые были осуществлены организацией в текущем отчетном периоде, но относятся к следующим отчетным периодам.

В зависимости от сфер деятельности к расходам будущих периодов относятся следующие виды затрат:

• расходы, связанные с подготовительными работами в сезонных отраслях промышленности, а также расходы на содержание оборудования, машин и механизмов с сезонным характером их использования;

• расходы на подготовку и освоение производства продукции, новых видов серийной или массовой продукции;

• расходы на рекультивацию земель;

• расходы на неравномерно производимые в течение года работы по восстановлению или ремонту основных средств в том случае, если организация не создает соответствующий резерв;

• расходы на перебазирование подразделений организаций, а также машин и оборудования;

• расходы, связанные с организованным набором сотрудников. На небольших предприятиях в состав расходов будущих периодов

включаются, как правило, затраты на приобретение права пользования компьютерными программами, расходы на получение лицензий, расходы на страхование.

Возможно, что у организации на счете 97 «Расходы будущих периодов» отражена сумма расходов, не списанная на дату перехода на упрощенную систему налогообложения. Возникает вопрос: можно ли эти расходы учесть при расчете единого налога?

На наш взгляд, ответ на этот вопрос будет зависеть от даты оплаты этих расходов. Если расходы будущих периодов были оплачены до применения упрощенной системы налогообложения, то учесть их при расчете единого налога нельзя.

Если же расходы будущих периодов организация оплатит уже после перехода на «упрощенку», то она имеет все основания включить указанные затраты в состав расходов. Но это возможно только при условии, что указанные расходы упомянуты в статье 346.16 Налогового кодекса РФ.

В зависимости от сфер деятельности к расходам будущих периодов относятся следующие виды затрат:

• расходы, связанные с подготовительными работами в сезонных отраслях промышленности, а также расходы на содержание оборудования, машин и механизмов с сезонным характером их использования;

• расходы на подготовку и освоение производства продукции, новых видов серийной или массовой продукции;

• расходы на рекультивацию земель;

• расходы на неравномерно производимые в течение года работы по восстановлению или ремонту основных средств в том случае, если организация не создает соответствующий резерв;

• расходы на перебазирование подразделений организаций, а также машин и оборудования;

• расходы, связанные с организованным набором сотрудников. На небольших предприятиях в состав расходов будущих периодов

включаются, как правило, затраты на приобретение права пользования компьютерными программами, расходы на получение лицензий, расходы на страхование.

Возможно, что у организации на счете 97 «Расходы будущих периодов» отражена сумма расходов, не списанная на дату перехода на упрощенную систему налогообложения. Возникает вопрос: можно ли эти расходы учесть при расчете единого налога?

На наш взгляд, ответ на этот вопрос будет зависеть от даты оплаты этих расходов. Если расходы будущих периодов были оплачены до применения упрощенной системы налогообложения, то учесть их при расчете единого налога нельзя.

Если же расходы будущих периодов организация оплатит уже после перехода на «упрощенку», то она имеет все основания включить указанные затраты в состав расходов. Но это возможно только при условии, что указанные расходы упомянуты в статье 346.16 Налогового кодекса РФ.

4.5. Как вести учет при упрощенной системе налогообложения

Ведение бухгалтерского и налогового учета в упрощенной системе налогообложения имеет свои особенности для организаций и индивидуальных предпринимателей. Рассмотрим их подробнее.

4.5.1. Учет в организациях

Как известно, организации обязаны вести два вида учета – налоговый и бухгалтерский. Налогоплательщики, которые перешли на упрощенную систему налогообложения, находятся в более выгодном положении.

Так для налогового учета им не нужно разрабатывать специальные регистры, так как налоговый учет ведется в специальной Книге учета доходов и расходов. Форма Книги учета доходов и расходов утверждена приказом Минфина России от 30 декабря 2005 г. № 167н*.

Что касается бухгалтерского учета, то организации, перешедшие на упрощенную систему налогообложения, от его ведения освобождаются согласно статье 4 Федерального закона от 21.11.96 № 129-ФЗ «О бухгалтерском учете».

Однако, несмотря на такую привилегию, организациям все же необходимо учитывать основные средства и нематериальные активы по правилам бухгалтерского учета.

Во-первых, для учета основных средств необходимо выполнять требования ПБУ «Учет основных средств» (ПБУ 06/01), утвержденного приказом Минфина России от 30.03.01 № 26н и Методических рекомендаций по учету основных средств, утвержденных приказом Минфина России от 13.10.2003 № 91н. Для учета нематериальных активов необходимо выполнять требования ПБУ «Учет нематериальных активов» (ПБУ 14/2000), утвержденного приказом Минфина России от 16.10.2000 № 91н.

Во-вторых, необходимо составлять первичные документы по учету этих объектов и, наконец, вести бухгалтерские регистры по учету основных средств и нематериальных активов.

Подробно порядок учета основных средств и нематериальных активов рассмотрен в подразделах 4.5.3 и 4.5.4 соответственно.

Однако на практике не все так привлекательно, как предполагали законодатели. В своем письме от 11.03.04 № 04-02-05/3/19 «О порядке расчета чистой прибыли организациями, применяющими упрощенную систему налогообложения» специалисты Минфина России утверждают, что организациям, применяющим упрощенную систему налогообложения, необходимо вести бухгалтерский учет в полном объеме. К счастью, такие рекомендации касаются не всех организаций, а только тех из них, которые выплачивают дивиденды по итогам работы за год.

* Подробнее об этом читайте в разделе 4.6.

Напомним, что дивиденды – это та часть прибыли после налогообложения, которая распределяется между акционерами (участниками) предприятия пропорционально их доле в уставном (складочном) капитале (ст. 43 Налогового кодекса РФ). Аналогичным образом дивиденды определяются и в бухгалтерском учете.

По законодательству дивиденды выплачиваются за счет чистой прибыли организации (п. 2 ст. 42 Федерального закона от 26.12.95 № 208-ФЗ «Об акционерных обществах»; п. 1 ст. 28 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью»). Показатель чистой прибыли формируется в бухгалтерской отчетности организации. На основании бухгалтерского баланса и Отчета о прибылях акционеры или участники общества утверждают сумму чистой прибыли и принимают решение о ее направлении на выплату дивидендов.

Кроме того, существуют случаи, когда организация не имеет права выплачивать дивиденды. Например, если:

– не полностью оплачен уставный капитал предприятия;

– налицо все признаки банкротства организации;

– стоимость чистых активов фирмы меньше уставного капитала и резервного фонда.

Чистые активы – это балансовая стоимость имущества организации, уменьшенная на сумму его обязательств. Порядок расчета чистых активов утвержден приказом Минфина России и ФКЦБ России от 29.01.2003 г. № 10н/03-6/пз. Правила расчета чистых активов, которые установлены для акционерных обществ, должны применяться и обществами с ограниченной ответственностью.

В соответствии с Федеральным законом «О бухгалтерском учете» организации, которые перешли на упрощенную систему налогообложения, освобождаются от обязанности ведения бухгалтерского учета, ограничиваясь лишь учетом основных средств и нематериальных активов.

Следовательно, организации, применяющие упрощенную систему, не составляют бухгалтерской отчетности, в которой была бы указана величина чистой прибыли, полученной за отчетный период. Кроме того, они не могут определить величину своих чистых активов, так как у них нет баланса.

Что же делать в этой ситуации?

Минфин считает, что для расчета чистых активов организации и выплаты дивидендов бухгалтеру необходимо вести бухгалтерский учет в полном объеме. Например, предприятие, которое использует упрощенную систему налогообложения, получило по итогам 2007 года прибыль. Собственники предприятия решили выплатить дивиденды. Для того чтобы осуществить это решение, сначала нужно восстановить бухгалтерский учет хозяйственных операций за прошедший год, составить все необходимые регистры бухгалтерского учета и сформировать бухгалтерскую отчетность.

Следует напомнить, что при упрощенной системе налогообложения организации все равно обязаны представлять статистическую отчетность и соблюдать Порядок ведения кассовых операций в РФ, утвержденный решением Совета директоров Банка России от 22.09.93 № 40.

Принимать наличные деньги от населения или от юридических лиц за проданные товары, работы, услуги предприятие (предприниматель), которое использует упрощенную систему налогообложения, может только с применением контрольно-кассовой техники. Это значит, что в момент оплаты товара наличными денежными средствами организация (предприниматель), использующая упрощенную систему налогообложения, должна выдать покупателю кассовый чек, отпечатанный на контрольно-кассовой технике.

Так для налогового учета им не нужно разрабатывать специальные регистры, так как налоговый учет ведется в специальной Книге учета доходов и расходов. Форма Книги учета доходов и расходов утверждена приказом Минфина России от 30 декабря 2005 г. № 167н*.

Что касается бухгалтерского учета, то организации, перешедшие на упрощенную систему налогообложения, от его ведения освобождаются согласно статье 4 Федерального закона от 21.11.96 № 129-ФЗ «О бухгалтерском учете».

Однако, несмотря на такую привилегию, организациям все же необходимо учитывать основные средства и нематериальные активы по правилам бухгалтерского учета.

Во-первых, для учета основных средств необходимо выполнять требования ПБУ «Учет основных средств» (ПБУ 06/01), утвержденного приказом Минфина России от 30.03.01 № 26н и Методических рекомендаций по учету основных средств, утвержденных приказом Минфина России от 13.10.2003 № 91н. Для учета нематериальных активов необходимо выполнять требования ПБУ «Учет нематериальных активов» (ПБУ 14/2000), утвержденного приказом Минфина России от 16.10.2000 № 91н.

Во-вторых, необходимо составлять первичные документы по учету этих объектов и, наконец, вести бухгалтерские регистры по учету основных средств и нематериальных активов.

Подробно порядок учета основных средств и нематериальных активов рассмотрен в подразделах 4.5.3 и 4.5.4 соответственно.

Однако на практике не все так привлекательно, как предполагали законодатели. В своем письме от 11.03.04 № 04-02-05/3/19 «О порядке расчета чистой прибыли организациями, применяющими упрощенную систему налогообложения» специалисты Минфина России утверждают, что организациям, применяющим упрощенную систему налогообложения, необходимо вести бухгалтерский учет в полном объеме. К счастью, такие рекомендации касаются не всех организаций, а только тех из них, которые выплачивают дивиденды по итогам работы за год.

* Подробнее об этом читайте в разделе 4.6.

Напомним, что дивиденды – это та часть прибыли после налогообложения, которая распределяется между акционерами (участниками) предприятия пропорционально их доле в уставном (складочном) капитале (ст. 43 Налогового кодекса РФ). Аналогичным образом дивиденды определяются и в бухгалтерском учете.

По законодательству дивиденды выплачиваются за счет чистой прибыли организации (п. 2 ст. 42 Федерального закона от 26.12.95 № 208-ФЗ «Об акционерных обществах»; п. 1 ст. 28 Федерального закона от 08.02.98 № 14-ФЗ «Об обществах с ограниченной ответственностью»). Показатель чистой прибыли формируется в бухгалтерской отчетности организации. На основании бухгалтерского баланса и Отчета о прибылях акционеры или участники общества утверждают сумму чистой прибыли и принимают решение о ее направлении на выплату дивидендов.

Кроме того, существуют случаи, когда организация не имеет права выплачивать дивиденды. Например, если:

– не полностью оплачен уставный капитал предприятия;

– налицо все признаки банкротства организации;

– стоимость чистых активов фирмы меньше уставного капитала и резервного фонда.

Чистые активы – это балансовая стоимость имущества организации, уменьшенная на сумму его обязательств. Порядок расчета чистых активов утвержден приказом Минфина России и ФКЦБ России от 29.01.2003 г. № 10н/03-6/пз. Правила расчета чистых активов, которые установлены для акционерных обществ, должны применяться и обществами с ограниченной ответственностью.

В соответствии с Федеральным законом «О бухгалтерском учете» организации, которые перешли на упрощенную систему налогообложения, освобождаются от обязанности ведения бухгалтерского учета, ограничиваясь лишь учетом основных средств и нематериальных активов.

Следовательно, организации, применяющие упрощенную систему, не составляют бухгалтерской отчетности, в которой была бы указана величина чистой прибыли, полученной за отчетный период. Кроме того, они не могут определить величину своих чистых активов, так как у них нет баланса.

Что же делать в этой ситуации?

Минфин считает, что для расчета чистых активов организации и выплаты дивидендов бухгалтеру необходимо вести бухгалтерский учет в полном объеме. Например, предприятие, которое использует упрощенную систему налогообложения, получило по итогам 2007 года прибыль. Собственники предприятия решили выплатить дивиденды. Для того чтобы осуществить это решение, сначала нужно восстановить бухгалтерский учет хозяйственных операций за прошедший год, составить все необходимые регистры бухгалтерского учета и сформировать бухгалтерскую отчетность.

Следует напомнить, что при упрощенной системе налогообложения организации все равно обязаны представлять статистическую отчетность и соблюдать Порядок ведения кассовых операций в РФ, утвержденный решением Совета директоров Банка России от 22.09.93 № 40.

Принимать наличные деньги от населения или от юридических лиц за проданные товары, работы, услуги предприятие (предприниматель), которое использует упрощенную систему налогообложения, может только с применением контрольно-кассовой техники. Это значит, что в момент оплаты товара наличными денежными средствами организация (предприниматель), использующая упрощенную систему налогообложения, должна выдать покупателю кассовый чек, отпечатанный на контрольно-кассовой технике.

4.5.2. Учет у предпринимателей

Предпринимателям, которые перешли на упрощенную систему налогообложения, не нужно вести Книгу учета доходов и расходов по форме, которая утверждена совместным приказом Минфина России и МНС России от 13.08.02 № 86н/БГ-3-04/430. Ведь эта книга нужна предпринимателю только для того, чтобы рассчитать налог на доходы физических лиц. Те предприниматели, которые уплачивают единый налог, от налога на доходы физических лиц освобождены (п. 3 ст. 346.11 и п. 4 ст. 346.26 Налогового кодекса РФ).

Таким образом, предприниматели, работающие на «упрощенке», обязаны вести только Книгу учета доходов и расходов по форме, утвержденной приказом Минфина России от 30 декабря 2005 г. № 167н*.

Однако совсем недавно специалисты Минфина пришли к выводу, что таким предпринимателям нужно изучить правила бухгалтерского учета.

Таким образом, предприниматели, работающие на «упрощенке», обязаны вести только Книгу учета доходов и расходов по форме, утвержденной приказом Минфина России от 30 декабря 2005 г. № 167н*.

Однако совсем недавно специалисты Минфина пришли к выводу, что таким предпринимателям нужно изучить правила бухгалтерского учета.